2018年7月25日に行われた、日立建機株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお届けします。IR資料①/IR資料②

スピーカー:日立建機株式会社 執行役常務兼取締役 財務本部長 桂山哲夫 氏

2019年3月期第1四半期決算説明会

桂山哲夫氏:それでは2019年3月期第1四半期の連結業績の発表をいたします。

いつものとおりでございますが、15分ほどを使って、少しご説明させていただきたいと思います。ご協力のほどよろしくお願いいたします。

まずは、2019年3月期第1四半期の連結業績であります。

この第1四半期の連結経営成績でございますが、売上収益は前年より13.6パーセント増加した2,402億1,100万円ということになります。

営業利益は日立グループ統一の指標である調整後営業利益となりますが、前年より64.6パーセント増加して275億8,600万円となります。

親会社株主に帰属する四半期利益は、前年より64.4パーセント増加した157億1,100万円でありました。

1株当たり親会社株主に帰属する四半期利益は、73円88銭となりました。

続きまして、連結財政状態でございます。ここは「億円」で申し上げさせてください。

資産合計でございますが、前年より約126億円増えた約1兆1,024億円ということになろうかと思います。

資本合計は40億円ほど増えた約5,090億円ということになりまして、親会社株主の持分比率も40.9パーセントとなりました。

配当等の状況については従来どおりでございますので割愛させていただきます。

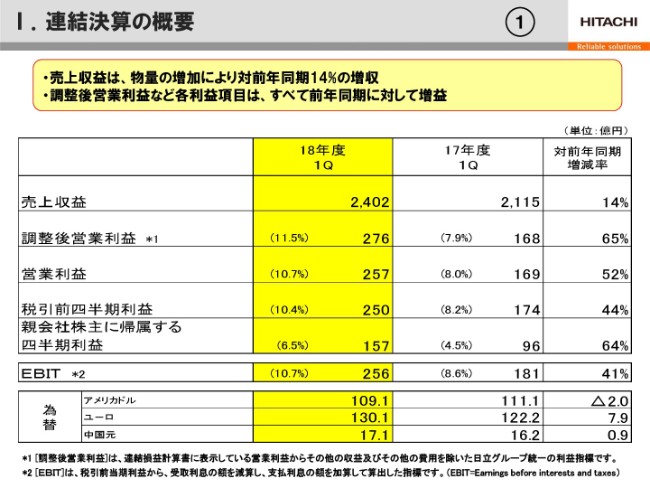

連結決算の概要

まずは、資料の連結決算の概要というところをご覧ください。

繰り返しになりますが、売上については前年より14パーセント持ち上がった2,402億円となります。

調整後営業利益も65パーセント増加の276億円で、利益率は11.5パーセントということでありました。

営業利益も52パーセント増加した257億円、(利益率は)10.7パーセントということになります。

親会社に帰属する四半期利益は64パーセント増加の157億円、利益率が6.5パーセントとなりました。

この3ヶ月間の為替レートでございますが、米ドルは2円ほど円高の109円10銭、ユーロは7円90銭円安の130円10銭、中国元が90銭円安の17円10銭ということになりました。

ちなみに、このまま売上収益ならびに調整後営業利益、税前利益、当期利益等々の利益の各項目は、ともに金額では過去最高となります。

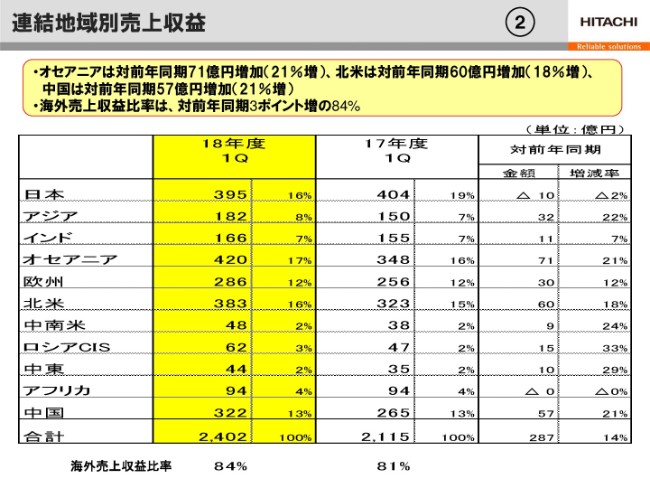

連結地域別売上収益

続きまして、その下の段の連結地域別売上収益をご覧ください。

まずは左側の地域と右側の対前年同期をご覧ください。オセアニアが対前年で21パーセント、71億円増加した420億円となります。北米は対前年同期で18パーセント、60億円増加の383億円です。それから中国が21パーセント、57億円増加の322億円となりまして、ご覧のとおりほぼ全地域で増収でありました。

とくに海外の売上収益比率については、前年同期よりも3ポイントさらに増えて84パーセントとなりました。

なお、この期間で売上が全社で287億円増えたわけでございますが、ほとんどが物量によるもので、為替の恩恵がありませんでした。

この理由は、当社の売上構成を見ていただきますと、日本、北米、西洋という先進国を除く、いわゆる新興国で構成される分だけで55パーセント近くを占めています。この中でインドルピー、あるいはロシアルーブル、あるいはオーストラリアドルが、前年同期に比べますと、それぞれ新興国の為替通貨安ということで円高に振れました。

従って、その部分の為替でも恩恵がなかったということになります。

それから、さらに売上構成を見ていただきますと、オセアニアが17パーセントでなんとトップ、2番目が日本と北米ということで16パーセントずつの構成比です。そして中国が4番目で、13パーセントの構成比ということになりました。

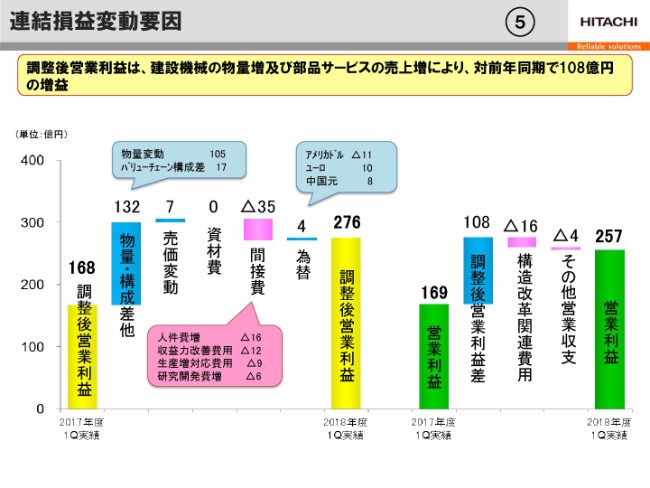

連結損益変動要因(予想)

続きまして、(資料を)めくっていただきまして、当期間の(連結)損益変動要因をご紹介申し上げます。

調整後営業利益でご説明申し上げますと、前年同期である2017年度第1四半期は168億円でしたが、それが276億円まで、108億円増えました。その道程でございますが、この(資料の)とおり、物量・構成差で132億円ということです。

ふきだしにありますとおり、この(132億円の)うち、物量変動で105億円、バリューチェーンの構成差等で17億円増えています。バリューチェーンというのは、当社でいうところの「新車の製造販売以外」の、例えばアフターサービスやレンタルなど、こういう部分でございます。(これらの合計で)132億円ということになります。

それに売価変動、資材費というところがさらに加わります。戦略的な支出ということで、資材費は抑制、間接費がこのように構成されておりますが、これを補い、276億円に着地したという道程になっております。

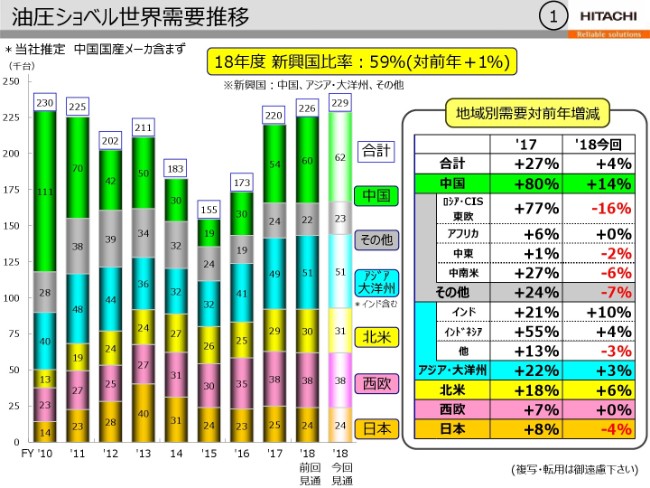

では続いて、2018年度の業績予想というところに入りたいと思います。

グラフの市場環境のところをご覧ください。これは弊社の主力製品である油圧ショベルの世界需要になりますけれども、まずは右側(の地域別需要対前年増減の表に関して)、市場環境のとおり2018年度は引き続き、油圧ショベルの世界需要は4パーセント程度増加すると見ております。

下から申し上げますと、北米が6パーセントの増、インドネシアが4パーセントの増、インドが10パーセントの増、中国が14パーセントの増というところで、(これらの地域が)伸びているところでございます。

そのほかの地域はご覧になった通りで、横ばいないしは減少しているところもあるという、まだらなかたちで予測しております。

ただ、トータルの数字というのは左側の棒グラフの(エリアの)いちばん右側にございます。2018年度、今回(見通)というところを見ていただきますと、22万9,000台ということで、前回より3,000台ほど、中国あるいは北米等で引き上げて見ております。このようなところが、市場の環境でございます。

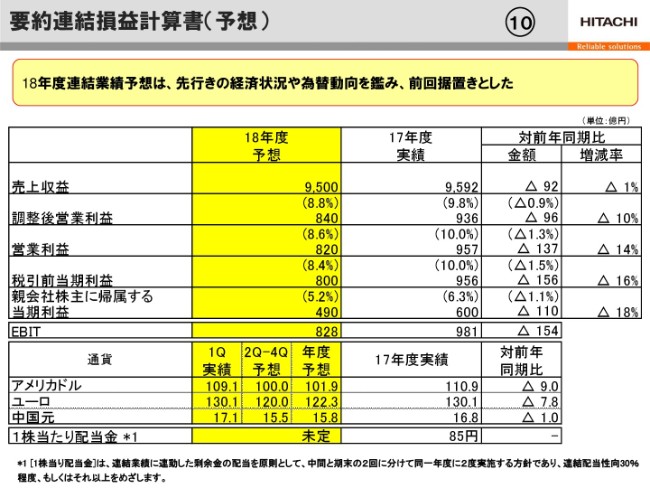

要約連結損益計算書(予想)

続きまして、それに基づいての連結予想でございます。昨今も言われているようなかたちでございまして、ただいまの需要環境ならびに先行きの経済状況、為替動向などを見ますと、まだ楽観できないなということで、前回から据え置きとさせていただきます。

したがって今回は、売上収益9,500億円、調整後営業利益840億円、親会社株主に帰属する当期純利益が490億円になります。

為替については、第2四半期から第4四半期の予想という欄に示しました通り、このように4月公表値と同様のかたちでございます。あわせて(スライドの)後ろに「参考資料1」として、為替の感応度を添付しました。米ドル・ユーロ・中国元それぞれに為替の感応度を掲載させていただきましたので、ご参照いただければと思っております。

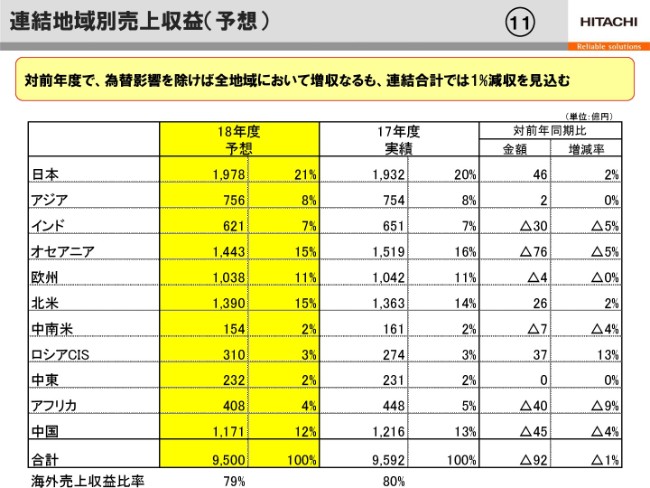

連結地域別売上収益(予想)

それに基づいての地域別売上収益(の予想)でございます。各地域で為替の影響もあって、伸びているところもへこんでいるところもございますが、物量では前年よりも増えています。

すなわち、全社計だけで申し上げると486億円増えておりますが、一方で為替で578億円引いて、マイナス92億円という予想を今のところ立てております。

そのほか、地域別の構成等についてはご覧になった通りであります。

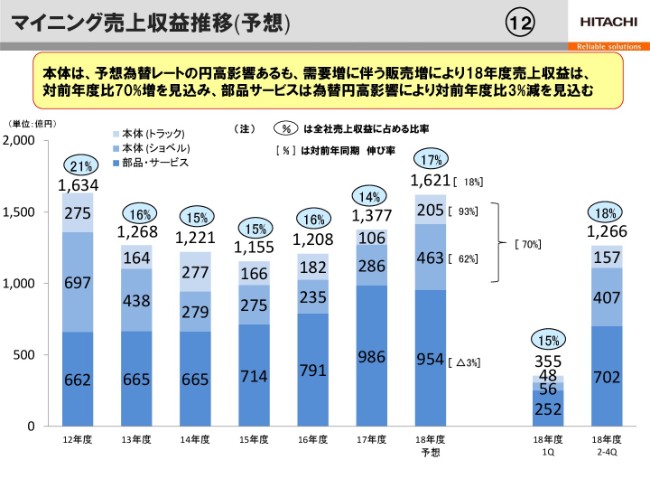

マイニング売上収益推移(予想)

さらにめくっていただきまして、マイニングの売上収益をご案内申し上げます。

まず、右側のところを見ていただきたいと思います。右側から2番目、いちばん低い棒グラフでございますが、これが2018年度第1四半期の実績でございます。前年同期を表示していないため恐縮ですが、これは全体で355億円の売上で、(前年同期比で)31パーセントの増加でございました。

さらに本体につきまして(ご説明差し上げますと)、本体というのは48億円がダンプトラック、56億円が油圧ショベルでございますが、こちらが(前年同期比で)110パーセントの増になります。

最後に部品・サービスにつきましても、252億円ということで、13パーセントの増となります。今回はとくに本体がしっかりと伸びてきたということになります。

また、2018年度の予想でございます。この(2018年度1Qの)左側の棒グラフを見ていただきますと、1,621億円ということで、前年より18パーセントの増となります。為替で141億円ほどの逆風がございますが、このような数字を積み上げております。

ご覧の通り、本体におきましては合計で70パーセント増。前年より276億円増えて、70パーセント増加というかたちで見ております。

部品・サービスは若干、32億円ほどヘコんでいます。(割合で見ると)3パーセントほどへこんでおりますが、為替の部分を考えますと、これで(実際は)8パーセントぐらい(のへこみ)でございますので、プラス5パーセントぐらいはしっかりと伸ばしているというのが、年度予想でございます。

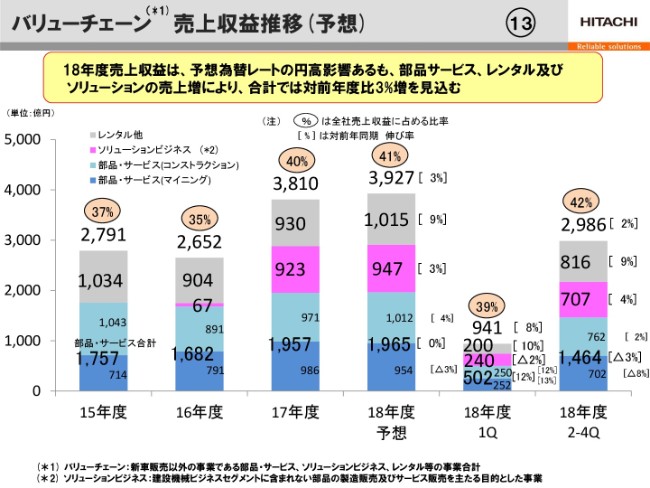

バリューチェーン 売上収益推移(予想)

さらにバリューチェーンのところにいきます。バリューチェーンも同じように見ていただきますと、2018年度第1四半期は全体で8パーセント伸びて、941億円ということです。部品・サービスで12パーセントの増、レンタル等で10パーセントの増という成果を出しております。

2018年度の予想におきましても、全体で3パーセント増の3,927億円ということでございます。今のところ、為替を除けばそれぞれに大きく伸ばしているというような予想を立てることができております。

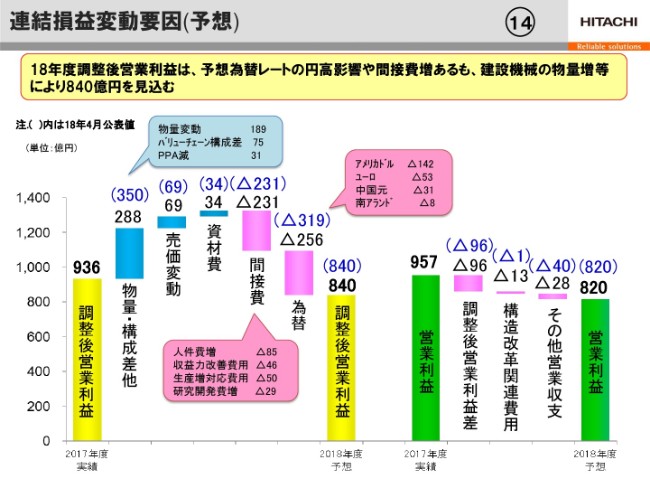

連結損益変動要因(予想)

最後に、(資料を)めくっていただきまして、連結損益変動要因の予想であります。数字を変えていませんが、96億円の減益という要因でございますけれども、この(資料の)通りに、物量で288億円の増。

内訳は吹き出しにございます通り、物量増で189億円です。バリューチェーンの構成差、ここはさらにレンタル・部品・サービスを伸ばすというかたちになっており、288億円が構成されております。

さらに売価・資材費ならびに間接費につきましては、2018年度の4月当初の予想をこういうかたちで据え置かせていただき、管理していくというかたちを貫きたいと思っております。

為替につきましては、(2018年度)第1四半期で影響を受けた部分で、もう一度見直しております。

ここは逆に256億円の減というようなことで、十分に出てきているかたちで補っていると思います。事業利益としては、物量・構成、売価、資材、間接費で160億円は持ち上げたというかたちであります。

一部駆け足でございましたが、このようなところで、私からの説明とさせていただきます。