前々回、前回に続いて、2017年8月に実施した「資産活用世代のお金との向き合い方」アンケートのなかから、単身「D(Decumulation、資産活用)」世代の退職後年収を分析する。今回は、資産の引き出しの傾向と資産の持続力を夫婦世帯と単身世帯で比べてみた。

単身「D」世代、65歳までの資産の取り崩しが過剰

単身世帯と夫婦世帯の退職後年収(退職後の年間生活費)の源泉を比較してみると、注目できる特徴がある。65歳以上になると、公的年金・企業年金・個人年金保険からの受け取りが退職後年収の7割強、勤労収入が1割前後、金融資産からの取り崩しが1ケタの比率と、ほとんど変わらない。

しかし、64歳までの構成比では金融資産の取り崩しが既婚配偶者無し世帯と単身世帯では2割前後に膨れ上がっている。つまり、単身「D」世代は公的年金の受給が始まる前にかなりのペースで金融資産の取り崩しが進んでいることがわかる。

また下の表から70歳以降の退職後年収の収入源構成比も推計することができる。勤労収入がなくなり、有期で受け取っている企業年金・個人年金保険もなくなった段階では、定期的に入る収入は公的年金のみ。それが65-69歳の金額のまま変わらないとすると、残りを全て金融資産からの引き出しで賄うことになる。

公的年金の受け取りだけの構成比を見ると、既婚配偶者有りの世帯では62.1%、既婚配偶者無しの世帯では59.2%、未婚世帯では60.3%だ。すなわち、70歳以降、特に年齢が高くなって有期の企業年金などがなくなった後は、退職後年収の4割を個人金融資産からの引き出しで賄うことになる。負担としてはかなり多くなる。

婚姻状態別の退職者の年代別退職後年収(年間生活費)の源泉(単位:%、万円)

出所:フィデリティ退職・投資教育研究所、資産活用世代のお金との向き合い方アンケート、2017年8月

注: 回答者は既婚(配偶者有り)が5028人、既婚(配偶者無し)が514人、未婚が708人。

資産の持続年数が2極化

退職後の生活年数は長くなる。未婚者はその4割が70代での人生設計をしていると回答するなど、ライフプラン上の課題が多いことは『2000万円不足する!? 単身者の退職後ライフプラン』で指摘した。そのためか、実際には95歳までの生活設計が求められるものの、それに相応しい資産を用意している世帯は少ない。

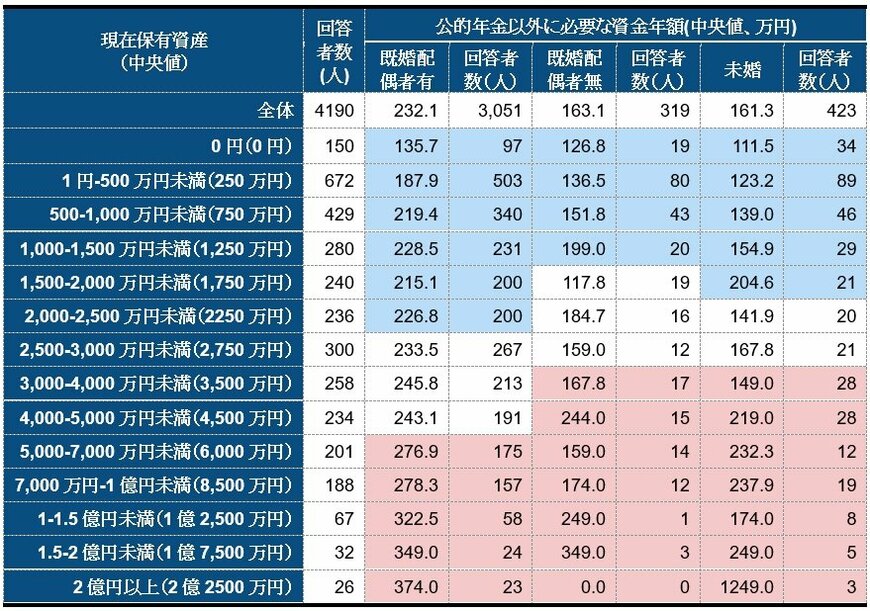

「資産活用世代のお金との向き合い方」アンケートでは、保有している資産と公的年金以外に必要な資金の年額を聞いている。

後者は多分に希望的観測の数値になるが、これを使って、保有している資産の持続年数を計算してみると、20年以上の持続力がある資産を保有している世帯が極めて少ないことがわかる。具体的には、既婚配偶者有りの世帯で14.3%、既婚配偶者無しの世帯で19.4%、未婚世帯で24.3%にとどまる。

一方、10年未満の持続力しかない資産を持っている比率は、それぞれに51.5%、44.8%、43.7%と4割を大きく超える。なかでも、未婚世帯では20年以上の資産を持つ世帯と10年未満の世帯の比率が高く、2極化が進んでいることは気にかかる。退職後の生活を支える資産の格差が相対的に大きいといえる。

退職者の保有資産別に見た「公的年金以外に必要な資金年額」とその持続年数(単位:万円、人、年)

出所:フィデリティ退職・投資教育研究所、資産活用世代のお金との向き合い方アンケート、2017年8月

注:持続年数は公的年金以外に必要な資金年額で除した数値。青色は持続年数が10年未満の欄、赤色は持続年数が20年以上の欄。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史