デフレ完全脱却を目的とした、総合経済対策における物価高への支援のひとつとして行われる「定額減税」は、令和6年6月1日以降の給与や賞与、年金から適用されています。減税になると手取り額が増えるため、家計にゆとりが出ることが期待されます。

しかし、納める税額によっては減税しきれないことがあり、使いきれない分はどうなるのか疑問に思っていた方もいるでしょう。

定額減税で減税し切れなかった分は調整給付金として支給されることになりました。この記事では、調整給付金の支給対象者や計算方法、支給例などについて解説していきます。

1. 定額減税とは

「調整給付金」の解説の前に、定額減税とはどのような施策なのか、対象者や減税額、実施方法について改めて確認しましょう。

1.1 定額減税の対象者

対象者は所得税・住民税でそれぞれ次のように決められています。

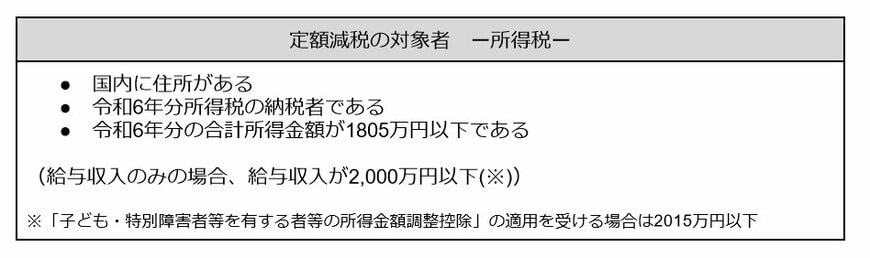

【所得税】

所得税の定額減税の対象になるのは、次のすべての条件を満たす方です。

- 国内に住所がある

- 令和6年分所得税の納税者である

- 令和6年分の合計所得金額が1805万円以下である

(給与収入のみの場合、給与収入が2,000万円以下(※))

※「子ども・特別障害者等を有する者等の所得金額調整控除」の適用を受ける場合は2015万円以下

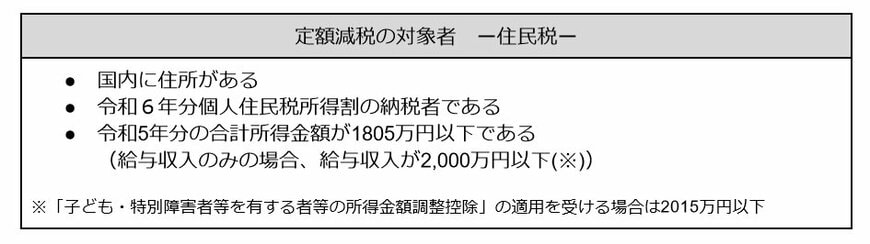

【住民税】

住民税の定額減税の対象になるのは、次のすべての条件を満たす方です。

- 国内に住所がある

- 令和6年分個人住民税所得割の納税者である

- 令和5年分の合計所得金額が1805万円以下である

(給与収入のみの場合、給与収入が2,000万円以下(※))

※「子ども・特別障害者等を有する者等の所得金額調整控除」の適用を受ける場合は2015万円以下