2. 後悔しないインデックス投資信託の選び方1:リスク許容度に合わせて投資先を選ぶ

インデックス投資信託とは、代表的な指数に連動した成果を目指す投資信託のことを指します。

ベンチマークとなる指数には、日経平均やNYダウなどの株価指数に加え、債券指数やREIT指数といったものが挙げられます。

後悔しないインデックス投資信託の選び方3つのうち、1つ目は「リスク許容度に合わせて投資先を選ぶ」ということになります。

投資信託は、商品によって投資対象地域や資産クラスなどが異なります。

投資対象地域に関しては、国内<先進国<新興国の順にリスクが高くなるのが一般的です。また、資産クラスに関しては、債券<不動産<株式の順にリスクが高くなります。

例えば、「先進国の株式」を中心に組み入れた投資信託は、ハイリスクハイリターンの商品と言えます。

まずは、自分がどのくらいのリスクを許容できるのかを把握し、それに合った商品を探しましょう。

3. 後悔しないインデックス投資信託の選び方2:運用コストが低い商品を選ぶ

投資信託の保有期間中や売却時には、「信託報酬」や「信託財産留保額」といったコストがかかります。

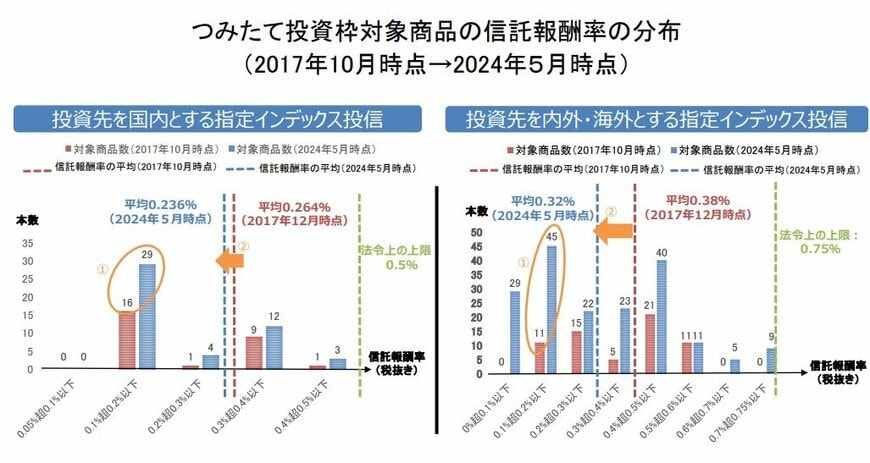

つみたて投資枠では信託報酬が一定水準以下に限定されていますが、その中でも商品によって差があります。

2024年5月時点での信託報酬率の平均値は0.32%となっているので、このあたりを目安に選んでみてはいかがでしょうか。

信託財産留保額については、売却時の基準価額に対して◯◯%といった形で差し引かれます。

信託財産留保額が無料の商品も多数あるので、1つの判断材料として確認しておきましょう。

そしてもう1つ注意しなければならないのは、いわゆる「隠れコスト」です。

投資信託の目論見書には「その他の費用・手数料」といった記載があり、その中には以下のような費用が含まれています。

- 監査法人に支払われるファンドの監査費用

- 有価証券等の売買時に取引した証券会社等に支払われる手数料

- 有価証券等を海外で保管する場合、海外の保管機関に支払われる費用

- マザーファンドの換金に伴う信託財産留保額

- その他信託事務の処理にかかる諸費用 等

これらのコストは運用後に確定するコストなので、目論見書には具体的な内容が記載されていません。

隠れコストを確認するには「運用報告書」に目を通し、信託報酬や信託財産留保額と合わせた実質コストを把握しておきましょう。