4. 「国民年金・厚生年金」から天引きされる「税金&社会保険料」

老後の大切な収入源となる国民年金や厚生年金から天引きされる税金や社会保険料は以下のとおりです。

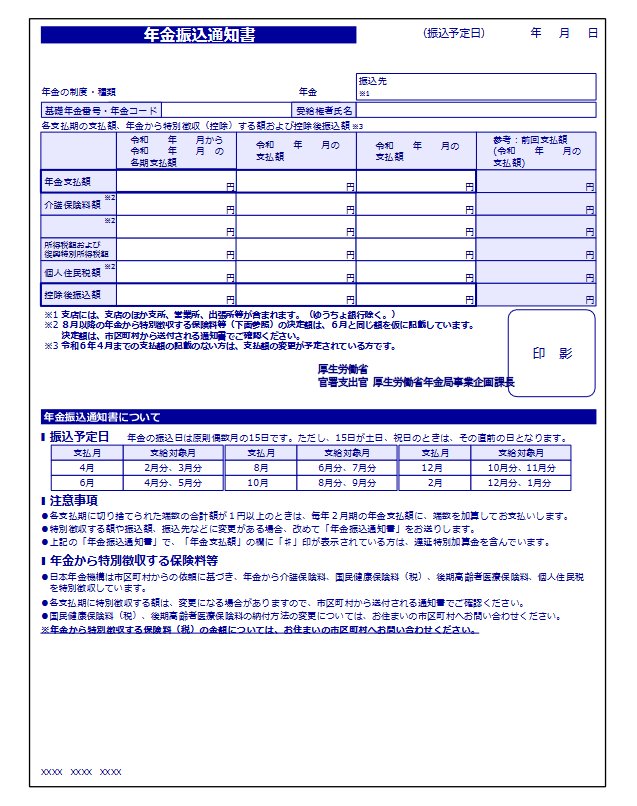

なお、6月に年金受給者に送付される年金振込通知書にて、年金額(額面)や天引き額、手取り額(振込額)を確認することができます。

4.1 介護保険料

介護保険料は、40歳になると健康保険料に上乗せする形で納めていますが、65歳になると単体で納付することになります。

- 年金の年額が18万円以上の場合:介護保険料が年金から天引き

- 年金の年額が18万円に満たない場合:普通徴収となり納付書や口座振替などで納付

介護保険料の納付は、介護保険を利用するようになっても一生涯続くことも理解しておきましょう。

なお、介護保険料はお住まいの自治体によって異なりますが、高齢化が加速していることもあり年々増加傾向にあります。

日本は少子高齢化が深刻な問題となっているため、介護保険制度の財源を確保するために今後も段階的に保険料が引き上げられていく可能性が高いと考えられます。

4.2 国民健康保険料または後期高齢者医療制度の保険料

国民健康保険料または75歳以上の人が加入する後期高齢者医療制度の保険料も年金から天引きする形で納付します。

こちらも介護保険料と同じように年金の年額が18万円以上の場合に天引きとなります。

なお、「後期高齢者医療保険料」と「介護保険料」の合計額が特別徴収対象年金額の2分の1を超える場合には特別徴収になりません。

後期高齢者医療制度の保険料も年々増加傾向にあります。保険料は都道府県によって異なります。

4.3 個人住民税

前年の年金年額が18万円以上の場合、住民税が課税され、天引きされます。

年金年額が18万円未満の場合は、非課税となるため住民税の納付はありません。

ご留意すべき点は、課税対象となるのが前年の所得であることです。

投資信託や株式投資などで利益を確定して一時的に所得が増えた場合など、翌年の住民税がアップするため手取り額が大きく減ってしまうといったケースもあります。

4.4 所得税および復興特別所得税

公的年金の所得が、65歳未満なら108万円、65歳以上なら158万円を超えた場合に所得税が源泉徴収されます。

ただし、公的年金以外に収入がない場合、上記の所得以下であれば所得税は課税されません。

また「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律117号)」により、所得税の源泉徴収の際に併せて復興特別所得税もかかります。

5. まとめにかえて

今回は厚生年金と国民年金の受給額や天引きされるお金について見てきました。

これらの天引きされるお金は社会全体の福祉や公共サービスの維持に貢献する重要な役割を果たしています。

そのため、少子高齢化が進んでいる日本では、現役世代だけでなく高齢者世代にも社会保険料の負担が増加していくと言われています。

税金や社会保険料の負担が増えて毎月のやりくりが赤字に…ということにならないように、年金以外に頼れる老後資金をあらかじめ準備して将来に備えるための基盤を築きましょう。

老後資金は預貯金だけでなく、私的年金や資産運用などの方法で用意することもできます。

まずは、自分に合った老後資金の準備方法について考えてみてはいかがでしょうか。

参考資料

- 厚生労働省「令和4年度 厚生年金保険・国民年金事業の概況」

- 厚生労働省「令和6年度の年金額改定についてお知らせします ~年金額は前年度から2.7%の引上げです~ 」

- 日本年金機構「Q.年金から所得税および復興特別所得税が源泉徴収される対象となる人は、どのような人でしょうか。」

- 日本年金機構「公的年金制度の種類と加入する制度」

- 厚生労働省「日本の公的年金は『2階建て』」

- 日本年金機構「年金振込通知書」

立野 力