2. なぜ「211万円」と「155万円」が境界線になるの?

ではなぜ、「211万円」と「155万円」という金額が住民税非課税の境界線となるのでしょうか。その根拠を確認していきましょう。

2.1 「211万円の壁」の根拠

住民税非課税世帯になるのは、前年の合計所得が次の計算式で求めた金額以下の場合です。

35万円×(本人+被扶養者の人数)+21万円(被扶養者がいる場合に加算)+10万円

65歳以上の年金受給夫婦世帯の場合、世帯主の住民税の非課税限度額は以下のように計算できます。

非課税限度額=[35万円×2人]+21万円+10万円=101万円

また、年金からは公的年金等控除額として110万円が控除されるので、非課税限度額の101万円と合計して、211万円までなら住民税が非課税となります。

2.2 「155万円の壁」の根拠

住民税非課税世帯に該当するには、世帯全員が非課税である必要があるため、世帯主だけでなく配偶者も住民税が非課税でなければなりません。

配偶者が住民税非課税になるのは、前年の合計所得が以下の計算式で求めた金額よりも少ない場合です。

住民税非課税限度額=基礎控除35万円+所得金額調整控除10万円=45万円

さらに、公的年金等控除額として110万円が控除されるので、非課税限度額の45万円と合計して、155万円までなら住民税が非課税となります。

なお、この155万円という金額は、65歳以上単身者の場合も同じです。

3. 住民税非課税世帯が受けられるメリット

住民税非課税世帯に該当すると、住民税がかからなくなるだけでなく、さまざまなメリットがあります。

3.1 国民健康保険料が軽減される

65歳以降も、原則として国民健康保険料や介護保険料を支払う必要がありますが、非課税世帯に該当すると保険料の減免を受けられます。

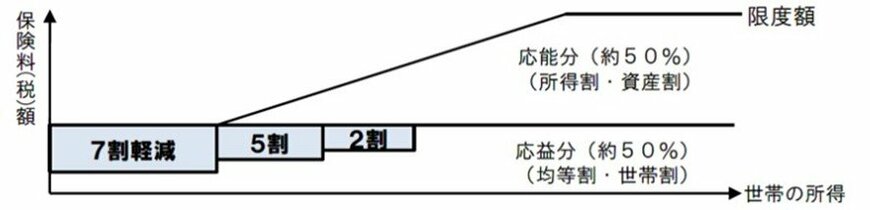

国民健康保険は、被保険者の負担能力に応じて課せられる応能分(所得割・資産割)と、被保険者が等しく負担する応益分(均等割・世帯割)のふたつで構成されています。

非課税世帯に該当すると、応益分(均等割・世帯割)の7割・5割・2割のいずれかの割合が軽減されます。

3.2 介護保険料が軽減される

介護保険料でも、住民税非課税世帯を対象に保険料の減免措置が取られています。

減免される条件として、世帯年収が一定金額以下であることや扶養されていないこと、資産を有していないこと、介護保険料を滞納していないことなどを満たしている必要があります。

減免される割合や金額などは自治体により異なるため、詳細はお住いの役所の担当窓口で確認してください。

3.3 高額介護サービス費の上限額が低い

高額介護サービス費とは、1か月に支払った利用者負担金が上限額を超えた場合に、申請すると超えた分が払い戻される制度です。

上限額は所得が多いほど高額に設定されていますが、住民税非課税世帯では2万4600円が上限です。さらに、年金収入とその他の所得の合計が80万円以下の場合は、1万5000円まで引き下げられます。

こういった仕組みにより、介護サービスを受けた際の負担が軽減されます。

3.4 介護保険施設を利用する際の支払い負担が減る

住民税非課税世帯の方が介護保険施設を利用した場合、負担限度額を超えた居住費と食費の負担額が支給されます。ただし、住民税非課税世帯であるほかに、預貯金額の条件も満たさなければなりません。

具体的な預貯金額は年金収入額により異なり、例えば本人が120万円超の年金を受け取っている場合、夫婦で1500万円、単身では500万円以下の預貯金額でなければ軽減を受けられません。

4. まとめにかえて

65歳以上の年金生活者にとっての「211万円の壁」とは、年金のみで生活している夫婦世帯が、住民税非課税世帯に該当するかどうかの境界線になる年金収入額のことです。

住民税非課税世帯に該当するためには配偶者も住民税が非課税である必要があり、それが「155万円の壁」になっています。

住民税非課税世帯に該当すると、住民税の支払負担がなくなるだけでなく、国民健康保険料や介護保険料の減免や医療・介護サービスの費用軽減といったメリットを受けられます。

これから年金受給を開始する方で年金受給額が211万円を超えそうな場合は、繰上げ受給などを利用して211万円以下におさめるといった調整をするのもひとつの方法でしょう。

参考資料

- 総務省「(参考)個人住民税均等割における非課税限度額制度」

- 日本年金機構「所得金額の計算方法」

- 八王子市公式ホームページ「市民税・都民税が非課税になる年金収入のみの場合の金額はいくらですか。」

- 厚生労働省「国民健康保険の保険料・保険税について」

- 厚生労働省「高額介護サービス費の負担限度額が見直されます」

- 厚生労働省「サービスにかかる利用料」

木内 菜穂子