2. つみたて投資枠のMAX「月10万円」で60歳までに増やせる資産をシミュレーション

では、40歳代や50歳代からNISAを始めたら、老後までにどのくらいの資産を作れるのでしょうか。

ここでは、金融庁が公開している資産運用シミュレーションを使って、最終積立金額がどのくらいになるのかを紹介していきます。

2024年から始まる新しいNISAは、つみたて投資枠と成長投資枠の2つの枠があります。つみたて投資枠の年間投資枠は、120万円です。

この枠を埋めるために、毎月10万円ずつ投資するケースについてみていきましょう。

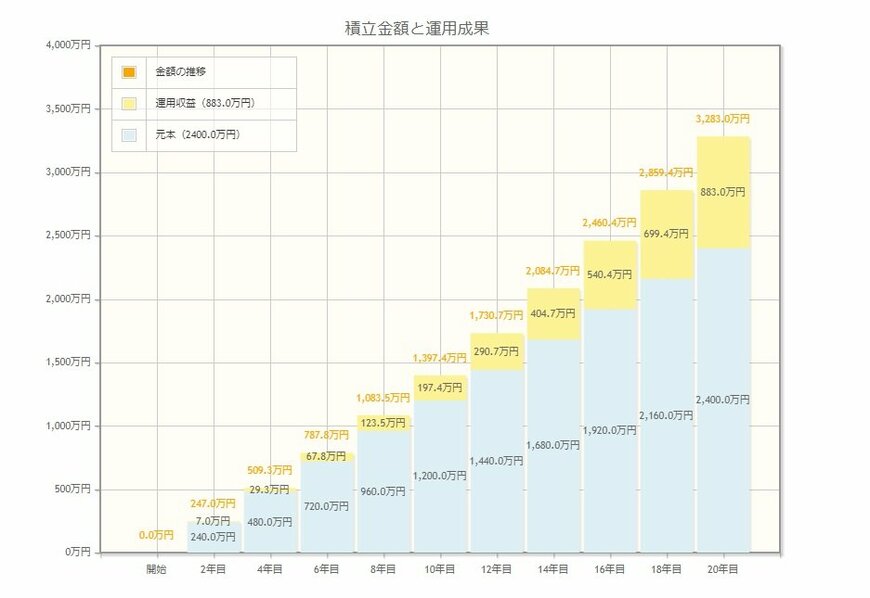

2.1 40歳、まだ間に合う?40歳から60歳までの【20年間】投資した場合

40歳の人が60歳までの20年間、年率3%で毎月10万円の積立投資をした場合のシミュレーション結果は、下記のとおりとなりました。

- 運用結果:3283万円

- 運用利益:883万円

- 投資元本:2400万円

年利3%で40歳から60歳までの20年間運用を続けた場合の最終積立金額のシミュレーション額は、3283万円です。元本は2400万円なので、運用利益は883万円となります。

もし一般の課税口座で資産運用を行った場合、利益に対して約20%の税金がかかりますが、新NISAの場合は運用利益が「すべて非課税」となります。

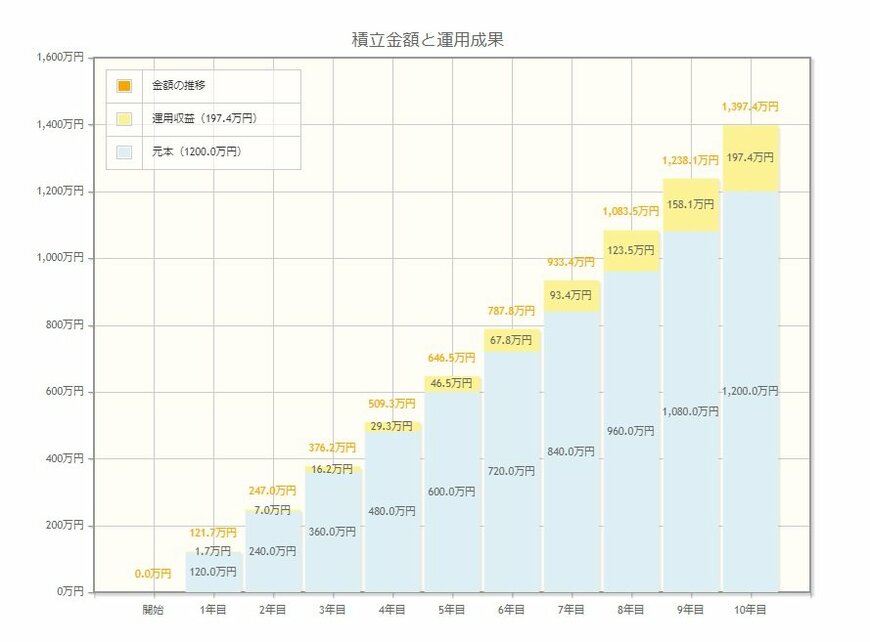

2.2 一方、50歳はもう遅い?50歳から60歳までの【10年間】投資した場合

つづいて、50歳の人が60歳までの10年間、年率3%で毎月10万円の積立投資をした場合には下記のシミュレーション結果となりました。

- 運用結果:1397万4000円

- 運用利益:197万4000円

- 投資元本:1200万円

年利3%で50歳から60歳までの10年間運用を続けた場合の最終積立金額のシミュレーション額は、1397万4000円です。元本は1200万円なので、運用利益は197万4000円となります。

50歳からの投資は短期間なので、40歳から始めた場合ほどの利益は期待できません。ただし、預金に寝かせておいてもこれだけの利益は望めないことから、つみたて投資は資産を増やす手法としては有効といえるでしょう。

NISAには非課税のメリットがありますが、投資の成果が予想したように得られない可能性もあります。資産価値が上がる年もあれば、下がる年もあるので、60歳を迎えたときに必ずしも資産が増えているとは限りません。

NISAを利用する際は投資に伴うリスクを認識し、自身のリスク許容度や投資目的に合った資産運用が大切です。

ただし、シミュレーション結果からも分かるように、年率が低くても長期的な運用を続けるほど利益が増える可能性が高くなるため、なるべく早いうちから始められると良いですね。

3. まとめにかえて

今回の記事では、新NISAの概要や実際のシミュレーション結果を紹介しました。

もちろん資産運用にリスクはつきものですが、金融機関にお金を預けていても増えません。

前職の信用金庫時代にもお客様から今はお金を預けていても「増えないからあまり意味がないよね」という声はよくいただきました。

マイナス金利が解除されて、少し預金金利があがったといっても資産の増加効果は期待できません。

自身の将来のためにも1歩踏み出すことができたら良いですね。

参考資料

- 株式会社バイアンドホールド「<調査>スタート1カ月での新NISA利用の実態調査 投資先トップ3は「投資信託(米国株)」、「投資信託(全世界株)」、「個別株(日本株)」」

- 金融庁「資産運用シミュレーション」

- 金融庁「新しいNISA」

山本 大樹