2. 【年代別】支出額一覧表

続いて、総務省統計局の「家計調査」を基に、年代別の消費支出額を見てみましょう。

全体の平均値としては、二人以上世帯が29万865円、単身世帯が16万1753円です。

ただし、家庭によって収支の状況は大きく異なるので、参考程度に留めておきましょう。

3. 家計の状況に合わせて貯蓄計画を立てよう

ここまで年代別の貯蓄・支出額を見てきましたが、あくまでも平均値となります。家庭によって必要となるお金は異なるので、収入と支出のバランスを考慮し、貯蓄計画を立てることが大切です。

まずは、毎月の支出を把握し、無駄な出費があれば見直してみましょう。例えば、水道光熱費や通信費、保険料などの固定費を削減できれば、1年間で大きな金額を節約できる可能性があります。

うまく節約できれば、貯蓄に回す資金を捻出することができるかもしれません。

次に、いつまでにどのくらいの金額を準備したいのか、目標を決めましょう。目標を決めることで、毎月どのくらいの資金を貯蓄すればよいのかがわかります。

3.1 貯蓄シミュレーション

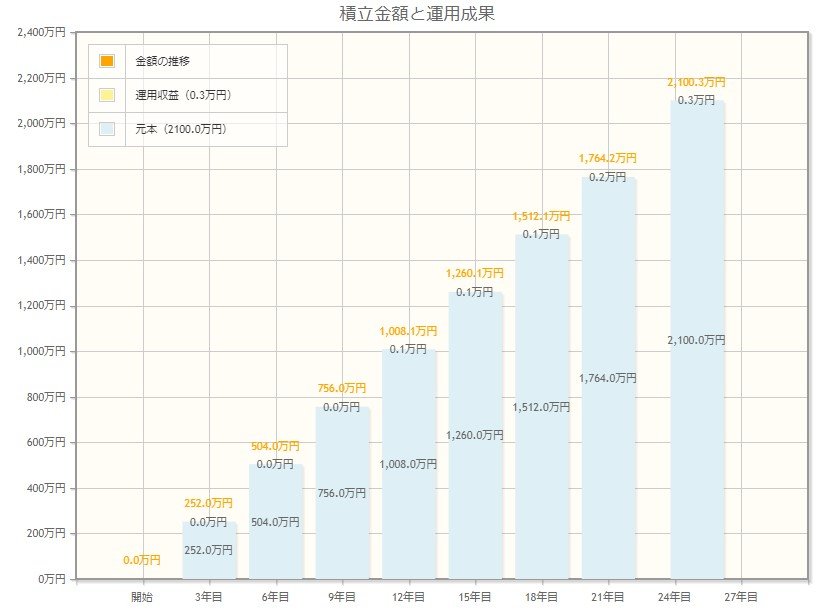

例えば、現在40歳の方が、「老後資金として2000万円準備したい」という目標を立てたとします。貯蓄期間が25年間の場合、毎月いくらずつ積み立てれば目標を達成できるのでしょうか。以下のシミュレーション結果を見てみましょう。

※想定利回りはメガバンクの普通預金金利である0.001%を想定

銀行預金などで貯蓄する場合、毎月約7万円ずつ貯蓄すれば、25年間で2100万円を準備できる計算です。

しかし、「毎月7万円も積み立てるのは難しい」という家庭も多いのではないでしょうか。

3.2 「積立投資」なら運用益が期待できる

低金利の銀行預金ではまとまった利息を受け取れないので、「積立投資」で運用益を狙うのがおすすめです。

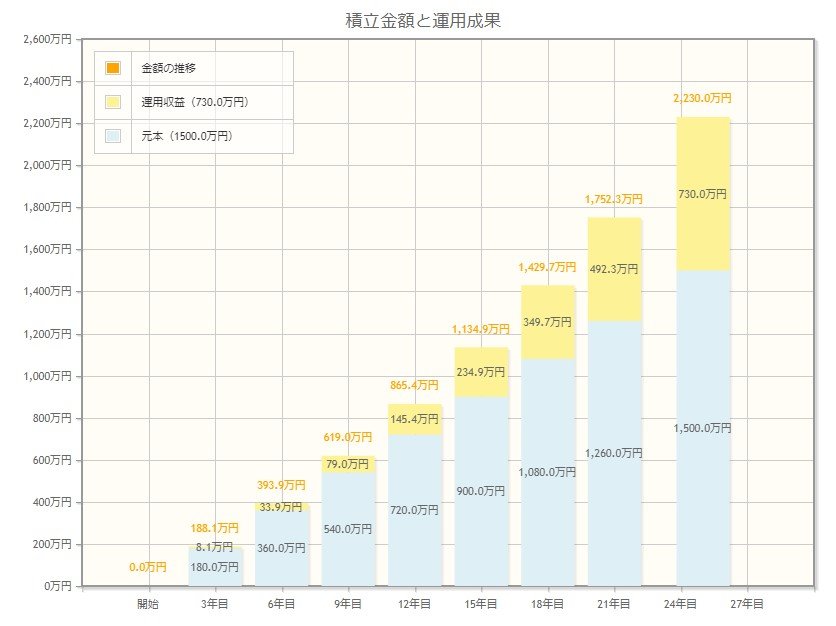

例えば、年利3.0%で運用できたと仮定すれば、毎月約5万円ずつ積み立てれば目標金額を達成できる可能性があります。

シミュレーション結果を見ると、積立元本が1500万円、運用益が730万円となり、25年間で2200万円以上の資金を準備できる計算です。

あくまでもシミュレーションではありますが、長期間の積立投資なら初心者でも始めやすく、投資のリスクを大幅に抑えることができます。

2024年から始まった「新NISA」や、個人型の確定拠出年金「iDeCo」などを活用し、少額からでも積立を始めてみてはいかがでしょうか。