魅力的な個別株への投資

成長投資枠では、個別株への投資が可能です。たとえば、つみたてNISAで日本を除く海外株のインデックス投資信託に投資し、成長投資枠で日本の個別株に投資すれば、リスクを分散させられます。

個別株は、銘柄によって高成長を享受できたり、配当・株主優待を獲得できたりというメリットがあります。

ハイリスク・ハイリターンを狙う方なら、成長株や小型株への投資にチャレンジするのがよいでしょう。定期的なリターンや特典を重視する方は、高配当や優待が魅力的な株を探してみてください。

債券ファンドへの投資でリスク分散

成長投資枠を活用すると、債券への投資比率を高めてリスクを抑えられます。実は、つみたて投資枠の対象銘柄には、債券のインデックス投資信託がありません。一部バランスファンドで債券に分散投資する銘柄があるのみです。

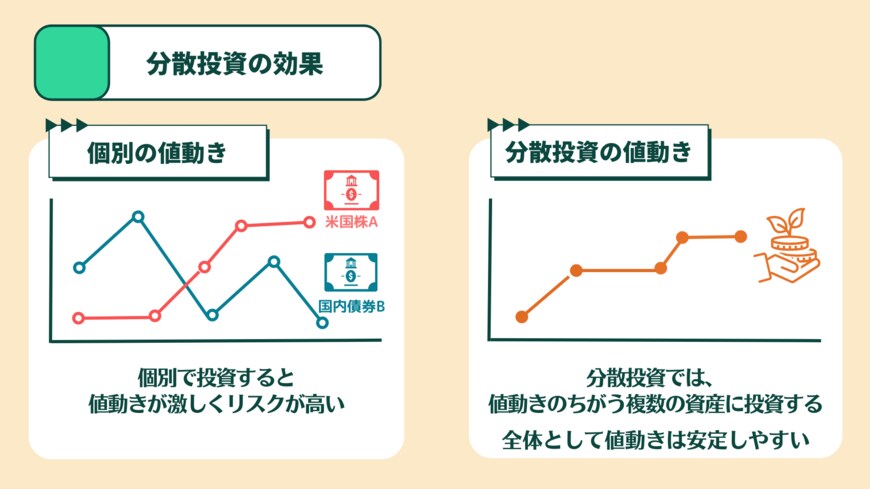

債券は、相対的に低リスクな特性を持っていて、景気悪化時に金利が下がると価格が上がって資産の損失を抑える役割が期待されます。(債券は金利・価格が逆の動きをするので、金利が下がれば価格が上昇して利益が出ます)株と債券を持ち合わせると、景気悪化時などに損失の抑制が可能です。

成長投資枠では、債券中心に投資するインデックス投資信託・ETFも売買できます。たとえば、成長投資枠で債券インデックス投資信託への投資比率を高めると、損失リスクを抑えた投資が実現します。

NISA制度や投資リスクを理解して資産形成を

NISA・新NISAは運用で得た利益に対して通常約20%かかる税金が非課税となる、大変メリットの大きい制度です。

ただし、投資信託や株式等に投資をするため必ず「リスク」を伴います。

どういうリスクがあるのか、どれほどのリスクがあるのかを十分に理解した上で投資を始めましょう。

参考資料

和田 直子