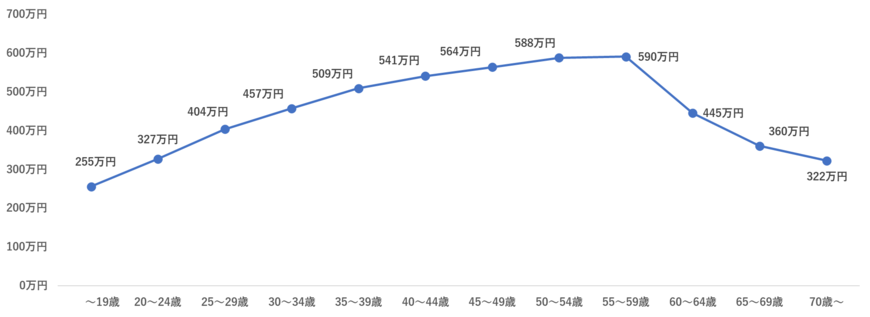

年代別の平均年収割合

一方で、年代別で見ると60歳代までは年齢があがるとともに割合は上昇していきます。

社会人生活が長いほど資産を蓄積する機会があることに加えて、以下の図の通り50歳代後半までは年収が上昇傾向にあることが背景にあると考えられます(【図表2】参照)。

産業計・企業規模計(10人以上)・男女の平均のデータをもとに「きまって支給する現金給与額」を12倍して、年間賞与その他特別給与額を足して計算。

もっとも割合が多いのは60歳代となっていますが、これは60歳~65歳ごろに引退する際に、退職金を得る世帯が多いのが理由であると考えられます。

ただし、それでも世帯全体の20%程度であり、3000万円の資産を一時的でも築ける世帯は少数派です。

65歳で3000万円以上の金融資産があるとどのくらい余裕が生まれる?

総務省統計局の調査によると、65歳以上の二人以上世帯の消費支出は23万8919円で、主に年金に当たる社会保障給付は20万2058円です。

ほかの収入がないとすれば、月3万6861円の赤字です。

65歳時点の資産を3000万円として、赤字額に近い金額の4万円を毎月取り崩しながら生活していくとすると、120歳時点でも360万円ほど資産が余る計算です。

極端に浪費しなければ働かなくとも一生暮らしていけるでしょう。

ちなみに、利回り3%運用しながら取り崩す場合では、運用益の方が取崩額の方が大きくなり、老後も年々資産が増える試算となります。

資産運用しない場合では、取崩額を10万円としても90歳で資産が残る計算です。

遺産相続などを気にしないのであれば、社会保障給付と合わせて月30万円程度までの支出であればほぼ生涯の生活を維持できることを意味します。

ちなみに、利回り3%で運用しながら取り崩す場合は、月14万円まで取り崩しても90歳まで資産が残ります。

社会保障給付と合わせると月34万円まで増やせます。平均の1.5倍近い支出となるため、相応にゆとりのある生活が可能です。