住宅ローン「変動金利型」おさえておきたい特徴5つ

毎月の「固定費」を低く抑えることは、家計収支を考える上で基本となります。

住宅ローンは20年、30年以上も長きに渡り家計の大きなウェイトを占める固定費となりますので、毎月の返済額を最も低く抑えられる変動金利型が魅力的にうつるのは当然でしょう。

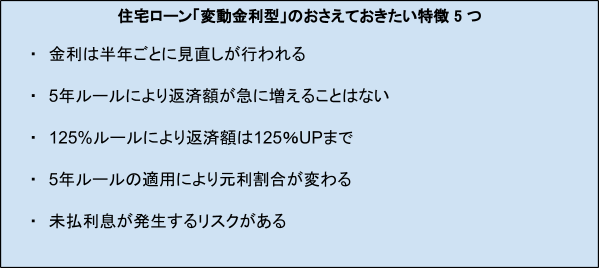

これから金利が上昇し、返済額が増える可能性があってもなお、気になる「変動金利型」。その変動金利型のおさえておきたい特徴を5つ確認しておきましょう。

【図表3】

変動金利型の特徴【その1】:金利は半年ごとに見直しが行われる

住宅ローンの変動金利型の金利は、半年ごとに見直しが行われます。一般的には4月と10月に見直しが行われ、翌々月から適用されます。

なお、変動金利型の金利は、銀行が信用力の高い企業にお金を融資する際の短期(1年未満)の貸出金利「短期プライムレート」により決定。景気が良くなれば金利は上昇し、景気が悪くなれば金利は低下します。

変動金利型の特徴【その2】:5年ルールにより返済額が急に増えることはない

住宅ローンの変動金利型で元利均等方式を選択した場合、適用金利が上がっても「5年間」は毎月の返済額に変動はありません。

これは「5年ルール」といわれるもので、半年ごとの金利見直しで金利が上昇する都度、すぐに毎月の返済額に反映されていては、家計への影響があまりにも大きくなるため設けられたルールです。

ただし、変動金利型で元利均等方式を選択した場合でも、5年ルールが適用されない金融機関もあるため注意が必要です。

5年ルールが適用されない場合、半年ごとの適用金利が見直しされたタイミングで毎月の返済額が変動するため、必ず条件を確認しておきましょう。

変動金利型の特徴【その3】:125%ルールにより返済額は125%UPまで

5年ルールにより、変動金利が上昇しても5年間は毎月の返済額が維持され、6年目に返済額が見直されます。

この間に、急激に金利が上昇しても、毎月の返済額の上昇は125%までとなる125%ルールが適用されます。

毎月の返済額が10万円だった場合、6年目には月12万5000円を超えることはありません。

変動金利型の特徴【その4】:5年ルールの適用により元利割合が変わる

住宅ローンの変動金利型では、5年ルール・125%ルールにより、家計破綻とならない安全策が設けられています。

しかし、5年ルールにより毎月の返済額は変わらないものの、返済額に占める元金と利息の割合は変わりますのでご注意ください。

例えば、毎月の返済額10万円のうち元金が9万円、利息が1万円だったのに、金利の見直しにより元金8万円、利息2万円になったとしましょう。

毎月の返済額10万円は変わらないため、気づかないかもしれませんが、借入元金が減っていくスピードが遅くなってしまいます。

変動金利型の特徴5:未払利息が発生するリスクも

急激な金利上昇が続いた場合、毎月の返済額に占める利息の割合が大きくなる可能性があります。

借入元金が減らず、利息が膨らんでも125%ルールにより月々の返済額は一定の金額で維持されるため、返済期間の最終時に残りの元金と未払いの利息を全て返済しなければいけなくなります。

借入期間の毎月の返済額に負担をかけないよう5年・125%ルールが適用されたのにも関わらず、最後に大きな返済が待ち受けているとなれば、完済自体が難しくなる世帯も出てくるでしょう。

住宅ローンの金利タイプ選びは「自分に合うか」がポイント

変動金利型は、当初の毎月返済額を低く抑えられる一方で、金利が上昇すれば未払い利息のリスクを抱えることになります。

未来の金利動向は誰にも分からないことですが、できるだけリスクを避け、自分に合った金利タイプを利用したいものです。

住宅ローンの金利タイプ選びにおいて「変動金利型」が向いているかを判断するポイントは「金利上昇のリスクに対応できるか」です。

変動金利型の場合、借入期間が長くなればなるほど、金利変動のリスクを背負う期間が長くなります。

住宅ローン控除の兼ね合いもありますので一概にはいえませんが、変動金利上昇によって返済額が引き上げられた時点で、完済できる資金計画をお持ちの方は変動金利型に適しているでしょう。

また、金利動向を定期的にチェックして自身の返済額への影響を確認し、継続か借換えかを判断できる人も「変動金利型」を利用しても、リスクとうまくつき合うことができるかもしれません。

参考資料

和田 直子