【新NISAに向けて】インデックスファンド選びで注意したいポイント3つ

インデックスファンドを選ぶ際は、以下の3つのポイントに注意しましょう。

- 投資対象を確認する

- 保有コストが安いファンドを選ぶ

- 純資産総額が小さいファンドを避ける

投資対象を確認する

投資対象によって運用成績が大きく変わってくるので、将来的に値上がりが期待できる投資先を選ぶことが大切です。

一例とはなりますが、GPIF「長期的な観点からの運用」では、1969年末に100万円を投資した場合の価額推移を示していますが、以下のような結果となっています。

1969年末に100万円を投資して保有し続けた場合の2022年末の資産価格

- 国内債券1197万円(11倍)

- 国内株式2492万円(24倍)

- 外国債券554万円(5倍)

- 外国株式5115万円(51倍)

あくまでも過去の値動きではあること、また運用にはリスクがあることなど注意点がありますが、上記によると外国株式の上昇率が大きいとわかります。

外国株式はリスクが高い投資先ではありますが、投資信託の場合は幅広い銘柄に分散投資が可能です。

また、長期間の積立投資が前提であれば、価格変動のリスクを抑えることもできるでしょう。

情報収集を重ね、リスクを考えて、ご自身に合った投資対象を選びましょう。

保有コストが安いファンドを選ぶ

NISA口座なら投資信託の購入時に手数料はかかりませんが、保有期間中に「信託報酬」が発生します。

信託報酬とは、投資信託の運用・管理費用として投資家が支払う費用のことで、「純資産総額に対して〇〇%」といったかたちで毎日差し引かれます。

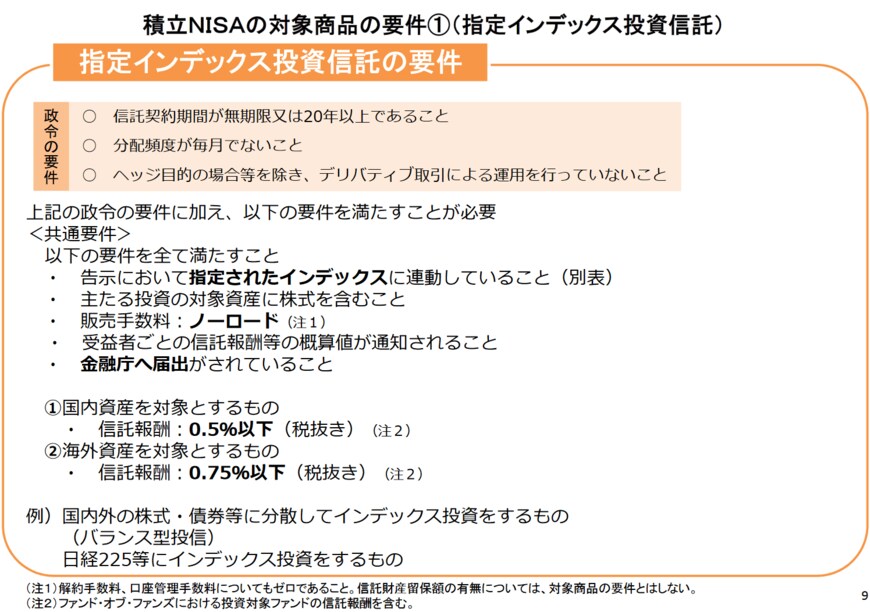

なお、つみたてNISAの投資対象となるインデックスファンドでは、信託報酬について以下の要件が定められています。

- 国内資産を投資対象とするファンド:0.5%以下(税抜)

- 海外資産を投資対象とするファンド:0.75%以下(税抜)

積立投資は長期保有が前提となるため、信託報酬の負担が大きくなります。そのため、なるべく信託報酬率が低い商品を選ぶようにしましょう。

また、信託報酬以外にも「その他の費用」として差し引かれる費用があり、「売買委託手数料」「監査費用」などが挙げられます。

これらは各ファンドの目論見書や運用報告書で確認しておきましょう。

純資産総額が少ないファンドを避ける

純資産総額とは、簡単に言えばファンドの大きさを示すものです。

投資信託の運用形態などにもよりますが、純資産総額が少ないファンドは運用途中で償還されるケースがあります。

また、あまりにも規模が小さいファンドは指数に連動した成果を得るのが難しくなり、ベンチマークとする指数の成績と離れてしまう可能性もあります。

必ずしも純資産総額が大きければよいというわけではありませんが、規模のあまりに小さいファンドは避けたほうがよいでしょう。

新NISAでは長期間保有したいと思えるファンドを選ぼう

投資初心者が新NISAで積み立てるインデックスファンドを選ぶ際に、最低限確認しておかなければならないのが「投資対象」「保有コスト」「純資産総額」です。

インデックスファンドを選ぶポイントは他にもありますが、運用途中で売却せず、長期間コツコツと積み立てることが何よりも大切です。

新NISAで積立投資を始めるなら、長期間保有したいと思えるファンドを選びましょう。

参考資料

加藤 聖人