【児童手当】高校生まで支給も「年収900万円」だと赤字になるのか試算

年収900万円の世帯で、児童手当を受給しても扶養控除が廃止されると赤字になるのか、実際にシミュレーションしてみましょう。

具体的には、扶養控除(所得税:38万円、住民税:33万円)が受けられる場合と受けられない場合の税金の差額を求めます。

シミュレーションのモデル世帯は、以下のように設定します。

- 世帯構成:夫婦、高校生の子どもの3人家族(夫は妻と子どもを扶養している)

- 夫は給与所得者(年収900万円。扶養控除を受けられる場合の課税所得は700万円)

- 住民税:課税所得の10%とする

なお、ここでは扶養控除を受けられる場合の課税所得をわかりやすく700万円とします。実際に収入から控除できる項目や金額は世帯により異なるため、あくまでもイメージとして捉えてください。

【所得税 】

所得税を計算するには、年収から基礎控除や配偶者控除などの各種控除を差し引き「課税所得」を求めます。

仮に、扶養控除を受けられるときの「課税所得」が700万円だった場合、受けられない場合の課税所得は738万円となります(子どもの扶養手当38万円が控除できないため)。

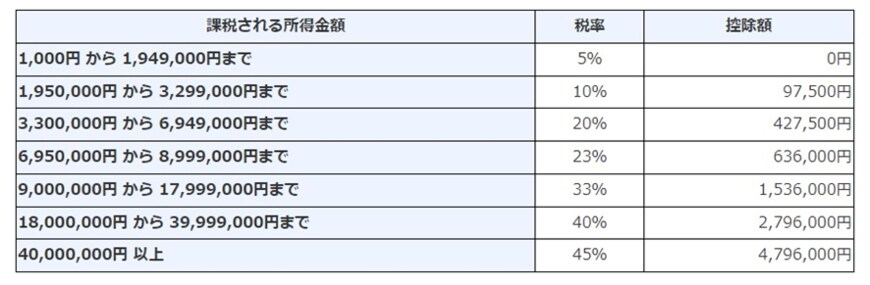

この課税所得を元に所得税を計算してみましょう。なお、税率は下図の「所得税の速算表」より23%が適用されます。

- 扶養控除を受けられる場合:97万4000円(700万円×23%-63万6000円)

- 扶養控除を受けられない場合:106万1400円(738万円×23%-63万6000円)

- 増税分:8万7400円(106万1400円-97万4000円)

計算結果より、扶養控除が受けられないと所得税が8万7400円増税されることになります。

【住民税】

年収900万円で扶養控除を受けられるときの「課税所得」が700万円だった場合、扶養控除を受けられない場合の課税所得は733万円となります(子どもの扶養手当33万円が控除できないため)。

- 扶養控除を受けられる場合:70万円(700万円×10%)

- 扶養控除を受けられない場合:73万3000円(733万円×10%)

- 増税分:3万3000円(73万3000円-70万円)

計算結果より、住民税は扶養控除が受けられないと3万3000円の増税となります。

【結論】

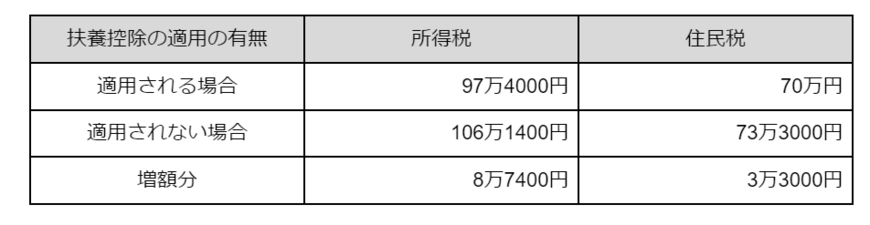

シミュレーション結果をまとめると以下のようになります。

所得税と住民税の増税額の合計は12万400円(8万7400円+3万3000円)で、児童手当の12万円を上回る税額となってしまい、400円のマイナスになるという結果となりました。