年収900万円でも赤字にならないケースもある

前章のシミュレーションでは、課税所得が700万円だったため適用される税率が23%でした。しかし、実際には社会保険料控除や生命保険料控除などほかの控除も受けられるため、課税所得をさらに減らせる可能性があります。

上表の国税庁の「所得税の速算表」では、所得金額が330万円〜694万9000円までのときの税率は20%なので、この範囲の課税所得に該当すれば税額を抑えることが可能です。

仮に、扶養控除を受けられるときの課税所得が650万円の場合で試算してみると、所得税と住民税は以下のように計算できます。

【所得税】

扶養控除を受けられる場合:87万2500円(650万円×20%-42万7500円)

扶養控除を受けられない場合:94万8500円(688万円×20%-42万7500円)

増税分:7万6000円(94万8500円-87万2500円)

計算結果より、扶養控除が受けられない場合、所得税が7万6000円増額されることになります。

【住民税】

扶養控除を受けられる場合:65万円(650万円×10%)

扶養控除を受けられない場合:68万3000円(683万円×10%)

増税分:3万3000円(68万3000円-65万円)

計算結果より、住民税は扶養控除が受けられないと3万3000円の増税となります。

【結論】

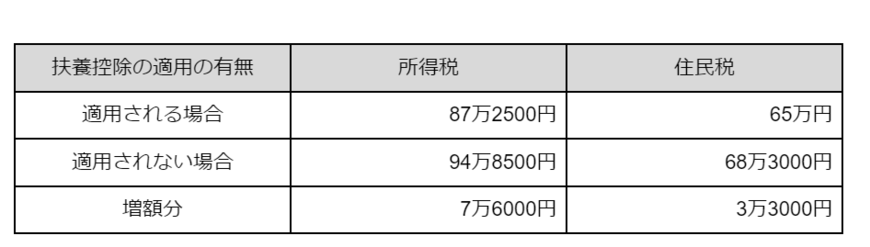

シミュレーション結果をまとめると以下のようになります。

扶養控除を受けられないときの所得税と住民税の合計額は10万9000円(7万6000円+3万3000円)で、児童手当を12万円受給すると1万1000円が手取り額となります。

このように、控除項目の数や金額によっては税率を小さくすることが可能で、年収900万円でも赤字とならないケースがあります。

とはいえ、年額1万1000円受給できても月額にすると約910円にしかならず、子どものために使う金額としては不十分といわざるを得ないでしょう。

児童手当の拡充まとめ

児童手当の支給対象が高校生まで延長されても、扶養控除が廃止されてしまうと税額が増えてしまい、手取り額が減ってしまうことが考えられます。

特に、年収900万円以上の世帯になると、児童手当よりも増税分の方が高額になり、かえって赤字になる可能性があります。

増税は家計にとって負担のかかることなので、扶養控除の廃止については今後も注視していきたいところです。