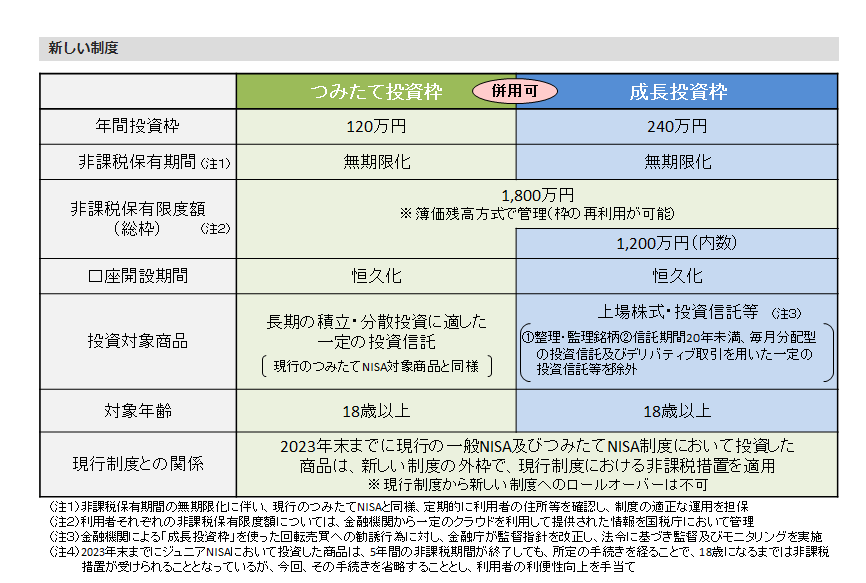

2024年の1月から新NISAではつみたて投資枠、成長投資枠を活用して簿価ベース(再投資をしない場合は投資元本ベース)で1800万円まで投資が可能です。

これは一人当たりの上限なので、夫婦二人で投資をおこなう場合には、それぞれ1800万円ずつ、計3600万円まで新NISAの枠組みの中で、投資において本来発生する所得税等が非課税となります。

では、今回は40~50歳代の共働きのかた向けにシミュレーションをおこないます。

新NISAがはじまるまで残り約5カ月ですから、夏のボーナスや長期休暇で貯蓄や家計を見直しやすい時期に、新NISAに向けた資産運用についても検討されるといいでしょう。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

【新NISA】40~50歳代から月6万円の積立投資をシミュレーション

新NISA制度をうまく活用すれば、40~50歳代からでも老後に向けて十分な資産を形成することも可能です。

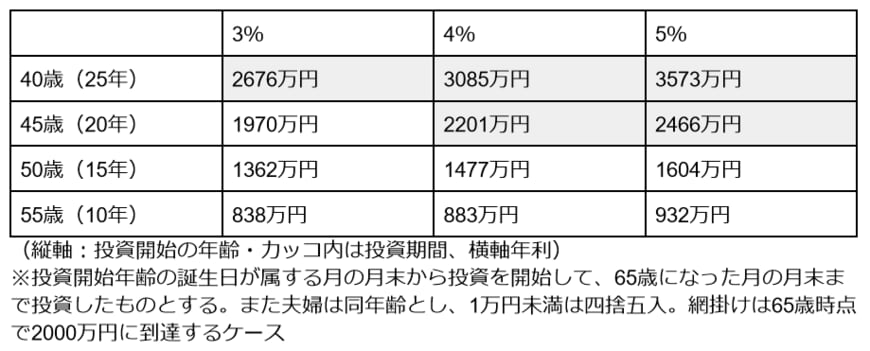

今回は試算として、夫婦それぞれが月3万円ずつの積立をおこなう場合を計6万円としたシミュレーションをおこないます。年利3%、4%、5%で運用できた場合でおこなうと、投資開始年齢別の資産額は次の通りになります。

【図表2】をみてわかる通り、老後に必要といわれる2000万円を65歳までに用意する場合、40歳から投資を始めれば、上記いずれの年利でも達成が可能です。

一方で、45歳から始める場合は年利4%以上を目指す必要があります。

50歳代になると月6万円のつみたてでは年利3~5%、いずれのケースでも老後2000万円を達成することはできません。

もちろん運用なのでリスクがあり、また実際には何%で運用できるかは後にならなければわかりませんが、積立投資をイメージすることが可能でしょう。

50歳・55歳から積立投資で「老後2000万円」を達成するには?

50歳から月6万円で積立投資をおこない、65歳時点で2000万円に到達するには、運用利回りで約8%を目指す必要があります。ハイリスクな株式投資を中心におこなっても、15年にわたり8%ペースで投資収益を実現するのは、不確実性が高いといえます。

積立額を増やすことで、より低い年利でも老後2000万円を達成可能になります。

月あたり二人で合わせて8万2000円拠出すると、年利4%の場合には65歳時点で2000万円に到達します。共働きの場合は、一人4万円強のペースで積み立てればよい計算となります。

55歳から始める場合は、65歳まで10年間しかないため、65歳で2000万円に到達するにはハイペースな積み立てが必要となります。

もし年利4%で運用する場合には、二人で13万6000円、一人当たり約6万8000円積み立てなければなりません。年利6%までリスクを高めても、二人で12万3000円、一人当たり約6万2000円必要です。

50歳代になると、老後に向け充分な資産形成をおこなうハードルは徐々に上がっていきます。実際にはリスクがあり運用成果もわからないため、つみたて投資の効果をうまく活かすには、早めに投資を始めることが重要でしょう。