FIREとは「Financial Independence, Retire Early」の頭文字から取った言葉です。「経済的自立」と「早期リタイア」を意味します。

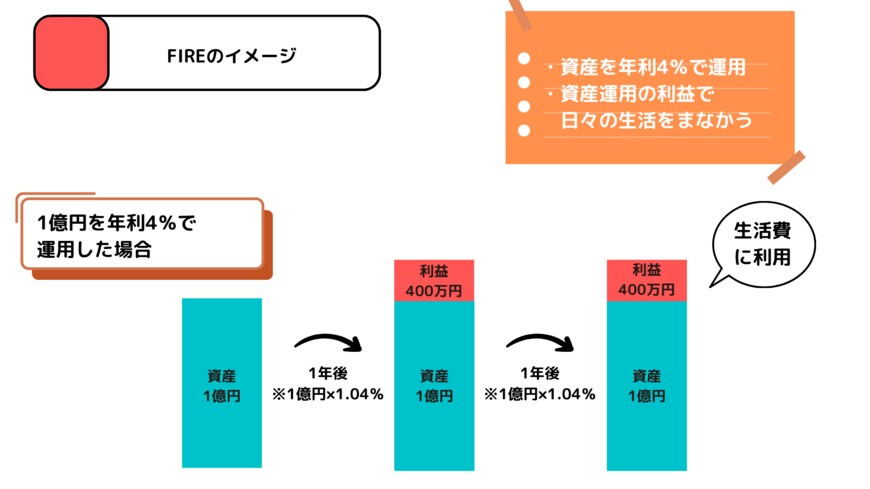

より具体的には、元手資金を利回り4%で運用し、その利益で生活費をまかなっていくライフスタイルです。

今回はFIREについて詳しく紹介するとともに、FIREに至る効率的なやり方も解説します。

この記事を読んでわかること

-

FIREの概要

FIREの概要 -

FIRE達成には投資が有効である理由

FIRE達成には投資が有効である理由 -

FIREの達成におすすめの投資方法&証券会社

FIREの達成におすすめの投資方法&証券会社

FIREとは

FIREとは「Financial Independence, Retire Early」の略で、「経済的自立」と「早期リタイア」を意味します。

FIREを達成すれば、日々の生活費は年利4%の資産運用から得られた利益でまなかっていくことになります。

例えば、生活していくために毎年200万円が必要だとしましょう。

このケースでは6000万円の元手が必要となる計算です。

計算式:6000万円×0.04=200万円

FIREのメリット・デメリットは?

FIREを達成すれば、労働をする必要がなくなります。

そのため、以下のようなメリットが得られるでしょう。

- やりたくない労働から解放される

- 趣味や家族との時間を大切にできる

一方、デメリットとしては以下のような点が挙げられます。

- キャリアに空白期間が生まれる

- 毎年4%のリターンを得られるとは限らない

- 急な出費に弱い

FIREを達成して仕事をやめれば、当然その後のキャリアは空白となります。

期間が長ければ長いほど就職活動は難しくなっていくでしょう。

また、FIREは元手の資産から年4%の投資リターンを得ることで生活費をまかなっていきますが、投資に絶対はありません。

4%以上のリターンを期待できるケースもありますが、逆にマイナスとなり損を被ることも珍しくはないのです。あわせて冠婚葬祭や事故によって急な出費を迫られることもあるでしょう。

FIREという理念は理屈としては通っているものの、不測の事態には非常に弱いのです。

そこでおすすめなのが次に紹介するサイドFIREという考え方です。

労働とFIREを組み合わせたサイドFIREがおすすめ

サイドFIREとは、生活費の一部はFIREと同じように資産運用でまかない、残りを労働で補うライフスタイルのことです。

サイドFIREには以下のようなメリットがあります。

- 資産運用による収入があるため、短い労働時間で生活できる

- 複数の収入源により収支が安定しやすい

サイドFIREであれば、キャリアの空白期間は生まれません。

また、仮に資産運用がうまくいかなかった年でも、労働によって生活資金の不足分を補えます。急な出費にも対応しやすいでしょう。

FIREを達成するコツは”投資”にあり

FIREは資産を利回り4%で運用していくことで生活費をまかないます。

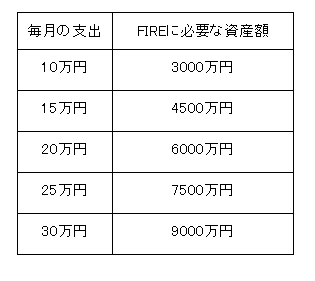

生活費別に必要な元手を一覧にしてみました。

地方の一人暮らしの方であれば、毎月の支出を15万円以内に抑えることも可能でしょうが、それでも約4500万円の元手資金が必要となります。

貯金だけで4500万円を貯めようと思うと膨大な時間がかかることでしょう。

そこでおすすめなのが投資の活用です。

投資とは?

投資とは、株や不動産に資金を投じることで、将来のリターンを期待できます。

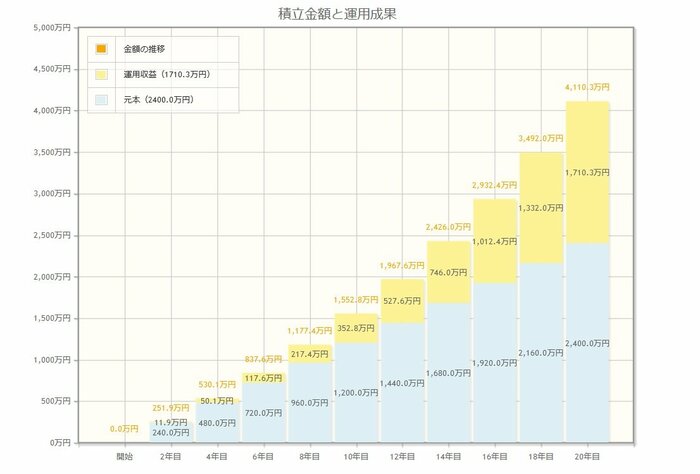

例えば、月10万円を投資商品の購入に回し、毎年5%の利回りで運用できた場合のシミュレーションを見てみましょう(1年複利・税や手数料は考慮しない)。

20年運用時の元利合計は約4110万円、利益は約1710万円です。

コツコツ貯金した場合に比べ約2倍に資産が増えている計算となります。

生活費が月15万円の方であればFIRE達成まであと一歩ですし、サイドFIREには十分な資金が貯まっている状況と言えるでしょう。

なぜ投資はここまでお金が増えるのか?

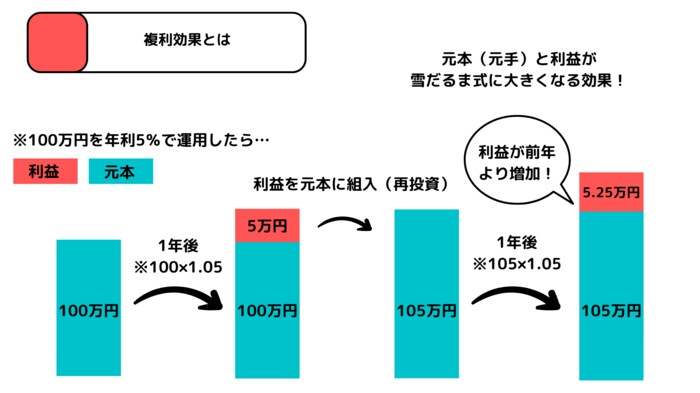

なぜ投資ではこのようにお金が増えるのでしょうか?

これは投資の持つ複利効果によるものです。

複利効果とは、利益を再投資することで元手(元本)と利益が相互に大きくなり続ける効果のことです。

お金が指数関数的に増え続ける複利効果が上記のグラフにも表れていますよね。

逆に言えば、投資は短い期間で資産を大きくすることには不向きです。長期で運用することを意識しましょう。

後ほどおすすめの投資方法や証券会社を紹介しますのでそちらも参考にしてください。

FIRE達成には投資信託の運用がおすすめ

ここまでFIREの達成に投資が有効であることを解説してきました。

では、具体的にどのような投資商品を運用すると良いのでしょうか?

結論から言えば、FIREの達成におすすめなのは投資信託です。

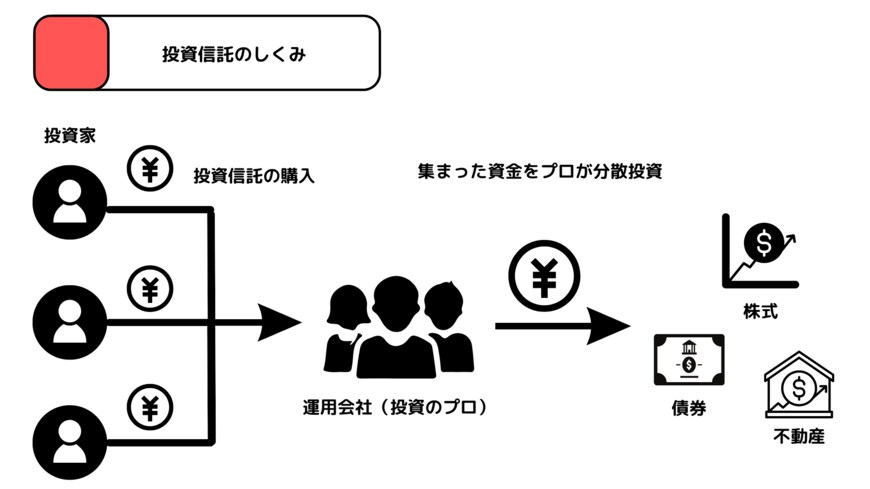

投資信託はプロに資金の運用をお任せできる投資商品です。

投資家が投資信託を購入して利益を得るまでのプロセスは以下のようになります。

- 投資家は、運用方針や主要投資資産・投資地域などが異なる約6000種類の投資信託から好きな商品を選んで購入

- 運用会社はファンドマネージャーのもと、投資家の資金を投資・運用する

- 運用によって得られた利益は投資家に還元される

投資信託の平均利回りは3%~10%(3年~5年運用した場合)といわれています。

投資信託は購入時・運用中・解約時にそれぞれ手数料がかかりますが、最近では運用中にかかる信託報酬のみの商品も多くなっています。

FIREの達成に投資信託がおすすめの理由

FIREの達成に投資信託がおすすめな理由として以下の3点があげられます。

- 忙しい社会人でも取り組みやすい

- 長期の安定運用が期待できる

- NISAを活用できる

それぞれ詳しく解説していきます。

1. 忙しい社会人でも取り組みやすい

投資信託は忙しい社会人でも取り組みやすい投資商品です。

投資家は自分の方針や投資したい資産・地域に合った投資信託を購入するだけで、その後の運用をプロにおまかせできます。

一方、株式投資であれば、日々株価をチェックし、取引や運用状況のチェックも自分でやらなければなりません。新聞やネットによる日々の情報収集も必要となるでしょう。

FIREを目指す人の多くは社会人であるはずです。

日々の仕事で忙しく、投資にかける手間を多くかけられないならば、投資信託の運用をおすすめします。

2. 長期の安定運用が期待できる

投資は長期で取り組むことで複利効果を最大化することが大切になります。

そして、長期の資産運用において重要なのが分散投資です。

分散投資とは、投資先を特定の国や地域・資産にかたよらせないことでリスクを低減するテクニックです。

例えば、米国の株式と国内の債券に投資しておけば、どちらか一方に集中させる場合よりも全体としての値動きを安定したものにできます。

投資信託は分散投資もプロのファンドマネージャーが代行してくれるので安心です。

FIREに必要な資産を長期投資で形成していくのであれば、投資信託は相性の良い投資商品と言えます。

3. NISAを活用できる

通常、投資の利益には約20%の税金が発生しますが、NISAを活用すれば、投資にかかる利益を非課税にできます。

利益に対する税が免除されれば、その分再投資にあてられる金額も多くなります。

つまり、先述の複利効果をより大きくできるということです。

NISAとは

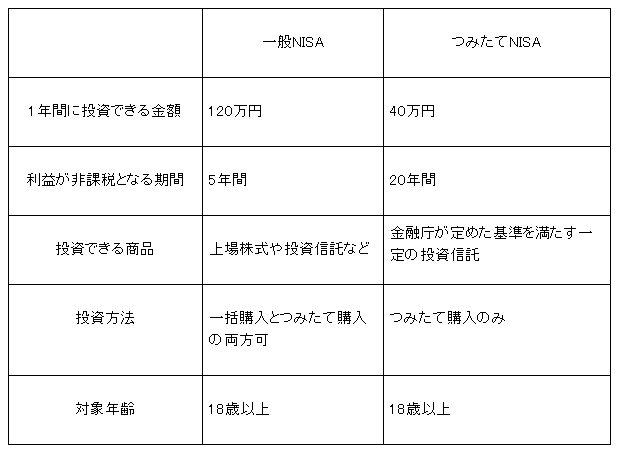

NISAとは対象の投資商品の運用から得られる利益が一定期間非課税となる制度です。

2023年現在は、一般NISAとつみたてNISAのどちらかを選んで運用することができます(未成年はジュニアNISAの利用が可能です)。

<一般NISAとつみたてNISAの比較>

NISAは2024年1月から新NISAに

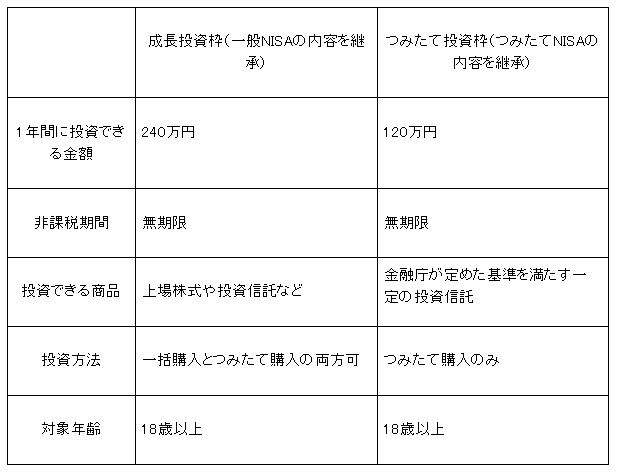

NISAは2024年1月に新NISAへと生まれ変わります。

内容は以下の通りです。

<新NISAの内容>

両制度の併用も可能で、成長投資枠は最大1200万円、つみたて投資枠は最大1800万円までの保有が可能となっています(両制度を併用する場合は合計1800万円まで)。

FIREを目指すのにおすすめの証券会社2選

ここまでで投資信託の運用に興味を持った方もいるでしょう。

投資信託の運用を始めるのであれば、まずは証券口座の開設が必要となります。

そこで、ここでは投資信託を始めたい方向けに、おすすめの証券会社を2社ピックアップして紹介します。

いずれも豊富な投資信託&つみたてNISAラインナップ、主要ネット証券最安水準の手数料などが魅力の人気ネット証券です。

※ただし、運用したい投資信託が決まっているなど、特定の目的がある場合は、それが可能な金融機関を選ぶようにしましょう。

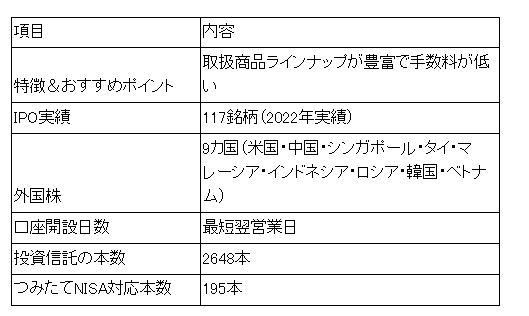

1. SBI証券【★★★★★】

<基本情報>

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内株はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。米国株の取扱銘柄数は5600銘柄超で主要ネット証券最高水準(2023年1月30日時点)。

国内株は0円から取引可能であり、IPO取り扱い銘柄数も主要ネット証券の中ではダントツの実績を誇っています(主要ネット証券とはSBI・楽天・松井・マネックス・auカブコムの5社)。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換やキャッシュバックサービスにも使えます。

おすすめポイント

- 1日100万円までの取引なら手数料無料(国内株)

- 投資信託の保有でTポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大5.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

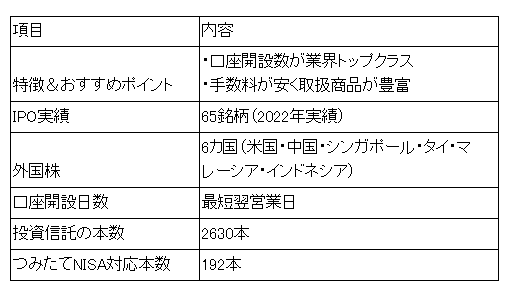

2. 楽天証券【★★★★】

<基本情報>

楽天証券は900万口座の開設実績を誇る日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入にも楽天ポイントを利用できます。

そのため普段から楽天ポイントを貯めている方におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の普通預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

おすすめポイント

- 1日100万円までの取引なら手数料無料(国内株)

- 投資信託の保有で楽天ポイントがたまる

- 楽天カードで投資信託を購入すると楽天ポイントがたまる

- 充実のつみたてNISAラインナップ

- 楽天銀行との連携で普通預金金利が0.1%にアップ

参考資料

まとめ

-

FIREは資金を利回り4%で運用することで生活費をまかなうライフスタイル

FIREは資金を利回り4%で運用することで生活費をまかなうライフスタイル -

FIREの達成には投資が有効

FIREの達成には投資が有効 -

FIREを目指す方には、SBI証券か楽天証券での投資信託運用がおすすめ

FIREを目指す方には、SBI証券か楽天証券での投資信託運用がおすすめ

MeChoice編集部