米ヘッジファンドの“買い”報道で東芝株が急騰

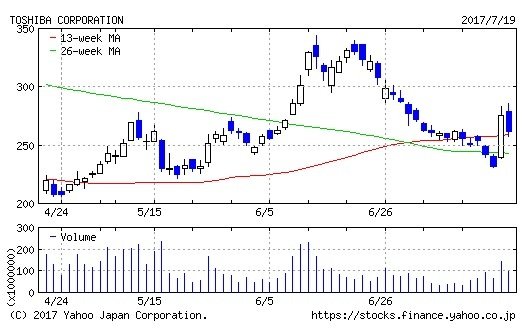

2017年7月18日の東京株式市場では、経営危機にある東芝(6502)の株価が一時前日比+22%の急騰となったことが話題になりました。

きっかけは、米国のヘッジファンドである「グリーンライト・キャピタル」が、2017年1~3月期に新たに東芝株を購入したことを投資家向けの書簡で明らかにしたというブルームバーグニュースの報道でした。

その報道によると、東芝株の購入価格は232円(7月19日の終値261円を約11%下回る)であることや、株価が400円程度まで上昇する可能性を想定していること、東芝の抱える諸問題は解決される可能性が高いといった見解が、書簡では述べられていたとのことです。

グリーンライト・キャピタルとはどのようなファンドなのか

では、日本ではあまり知られていないグリーンライト・キャピタルとはどのようなファンドなのか、また、このファンドを率いるデービッド・アインホーン氏(48歳)とはどのような人物かを簡単に見てみましょう。

グリーンライト・キャピタルはデービッド・アインホーン氏が大学卒業から5年目の1996年に、90万ドル(約1億円)の運用資産で設立されています。その後、同ファンドは2016年までの20年間で年率16.5%の比較的高いパフォーマンスを上げ、直近のAUM(顧客預かり資産)は約90億ドル(約1兆円)に達しています。

この間、同ファンドは「買い」でも「売り」でもリターンを確保していますが、特に有名なトレードは、2008年の金融危機発生直前にリーマンブラザーズ証券の破たんを事前に予想し、「売り」で成功したことです。このため、アインホーン氏は「空売りの旗手」などと評されることもあります。

また、2013年にはTIME誌の「最も影響力のある100人」の44位にランクされ、2017年のフォーブス誌では世界のヘッジファンドマネージャーで18番目の高額所得者に選ばれています。

こうして見ると、日本の各種メディアがアインホーン氏を「著名投資家」と表現していることに納得がいきます。ただし、過去の実績が将来のパフォーマンスを保証するものではないため、“東芝買い”のトレードが成功するかどうかは、これからの推移を見守る必要があります。

株式市場は「村上説」の新たな追随者が現れたことを好感か

ちなみに、東芝の復活を信じて投資を行っているファンドはグリーン・ライトキャピタルだけではなく、元村上ファンドのメンバーが運営するエフィシモもその1社であり、既に同ファンドは2017年3月末時点で東芝の発行株式数の9.84%を保有する株主となっています。

また、文藝春秋2017年7月号における村上世彰氏と池上彰氏の対談『年金GPIFは「物言う株主」になれ』において、元村上ファンドの村上世彰氏は、「東芝は半導体事業を売却して債務超過を解消することさえできれば、“ピッカピカの優良企業”であるため、東芝が上場廃止になるリスクを取っても買う価値があると見て、複数のファンドが買っている」といった趣旨の見解を述べています。

このため、18日の急騰劇は、「村上説」の新たな追随者が現れたことを好感した買いが集まったためと見ることもできそうです。

“空中戦”の危うさも

とはいえ、18日の急騰劇には「空中戦」の危うさも感じられます。ちなみに、株式市場における「空中戦」とは、文字通り、「地に足が着かず不安定な状態であることや、望み通りに着地できるかわからない取引を表すもの」です。

そのように感じる理由は、現在の東芝の置かれている状況を冷静に見つめると、不確定要因があまりにも多すぎるためです。具体的には、投信1の『東芝は復活するのか? 「村上説」から考える崩壊後』でも述べたように以下の3点によります。

第1は、仮にウエスタンデジタルとの訴訟問題を解決し、予定通りに東芝メモリを2兆円超で売却できたとしても、税引後の売却益は7,000億円程度に留まるため、半導体、米国原子力事業を除いた「新生東芝」が十分な財務体質を回復できない可能性が残ることです。

第2は、メモリ半導体、ウエスチングハウスを切り離してもなお、米国の液化天然ガス(LNG)関連事業で最大約1兆円の損失発生リスクを抱えていることです。

第3は、新生東芝発足後も、人員削減に伴う多額のリストラ費用の計上を迫られる可能性が残ることです。

まとめ

上述した不確定要因に加え、さらに気になることは、グリーンライト・キャピタルや、それ以外のファンドがどこまで上場廃止リスクを考慮しているかが定かではないことです。

周知の通り、東芝は8月10日に2017年3月期の有価証券報告書の提出期限を迎えますが、一部では、監査法人(PwCあらた)が監査意見を表明しない可能性があると報じられています。

仮にそうなった場合、監査法人の「お墨付きなし」で決算を発表した東芝に対して、東京証券取引所がこれまでと同様に寛容なスタンスを維持してくれるかは極めて不透明です。また、上場廃止後も大手金融機関からのサポートが受けられるかも大きな不安要素と考えられます。

さらに、上場廃止となれば、破綻を免れたとしても、ガバナンスを改善し再上場が実現するまでにはかなりの時間を要すると考えられます。その間は流動性が大きく低下するため、投資家は売りたい時に売ることができなくなります。

このように不確定要因が多数あるため、もし「空中戦」に参加するのであれば慎重に判断されることをお勧めします。

和泉 美治