2022年11月28日に日本証券アナリスト協会主催で行われた、株式会社エー・ピーホールディングス2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社エー・ピーホールディングス 代表取締役会長 兼 ファウンダー 米山久 氏

株式会社エー・ピーホールディングス 代表取締役 社長執行役員 CEO 野本周作 氏

株式会社エー・ピーホールディングス 上席執行役員 経営企画・IR室長 兼 管理本部長 佐藤信之 氏

アジェンダ

野本周作氏(以下、野本):株式会社エー・ピーホールディングス、代表取締役 社長執行役員 CEOの野本です。日ごろよりご支援ご協力いただき、誠にありがとうございます。本日はお忙しい中、弊社の決算説明会にご参加いただき、重ねて御礼申し上げます。

本日は、弊社会長 兼 ファウンダーの米山より、ご挨拶ならびにこのたびの新体制変更についての経緯のご説明の後、私、野本より弊社の会社概要、第2四半期決算説明、また上半期の弊社の取り組みについてご説明します。その後、一括して質問をお受けしますので、よろしくお願いします。それでは弊社会長の米山より、ご挨拶させていただきます。

代表取締役の異動(追加)及び社長交代に関するお知らせ

米山久氏:ただいまご紹介にあずかりました、エー・ピーホールディングスの米山です。どうぞよろしくお願いいたします。

今回、新体制に移行しました。今は新型コロナウイルス感染症の第8波という状況ですが、今までの第6波や第7波のような落ち込みがなく、ようやくアフターコロナに向けて動き出したと思っています。

「食のあるべき姿を追求する」という弊社の企業理念の下、世の中の食産業を豊かにしていく中でいろいろな疑問を持ち、それを事業として興してきました。

今まで僕自身は、ゼロからイチをある程度立ち上げた後は、基本的に他の方に任せていくタイプでした。しかし、新型コロナウイルス感染症拡大前の2018年頃、当時の持株会社体制移行前のエー・ピーカンパニー自体が少し伸び悩んでおり、類似の他社や海外企業を見て、創業者がそのまま経営を行う方法と、ある程度興した事業をプロの経営者に任せていく方法があり、自分自身はどちらにすべきか考えるようになりました。

しかし、僕自身に会社を売却する選択肢はありませんでした。プロの経営者を入れ、事業をお任せしていきながら、僕は理念である「食のあるべき姿を追求する」中で、人の育成に集中したいという思いがありました。

そこで、2018年頃に新たに5人くらいの経営者候補を入れ、その中で誰か任せられる人がいればと考えてきました。この4年間に我々が立ち上げてきた新規事業や海外の事業などを、今回新社長に就任する野本がまずきちんと整理し、事業がしっかり回るようになったのが、ひとつの大きな成果です。その中でもコロナ禍の2年半は、オフェンスで攻めていくタイプの僕に代わり、ディフェンスで十分に会社を守ってもらいました。

いよいよアフターコロナに向けて立ち上げたものを、引き続き一緒に行っていきますが、僕は企業理念にもある「食のあるべき姿」をきちんと社内・社外問わず浸透させていきます。

人的資本経営を軸として、これからの経営者育成も含めた人材マネージメントに集中しながら、良い人材が集まりやすいこの企業理念を基に、きちんとした採用のブランディングを行います。まだ立ち上げたばかりの新規事業も、ゼロイチでしっかりと立ち上げて、野本新社長にバトンタッチしていきます。

社内ではすでにそのような経営スタイルで行っていますが、社外では僕自身の経営スタイルをお伝えしていなかったため、この機会にあらためて発表しました。2人代表体制できちんと役割分担を行い、引き続きエー・ピーホールディングスの企業価値向上にフルコミットしていきたいと思っておりますので、どうぞよろしくお願いいたします。

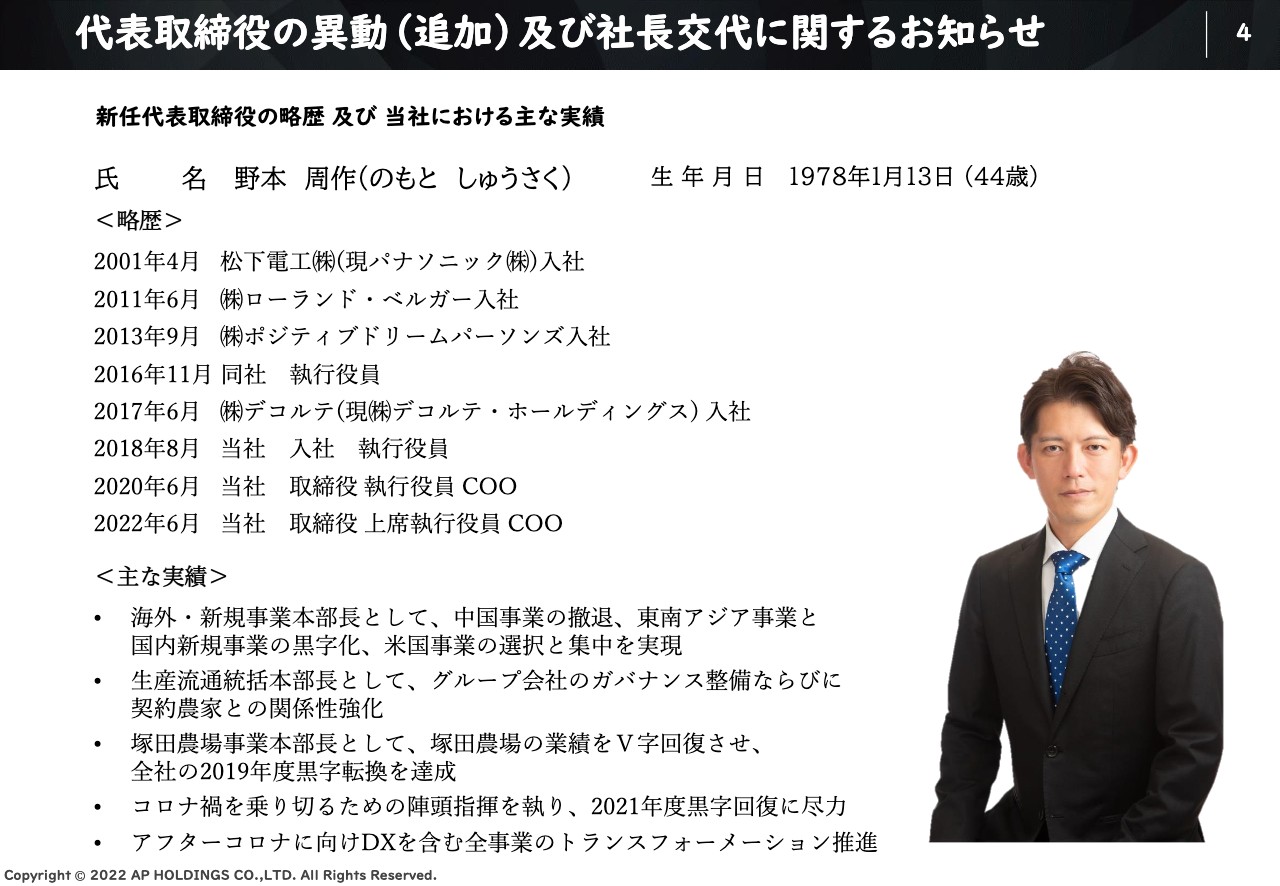

代表取締役の異動(追加)及び社長交代に関するお知らせ

野本:あらためて、私からもご挨拶させていただきます。私は11月15日に代表取締役に就任しましたが、社会人になって今年で21年目、弊社で5社目です。最初のキャリアは松下電工で、前半5年間はリサーチャー、後半5年間は社長のスピーチライターでした。その後、戦略コンサルティングファームのローランド・ベルガーを経て、創業社長が率いるサービス・小売・外食の会社を2社経て、弊社には2018年8月に入社しました。

入社後、在籍した4年間のうち、2回黒字転換しています。つまり2回は赤字になっているということでもあるのですが、この黒字転換を主導し、牽引してきたとご理解いただければと思います。

この1年ほどは、新型コロナウイルス感染症収束の後にもう一度再成長し、企業価値を高めていくための仕込みとして、「塚田農場」を中心に、DXも含めて取り組んできました。そのあたりも今日はお話ししたいと思っています。

1-1.経営理念(ミッション)

今回、初めてもしくは久しぶりに弊社の決算説明をお聞きになられる方も多いと聞いていますので、あらためて弊社について簡単にご紹介します。

我々は「食のあるべき姿を追求する」というミッションの下に、外食業界における飲食店運営という括りではなく、食産業全体を見据えた新しいビジネスモデルの構築を過去20年進めてきました。

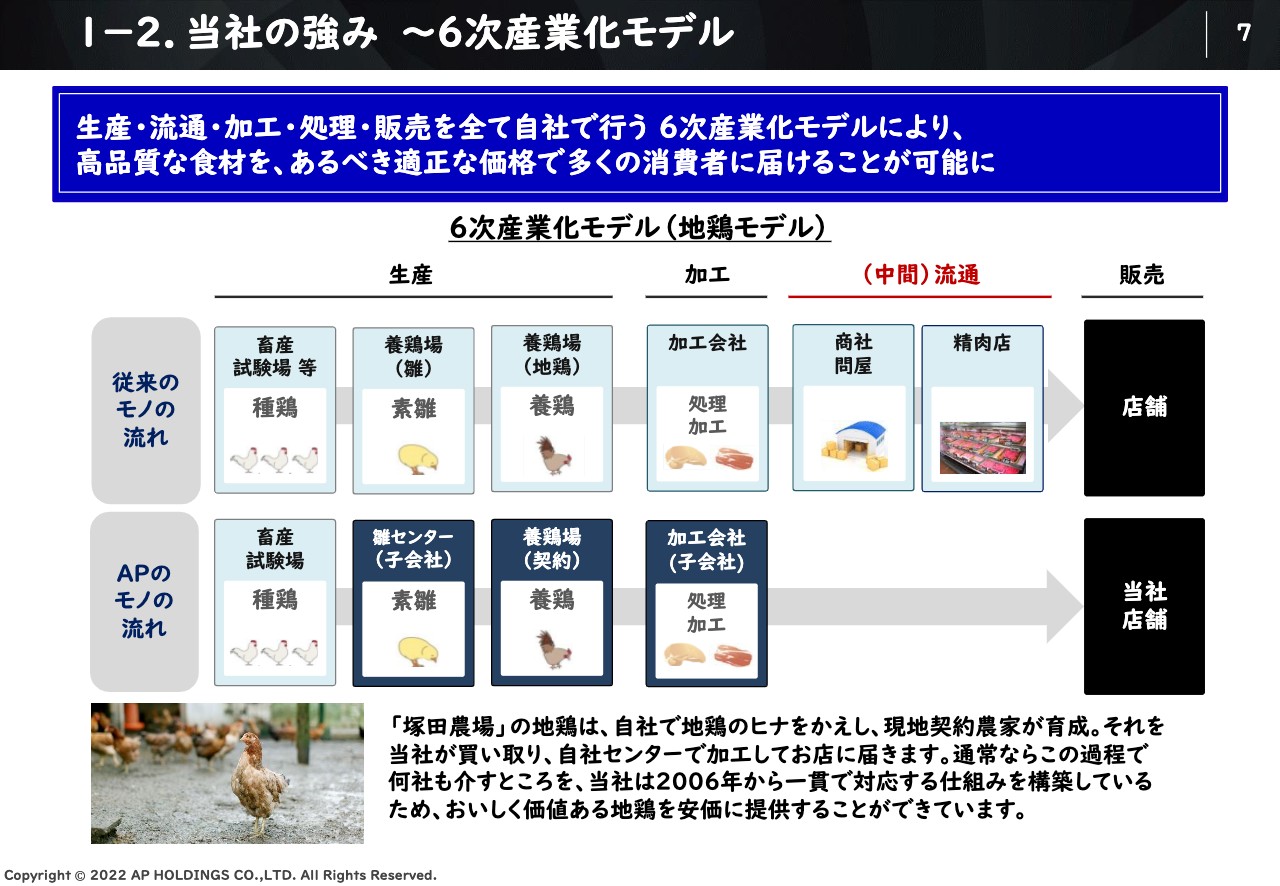

1-2.当社の強み ~6次産業化モデル

スライドは一例ですが、我々が6次産業化モデルの筆頭として扱っている地鶏の商流です。従来のモノの流れはいろいろなプレイヤーが絡んでおり、中間流通も多く挟んで店舗に渡っていきます。しかし、我々の場合は中間流通を挟まずに加工場へ渡り、弊社店舗に直送しています。

一番左の種鶏は畜産試験場にお世話になりますが、それを仕入れて養鶏し、雛を産み育てるところから、養鶏場、処理・加工のプロセスまで自社の垂直統合で行うことにより、利益を取り込みます。それにより、6,000円くらいの客単価のお店でしか食べられないようなおいしい地鶏を、我々は3,000円台半ばくらいの客単価で、高品質・中価格という付加価値を十分に出せるビジネスモデルを作ってきました。

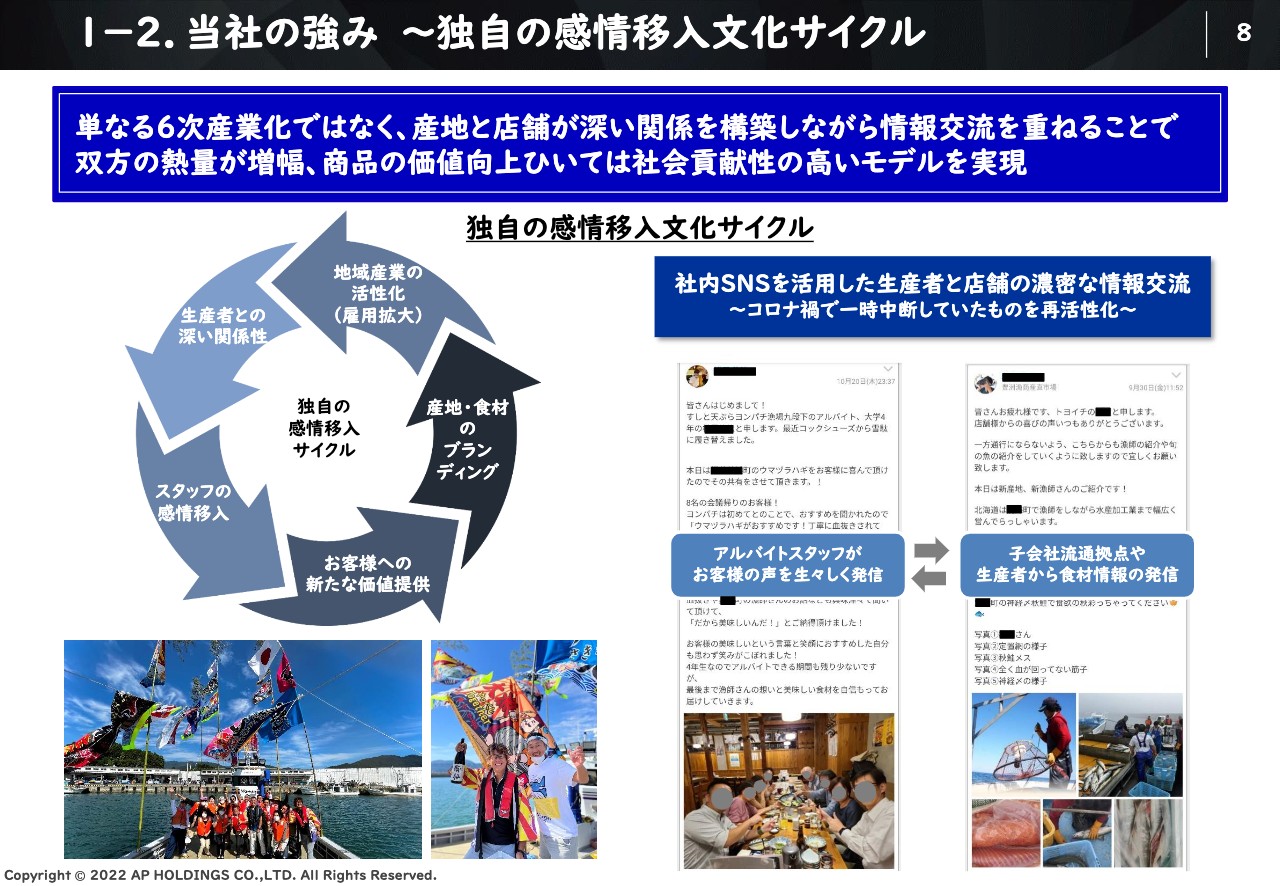

1-2.当社の強み ~独自の感情移入文化サイクル

スライドは漁師との関係性の図ですが、単に商流だけを6次産業化するのではなく、産地と店舗は人と人とがぶつかりあい、深い関係性を構築していきます。最近でこそ行けていませんが、実際にスタッフが漁港に行き、船に乗ります。また、生産者が店舗に来て、スタッフやお客さまと交流します。昨今、同様のことを行っている会社も少しずつ出てきていますが、我々はそれを単発で終わらせず、通常の業務へと昇華しています。

また、スライドの右側にあるように、社内のSNSに生産者も入ってもらい、アルバイトスタッフが実際のお客さまの声や様子を写真に撮り、文章を添えて更新しています。それを見た生産者やグループの流通担当が産地や食材の情報を届けます。そうすることにより、相互の感情移入度がどんどん高まり、生産性もアップしていくようなモデルを構築しています。

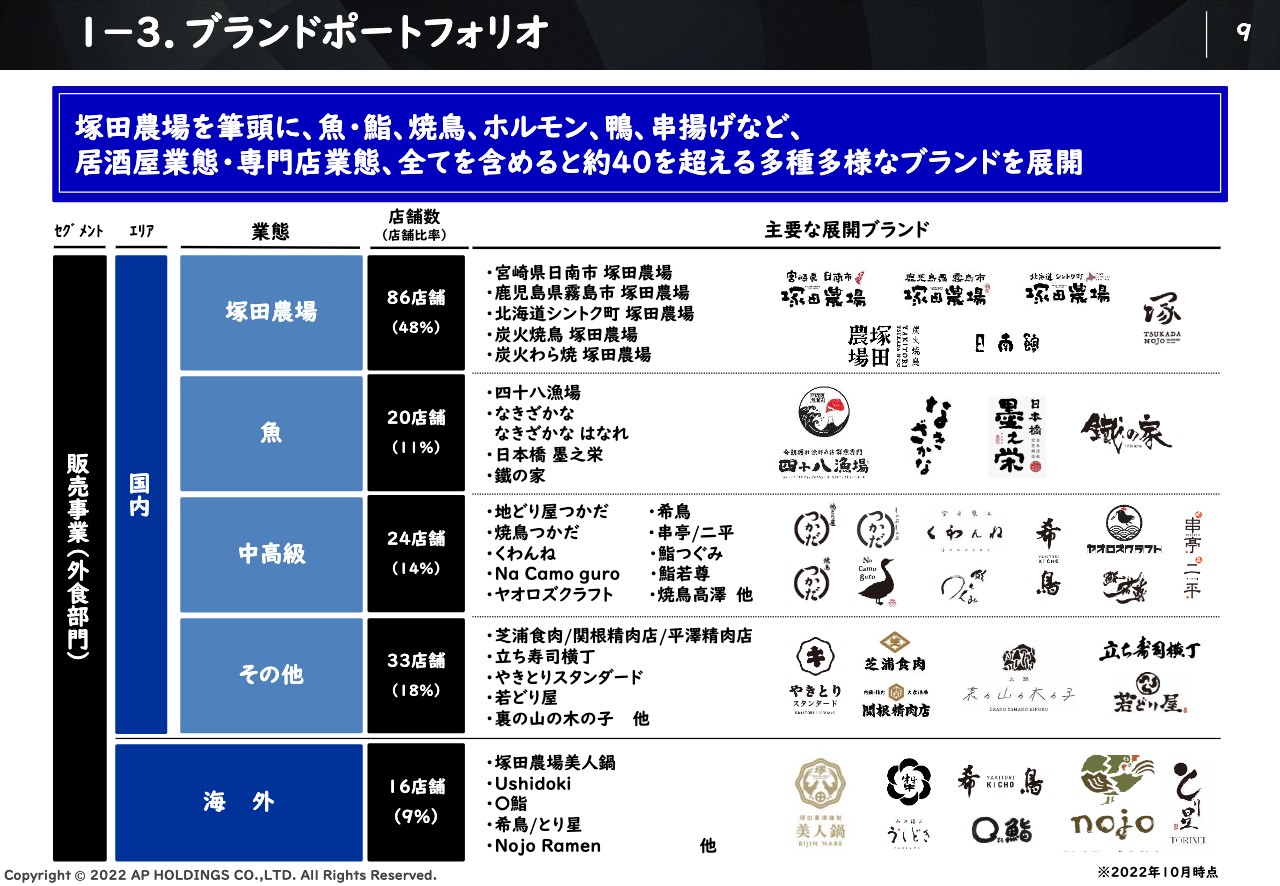

1-3.ブランドポートフォリオ

そのようなビジョンやビジネスモデルを基盤としたブランド展開は「塚田農場」が中心だと思われがちですが、2番目に大きなブランドである「四十八漁場」を含めて、約40のブランドを国内外に展開しています。

以前は「塚田農場」が大半を占めていましたが、現状では店舗数ベースで50パーセントを切っており、料理のジャンルは魚、寿司、焼鳥、ホルモン、鴨、きのこ鍋、火鍋など、多種多様な専門店業態が40パーセント強まで増えています。

また、海外でも以前は「塚田農場 美人鍋」という業態が主でしたが、現在では和牛懐石、焼鳥、寿司、ラーメン居酒屋などマルチブランド展開を行っています。

まだ話し足りない部分もたくさんあるのですが、今回は概要ということで、また追ってお知らせできればと思います。

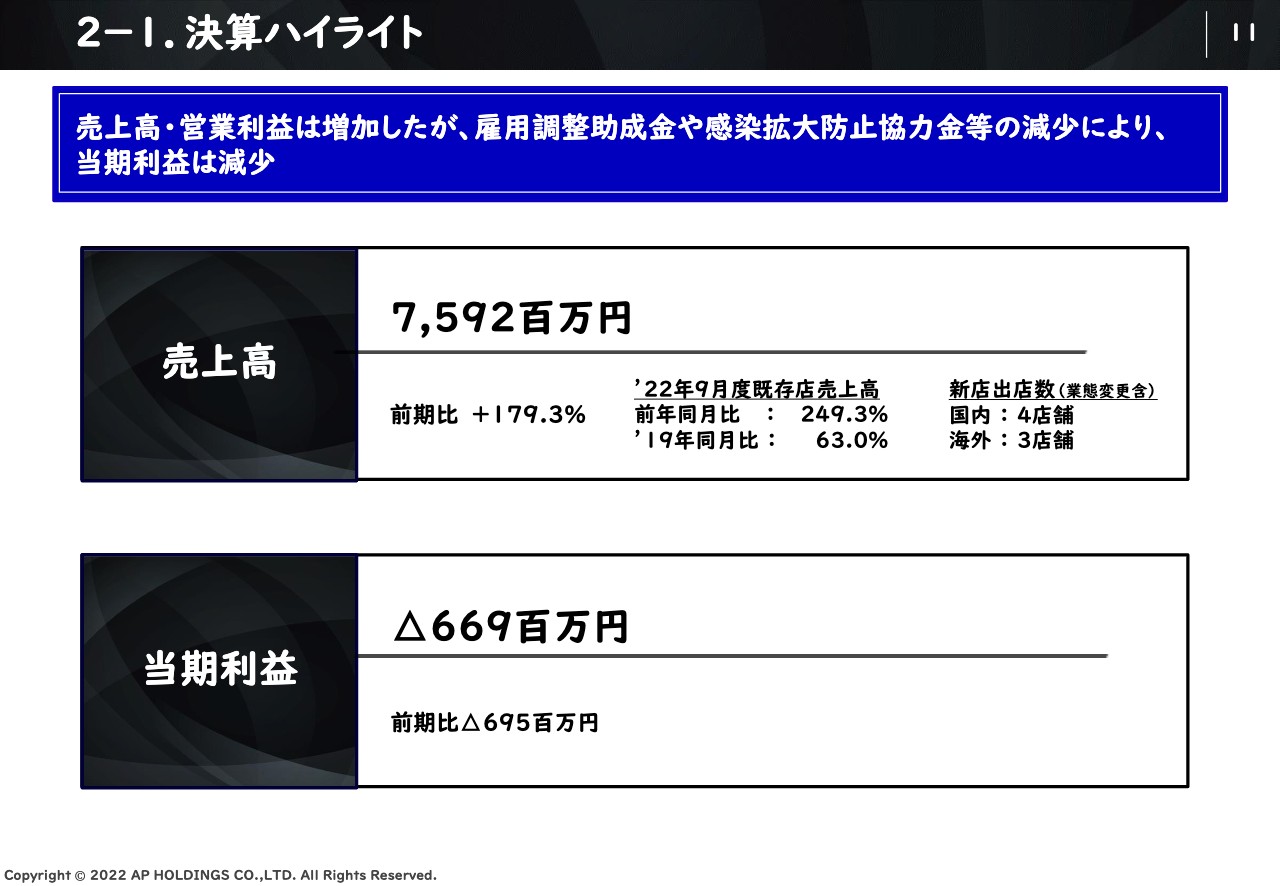

2-1.決算ハイライト

ここからは決算報告に移ります。まず、決算ハイライトです。今回、利益という意味では非常に厳しい結果になっています。売上高は75億9,200万円、前期比179.3パーセント増と伸びていますが、前期は緊急事態宣言やまん延防止等重点措置により、ほとんど営業ができなかったことが影響しています。また、当期利益はマイナス6億6,900万円で、前期比6億9,500万円のマイナスです。

年初からの第6波は3月に終わり、4月、5月、6月と回復を続けてきましたが、やはり7月、8月は第7波の影響を強く受けました。結果として、9月には若干回復しましたが、既存店の2019年同月比は63パーセントと、まだ回復の途上にあります。10月、11月には十分に引き上がっていますが、上期だけを見るとやはり苦しい状況でした。

なお、その中でも、新規出店数は業態変更も含めて国内4店舗、海外3店舗の計7店舗となりました。

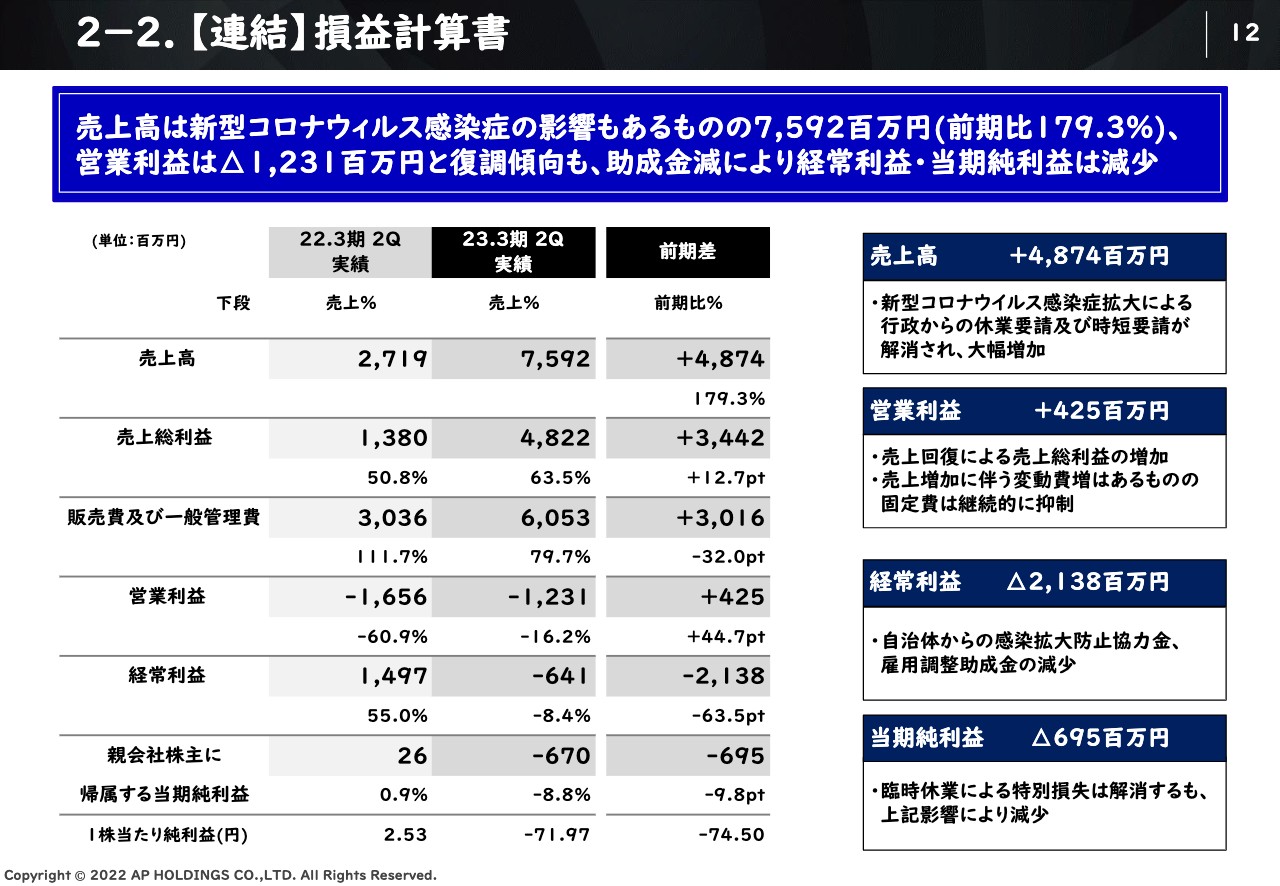

2-2.【連結】損益計算書

損益計算書です。ほとんど営業できなかった前年と比較すると、売上高は27億円から76億円に増加しました。営業利益はマイナス17億円からマイナス12億に積み上がり、赤字の圧縮はできていますが、時短協力金や雇用調整助成金が大幅に減った影響もあり、経常利益と当期純利益は大きく下回る結果となりました。

2-3.【セグメント】売上高・営業利益分析

セグメント別ではスライドに記載のとおりです。セグメントは上場来、販売事業と生産流通事業の区分で見ているため、少しわかりづらくなっています。今後どのようにしていくかは検討中ですが、両セグメントとも全体の傾向には変わりありません。販売事業では中食事業および海外事業が、生産流通事業では外販の売上が堅調に推移しています。

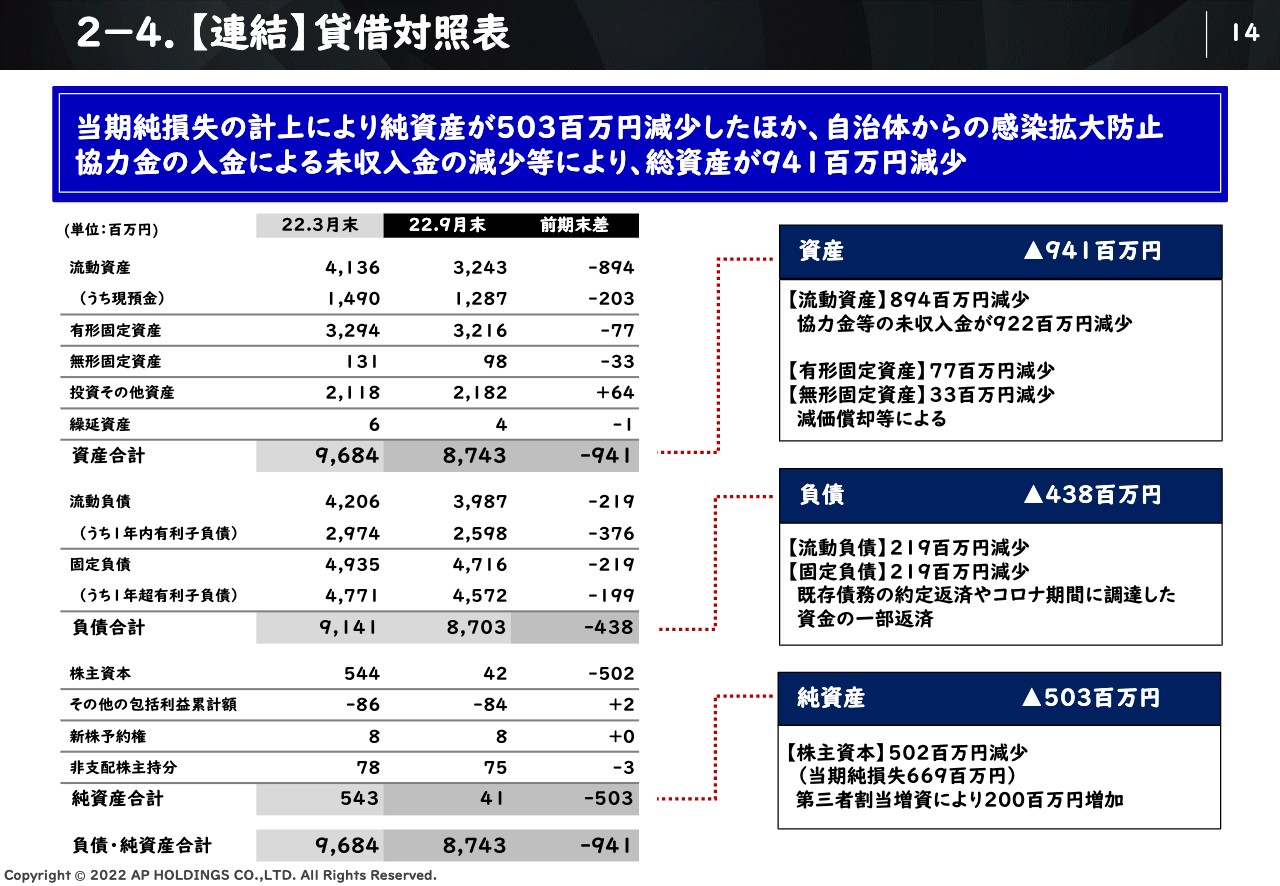

2-4.【連結】貸借対照表

貸借対照表です。資産は、雇用調整助成金などの補助金を受け取ったことによる未収金の減少で9億4,100万円のマイナスとなっています。負債は既存債務の約定返済や新型コロナウイルス感染症拡大期間に調達した資金の一部返済により前期末に比べてマイナス4億3,800万円、純資産は純損失分が減少しましたが、9月に実行した第三者割当増資により、若干戻して前期末に比べてマイナス5億300万円となりました。

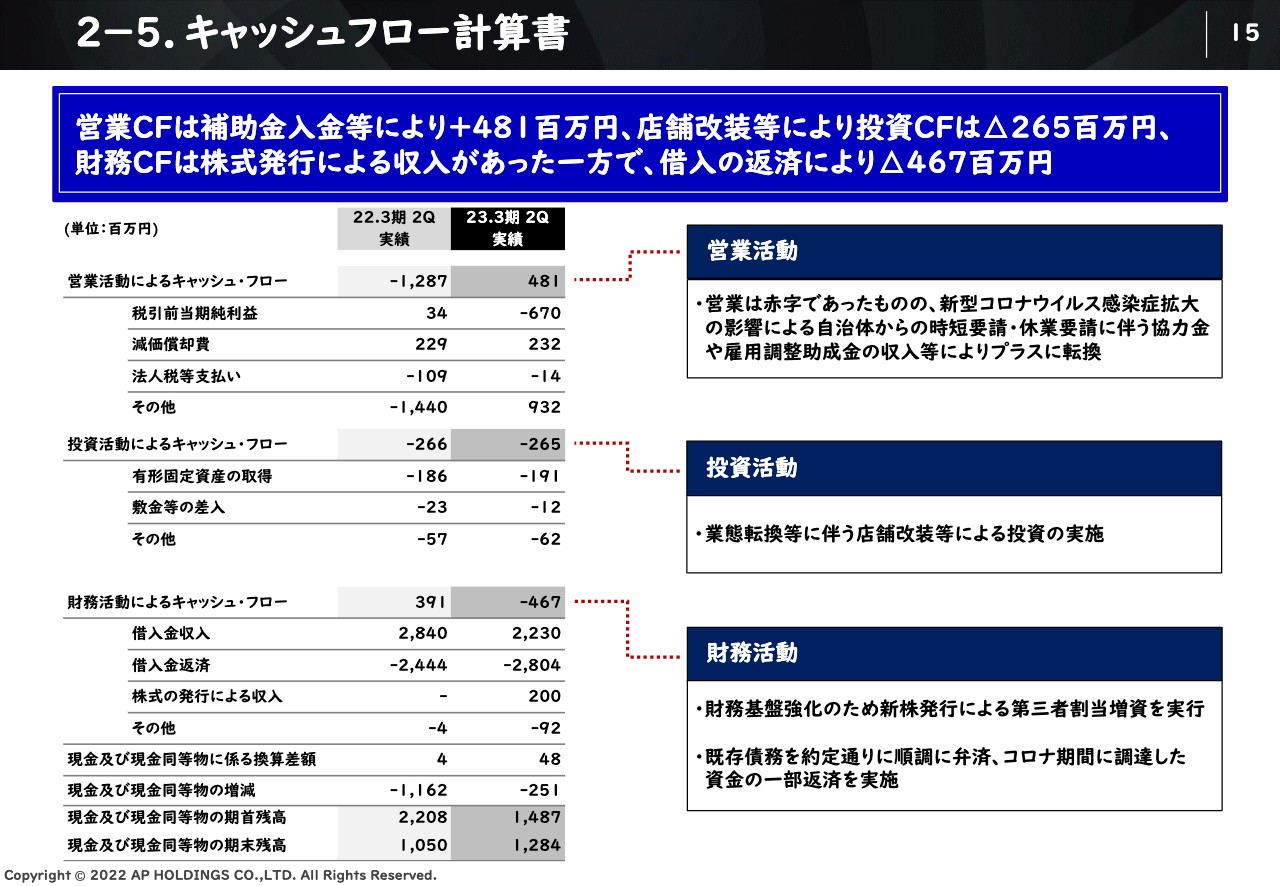

2-5.キャッシュフロー計算書

キャッシュフロー計算書です。営業キャッシュフローは前期に申請・計上した補助金収入の入金により、4億8,100万円のプラスです。前期にPLへ取り込みはしていますが、キャッシュフローという意味では今期に入っています。

投資キャッシュフローは、業態転換や出店などに伴う投資の実施でマイナス2億6,500万円となりました。財務キャッシュフローは第三者割当増資を実行した一方で、借入金を返済した結果、マイナス4億6,700万円となり、現金および現金等価物の期末残高は前期の第2四半期に比べてマイナス2億5,100万円となりました。キャッシュの残高は減っていますが、10億円を超える水準で推移しています。

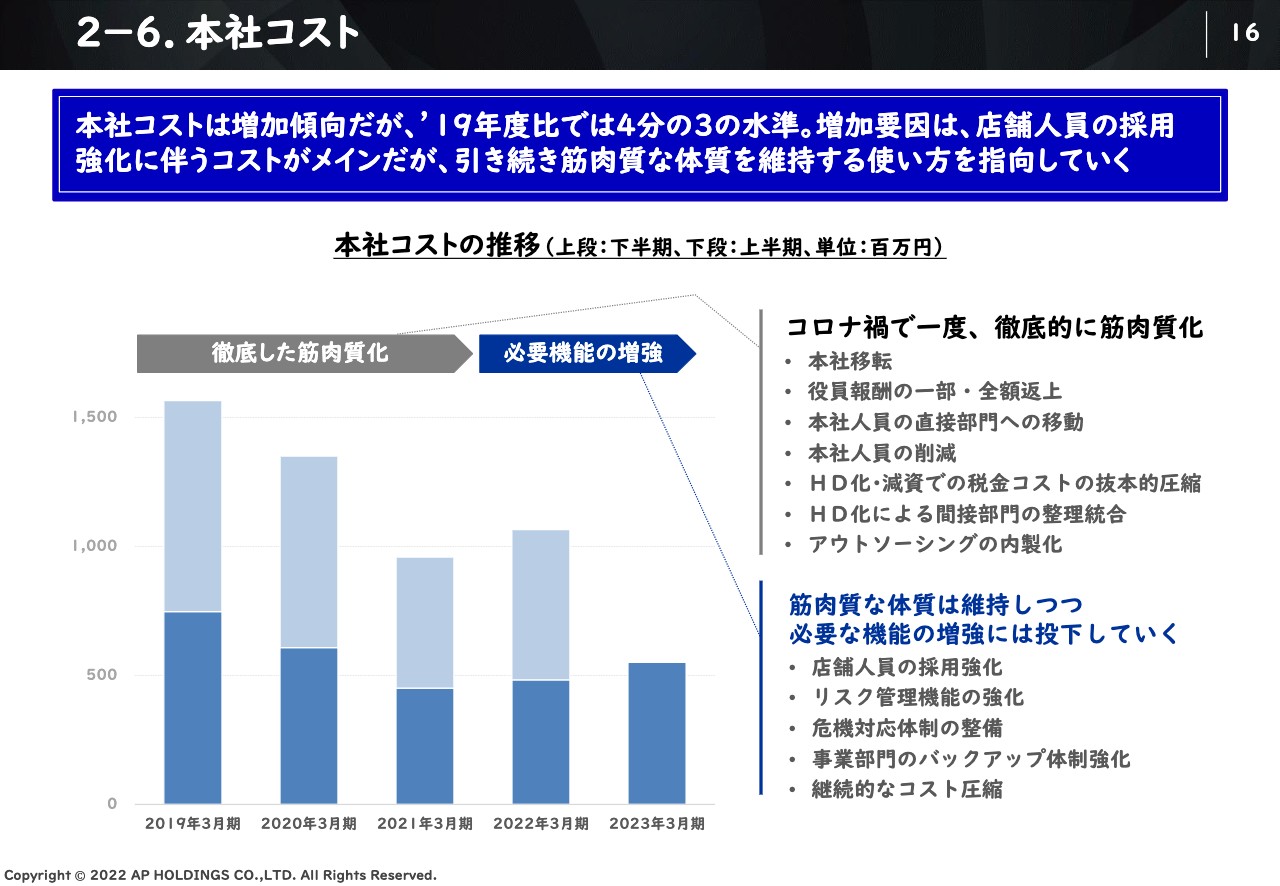

2-6.本社コスト

本社コストです。2019年3月期からコロナ1年目の2021年3月期に向けて、本社移転を始めとして、あらゆることを行った結果、コストを大きく圧縮、筋肉質な体質へと転換してきました。その筋肉の上の必要な部分を厚くしていく方針で、記載している機能の増強を進めていきます。

特に今増えている要因は、やはり人材難が非常に厳しく、店舗人員の採用強化に伴うコストが昔よりも膨らみつつあります。ここは店舗の認知、コーポレートブランディングの向上により「エー・ピーホールディングスで働きたい」「塚田農場で働きたい」などと言ってくれる方々をしっかりと引きつけることで圧縮できると考えています。したがって、足元にまずしっかりコストをかけ、さまざまな仲間を増やし、先々に備えたいと考えています。

以上が業績報告です。この後は経営方針の進捗状況ですが、定量的には厳しい結果となりました。しかし、定性的にはさまざまなことを仕込んでいますので、そこもお伝えします。

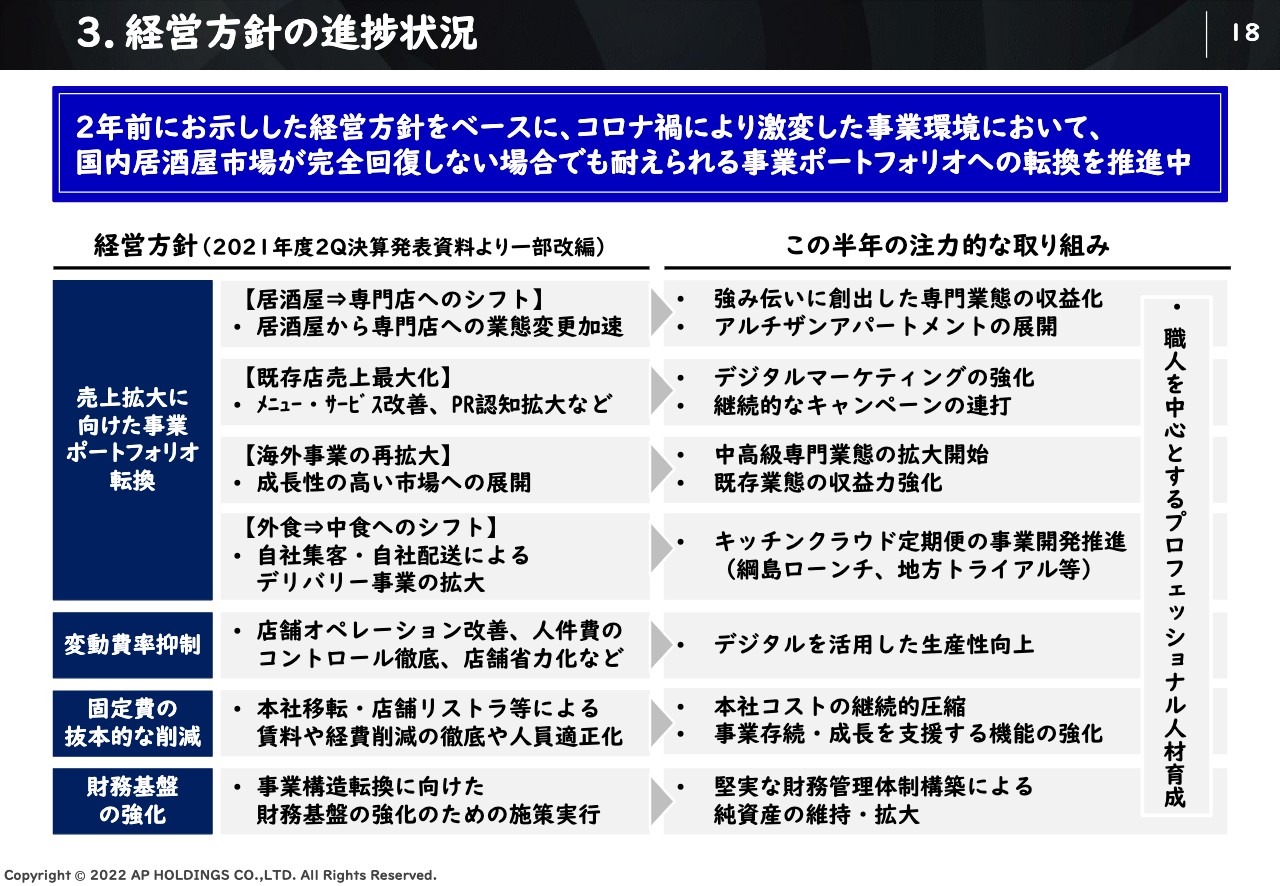

3.経営方針の進捗状況

このスライドの左側は、2021年第2四半期の決算発表で策定した経営方針です。「売上拡大に向けた事業ポートフォリオ転換」「変動費率抑制」「固定費の抜本的な削減」「財務基盤の強化」を並べていますが、実はこの中で一部改編し、「海外事業の再拡大」を追加しています。2年前に策定した時点では、海外市場の急回復・安定化に自信がもてませんでしたが、改めて見直した結果、海外事業は成長ドライバーの1つになると考え、ここに載せています。

本日はこの中から、専門店へのシフト、海外事業の再拡大、デジタルマーケティングの強化、生産性向上、人材育成の5つについて、前提となる考え方などを交えながらみなさまにご説明しようと思っています。

3-1.専門店へのシフト

まず、専門店へのシフトについてです。コロナ禍以前から、市場には専門店にシフトしていく傾向が若干ありました。スライド左上に「外食頻度の減少による目的来店の増加」と書いてあります。「ちょっと飲みに行こう」「会社帰りに1杯飲みに行かない?」といった需要がなくなり、「せっかく会うんだから、何々食べに行きましょう」「焼肉が食べたいね」「焼鳥を食べに行きたいね」「鴨を食べに行こう」「火鍋を食べに行きたいね」といったニーズが非常に高まっています。

また、個人店でも、SNSや「食べログ」「ぐるなび」「ホットペッパーグルメ」などのグルメメディアに出稿することによって、集客が可能な時代になりました。

これに対する当社の強みをスライド右側に示しました。それは「産地直結のストーリーある食材の発掘能力」や「コロナ禍前から培ってきた職人育成スキーム」などになります。

市場の変化と当社の強みを掛け合わせ、コロナ禍以前から増やしていた専門業態をさらに増やしていきます。

「塚田農場」を総合居酒屋として育てたつもりはありませんが、結果としてそのように見られている部分もあります。そのため、よりエッジが効いて、お客さまがあの店に行きたいと考えるようなフックのある業態の立ち上げを進めています。その結果、スライド下部にあるような、焼鳥、鮨・寿司、串揚げ、鴨、火鍋・しゃぶしゃぶを専門業態としたブランドが立ち上がってきました。

3-1.専門店へのシフト

コロナ禍の影響はまだ多少ありますが、前期にオープンさせた業態が続々と黒字化を達成しており、非常に好調です。

スライド左側にある「鮨 つぐみ」ですが、「銀座で喰ったら3万円」を裏コンセプトとしています。1万円で食べられる店として八王子に出店したところ、クラウドファンディングの「Makuake」で700万円以上の応援購入があり、上期トータルで黒字化を達成しました。

また、スライド中央にある焼鳥は「塚田農場」という4文字の隣に「炭火焼鳥」の文字を入れた、焼鳥串を中心とした「塚田農場」です。新宿東口店などがありますが、SNSマーケティングにより20代の若い層の取り込みに大変成功しています。

「塚田農場」の顧客層の中心は30代や40代でしたが、こちらは20代の女性に好まれ、新しい顧客層の広がりにつながっています。結果として、2022年9月の売上高は、2019年同月比で110パーセントまで上がりました。

さらに、スライド右側の火鍋は「裏の山の木の子」というブランドです。この業態は昨年12月に渋谷店を、今年3月に恵比寿店をオープンしました。少し時間はかかりましたが、2022年9月に2店舗合計で黒字転換しています。

きのこや腸活といったトレンドも非常に高まっていることもあり、土曜日の昼や平日朝の情報番組などで取り上げられ、2022年10月の売上高は、2019年同月比で110パーセントまで伸びました。

マーケットのトレンドをつかみ、我々の強みを生かしていくことについて、結果が出始めています。

3-1.専門店へのシフト

コンプレックス型モデルについてご説明します。「塚田農場」1店舗の跡地を3業態から5業態の複合商業自社施設としてリニューアルしています。施設のブランド名は、職人の集合体ということで「アルチザンアパートメント」と命名しています。

2022年3月の八王子に続いて、7月には赤坂見附にもオープンしました。バックの厨房やエントランス、トイレなどの共用部を共通化することによって、非常に高い投資効率を実現しています。

業績についても、フックのある、客単価の高い業態のため、2022年9月の八王子の売上高は、2019年同月比で200パーセント弱と大きく伸長しました。赤坂見附についても2022年9月の売上高は、2019年同月比で約130パーセントに伸長しています。

計画上はさらに高いトップラインを目指していますので、12月を皮切りに今後さらに認知度と評判を積み上げていきます。

今後の出店については具体的に決まっていませんが、カギになるのは職人育成や物件の出店場所となるため、継続して事業を進めていきます。

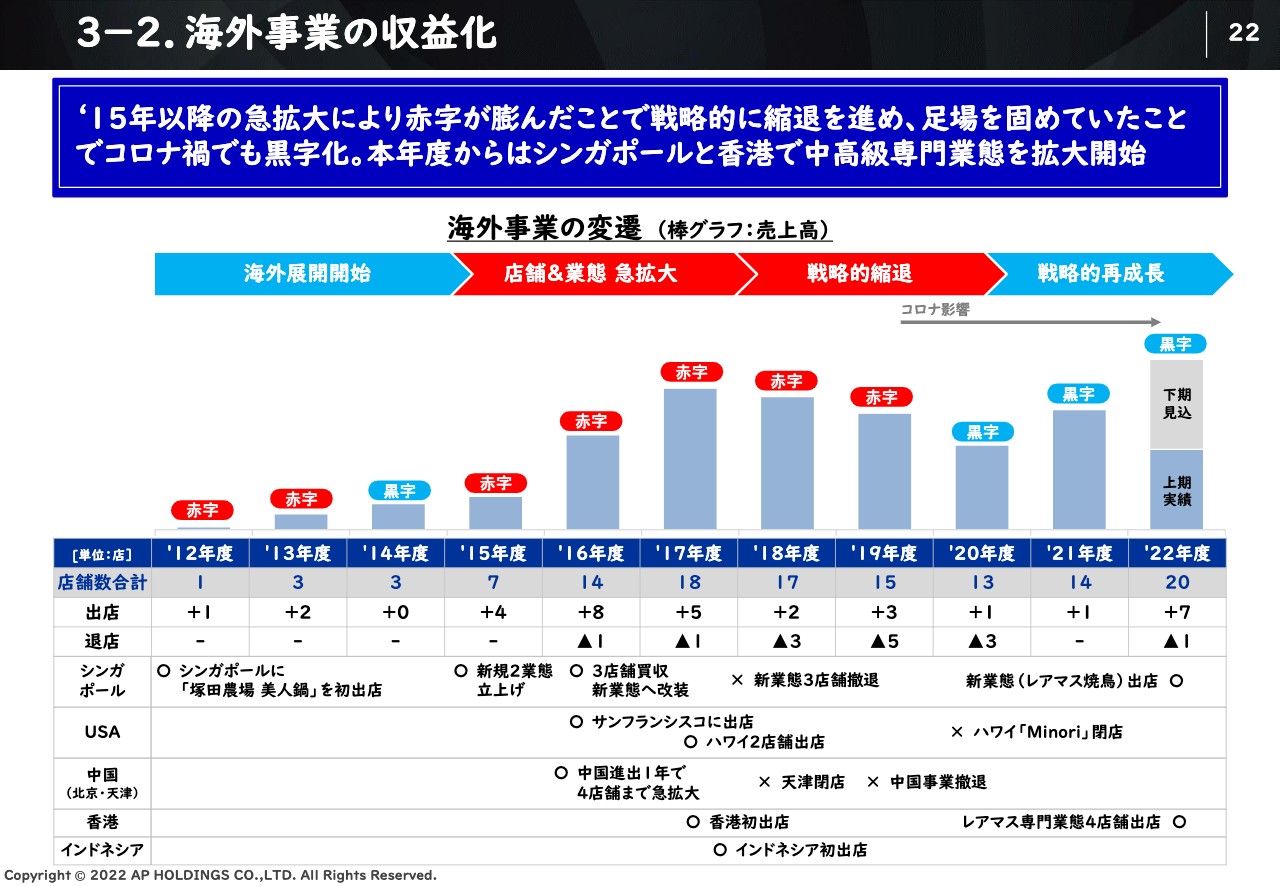

3-2.海外事業の収益化

海外事業の収益化についてご説明します。海外事業については、2012年度にシンガポールに初進出し、2013年度にはさらに2店舗出店しました。最初の2年は赤字でしたが、3年目の2014年度には黒字になったため出店を加速しました。

業態、店舗数、進出する国をそれぞれ増やす方針で一気にアクセルを踏み、シンガポールでは「塚田農場 美人鍋」以外の業態も次々に展開しました。

さらに、アメリカ、中国、香港、インドネシアなど、シンガポール以外の国にも急速に展開しました。しかし、国内と同様、急速な展開に体制がなかなかついていけませんでした。スライドにある棒グラフは売上高の推移ですが、収益も伴わず赤字を大きく計上したため、2018年度から中国や東南アジアにおいて縮退を行ってきました。ただし、残した店舗では黒字化を進め、2020年度から2021年度、2022年度はきちんと黒字化を実現しました。

そのため、もう1度しっかりと海外事業を伸ばしていく計画です。もちろん過去の失敗からはきちんと学んでいます。ほぼ同じ人材で運営しているため、当時に比べると現地の経営責任者がしっかりと経験を積んでいます。同じ轍を踏まないように進めているところです。

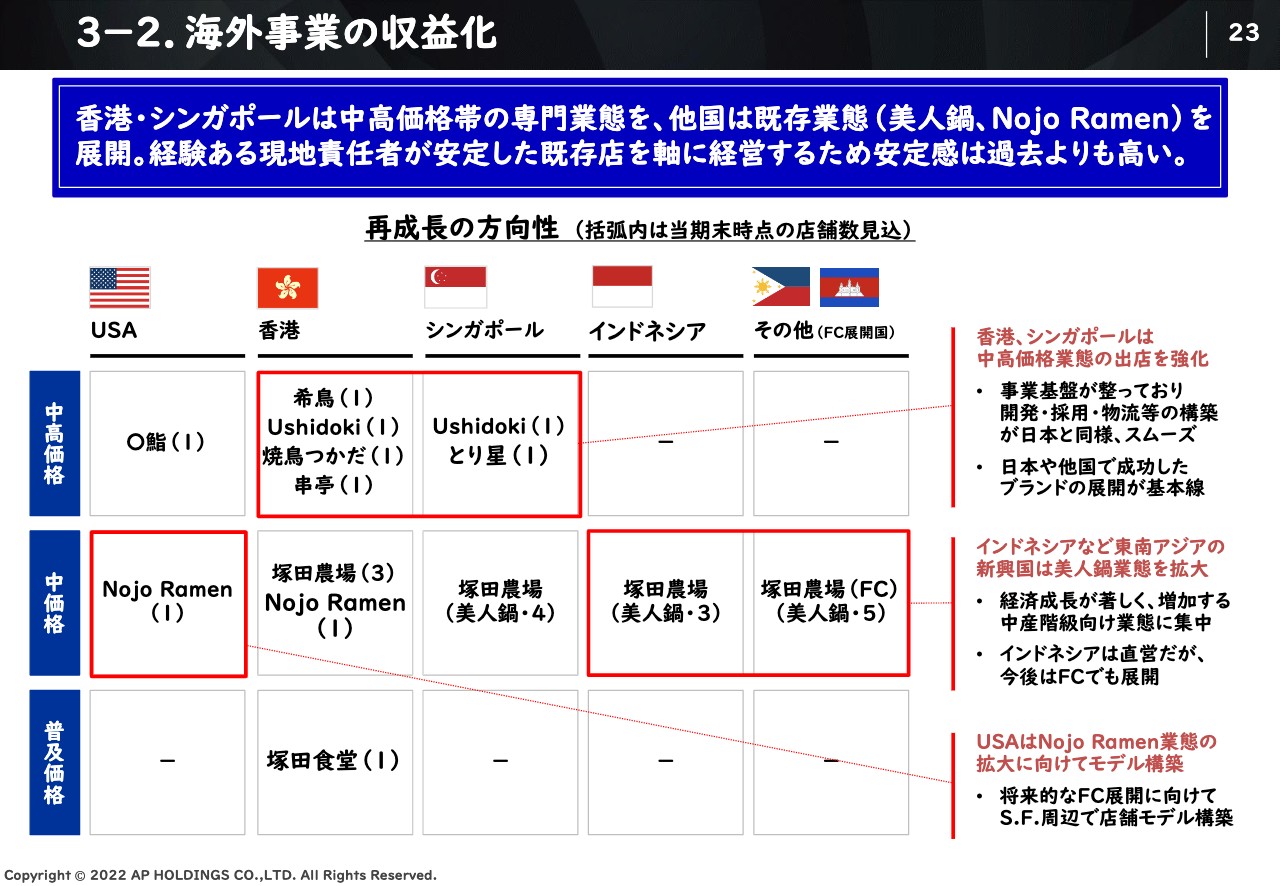

3-2.海外事業の収益化

海外事業の再成長の方向性としては、香港やシンガポールのように、所得は高いが人口が限られているという地域では、中高価格帯の専門業態を増やしていきます。

インドネシアやカンボジア、フィリピンにはフランチャイズ事業があるのですが、これらの地域では「塚田農場 美人鍋」の業態でフランチャイズ展開も含めて進めていきます。

アメリカはこれらの地域から離れていますが、サンフランシスコに非常に人気の高い「Nojo Ramen」というラーメン居酒屋があります。この業態については、もう1店舗くらい自社で直営店展開した上で、フランチャイズ展開ができるようにプランニングを進めています。

3-2.海外事業の収益化

2022年上期は香港とシンガポールに中高級の専門店業態を出店しました。「希鳥」は日本のブランドを、「Ushidoki」はシンガポールの高級ブランドをそれぞれ香港へ展開しました。

シンガポールに展開した「とり星」は、ブランド自体は新しいのですが、シンガポールにある高級和牛懐石「Ushidoki」のシェフが監修しています。現地の責任者としては、日本でもともと焼鳥事業の立ち上げを担った者がオペレーションを構築しています。その彼がハンズオンできちんとオペレーションを構築するといった、定石どおりの方法で伸ばしています。

「とり星」は2ヶ月目で単月黒字を達成し、好調な出だしです。香港に関しては、日本で培ったコンプレックス型の出店形態を採用しています。このように、海外事業については日本はもちろんのこと世界各地の成功事例をもとに展開しています。

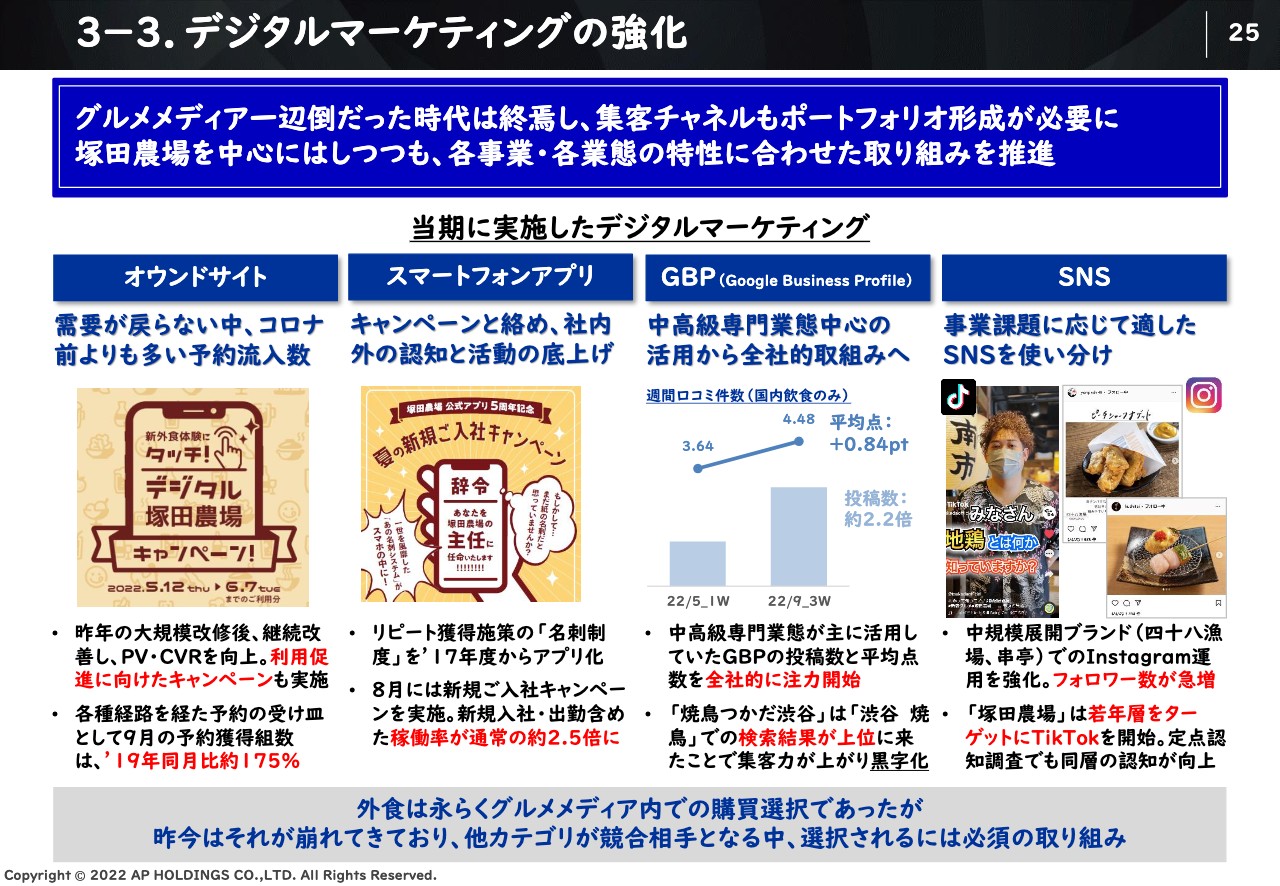

3-3.デジタルマーケティングの強化

国内における「塚田農場」を中心としたマーケティングについてご説明します。「塚田農場」を中心に、デジタルマーケティングには積極的に取り組んでいます。

これまで外食は「食べログ」「ぐるなび」「ホットペッパー」などのグルメメディアに出稿すれば、お客さまが来てくれました。

それがコロナ禍で「Go To Eat」などが始まり、スマートフォンで購買選択行動をする状況になりました。「外に食べに行こう」「Uber Eatsを呼ぼう」「取り寄せしよう」など、外食だけでなく、中食、内食も同様です。

同じ1万円でも、「外食しようかな?」「それとも服を買おうかな?」「あのかわいいアクセサリーを買おうかな?」といったように、さまざまな購買行動との戦いになってきています。グルメメディアに出稿すれば集客ができる状態ではなくなってくると我々は考えています。

そこで、外食業界以外の一般的な消費財やサービスなどがやっているデジタルマーケティングと同水準のことをする必要があると考えています。いつの日か他業界と比べて外食自体が選択されにくい世の中になった時に、業界と一緒に沈んでしまうため、このような取り組みを進めています。

スライドの1番左側はオウンドサイトについてです。外食チェーンの定石ではない自社サイトでの集客を積極的に行うことによって、送客手数料を払わずに自社に顧客情報を集めることに取り組んでいます。

次に、いち早く始めたスマートフォンアプリです。「塚田農場」の「名刺制度」についてはみなさまご存じかと思いますが、実は5年前からアプリになっています。なかなかアプリは普及しなかったのですが、「夏の新規ご入社キャンペーン」などの山場を作ることにより、稼動率が通常の2.5倍になりました。店舗とお客さまの双方で成功体験を作ることが必要だと考え、このようなことを行っています。

スライド1番右側のSNSについては、とりあえず「Instagram」を始めるだけでは、なかなか目立ちません。そこで「四十八漁場」と「串亭」で「Instagram」の運用を強化しており、フォロワー数は5,000を超える水準になっています。

「塚田農場」については、若年層の中でも特に20代前半の方々の認知度が少し弱いため、定点観測のリサーチをしています。そこで「TikTok」に注力したところ、3ヶ月で認知率が5ポイントほど上がりました。そのため、事業課題を解決するのに応じた媒体戦略を引き続き行っていきたいと思っています。

スライドの右から2番目のGBP(Google Business Profile)については、これまでは中高級業態を中心に活用していたのですが、現在は全社的に取り組んでいます。毎週火曜日の朝に行っている営業のミーティングにおいて、前週の口コミ獲得数を追いかけています。

スライドで示している数字は、ゴールデンウィークとシルバーウィークの比較ですが、投稿数は2.2倍、平均点は0.84ポイント上昇しました。放っておくと悪い口コミしか書かれず、よい口コミは狙って書いてもらわないとなかなか増えません。実態を表すためにはよい口コミもきちんと集め、悪い口コミが入ってもたくさんのよい口コミも見てもらえるようにするという考え方で行っています。なお、これはお客さまにステマをしてもらおうというわけではありません。

この取り組みを全社的に実施するきっかけになったのが、「焼鳥つかだ 渋谷」の成功事例です。ある時期から「渋谷 焼鳥」での検索結果で同店が1位になり、同じくらいのタイミングで売上高が伸びて黒字転換しています。明確な来店経路の分析まではできていませんが、検索順位を上げることは集客につながるため、無料の集客媒体である、という点も含め注力しています。

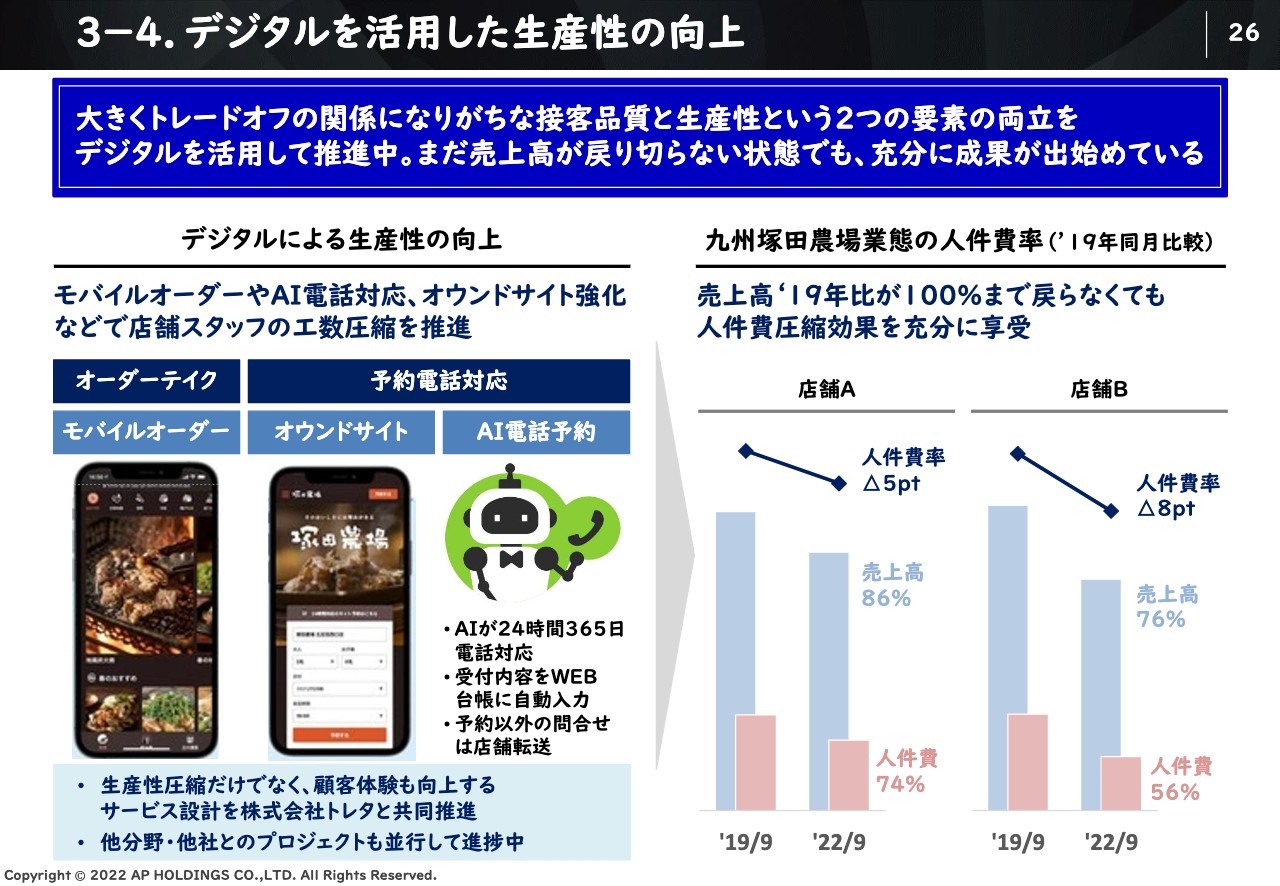

3-4.デジタルを活用した生産性の向上

デジタルを活用した生産性の向上による人件費率の圧縮についてご説明します。前回にもご説明したスライド左側の図は、さまざまなメディアでも取り上げられました。オーダーテイクという作業をモバイルオーダーで行っています。さらに、予約電話対応をWebからの予約にすれば台帳の入力も不要です。そのため、トレタと共同プロジェクトを進めながらオウンドサイトやAI電話予約を導入しました。

スライド右側のグラフは「九州塚田農場」の人件費率です。社員がいるために固定費がかかります。そのため、売上高の回復率が鈍いところでは、なかなかこのメリットを享受できないのですが、回復が進んでくる中で、メリットを享受できている店舗が増えてきました。

例えば、売上高が2019年同月比で86パーセントまで戻っている店舗Aでは、人件費は5ポイント下がって2019年同月比で74パーセントになっています。店舗Bについては、売上高は2019年同月比で76パーセントですが、人件費は8ポイント下がって2019年同月比56パーセントとなっています。

店舗毎に2019年の状況が違うので、そこは留意しなくてはなりませんが、このように売上高がある程度戻ってくると、生産性向上によるメリットを享受できることになります。今後、需要が本格回復した時には、デジタル技術が利益創出のための非常に重要な武器になると考えています。

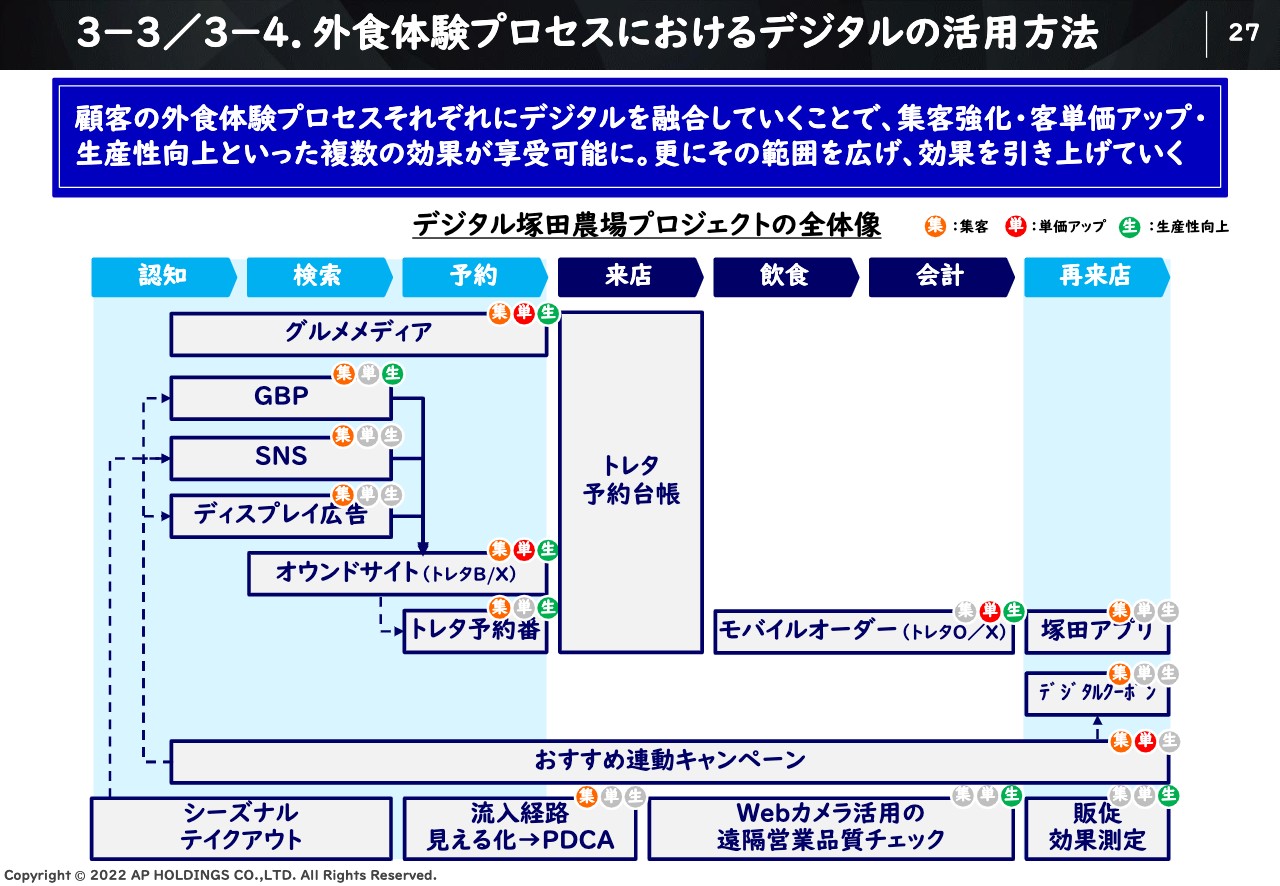

3-3/3-4.外食体験プロセスにおけるデジタルの活用方法

スライドの図は、認知、検索、予約、来店、飲食、会計、再来店、といった外食体験プロセスにおいて、どのようにデジタルを組み込み、集客を上げ、生産性を抑えていくのかについての全体像を表しています。この図は私が作成したものですが、経営陣はこのグランドデザインをしっかりと持つことが非常に重要だと考えています。

飲食では、友人や知り合いの経営者がサービス業者を連れてきて「ここ、いいらしいから使ってあげて」と言ってあとは現場に丸投げ、といったことがよくあります。このグランドデザインがないままに、そういったことをしてしまうと、店舗にばかり負担がかかってしまい、結果として定着せず「デジタル化って面倒だし、成果がでない」という認識が根付いてしまいます。

そういうこともあり、このような全体像をしっかりと押さえながら前に進めていくことが必要だと考えていますし、それができていることが、我々の強みだと考えています。

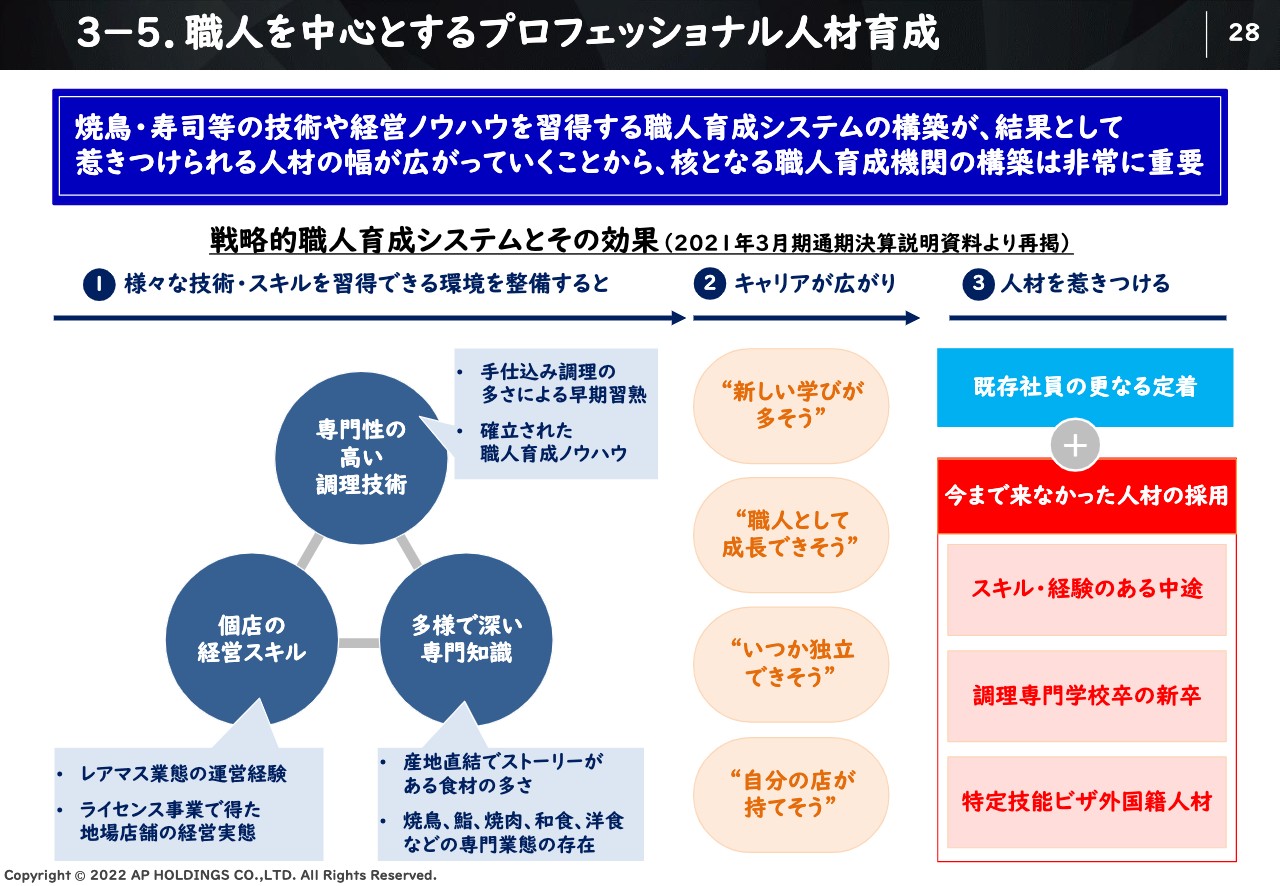

3-5.職人を中心とするプロフェッショナル人材育成

人材育成についてご説明します。前回の資料にも載せていますが、休業期間中に社内研修として職人研修を行いました。その時に培ったノウハウを活用し、専門性の高い調理技術や個店の経営スキル、多様で深い専門知識などを習得できる環境を整備しました。

それにより、スキルや経験のある人材や、調理専門学校卒の新卒者、特定技能ビザの外国籍人材など、キャリアが広がりそうだということで、今まで来なかったような人材が来てくれるようになりました。

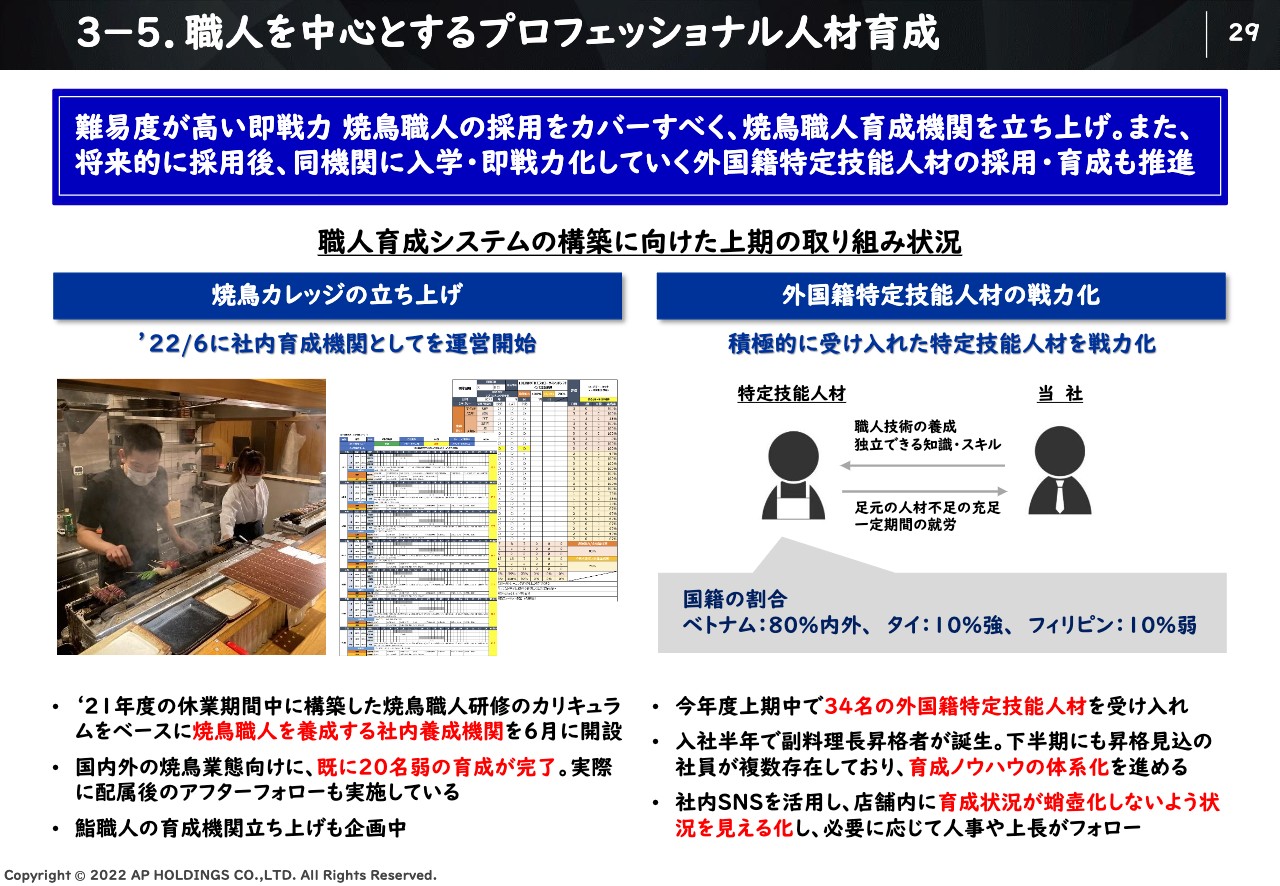

3-5.職人を中心とするプロフェッショナル人材育成

また、6月に職人育成のためのカレッジを社内育成機関として立ち上げ、すでに20名弱の育成が完了しています。

鮨職人の育成機関についても企画を進めています。某大手チェーンの育成機関の立ち上げ経験がある若手がたまたま転職してきてくれましたので、彼を中心に立ち上げているところです。

スライド右側は、外国籍特定技能人材の戦力化についてです。入社後すぐに辞めてしまったり、なかなか立ち上がらないと「Win-Win」にはならないため、採用後にしっかり育成し、自国に戻って焼鳥屋や鮨屋を立ち上げてもらうまでが我々の採用目的であると考え、地道に進めています。

入社半年で副料理長に昇格する者も出てきています。しかし、店舗の中でタコツボ化すると、知らない間に店長とうまくいかなくて塞ぎ込んでいたということもありますので、それを防ぐために社内のSNSを使いながら見える化していくことを進めています。

冗長になってしまい恐縮ですが、上期は、業績としては非常に厳しかったものの、今後の再成長に向けて仕込んでいるということをお話しさせていただきました。

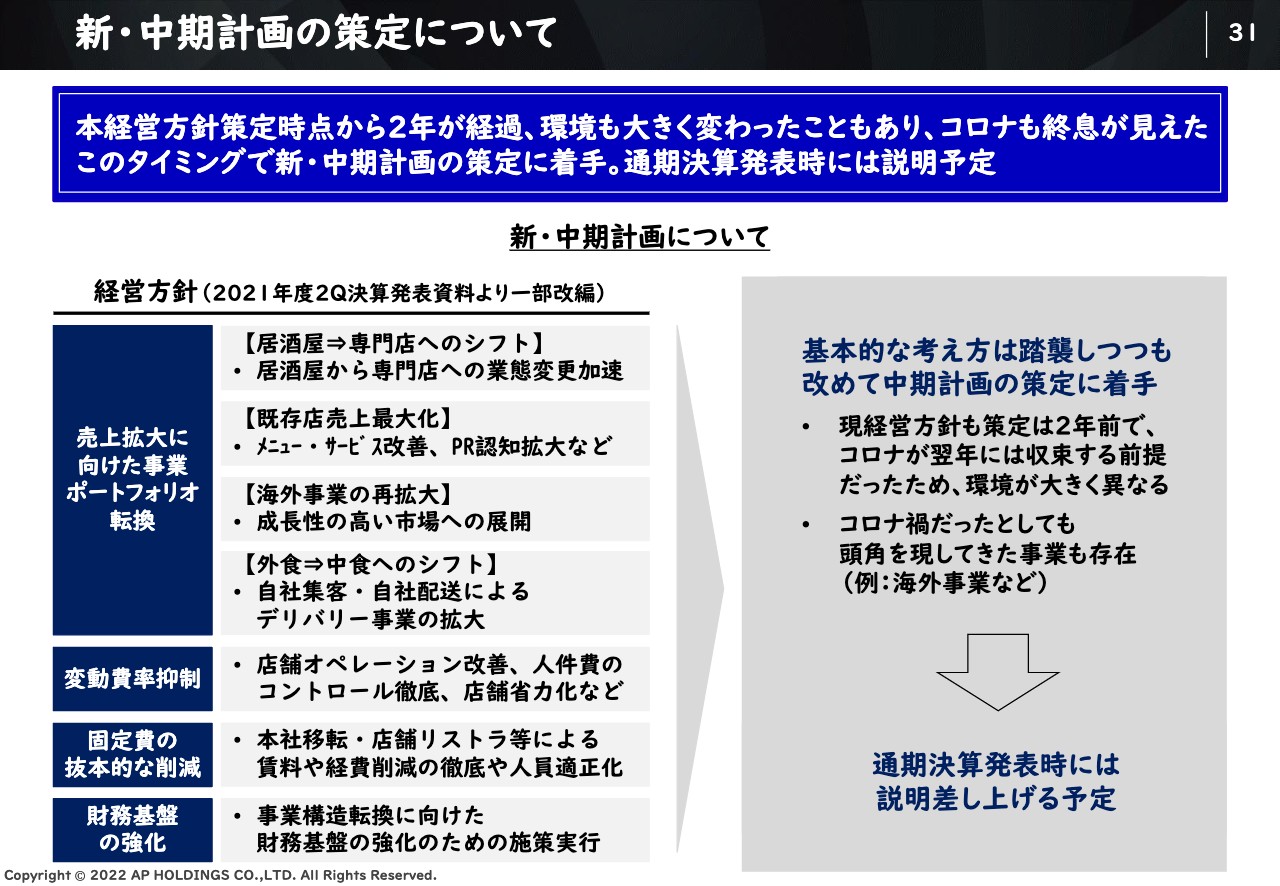

新・中期計画の策定について

最後にご案内が2点あります。1つは、新・中期計画の策定についてです。先ほど経営方針をお示ししましたが、経営方針を立ててから2年ほど経っていますので、基本的な考えは踏襲しつつも、アフターコロナに向けて新しい中期計画の策定に着手しようと進めています。

新型コロナウイルスの感染症法上の位置づけについて5類に見直されるというお話も出てきており、収束が見えてきたタイミングですので、来期のこの会でみなさまにお示しできるように進めていきます。

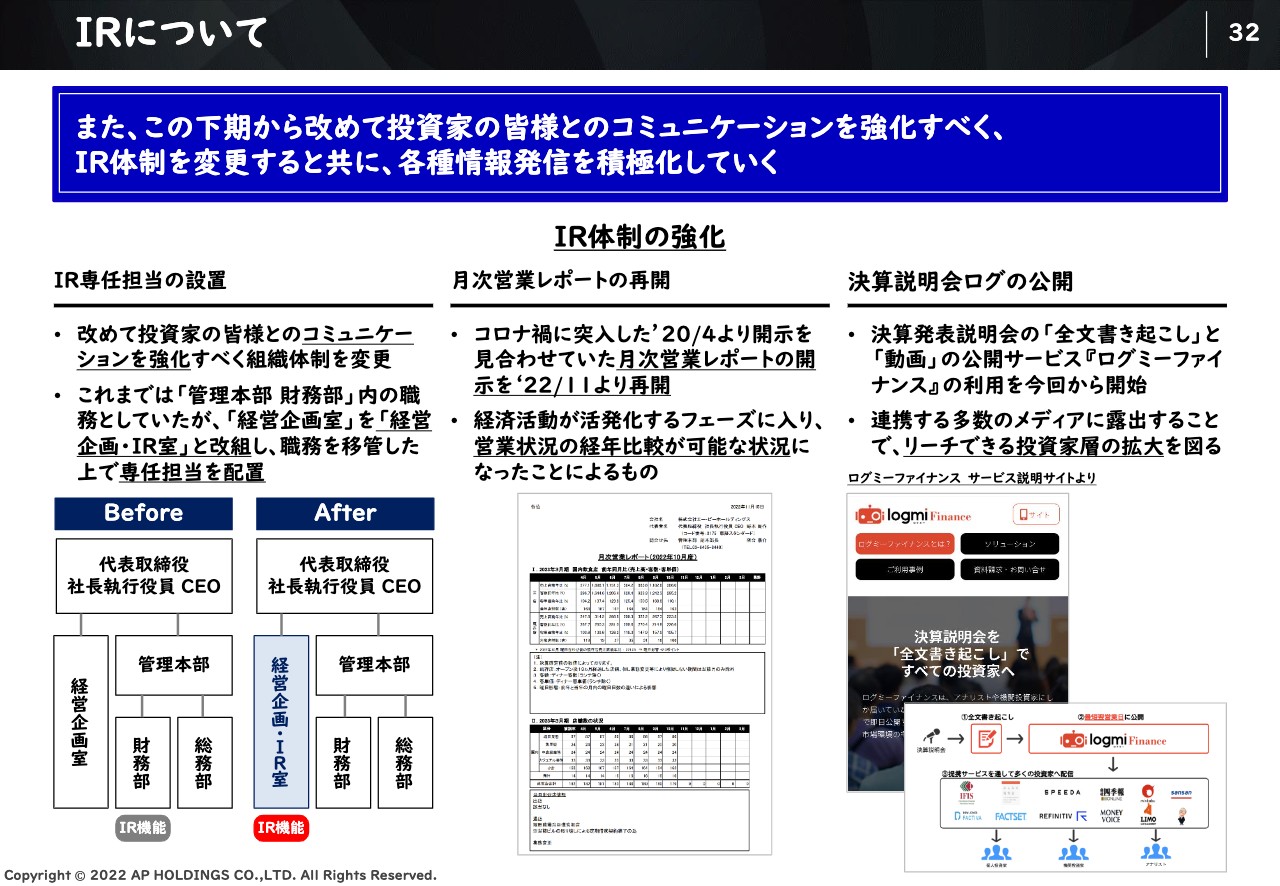

IRについて

2つ目は、IRについてです。これまで「管理本部 財務部」の職務としていましたが、IR体制の強化ということで、この10月から「経営企画・IR室」に専任担当を置きました。加えて、長らくお休みしていた月次営業レポートについて、開示する意味のあるフェーズになってきたと考え、再開することになりました。

また、今回から決算説明会のログを「ログミーファイナンス」で公開します。まだまだ「塚田農場」一本足の会社と思われているケースもありますので、リーチできる投資家層の拡大を図っていきたいと思っています。

少し長くなりましたが、私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:店舗の特徴について

司会者:「客層、価格、他社との差別化の観点で、店舗の特徴をお教えてください」とのご質問です。

野本:先ほどお伝えしたことと重複する部分もありますが、産地直結の6次産業化ビジネスモデルにより、産地との深い関係性を構築していることが我々の強みです。加えて、そこからの商品開発、業態開発による多業態展開が大きな特徴となっています。

特に、主要食材である地鶏に関しては、川上からのプロセスを自社で行っており、魚に関しても水産会社がグループ会社の中にありますので、漁師直結で今朝獲れの魚をその日中に営業で使える流通網を構築しています。

また、感情移入文化サイクルということで、スタッフと生産者、産地との交流をしっかり行うことにより、他社との差別化、生産性の向上につながっていると考えています。

国内では、客単価が2,000円くらいの焼鳥や1,500円の立ち食い寿司から、1万5,000円の高級鮨まで幅広く展開しています。立地・業態によって、20代女性、ファミリー層、60代サラリーマンなど幅広く捉えており、やや手広く見えるかもしれませんが、これを継続していきたいと考えています。

質疑応答:今後の出店戦略について

司会者:「今後の出店戦略について、どこに出店余地があるのか、もしくは店舗縮小を考えているのかを教えてください」とのご質問です。

野本:低単価の焼鳥や立ち食い寿司、中高価格帯の焼鳥や鮨などの専門店業態は非常に順調に推移しています。職人育成にも力を入れていますので、焼鳥職人、鮨職人の継続的な育成を図り、出店につながる体制は構築できつつあります。

ですので、ポテンシャルがあるところに出店していきたいと考えており、首都圏・大消費圏の路面では中・高単価、商業施設や駅中では立ち食い寿司など、立地特性に合わせて投資効率を重視した出店を進めていきます。

海外については、日本食の市場規模が2桁成長を遂げているアジア地域、香港、インドネシア、シンガポールは基盤ができました。先ほどお伝えしたとおり、香港とシンガポールについては専門店業態、インドネシア、カンボジア、フィリピンについては「塚田農場 美人鍋」で直営店舗とフランチャイズ店舗による展開を想定しています。

質疑応答:収益性の改善策について

司会者:「収益性の改善策について教えてください」とのご質問です。

野本:既存店、特に居酒屋を中心とした業態においては、先ほどお伝えしたデジタルマーケティングにより、既存メディアで集客手数料を払わなければいけないところから脱却した、マーケティングコストの最適化が挙げられます。

加えて、定期的な商品の入れ替え、新商品・季節のおすすめ品の投入により、デジタルに偏らず、「『塚田農場』はこの時期だからあの商品を出したんだ。じゃあ行ってみよう」という助成認知をしっかりと引き上げるマーケティング施策を行っていきます。

また、電話での予約は従業員の手が5分ほど止まってしまいます。人件費に換算すると150円、200円などになってしまいますので、これをWeb予約に置き換えるだけでも生産性は上がっていきます。ですので、顧客満足度の維持は前提ではありますが、引き続き人件費効率を高める取り組みも行っていきます。

新規店舗については、先ほどのコンプレックス型モデルのところでもお伝えしましたが、競争力のある専門店業態ができたことにより、いかに投資効率が高い新規出店ができるかが重要になりますので、出店する業態・形態に重きを置いて出店を進めていきます。

そして、日本では30パーセントと言われている人件費率が、インドネシアでは10パーセントから15パーセントと、非常に安い人件費率で展開できます。そのため、「塚田農場 美人鍋」業態をいかに海外で多店舗化、フランチャイズ化していけるかが重要です。

日本やシンガポール、香港のように、投資効率をきちんと見極めながら、中・高級業態の専門店をいかに最適な立地に安く出店できるかがカギだと思っています。

最後に、本社コストや営業間接コストの固定費は一度筋肉質化しましたので、ここがまた太らないようなマネジメント、モニタリングをしっかり続けていき、筋肉質なまま成果を出していくことを狙っていきます。

質疑応答:現在の顧客の動きと今後の財務戦略について

質問者:年末に近づきましたので、足元の忘年会や新年会に関わるところでの顧客の状況について、予約ベースや一般大衆の動きなど、一般論でもかまいませんので教えてください。

また、お話しできる範囲でけっこうですが、今後の財務戦略といいますか、資本政策もしくは自己資本の厚みについての考えを教えてください。

野本:1点目のご質問については、非常にマクロなお話になりますが、10月11日の全国旅行支援の開始から一段上がりまして、そこから高止まりしています。昼間も含めたマーケット全体の2019年との客数比について、いろいろな会社からデータをいただいていますが、8割くらいで回復しているという見立てです。

ただし、ここからもう1段上に上がっていかないというのが事実です。先週ももう少し上がるかと思ったのですが、落ちもしなければ上がってもいかない傾向になっています。

個人的な意見としては、「もういいだろう」と需要回復に働くポジティブな傾向と、「感染者が増えており心配」というネガティブな傾向が均衡している状態だと思います。

関係のない話をするようですが、現場スタッフたちは、サッカーのワールドカップで日本がドイツに勝った時、日本が勝ち進むとお客さまが外で飲まずに家でテレビを見るため、売上が上がらないという話をしていました。

私や米山は、ワールドカップで日本の雰囲気が盛り上がっていき、感染症が心配というネガティブな見立てが12月の頭くらいには海外並みに払拭されるのではないかと考えていましたが、昨日日本がコスタリカに負けてしまいましたので、どのようになるか見ているところです。

陽性者数も増えていますし、新型コロナウイルスにかかってキャンセルするお客さまの率も徐々に上がっています。ただし、予約は増えており、今週は落ち着いていますが、来週からの予約はしっかりと入っています。2019年比ではまだ追いついていませんが、足元のトレンドとしては回復していますので、このまま戻ってほしいと思っています。

新型コロナウイルスの感染症法上の位置づけについての5類への見直しや、全国旅行支援の延長という話も出てきていますので、政府も含めて盛り上がっていく契機になるのではないかと考えており、店舗では売り逃しがないようにしっかりと準備しています。また、売れなかった時に人件費をかけすぎて赤字が膨らむこともあってはならないため、こちらもきちんと準備を進めています。

佐藤信之氏:2点目のご質問については、上半期末での純資産が4,100万円ということで、かなり心許ない状況になっていますし、足元では新型コロナウイルスの第8波の懸念などがあります。業績の回復だけではBSの弱さがすぐに改善できないと考えていますので、資本政策も含めた財務戦略は継続的に検討していくことで考えています。

質疑応答:調理方法と職人の人材育成について

質問者:調理方法について、例えば、国内の複数の拠点でセントラルキッチンなどの体制をとっているのか、もしくは店舗で極力調理するかたちで40ブランドを超える複数の業態を展開しているかを教えてください。

また、職人のプロフェッショナルな人材育成について教えてください。例えば、夏は鍋物の客足が鈍り、冬は逆に増えたりすると思いますが、職人は1つのジャンルを極めていくのでしょうか? もしくは、複数のメニューについて幅広く技術を身につけ、客足によって柔軟に人材を配置することが御社の強みになっているのでしょうか?

野本:調理は基本的に店内調理です。「塚田農場」は全国に80店舗ありますので、そこで使うものの一部は宮崎県日南市の加工場といいますか、セントラルキッチンのようなところで下処理をしています。しかし、みなさまがイメージする、真空パックに入った完成品を製造するようなセントラルキッチンの工場ではなく、一部店舗の調理作業を軽減するための下処理です。

基本的にはすべて店内で調理していますので、手間がかかります。ただし、キッチンに入ると調理技術が上がることも採用時の強みですので、こちらはうまく取り組んでいきたいと思っています。

職人の育成については、焼鳥の店舗であれば焼鳥、鮨の店舗であれば鮨の技術を身につけます。おっしゃるような繁閑に応じて移動することについては、その手があったかと思ったくらいで、そこまではまだ行き着いていません。

しかし、そのようなマルチタスクができるほど、職人の世界は甘くないのも事実です。それで勝っていけるほど食材で優位性が出せるというものでもありませんが、取り組んでいきたいとも考えていますので、良いアイデアをいただき感謝しています。

ただし、ずっと地鶏の炭火焼の技術を上げてきていたキッチンスタッフが休業期間中の研修で「今度は鮨を握りたい」と言い、鮨職人研修を行って異動したケースもあります。まだ高級鮨は握れませんが、そのようなこともありますので、最終的にはできるかもしれません。

リテンションという意味では、飽きて他社に行くのではなく、「塚田農場」で研修し、今度はエー・ピーホールディングスの他の業態に行くということで、ずっと当社グループにいてくれることはすごくポジティブなことだと考えています。

野本氏よりご挨拶

野本:前回はCOOとしてこのような場でお話しさせていただいたのですが、CEOとして立つのは初めてですので、だいぶ緊張しており、話がまとまらないところもあって大変失礼しました。

苦しい足元ではありますが、中長期的には確実に新型コロナウイルスの影響は薄まってきており、右肩上がりになっているのは事実ですので、外食業界をもう一度変える存在になれるようにがんばってまいります。引き続き、よろしくお願いいたします。本日はお越しいただき、誠にありがとうございました。