インボイス制度の問題点を4つ解説

インボイス制度開始に伴う問題点として、主に4つのポイントがあります。

- 免税事業者は仕事が少なくなる恐れがある

- 経理事務が煩雑になる

- 適格請求書発行事業者公表サイトに個人情報が掲載される

- 消費税分の値引きを要求される可能性がある

問題点1. 免税事業者は仕事が少なくなる恐れがある

仕入額控除を受けたい事業者にとって、インボイスを発行できない免税事業者からの仕入れは、税負担が大きくなる要因です。

そのため免税事業者は、インボイス発行を求める事業者との取引を打ち切られる可能性があります。

仕入れに該当する項目は以下のとおりです。

- 商品などの棚卸資産の購入

- 原材料等の購入

- 機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

- 事務用品、消耗品、新聞図書などの購入

- 修繕費

- 外注費

引用:国税庁「No.6451 仕入税額控除の対象となるもの」

ただし後ほど紹介する経過措置により、当面は課税仕入の一定割合を控除できます。

課税仕入となる取引については、国税庁のHP等をご覧ください。

問題点2. 経理事務が煩雑になる

インボイス制度が開始されると、全ての取引に対して消費税区分を設定する必要があります。

インボイス制度対応のクラウド会計システムがあれば問題ありませんが、経理事務を手作業で行っている場合は事務負担が大きくなるでしょう。

問題点3. 適格請求書発行事業者公表サイトに個人情報が掲載される

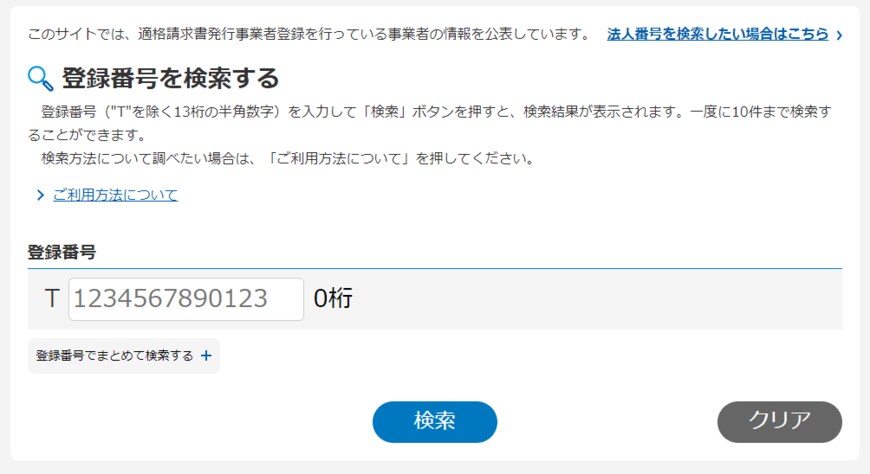

インボイスを発行できる適格請求書発行事業者の登録を受けると適格請求書発行事業者公表サイトに個人情報が掲載されます。

法人の場合は企業名と住所が掲載されます。すなわち屋号が個人名だと、そのまま本名と住所が掲載されるのです。

さらに、登録番号を知っている人なら誰でも個人情報を閲覧可能です。

また公表情報はダウンロードも可能なので、容易に個人情報を特定される恐れがあります。

問題点4. 消費税分の値引きを要求される可能性がある

インボイス制度開始後も免税事業者の場合、合理的な理由なく消費税の上乗せを拒否される可能性があります。

ただし、そのような行為は下請法違反や独占禁止法に抵触するおそれがあります。

【違法となりうるケースの例】

- 取引完了後に課税事業者でないと判明したため、請求書の金額にかかわらず消費税相当額の一部または全部を支払わないこととした。(下請法違反のおそれ)

- 課税事業者が免税事業者に対し課税事業者への転換を要求したにもかかわらず、価格交渉を拒否。一方的に価格を据え置いた。(下請法違反のおそれ)

- 課税事業者が免税事業者に対し、「課税事業者への転換をしなければ契約を打ち切る、または消費税分の金額を引き下げる」と一方的に通告し、価格交渉も拒否した(独占禁止法のおそれ)

【参考】財務省:インボイス制度後の免税事業者との取引に係る下請法等の考え⽅