この記事の読みどころ

-

3月の日本株式相場は、不安定な為替相場や米国株式市場のもたつき等により、月末にかけて弱含みが顕著となりました。総じて見れば、期待外れに終わったと言えそうです。

3月の日本株式相場は、不安定な為替相場や米国株式市場のもたつき等により、月末にかけて弱含みが顕著となりました。総じて見れば、期待外れに終わったと言えそうです。 -

4月の注目は企業収益動向です。上旬には2月決算期の企業、下旬以降は3月決算期の企業による本決算発表が本格化します。海外投資家にとっては大きなカタリストになります。

4月の注目は企業収益動向です。上旬には2月決算期の企業、下旬以降は3月決算期の企業による本決算発表が本格化します。海外投資家にとっては大きなカタリストになります。 -

為替相場の方向性が見え難い中、外需関連セクターは手掛けにくく、決算発表が始まる小売セクターなど内需関連銘柄の下値を拾う手法が有効と考えられます。

為替相場の方向性が見え難い中、外需関連セクターは手掛けにくく、決算発表が始まる小売セクターなど内需関連銘柄の下値を拾う手法が有効と考えられます。

先月(2017年3月)の株式相場の振り返り

日経平均株価20,000円台乗せの期待が大きく萎む安値引け

3月の日本株式市場は期待外れに終わったと言えます。

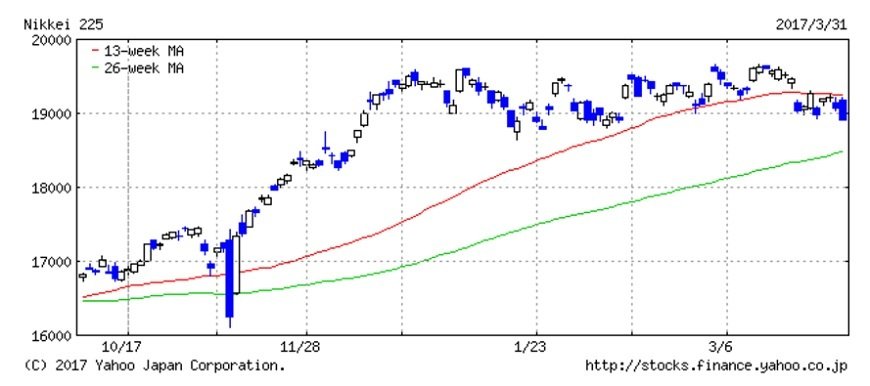

日経平均株価は、米国株式の上昇や円安進行を背景に順調なスタートを切りました。3月2日には年初来高値となる19,668円を付け、20,000円の大台乗せも間近と思わせる値動きでした。

しかしながら、米国雇用統計や利上げ実施を決めたFOMC等の重要イベントが終わると、いわゆる“材料出尽くし”による利益確定売りが顕著となります。

さらに、5年8カ月ぶりとなるNY市場の8日続落や円高進行などのマイナス材料が顕在化した下旬は弱含みの動きに転じました。そして、期末と月末と週末が重なった最終日にかけて大幅下落が続き、結局は安値引けで終わっています。

月の初めに年初来高値を更新したことなど、既に多くの人々の記憶にないかもしれません。なお、3月の値幅(高値と安値の差)は、約760円となりました。

米国株も踊り場、NYダウは約5年8カ月ぶりの8日続落を記録

一方、トランプラリーが続いていた米国株も、停滞が鮮明となりました。3月2日に21,000ドルを付けた後は伸び悩みが顕著となります。そして、前述した通り3月27日にかけてNY市場は8日続落となりました。

12日連続で最高値を更新した2月とは様相が一変しています。月末に向けてやや戻しましたが、トランプ政権に対する懸念が高まってきたことは確かです。今後の日本株の動向を占う意味でも、米国株式市場から目が離せなくなったと言えましょう。

なお、日経平均株価を振り返ると、2017年2月末の株価(終値、19,118円)との比較では、3月末終値(18,909円)は▲1.1%下落となりました。また、3月高値は同+2.9%上昇、3月安値(終値と同じ)は同▲1.1%下落でした。さらに、2016年12月末との比較では、3月終値はほぼ横ばい(わずかな上昇)となっています。

2017年4月の注目イベント、注目セクター

4月の注目点は企業収益動向、次期会社予想に注目

4月は月末近く(26~27日)に日銀金融政策決定会合が予定されていますが、大きな動きが出る可能性は低く、その分だけ企業業績動向に注目が集まると見られます。4月上旬は2月決算が多い小売企業の本決算発表が本格化し、最終週には3月決算企業の本決算が始まります。

不透明なマクロ要因が多い現状で、各企業がどのような次期予想(2018年2月期、2018年3月期)を打ち出してくるか注目されましょう。特に、為替レートの前提も含めて、輸出関連企業の次期見通しが焦点になると考えられます。

海外投資家にとって本決算発表は大きなカタリスト

読者の中には、“保守的な会社予想になるが、例年通りのパターンでサプライズなし”、“期初計画は厳しめに見るのはしかたないが、株価に大きな影響なし”と考えている方が多いかもしれません。確かに、良くも悪くも“日本企業らしい”会社予想になる可能性は高く、日本企業の特性を理解している人にはサプライズはないでしょう。

しかしながら、売買代金の60%強を占めると言われる海外投資家は、この会社予想を非常に重要視しています。特に、短期筋の海外投資家にとっては、株価のボラティリティを高める絶好の機会なのです。

個人投資家を中心とした国内の投資家にとって「サプライズなし」であっても、こうした海外投資家にとっては「サプライズ」となるケースは少なくありません。いや、彼らは、無理矢理に「サプライズ」にしようとします。やはり、4月上旬と月末近辺に本格化する決算発表は要注意イベントと考えるべきでしょう。

日米の金融政策に大きな波乱はないと見られるが…

なお、前述した日銀金融政策決定会合(26~27日)は無風と見られますが、終了後に行われる黒田総裁の記者会見だけは一応、注目しておくべきでしょう。

また、7日に発表される米国雇用統計の結果次第では、米国の利上げペースの見直しが再議論される可能性もあります。

外需セクターへの強気はややリスクが大きい

こうした決算発表の本格化に加え、為替相場の方向感が定まらないことを勘案すると、引き続き外需関連銘柄は手掛け難いと考えられます。

実際に、現状の為替相場ならば、自動車や精密機器など輸出企業の多くは、保守的な為替レートを前提に業績見通しを公表してくるでしょう。そして、その会社予想がアグレッシブ(強気)になるとは考え難いものがあります。

小売セクターなど内需関連銘柄の下値を拾っていく

引き続き外需関連が難しい中、出遅れ感がある内需関連銘柄に注目が集まると考えられます。ただ、年初から多くの内需関連銘柄は好調なパフォーマンスを上げており、出遅れ感がある銘柄が少なくなっているのも事実です。

現状では、好パフォーマンスを上げている銘柄を後追いせずに、たとえば、決算発表直後に過度に下落した銘柄を拾っていくほうが得策と思われます。その意味でも、決算発表は重要であり、とりわけ、小売セクターに注目したいところです。

LIMO編集部