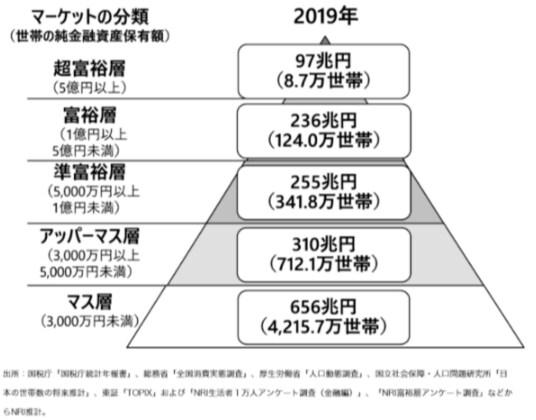

野村総合研究所の調査によりますと、日本において「金融資産5億円以上」の超富裕層は8.7万世帯、「1億円以上」の富裕層は124万世帯です。これに準富裕層である「5000万円以上」の341.8万世帯を加えると合計で約475万世帯となり、多数存在しています。

努力して築いた財産ですから、自分の子や孫に受け継がせたいと考える親、祖父母も多くいらっしゃるのではないでしょうか。次世代へ財産を残す方法は「生前贈与」と「相続」があります。

「相続」が発生してからまとめて渡すよりも、生きている内に贈与する、また「生命保険非課税枠」を活用することで節税効果が見込まれます。この記事では具体的な数字を用いて解説します。

【富裕層の相続】相続税がかかるか試算をする

相続税は相続財産から基礎控除を引いた残りに税金がかかります。基礎控除額は3000万円+(600万円×法定相続人の数)です。

仮に住居用不動産5000万円、金融資産2億円を保有している80代男性がいるとします。

家族は妻80代、長男50代、長女50代、子供2人はすでに結婚して別居しています。

仮に男性の相続が発生した場合、法定相続人は妻と子2人で合計3人となり、課税される相続財産は以下の通り計算し、相続財産が基礎控除額を上回るため相続税が発生すると想定されます。

相続財産の合計額【5000万円+2億円】-基礎控除【3000万円+(600万円×3人)】

=課税される遺産の金額【2億200万円】

【富裕層の相続】相続税の試算は2ステップ

①法定相続分通りにあん分して相続税の総額を算出

- 課税される遺産総額 2億200万円

- 妻 2億200万円×2分の1(1億100万円)×40%-1700万円=2340万円

- 長男 2億200万円×4分の1(5050万円)×30%-700万円=815万円

- 長女 2億200万円×4分の1(5050万円)×30%-700万円=815万円

- 相続税総額 2340万円+815万円+815万円=3970万円

②相続税の総額(3970万円)を実際の相続割合であん分

- 妻 3970万円×2分の1=1985万円=0円

- 長男 3970万円×4分の1=992.5万円

- 長女 3970万円×4分の1=992.5万円

2億5000万円の遺産を法定相続通りに配分した場合、妻は「小規模宅地等の特例」と「配偶者の税額軽減」の適用を受けて相続税は0円です。長男と長女は2億5000万円の4分の1である6250万円を受け取り、992.5万円の相続税を支払います。