今回も、コン・パスから不動産投資にご興味をお持ちの皆様に、知っておいていただきたい基礎知識をお伝えします。

経費の見落としで思ったよりキャッシュが残らない!?

不動産投資には税金がつきもの。購入から売却まで不動産にはとにかく税金がついて回りますが、どのようなものがあるか皆さんご存知ですか?

- 不動産取得税

- 固定資産税/都市計画税 ※固都税

- 所得税(不動産所得)

- 所得税(譲渡所得)

- 相続税

このうち、不動産取得税と固都税はどうにもなりません。都道府県・市区町村が定める金額を潔く支払いましょう。

しかし、所得税は経営の内容次第で大きく違ってきます。

所得税は損益計算上の(売上-経費)×税率で計算されます。

売上は家賃に当たりますので上限がありますが、経費は知識があればある程度コントロール可能です。

反対に、何が経費に計上されるかをしっかりと把握していないと想定以上に税金を払うことも。手元にほとんどキャッシュが残らない!という事態に陥る場合があるのです。

収支と損益計算の違いを知ろう

ところで、収支計算と損益計算は異なることを皆さんご存知ですか?

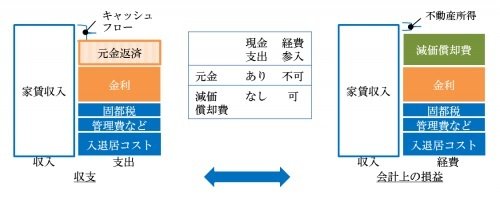

手残りCF(キャッシュフロー)が分かる収支計算は、実際のお金の動きを把握するお小遣い帳のようなもの。

一方、課税所得が分かる損益計算は、所得を計算するための会計上の計算です。

▼収支計算

入金-出金=手残り

▼損益計算

売上-経費=課税所得

ここで、出金と経費に注目してください。

出金=経費と直感的に考えてしまいますが、出金≠経費となり別モノなのです。

ポイントは、金利、元金、減価償却の経費の実際に出金するものと、帳簿上で経費に当たるものの区別です。

▼金利

銀行返済には金利部分と元金部分があります。

金利部分はお金も出ていくし経費にもなります。

お金のレンタル料として銀行へ払うものなのでそのまま経費になります。

▼元金

元金部分は、お金は出て行くのに経費にできません。

返済した分、借金が減って、純資産が増えることになるので損失ではないからです。

銀行返済とひとまとめで考えてしまいますが、金利と元金で扱いが違うというのがポイントですね。

▼減価償却

お金は出ていかないのに経費にできるものもあります。

それが減価償却。建物や設備は、経年劣化します。

不動産では、資産価値が減る分を損失とみなして経費に計上できるわけです。とにかく、出金≠経費ということを覚えておいてください。

経費の計算をする際に気をつけていただきたいのは、現金の収支≠会計上の損益であるということを忘れないということなのです。

経費マスターになろう!

不動産投資は経営と変わりません。実は「経費」をうまく使えるかどうかが、最終的にお金が残るかどうかの分かれ目となります。

つまり、“できる経営者”の共通点は「経費マスター」であることなのです。

不動産の経費は少しややこしいですが、先ほど説明した通り、実際にお金が出ているのに経費に計上できないもの、実際にお金は払わないけれど経費に計上でき会計上の損益になるものが存在します。

ここでの区別を誤ると、想定より税金がかかり手持ちのキャッシュがなくなる事態に陥るのです。

不動産経営の経費には2種類の性質があります。

- 仕方のない必然的経費:管理費、修繕費、広告費など

- コントロールできる戦略的経費:金利、減価償却費など

「必然的経費」は支出額=経費額ですから高品質で低コストなパートナーを見つけるしかありません。売上アップと同様、地道に追求するのみです。

「戦略的経費」は思案のしどころです。支出と経費が直結しませんし、将来的な売上や損益にも影響します。

金利や減価償却は必然的に発生しますが、戦略に応じてコントロールすべきなので「戦略的経費」に分類します。

減価償却でコントロール!

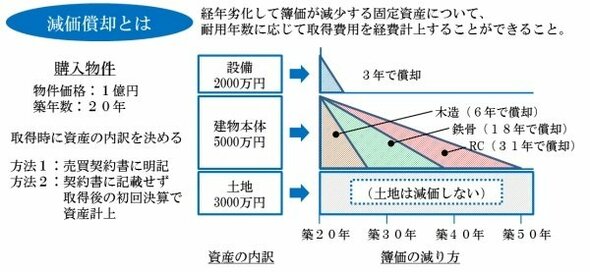

ここで注目すべきは減価償却費です。先述の通り、支出はないのに経費になる文字通り「お金が残る経費」です。

建物と設備は経年で劣化するため、資産価値が減る分を経費計上します。ここでの資産価値=購入時の金額となります。耐用年数で価値がゼロになるまで、毎年少しずつ減価償却するわけです。

ただし土地は価値が減らないので減価償却はできません。ということは、物件購入時に土地と建物の金額がいくらなのかがとても重要になります。

今回はこの基本のみ覚えていてください。次回、具体的数字を交えてご説明させていただきます。

以上、株式会社コン・パス代表の村上でした。