2021年5月11日に行われた、株式会社シーティーエス2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社シーティーエス 取締役(管理部門担当)経営企画室長 横島連 氏

2021年3月期決算説明会

横島連(以下、横島):本日、代表取締役社長の横島泰蔵に代わりまして、スピーカーを務めさせていただく、管理部門担当、取締役の横島連と申します。どうぞよろしくお願いいたします。

本日はお忙しい中、当社決算説明会にご参加いただきまして、誠にありがとうございます。それでは、2021年3月期決算説明を開始します。

冒頭に事業概要、それから2021年3月期の決算概要のご説明をさせていただいたのち、中期経営計画および2022年3月期業績予想、その後のパートで今後の方向性のご説明をさせていただこうと思います。

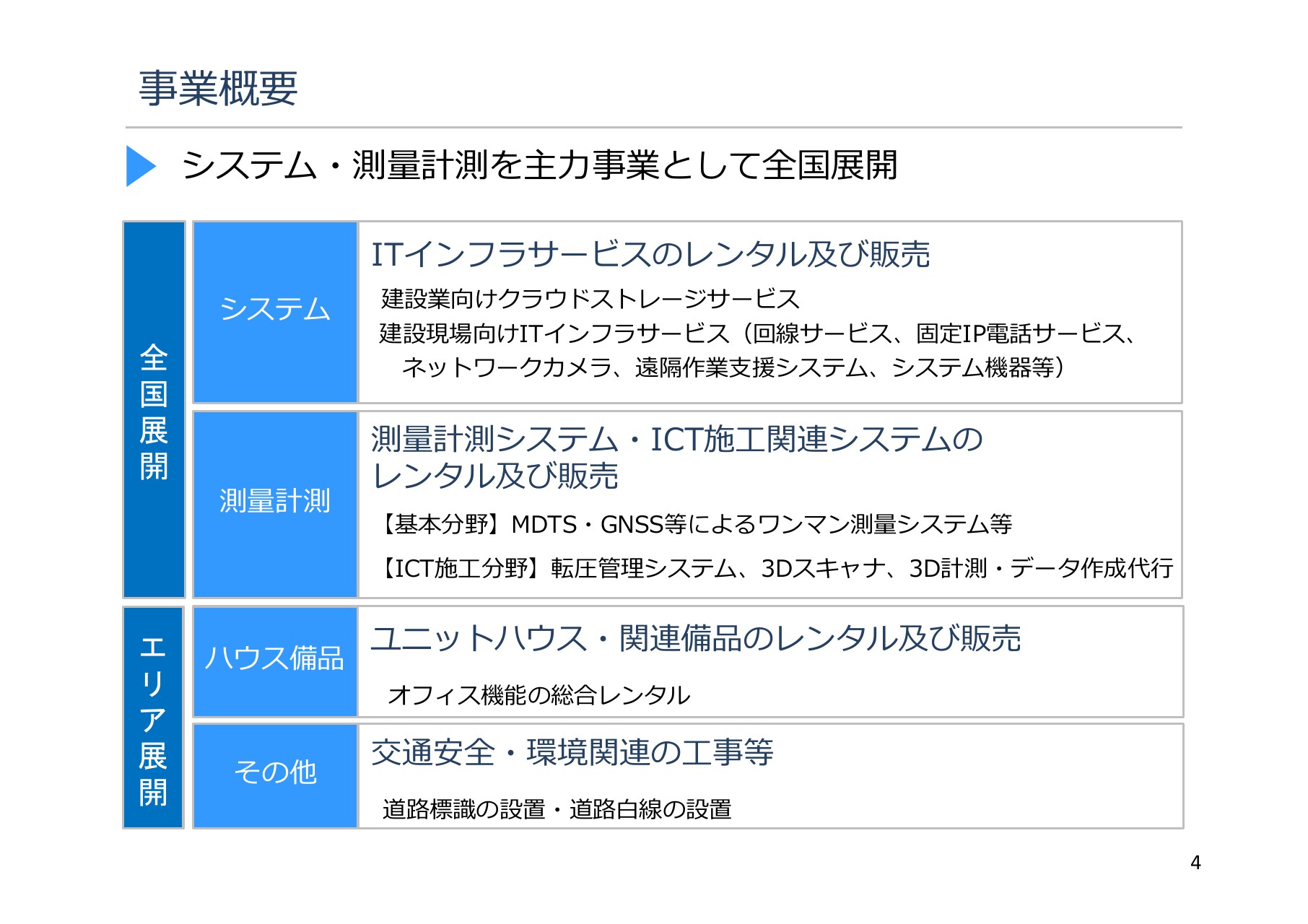

事業概要

事業の概要としては、システム・測量計測事業を主力事業として全国展開しているというところで、スライドに記載のように全国展開、エリア展開しているものはありますが、メインは全国展開しているシステム事業と測量計測事業が中心となっていますので、こちらを中心に説明させていただきます。

システム事業は、ITインフラサービスのレンタルおよび販売、測量計測事業は、測量計測システムのICT施工関連のシステムのレンタルおよび販売がメインとなっています。

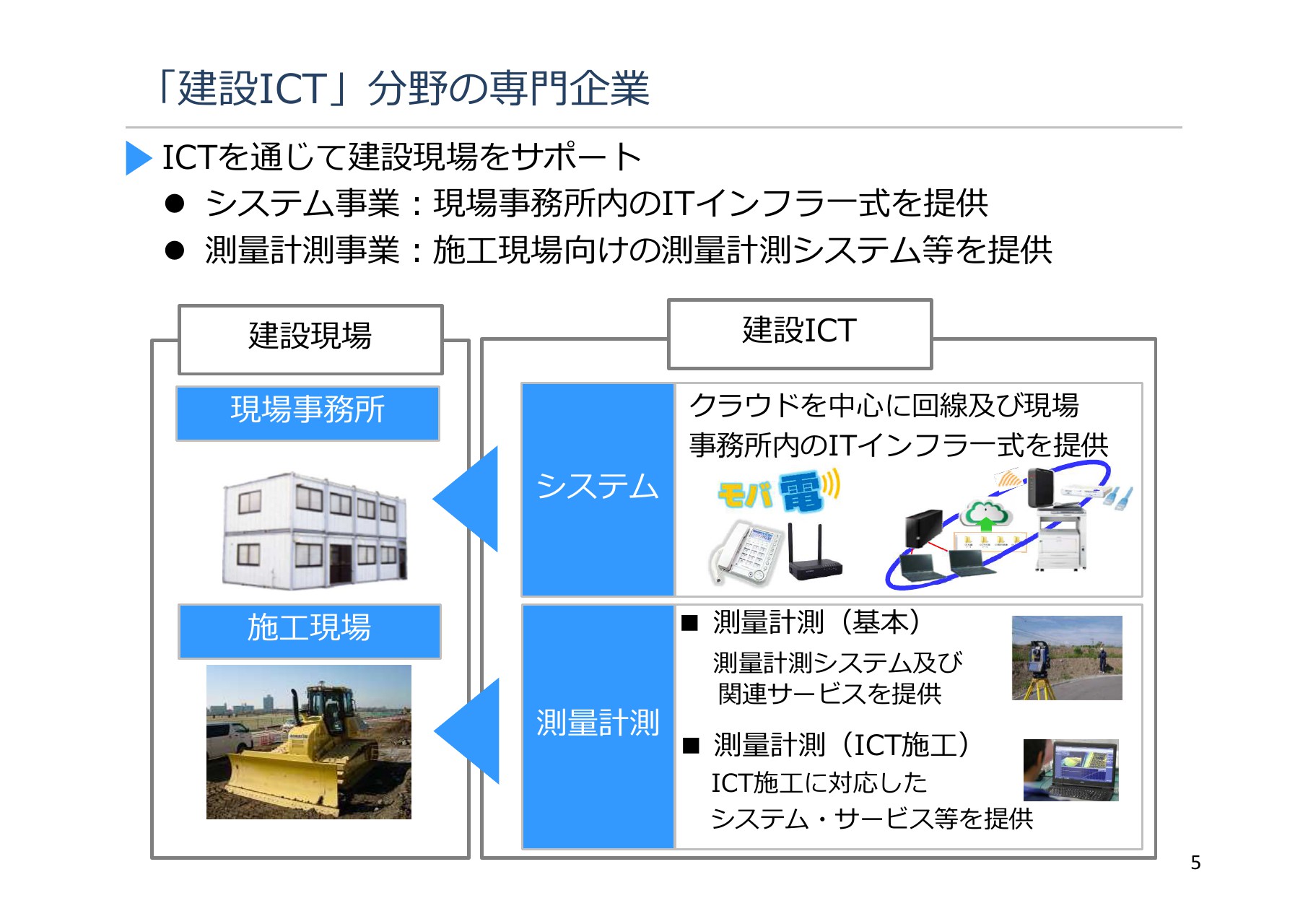

「建設ICT」分野の専門企業

システムと測量計測について、もう少しご説明します。当社は「建設ICT」分野の専門企業を標榜しています。我々のお客さまは、主に建設業界の中でも、特に建設現場が主なお客さまとなっています。

建設現場には、実際に施工を行う工事現場と仮設の現場事務所の2つのフィールドが出てきますので、それぞれに対して、システム事業ではクラウドを中心に、事務所内のITインフラ一式を提供しています。

また施工現場については、必ず最初は測量計測を行うところから始まりますので、こちらについては測量計測事業を通じて、測量計測システム、あるいは直近ではi-Construction等に対応したICT施工に対応するシステム、サービス等を提供しているというのが、測量計測事業です。

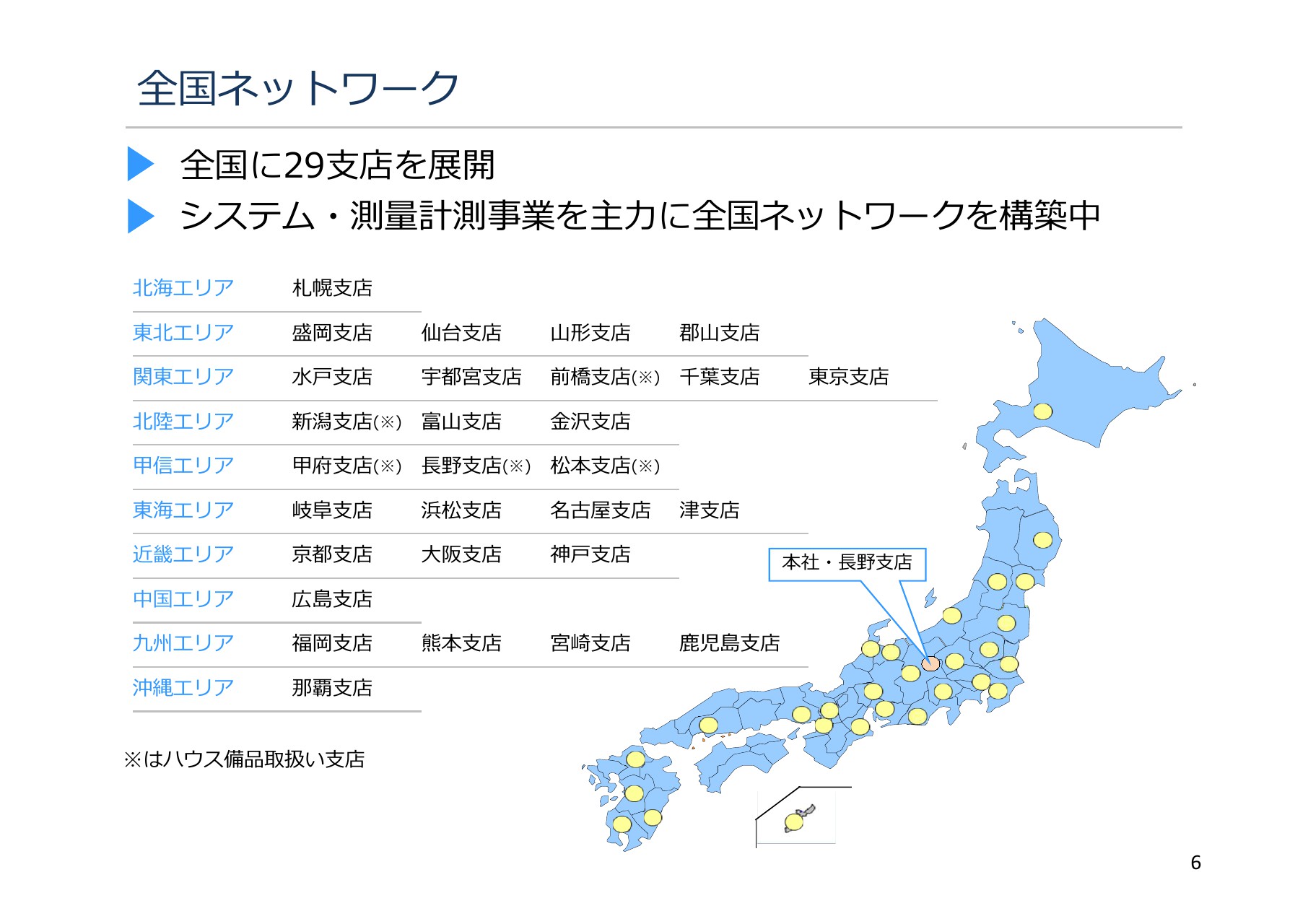

全国ネットワーク

全国ネットワークについて、現状、全国に29支店を展開している状況です。北が北海道の札幌支店から、南が沖縄の那覇支店まで展開しています。直近では、京都支店および岐阜支店を出店しています。今後も事業の拡大とともに、出店は継続を予定しています。

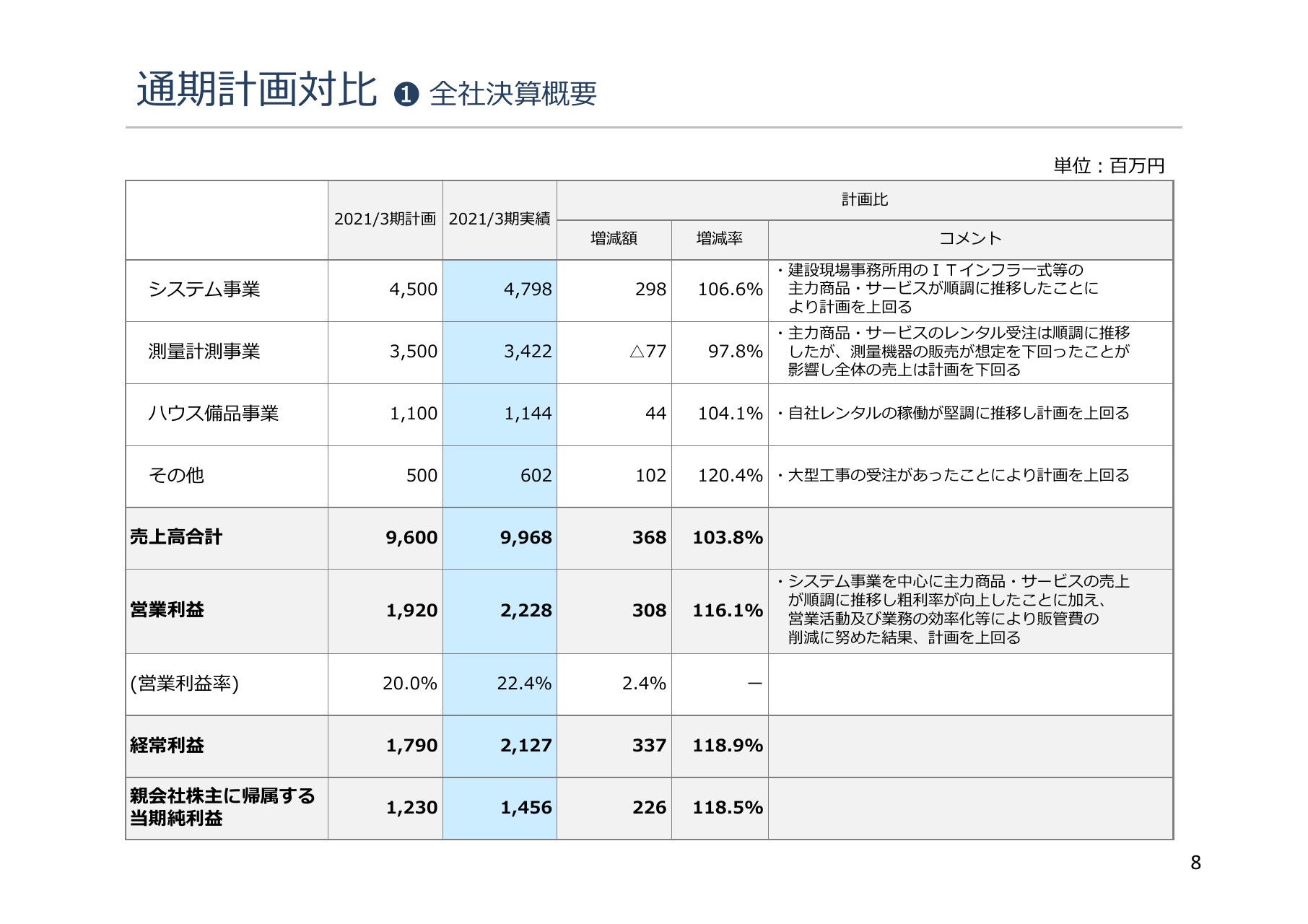

通期計画対比

2021年3月期の決算概要についてご説明します。まず、全社の状況について、通期の計画対比からご説明します。

太字の売上高合計ですが、実績は99億6,800万円、計画に対して103.8パーセントで、こちらは全体で達成できました。内訳として4セグメントありますが、システム、ハウス、その他については、しっかり計画を達成できたという状況です。特に、システム事業については、現場事務所用のITインフラ一式等の主力商品・サービスが順調に推移したことにより、しっかり計画を上回ることができました。

測量計測事業ですが、こちらも同様に、主力商品・サービス自体は、レンタルを中心に受注が順調に推移したのですが、測量機器の販売が想定を下回ってしまったことによって、全体としては売上が計画を下回ってしまいました。

一方で、主力商品・サービスは順調に推移したため、営業利益は22億2,800万円、計画に対して116.1パーセント、営業利益率も22.6パーセントと、計画を超えることができました。

また経常利益は21億2,700万円、計画に対して118.9パーセント、親会社株主に帰属する当期純利益は14億5,600万円、計画に対して118.5パーセントと、利益ベースでは10パーセント以上増加できています。

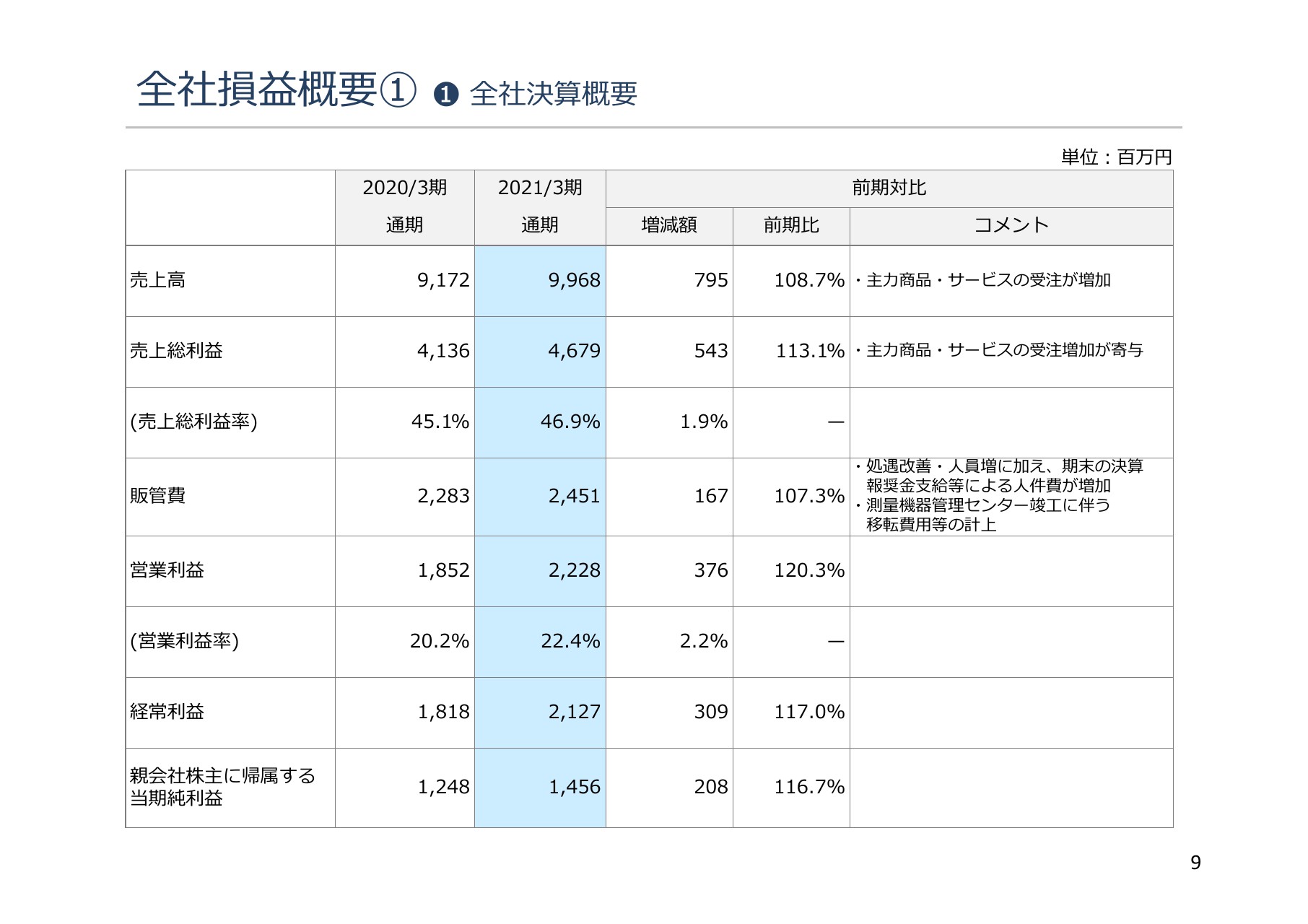

全社損益概要①

ここから、2021年3月期と前期との比較でご説明します。売上については、前期に対して108.7パーセント、売上総利益は113.1パーセントでした。いずれも、主力商品・サービスが増加したことによります。

売上総利益が大きく増加しているのは、やはり主力商品・サービスのほうが利益率が高いところが主な要因です。

一方で、販管費は24億5,100万円で、前期に対して107.3パーセントと、こちらも増加しています。主に処遇改善・人員増等の人件費にかかる部分と、測量機器管理センター竣工等に関しての設備投資、その他の部分によるものですが、追って触れさせていただきます。

営業利益は、前期に対して120.3パーセント、経常利益は前期に対して117パーセント、親会社株主に帰属する当期純利益は前期に対して116.7パーセントでした。営業利益は前期に対して20パーセント以上の増加、経常利益・当期純利益も10パーセント以上の増加を確保できています。

全社損益概要②

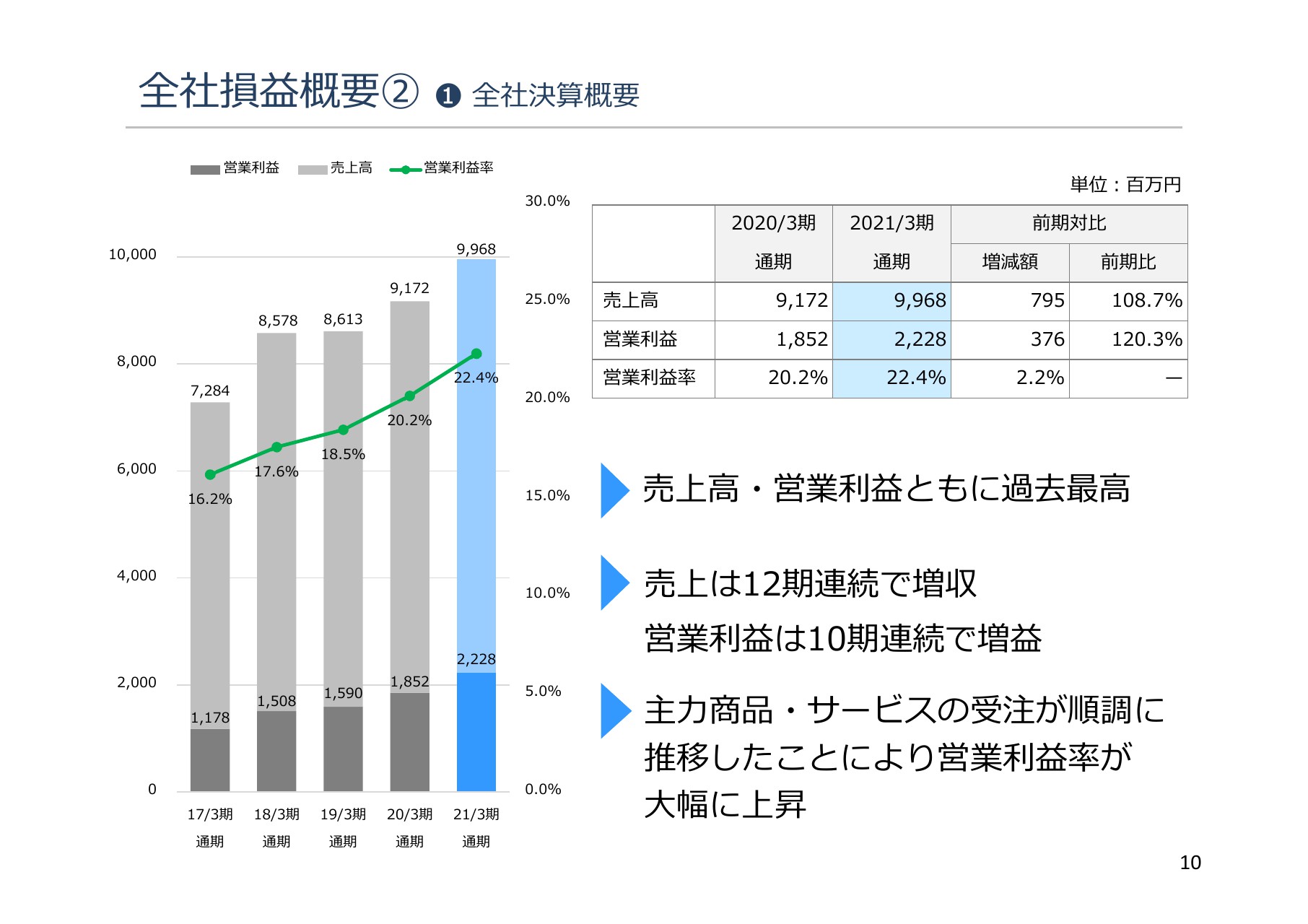

全社の損益概要について、グラフを中心にご説明します。2021年3月期を一番右の軸に置いており、5期のグラフを記載しています。

途中で足踏みはあったものの、売上は順調に増加して、利益率ともにしっかり伸びている状況です。売上高、営業利益ともに過去最高の数字を記録しています。

売上は12期連続で増収、営業利益は10期連続で増益という状況です。やはり、主力商品・サービスの受注が順調に推移したことにより、直近では営業利益率が大幅に上昇しています。

全社損益概要③

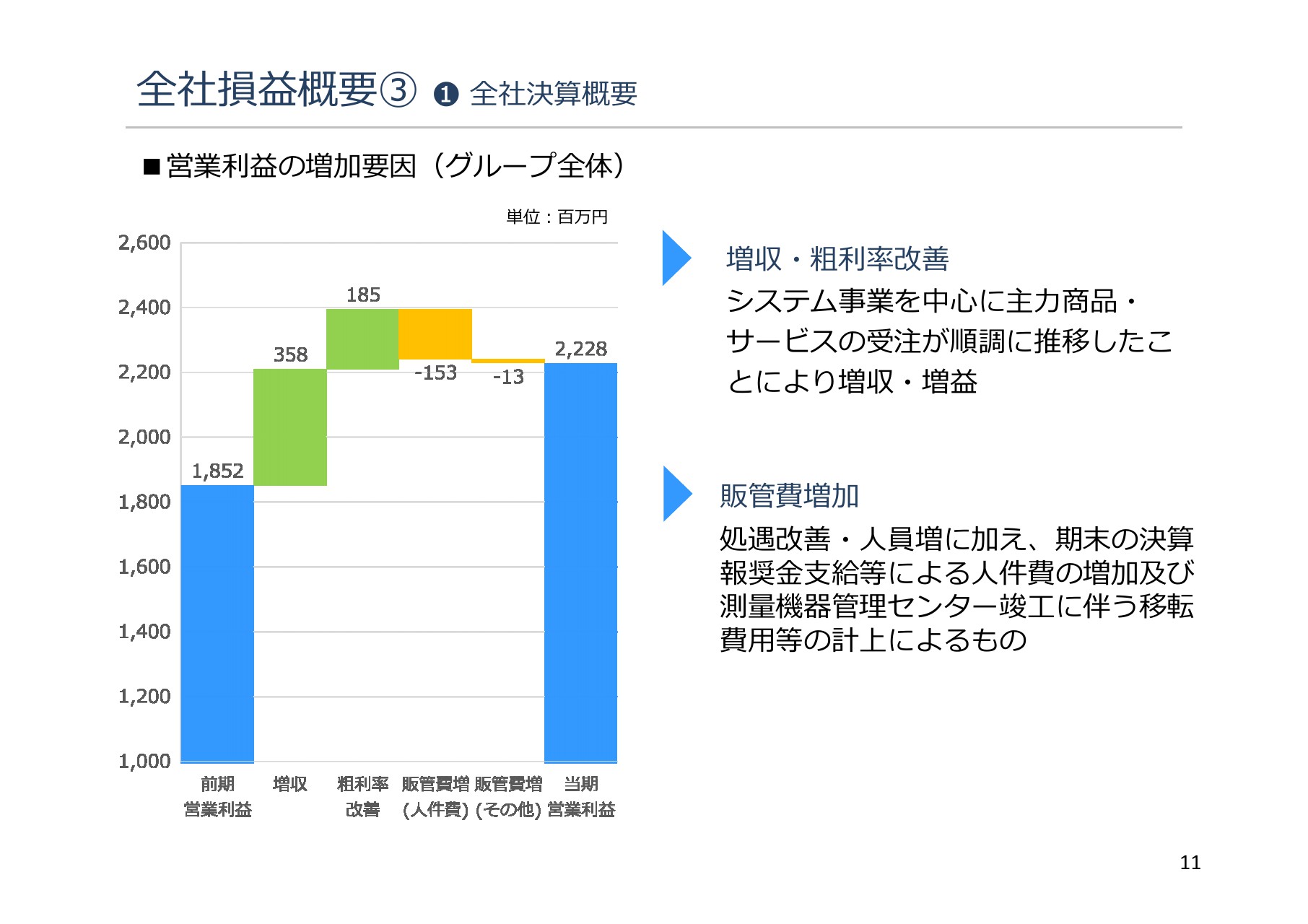

営業利益の内訳分析をご説明します。前期は18億5,200万円で、2021年3月期は22億2,800万円でした。営業利益の内訳の増減ですが、一番大きなところでは増収、次いで粗利率の改善で、ここまでで粗利の部分で大きくプラスになっています。

一方で、販管費の部分は人件費とその他ともに、利益に対してはマイナスとなっています。粗利ベースでの増加が大きいことから、結果としては営業利益の増加を確保できています。

増収・粗利率改善では、やはりシステム事業を中心に主力商品・サービスの受注が順調に推移したことが構成的にも一番大きいため、影響している状況です。

販管費増加については、処遇改善・人員増に加え、期末の決算報奨金支給等による人件費の増加で、人件費部分が負担になっている部分があります。また測量機器管理センター竣工に伴う移転費用等の計上により、その他の部分でも増えている状況になります。

一方で、測量機器管理センター竣工等は入ったものの、直近では営業活動の効率化や、新型コロナウイルス感染症の状況における営業活動の自粛も含め、営業活動に伴う移動経費等が大幅に減ったことから、マイナス幅は小さくなっている状況です。

主⼒商品・サービスの売上高推移

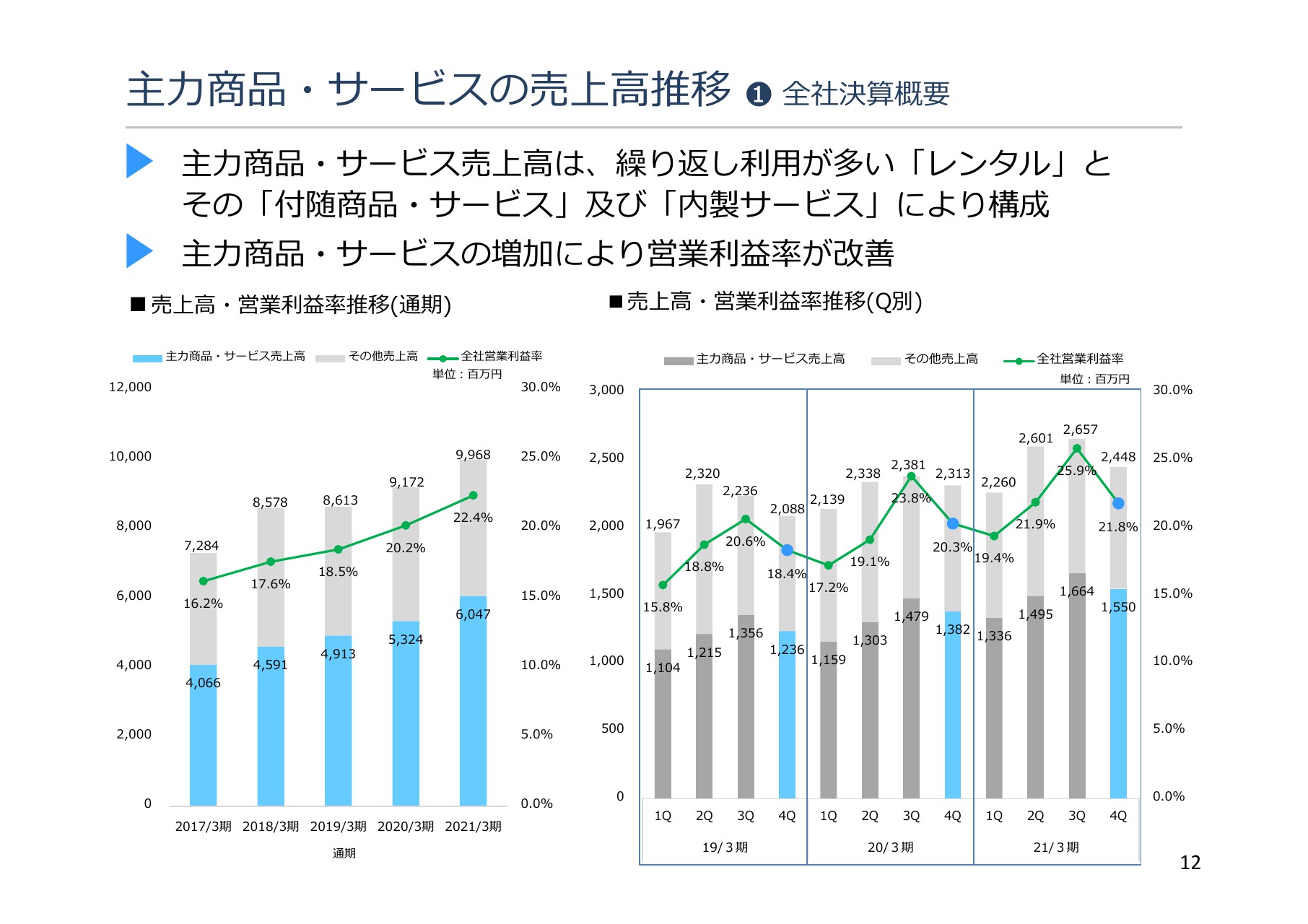

こちらのグラフでは、主力商品・サービスの売上高と営業利益率の相関をご覧いただければと思います。現状、我々は主力商品・サービスの売上高を重視しています。繰り返しご利用いただける内容で、利益率も比較的高いためです。

特に、右側のグラフをご覧いただくとわかりやすいと思います。棒グラフのグレーの部分を含めた最も高いところが全体売上です。どちらかというと、営業利益率の推移はそちらのグラフよりは下の主力商品・サービスのグラフ推移に連動していることから、当社としては主力商品・サービスをしっかり伸ばしていくことが営業利益率の改善、あるいは営業利益の増加につながることがご覧いただけると思います。

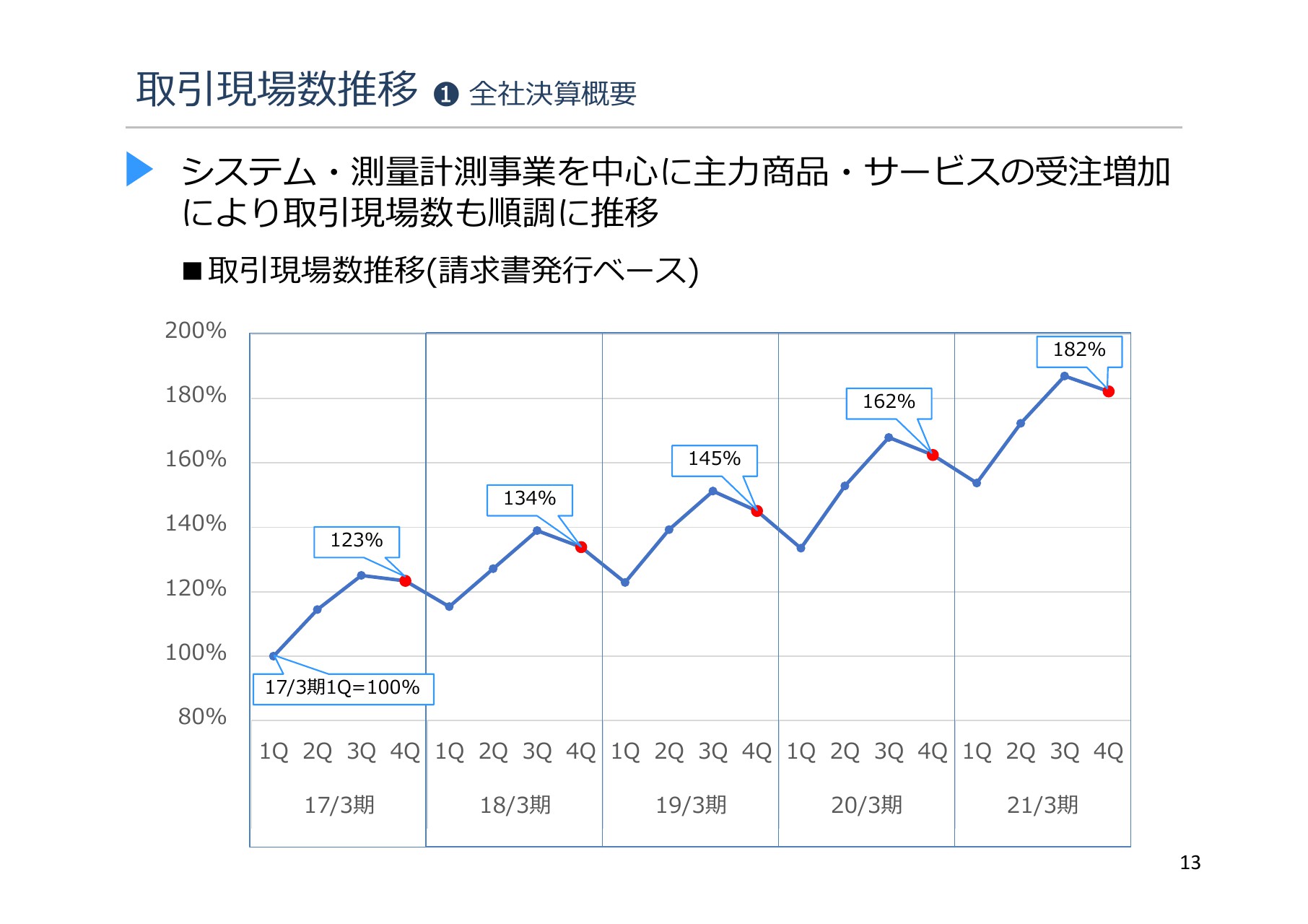

取引現場数推移

取引現場数推移です。今の主力商品・サービスの部分は、レンタルによる部分が多くなっています。そして、レンタルは取引している現場数に依存している部分が大きいため、どれだけの現場と取引できているかが非常に重要な指標になってきます。

実際の数字を開示することができないため、ここでは指標として開示させていただきます。ご覧のとおり、システム・測量計測事業を中心に、主力商品・サービスの受注増加により取引現場数も順調に推移しています。

一番左の点が2017年3月期で、それを100パーセントとして指数化して掲載していますが、四半期ベースでも毎期確実に増加していることがご覧いただけると思います。特に2021年3月期は、直近のところでは大きな角度で増加できていると認識しています。

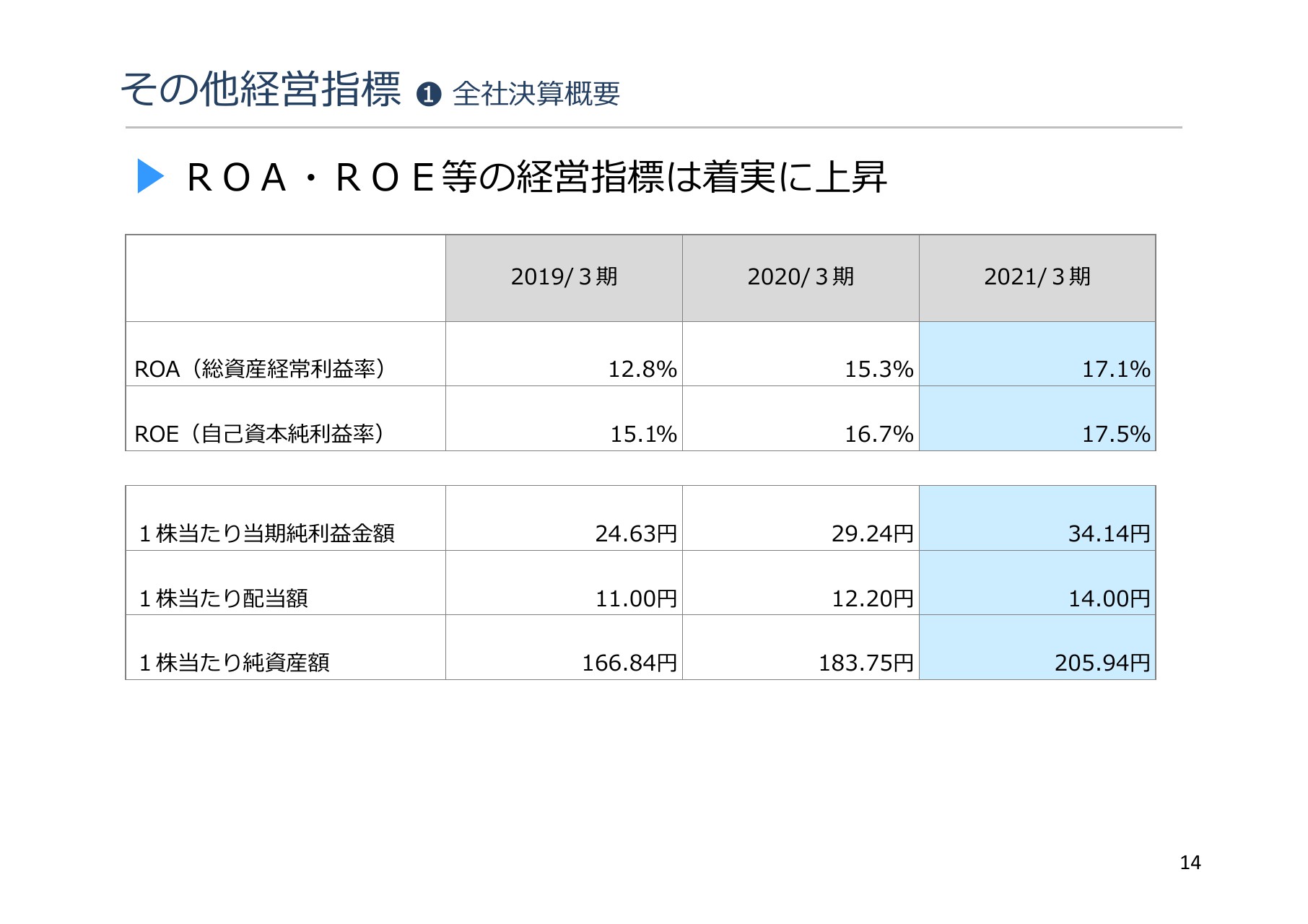

その他経営指標

その他経営指標です。ROA・ROE等の経営指標について、ここでチェックさせていただきたいと思います。この指標は、いずれについても3期でしっかりと増加させることができている状況です。

特にROEは中期経営目標に掲げているところではありますが、このあたりは資産運用の効率的な活用をしっかりと念頭に置きつつも、注意しているのはやはり主力商品・サービスです。

これらの係数については、P/L部分での主力商品・サービス売上をしっかりと維持・向上することによって、付加価値を高めること。それによる改善をしていきたいと考えています。そのような観点からも、ここはP/Lの好調な推移とあわせて順調に向上していると捉えています。

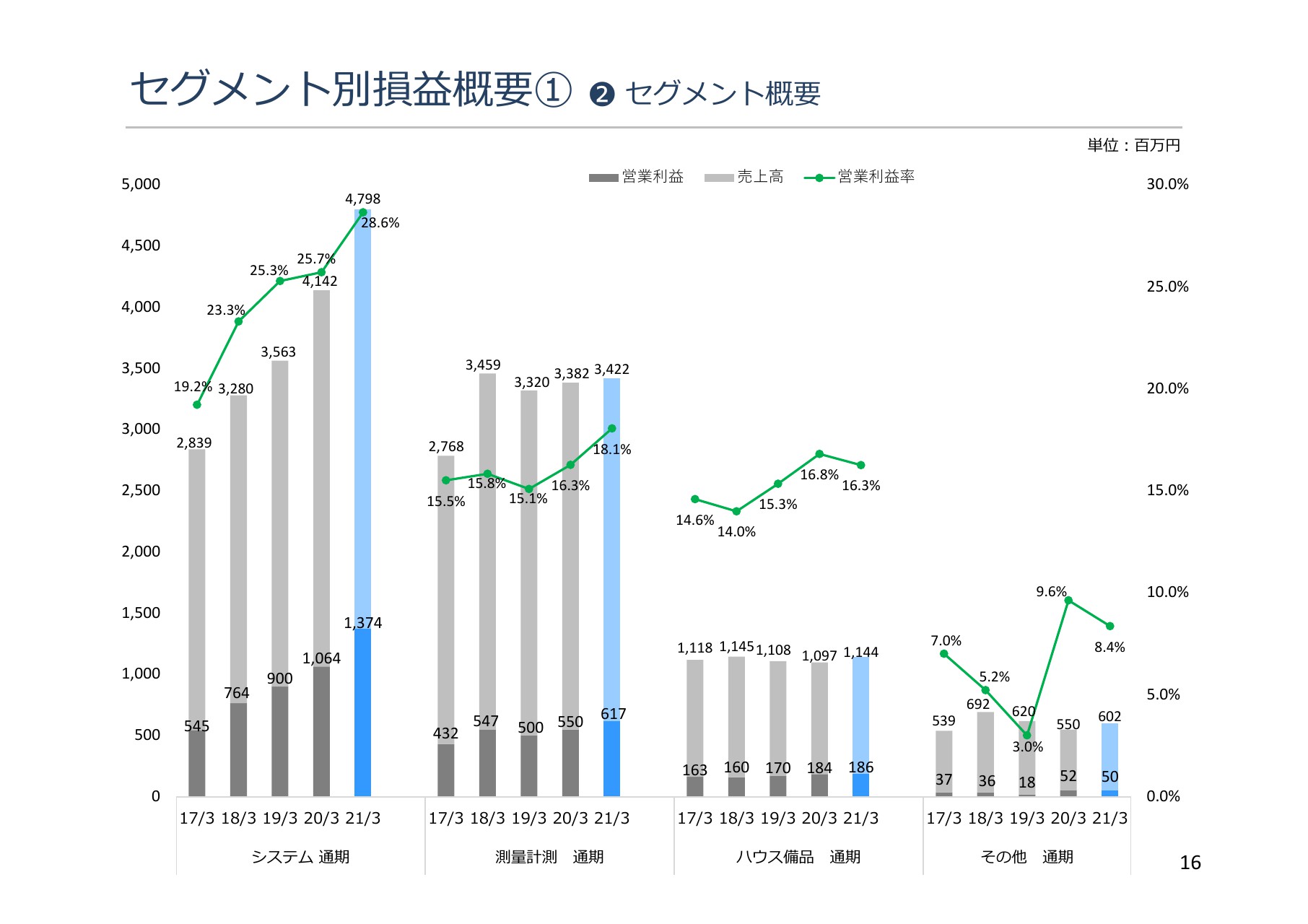

セグメント別損益概要①

セグメント概要についてご説明します。当社の4セグメントについて、同じ数字の軸で並べた表をご覧いただいています。

まず、右側にあるハウスとその他は、概ね現状維持を目標としており、この点については大きな問題はないと捉えています。メインのシステム事業と測量計測事業ですが、システム事業についてはグラフのとおり、売上、利益、利益率のいずれも順調に増加しており、波に乗っている状況かと思います。

一方で、測量計測事業の直近3期程度の売上ベースでは足踏み状態になってしまっているところは問題点として認識しています。その対応はしっかりとっている状況で、その点は利益率の改善で表れているため、そこも含めて、この後ご説明したいと思います。

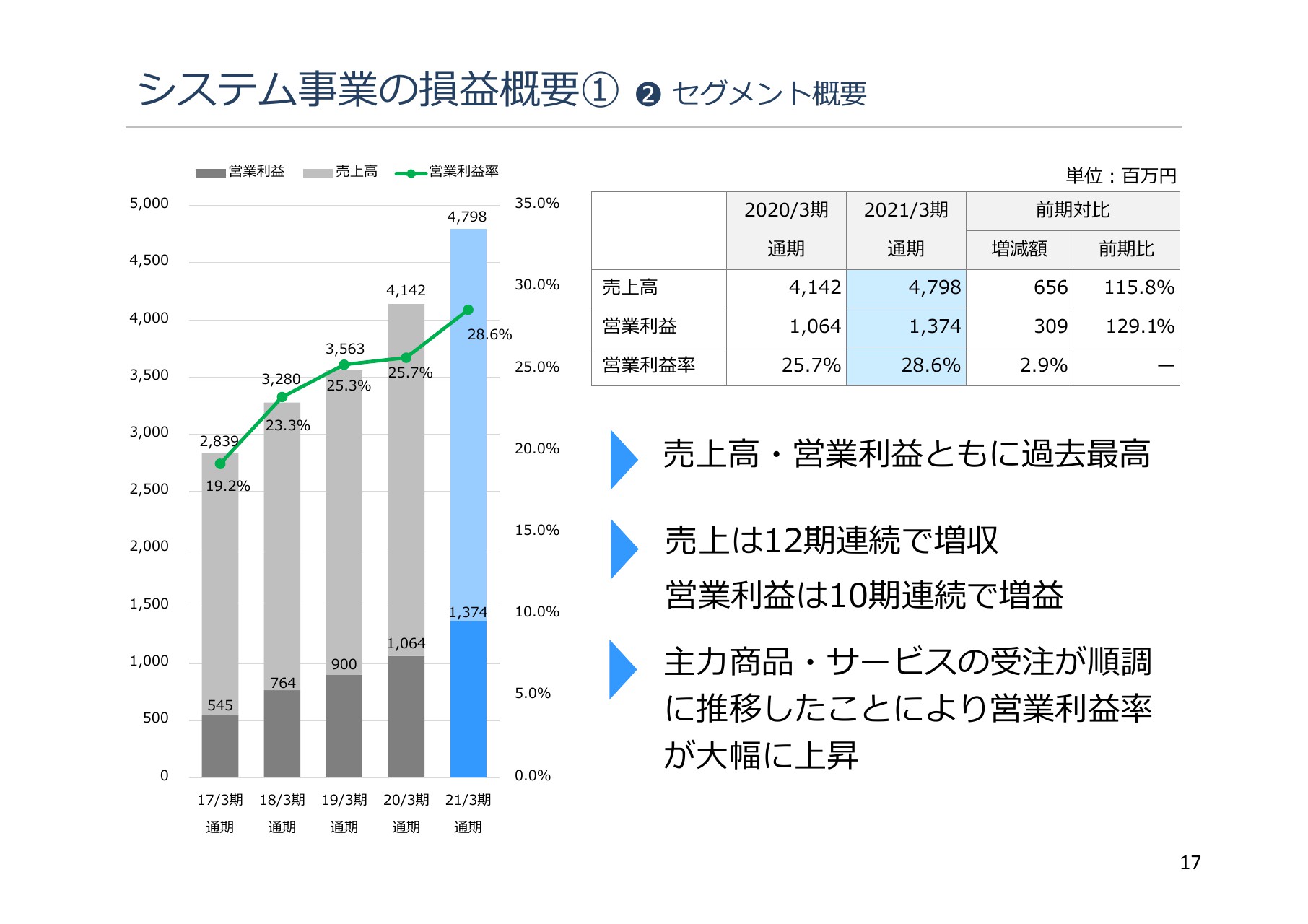

システム事業の損益概要①

システム事業の損益概要についてご説明します。数字は記載のとおりで、売上高は前期比115.8パーセント、営業利益は129.1パーセント、利益率は2.9ポイントのプラスで、いずれも前期をしっかり上回ることができた状況です。

こちらの数字は、売上高、営業利益ともに過去最高の数字で、売上高は12期連続で増収、営業利益は10期連続で増益となっています。

主力商品・サービスの受注が順調に推移したことにより、営業利益率が大幅に上昇ということで、特にシステム事業については、概ね売上の8割以上が主力商品・サービスで占められていることから、当然ですが、主力商品・サービスが伸びることがそのまま売上の増加、あるいは営業利益、営業利益率の増加につながるという状況になっています。

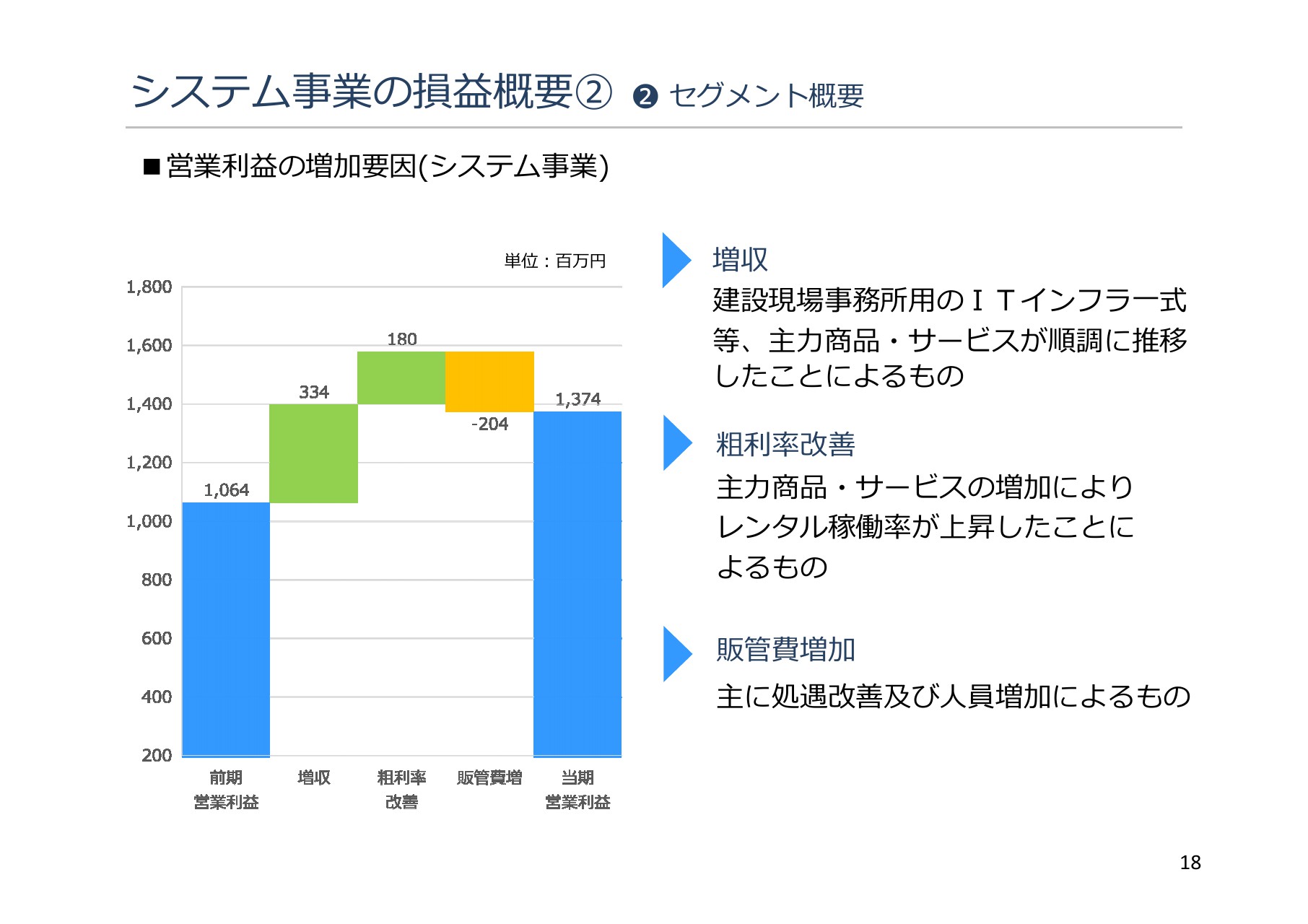

システム事業の損益概要②

システム事業の営業利益ベースでの要因をご覧いただくと、先ほどお見せした全社の内訳とかなり近いかたちになっていますが、当社の構成をご覧いただくと、システム事業が占める割合が大きいため、全体の構造をシステム事業が牽引している状況です。

繰り返しにはなりますが、増収部分は、主力商品・サービスが順調に推移したことによります。粗利率の改善も同様です。特に、主力商品・サービスはレンタルが多いため、レンタルの稼働率が上昇することによって、ここの利益が上がるところが大きい部分があります。

一方で、販管費については処遇改善および人員増加によって負担になっていますが、利益はしっかり増加できたというところです。

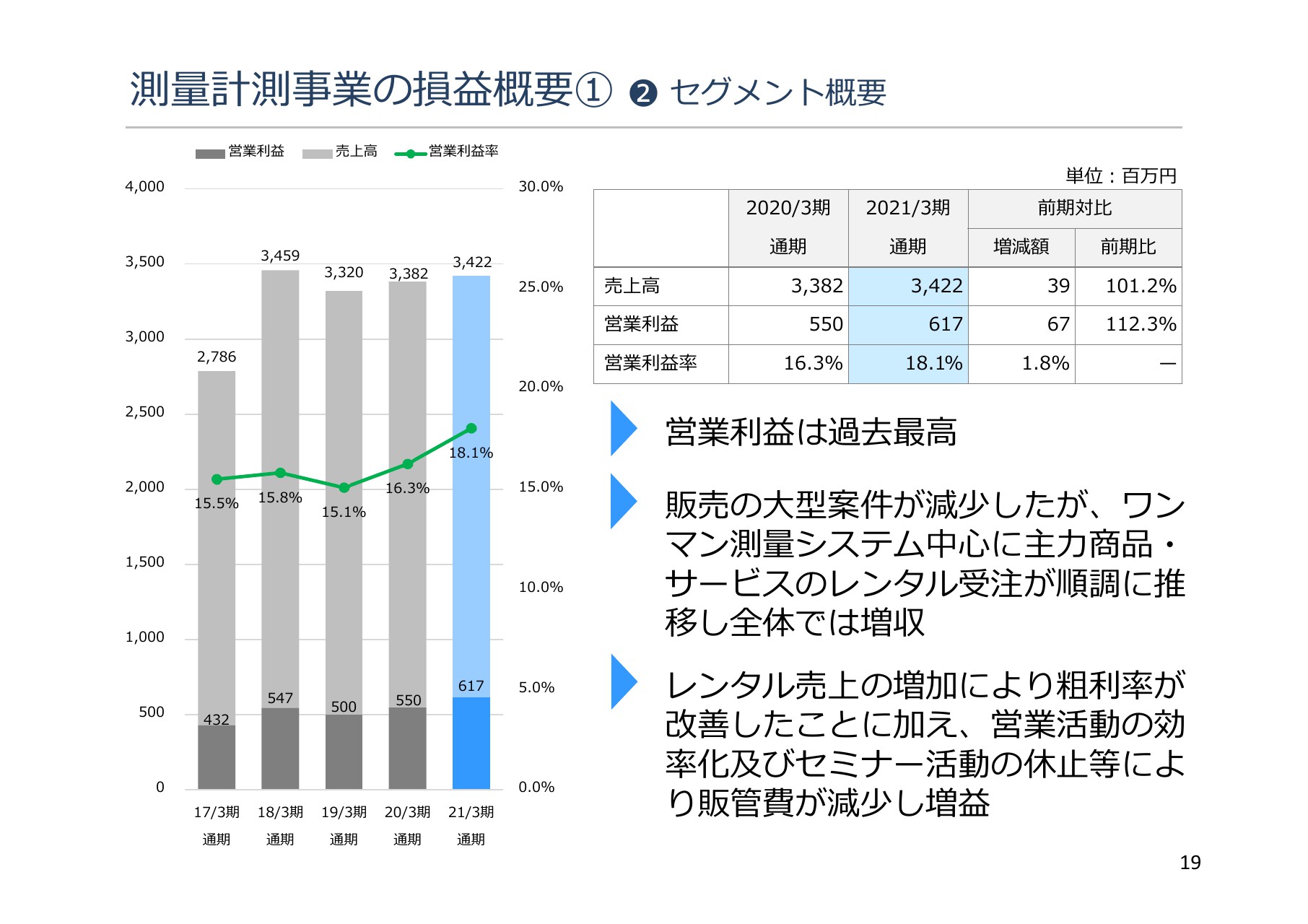

測量計測事業の損益概要①

測量計測事業になります。前期比で売上は101.2パーセント、営業利益は112.3パーセント、利益率はプラス1.8ポイントという状況です。

売上ベースでは少し横ばいの状況にはなっていますが、営業利益は過去最高をしっかり更新できたところが大きなポイントになっています。

売上の事情ですが、販売の大型案件が前期に対して減少したことから、トップラインが大きく伸びていない部分はあるのですが、一方でワンマン測量システムを中心に、主力商品・サービスのレンタル受注が順調に推移したことから、全体では増収を確保できました。

また、レンタル売上の増加によって粗利率が改善したことに加えて、営業活動の効率化およびセミナー活動の休止等により販管費が減少したところもあって増益となっています。

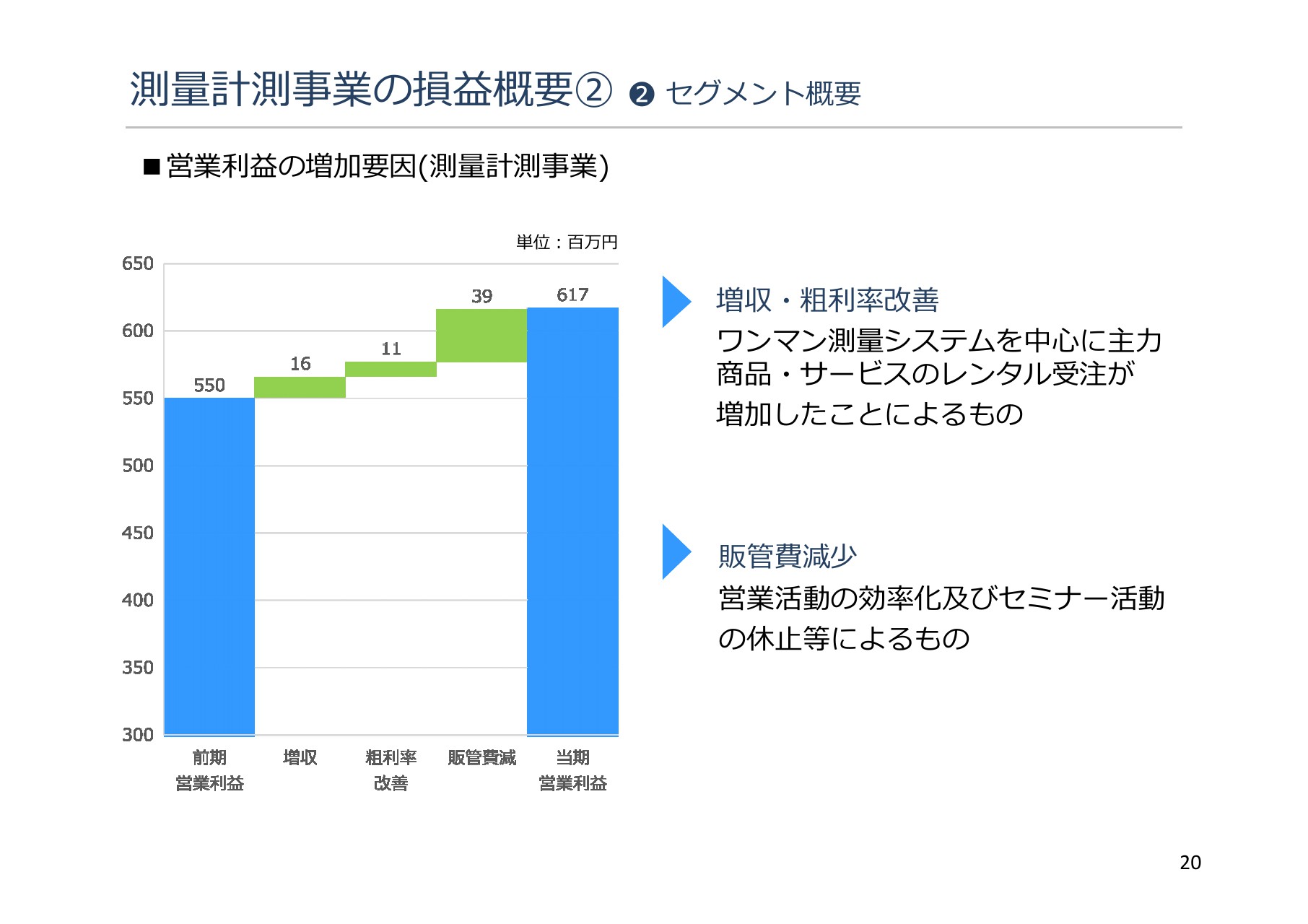

測量計測事業の損益概要②

グラフでご説明します。営業利益の変化の内訳はご覧のとおり、粗利部分も販管費部分も、いずれもプラスに働いている状況です。

トップラインは若干なりとも増えているため、ここはしっかり増収効果としてプラスになっています。粗利率は、やはり販売案件は減ったものの、利益率の高い主力商品・サービスの中でも、特に現在活動の中心となっているワンマン測量システムの受注がしっかり取れたことから、粗利率ベースでの営業利益が改善しているところです。

販管費は、営業活動の効率化およびセミナー活動の休止等によるものとなっています。全体で申し上げたように、全社の営業活動がコロナ禍で少し自粛傾向でした。また、我々の活動の仕方として、測量計測事業はどうしても専門人材が必要な部分になっており、特にi-Construction等が始まった当初は、専門部隊を抱えて、そこを中心にセミナー活動などの集客型の営業活動を行っていました。

しかし、直近でその方法を見直して、そのような部門に集中するよりは、会社全体で、特に営業マンを中心とした専門知識、スキルのボトムアップによって、一部の人材の運用に依存するのではなく、会社全体でそこを担っていく体制を取ってきたところもあり、それが販管費の減少に効果があった部分だと捉えています。

若干駆け足でしたが、ここまでが2021年3月期の決算の概要でした。

中期経営計画 ー 中⻑期トレンド ー

ここからは、中期経営計画についてご説明します。2021年3月期から2023年3月期までの3ヶ年をスコープとして捉えている計画になっています。

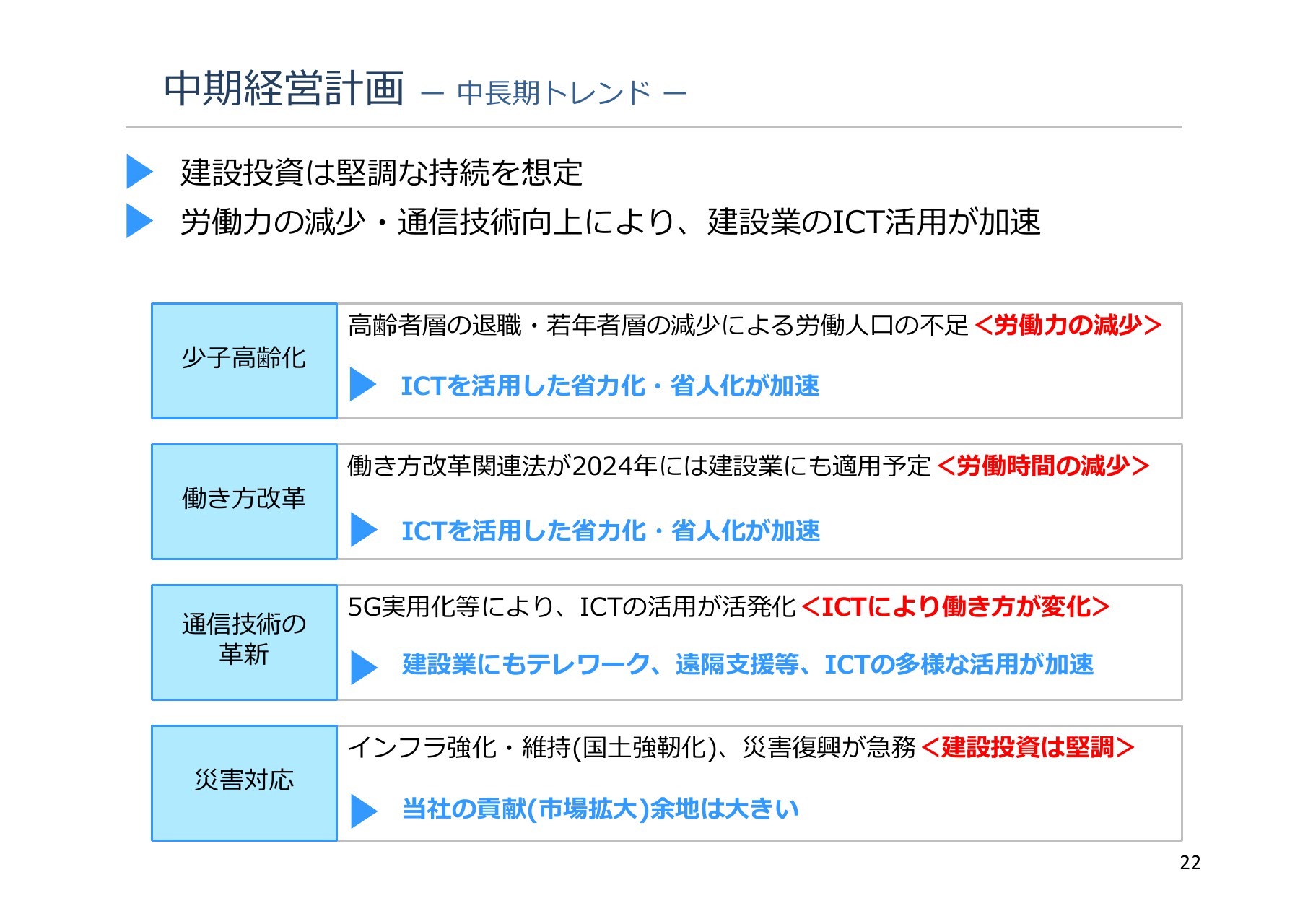

外部環境の捉え方として、建設投資は堅調な持続を想定、また労働力の減少、通信技術の向上により、建設業のICT活用が加速というところでまとめていますが、外部環境の大きな要素として4つ捉えています。

「少子高齢化」ですが、高齢者層、若年層の減少によって、労働人口の不足から労働力の減少が見込まれます。ここに対して、我々はICTを活用した省力化、省人化がより加速していくと捉えています。

「働き方改革」ですが、どちらかというと、これは人口というよりも1人あたりの労働時間が減ってくることから、少子高齢化とあわせて、全体として労働力の総量が減ってくるのではないかと考えています。ここについても、同様にICTを活用した省力化、省人化が加速する要素だと捉えています。

「通信技術の革新」ですが、直近では5G実用化等、ICTの活用がかなり活発化してきています。これにより、直近の新型コロナウイルス感染症を踏まえて、ますますICTによる働き方が変化してきています。これは建設業も例外ではないと思いますので、当然、ここにおいてもテレワーク、あるいは遠隔支援等、ICTの多様な活用が加速していくものと見込んでいます。

「災害対応」です。インフラ強化・維持、また国土強靭化という政策もありますが、やはり災害復旧です。直近でも災害問題がいろいろと出てきていますので、このようなものに対する建設投資は堅調に推移するのではないかと考えています。この部分については、当社の貢献余地は非常に大きいと捉えているため、全体として、環境は追い風になっているのではないかと認識しています。

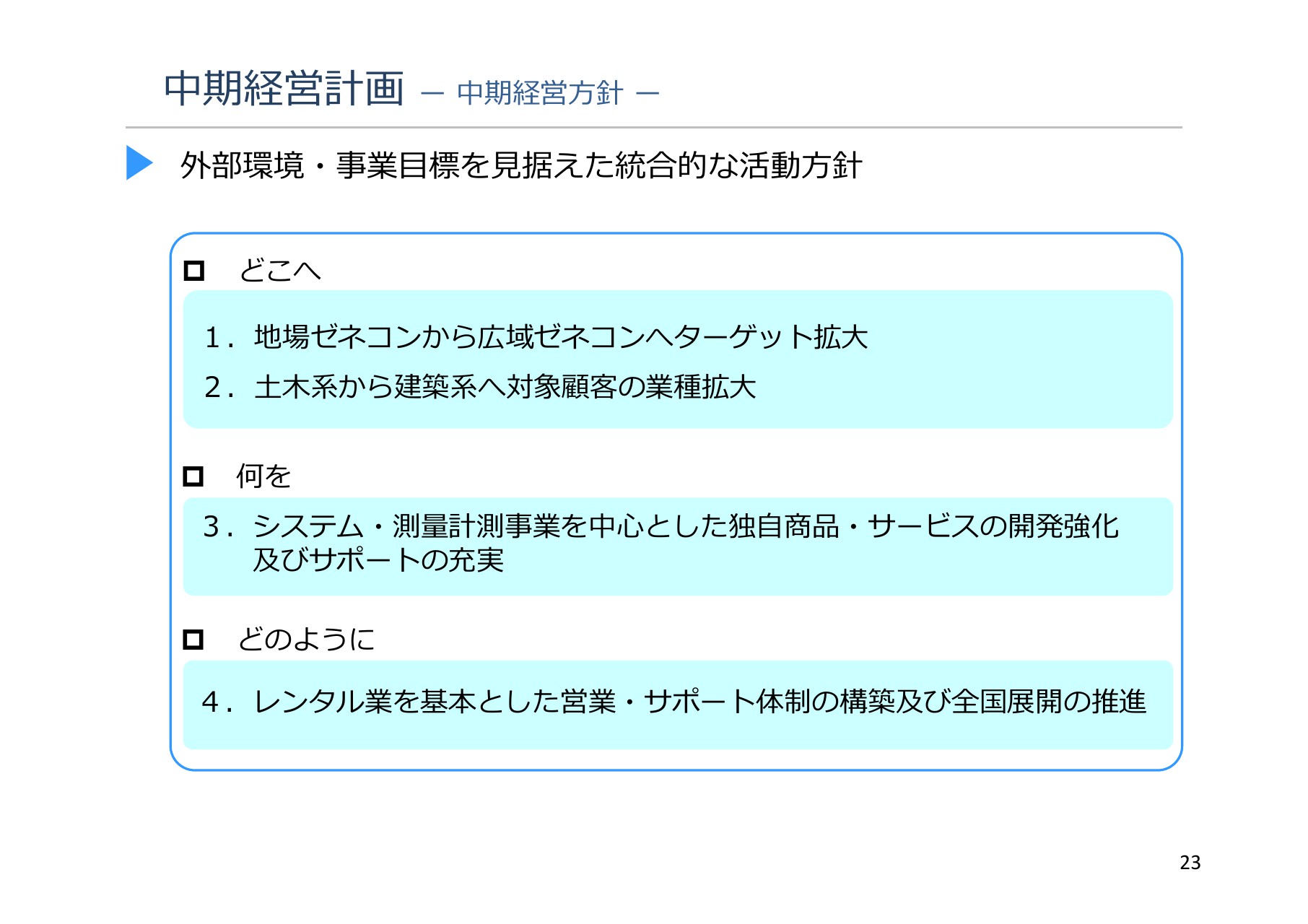

中期経営計画 ー 中期経営方針 ー

このような環境を踏まえて、我々の中期計画の方向性をまとめています。「『どこへ』行くのか」「『何を』持っていくのか」「『どのように』行うのか」という3項目の観点から、4つの項目に絞っています。

「どこへ」については、地場ゼネコンから広域ゼネコンへとターゲットを拡大していきます。そしてもう1つは、土木系から建設系へ、対象顧客の業種を拡大していきます。

「何を」については、システム・測量計測事業を中心とした独自商品・サービスの開発強化およびサポートの充実を行います。

「どのように」については、レンタル業を基本とした営業・サポート体制の構築および全国展開の推進です。

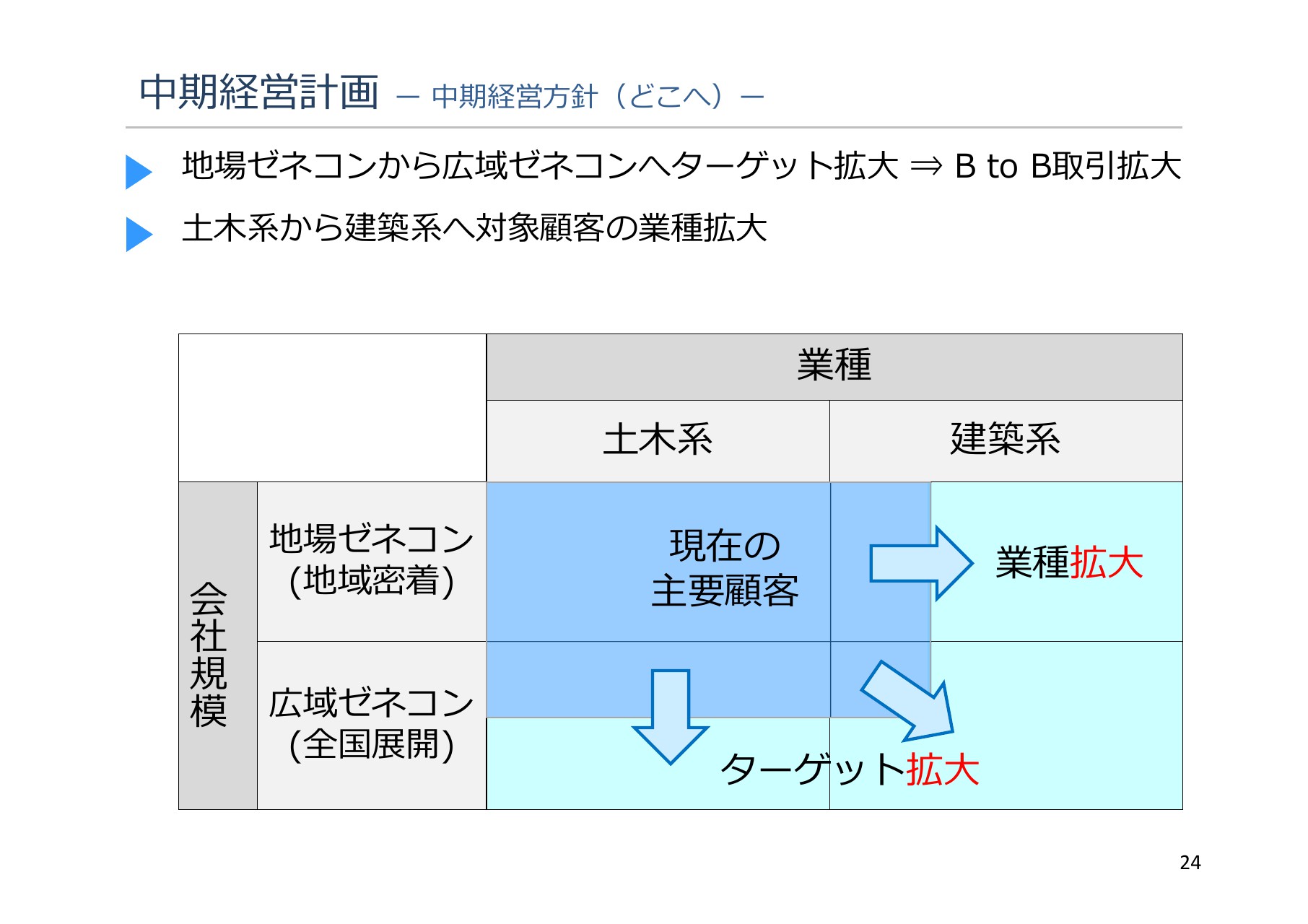

中期経営計画 ー 中期経営方針(どこへ)ー ①

「どこへ」については、2項目からマトリックスで表しています。まず、縦を「地場ゼネコン」「広域ゼネコン」という会社規模、横を「土木系」「建築系」という軸としています。

我々は、地場ゼネコン、広域ゼネコンにおいて、地場ゼネコンを応援していくということを主要なミッションとして活動してきました。業種についても、従来は土木系に対する売上が中心で、現状も概ね75パーセントから80パーセントくらいの売上構成が土木系になっているという状況です。

このような中、スライドの青い四角部分を主要なお客さまとして、商品・サービスの提供を行っていますが、地場から広域へ、そして土木から建築にも使っていただけるような商品・サービスが充実してきたため、スライドのような範囲で対象顧客を拡大していきます。

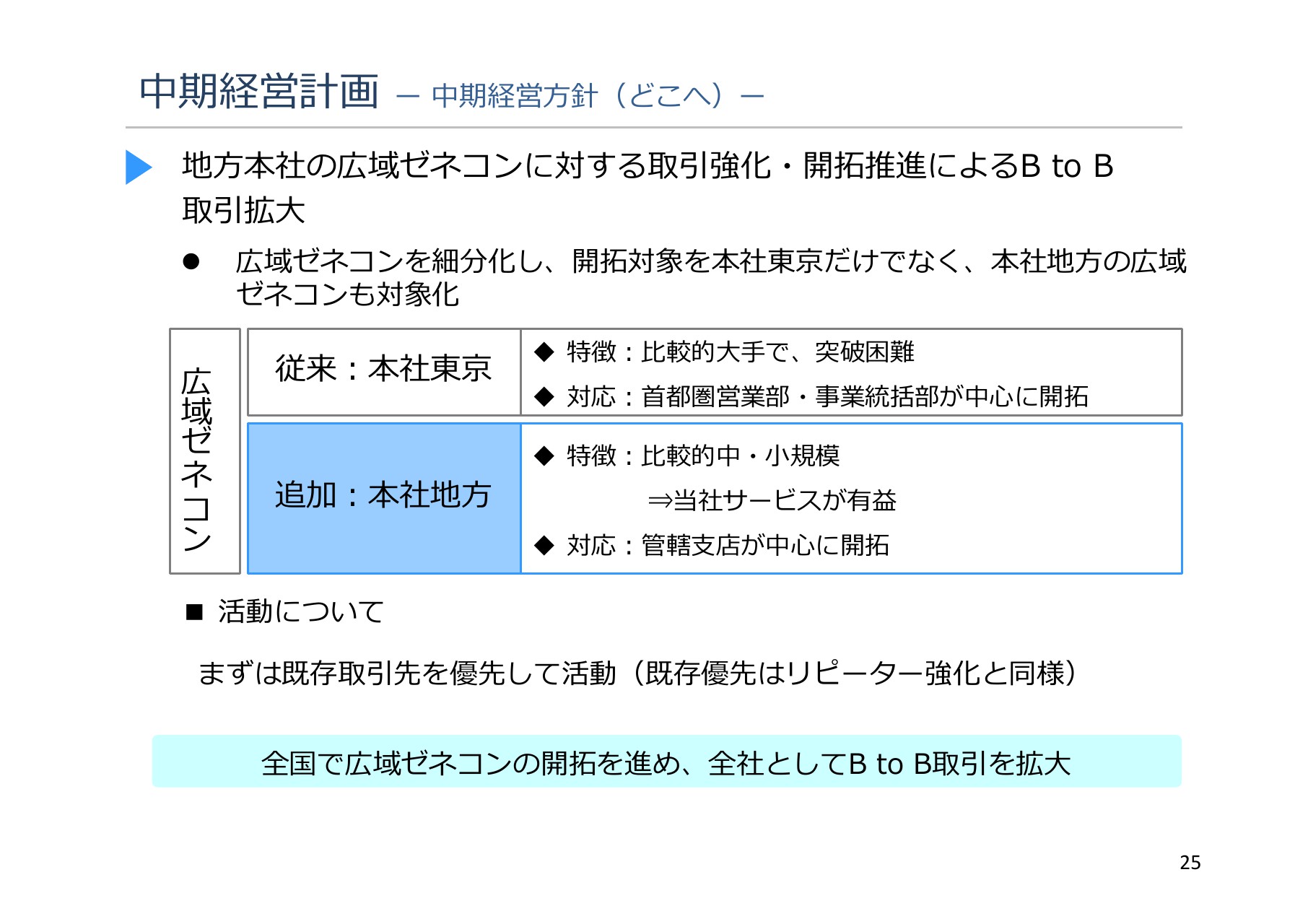

中期経営計画 ー 中期経営方針(どこへ)ー ②

「どこへ」の補足になりますが、地方本社の広域ゼネコンに対する取引強化、開拓推進によるB to B取引拡大を掲げています。

スライド中央の図にあるように、当社は地場ゼネコンに対する営業活動がメインで、そのような取引が多かったという状況です。その中で、広域ゼネコンに対する営業活動、事業拡大を進めていこうということだったのですが、その際に、本社が東京にある会社を念頭に活動してきましたが、比較的大手の会社が多い中で、我々の商材がなかなか受け入れてもらいにくかったりということがありました。

あるいは、対応する部署も、当社の一部の部門に限られてしまうことから、あまり効率がよくなかったのですが、これに対して、今後は本社が地方にある広域ゼネコンも営業活動の対象にしていこうということを掲げています。

対応としても、地方本社の会社も含めることによって、CTSの全管轄支店が開拓の中心になることができるというところで、一番下に記載の「全国で広域ゼネコンの開拓を進め、全社としてB to B取引を拡大」というところが狙えることから、新たにこのような方向性を打ち出しています。

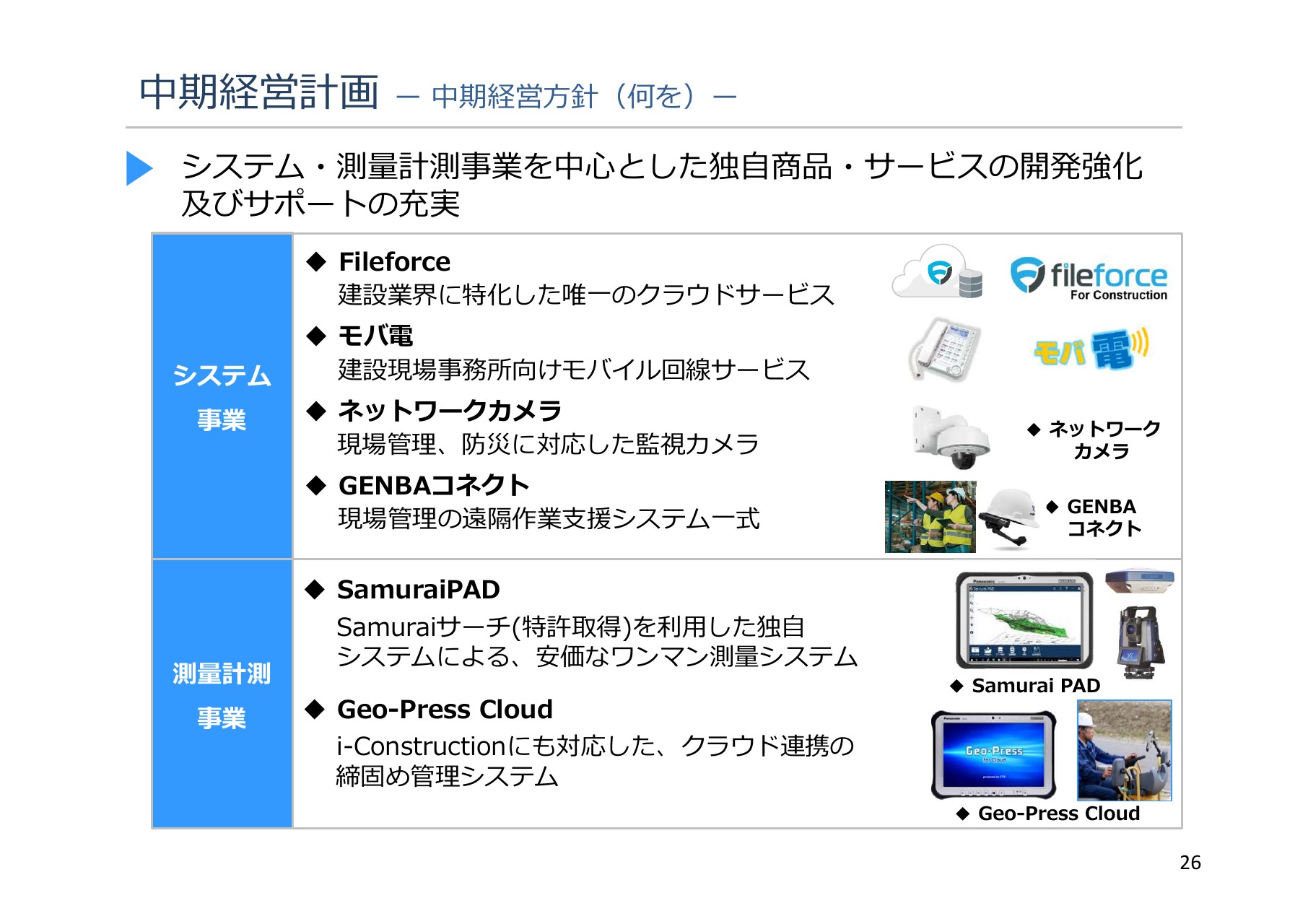

中期経営計画 ー 中期経営方針(何を)ー ①

続いて「何を」というところですが、ここでは主にシステム事業、測量計測事業において、システム事業では4つ、測量計測事業では2つを挙げています。

システム事業は「Fileforce」「モバ電」「ネットワークカメラ」「GENBAコネクト」ということで、建設現場向けの商品・サービスを拡充・強化しているところです。

従来は「モバ電」を主軸としながら、それにつながる商品・サービスの充実を進めてきましたが、さらに回線の先の情報を蓄積し活用するための「Fileforce」や、入出力機器の1つでニーズが高まっている「ネットワークカメラ」、あるいは、直近であれば新型コロナウイルス感染症の影響もあり、遠隔での現場管理ができるような「GENBAコネクト」というような商材の引き合いも強まっていることから、このような商材を拡充していき、複合的に商品・サービスを提供することで競争力を上げていこうと考えています。

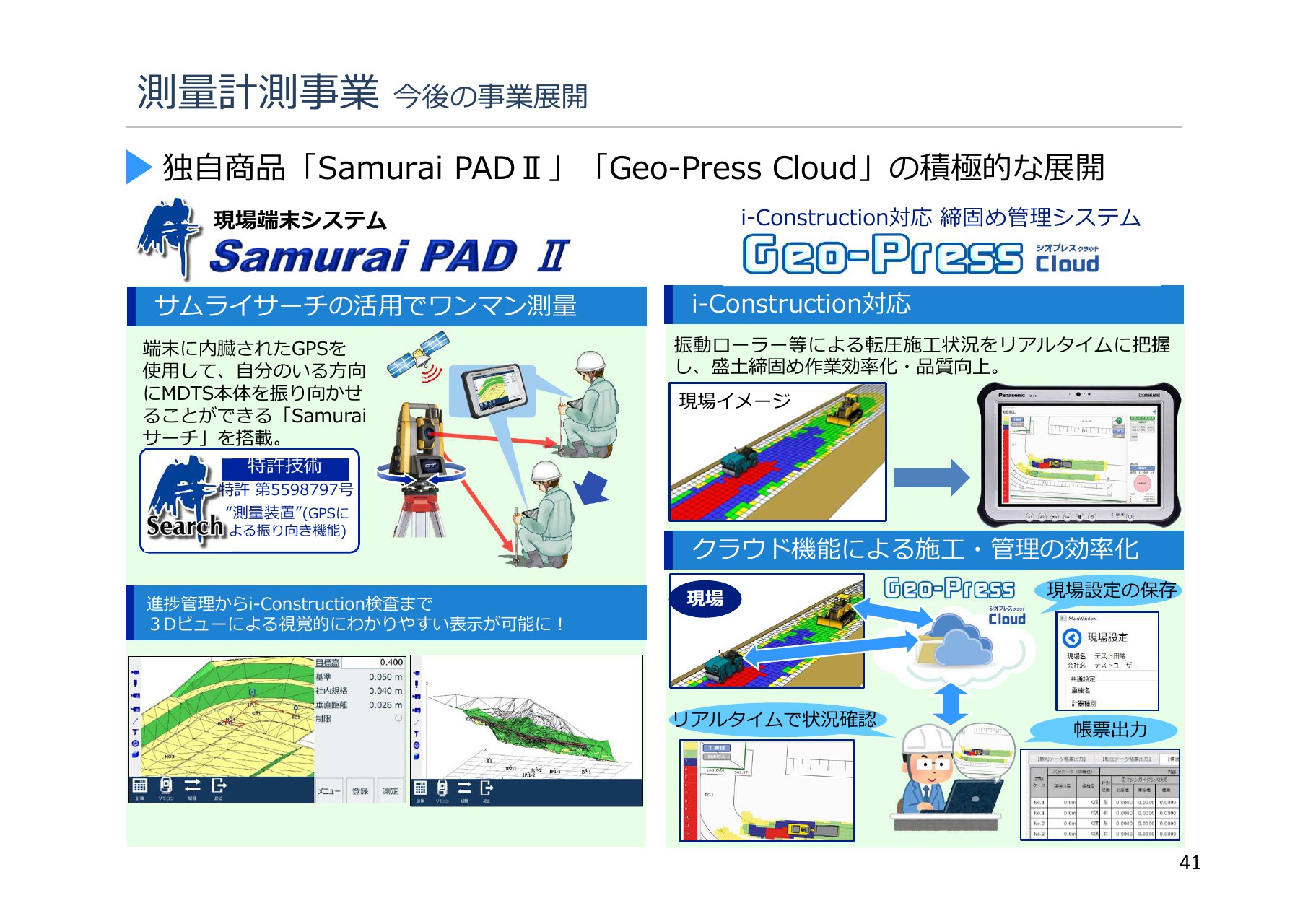

測量計測事業は、「SamuraiPAD」「Geo-Press Cloud」という独自の商品・サービスがあります。「SamuraiPAD」は、従来のツーマン測量に対して、今後は省力化・省人化で威力を発揮すると思われるワンマン測量システムの提供をより安価に行っていく、そのための重要な商材になってきます。これが今、ワンマン測量システムの拡販のコアな部分になっており、実際に成果にもつながっている部分のため、そこを積極的に展開していきます。

「Geo-Press Cloud」は、i-Constructionにも対応したクラウド連携の締固め管理システムです。i-Constructionに基づいた施工管理の部分で、都道府県レベルでの施工管理でも使いやすくなってきたことに応じて、我々の商材もより使いやすく、受け入れられやすくなってきているという環境のため、ここも注力して展開していきたいと考えています。

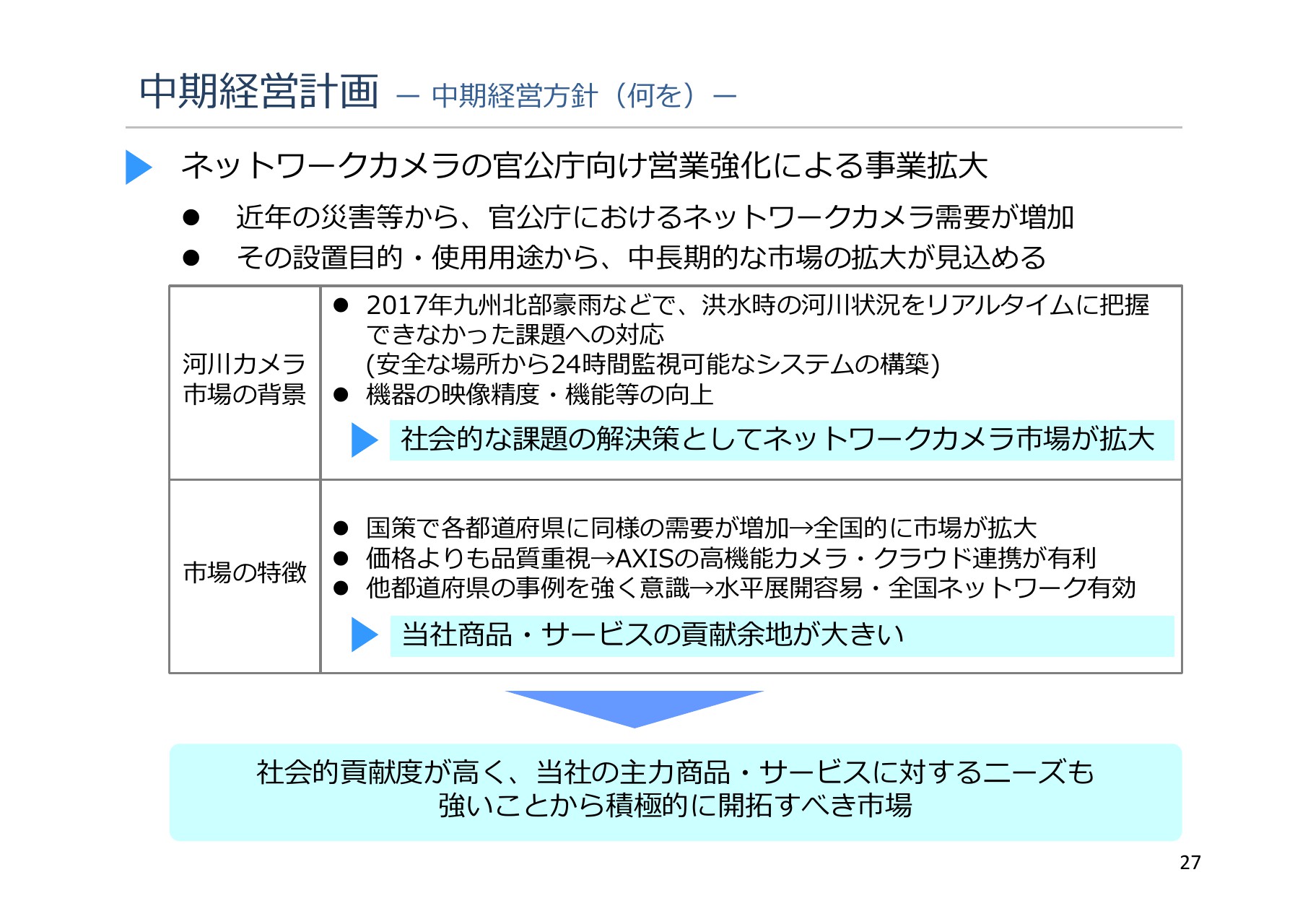

中期経営計画 ー 中期経営方針(何を)ー ②

補足事項として、ネットワークカメラの官公庁向け営業強化による事業拡大に新たに取り組んでいます。これについては、「河川カメラ市場の背景」と記載していますが、過去の豪雨・洪水などの災害を受け、ネットワークカメラに関する需要が増加していることから、社会的な課題の解決策として、ネットワークカメラ市場が拡大している状況だと捉えています。

市場の特徴として、これはどちらかというと官公庁主導で行っている部分が大きいですが、品質や機能・性能が比較的重要視されると思っており、当社商品・サービスの貢献余地が非常に大きいのではないかと考えています。

ここについては、結果的に社会的貢献度が高く、当社の主力商品・サービスに対するニーズも強いことから、積極的に取り組んでいくべき市場ではないかと認識して、新たに項目を記載しました。

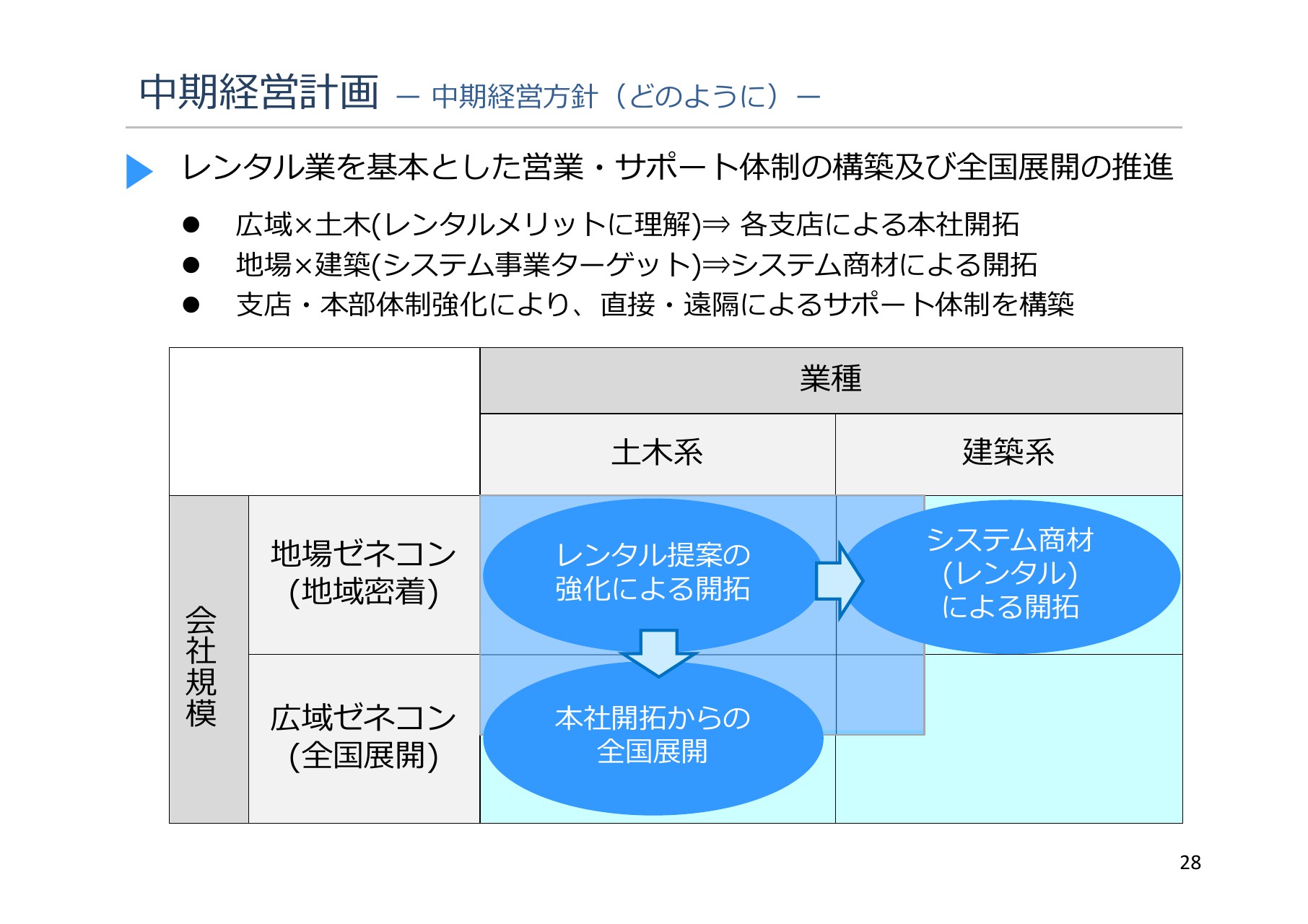

中期経営計画 ー 中期経営方針(どのように)ー ①

最後に「どのように」というところです。こちらについては、先ほどの「どこへ」に対して、それをどのように進めていくかということです。

従来の地場ゼネコンの土木系というところから広域ゼネコンへ広げるにあたっては、先ほど申し上げたように、直近では、各支店による本社開拓を地方本社のゼネコンに対して行っていくところに注力していきます。

あるいは、建築系のお客さまに対する活動としては、今拡充しているシステム商材が建築系のお客さまでも非常に有効だと捉えているため、そうした案内を積極的に行っていくところを考えています。

これらについては、支店・本部の体制強化によって、支店による直接の提案サポート、あるいは本部からの遠隔によるサポート体制もしっかり整いつつあるため、こうした状況も踏まえて推進していくものです。

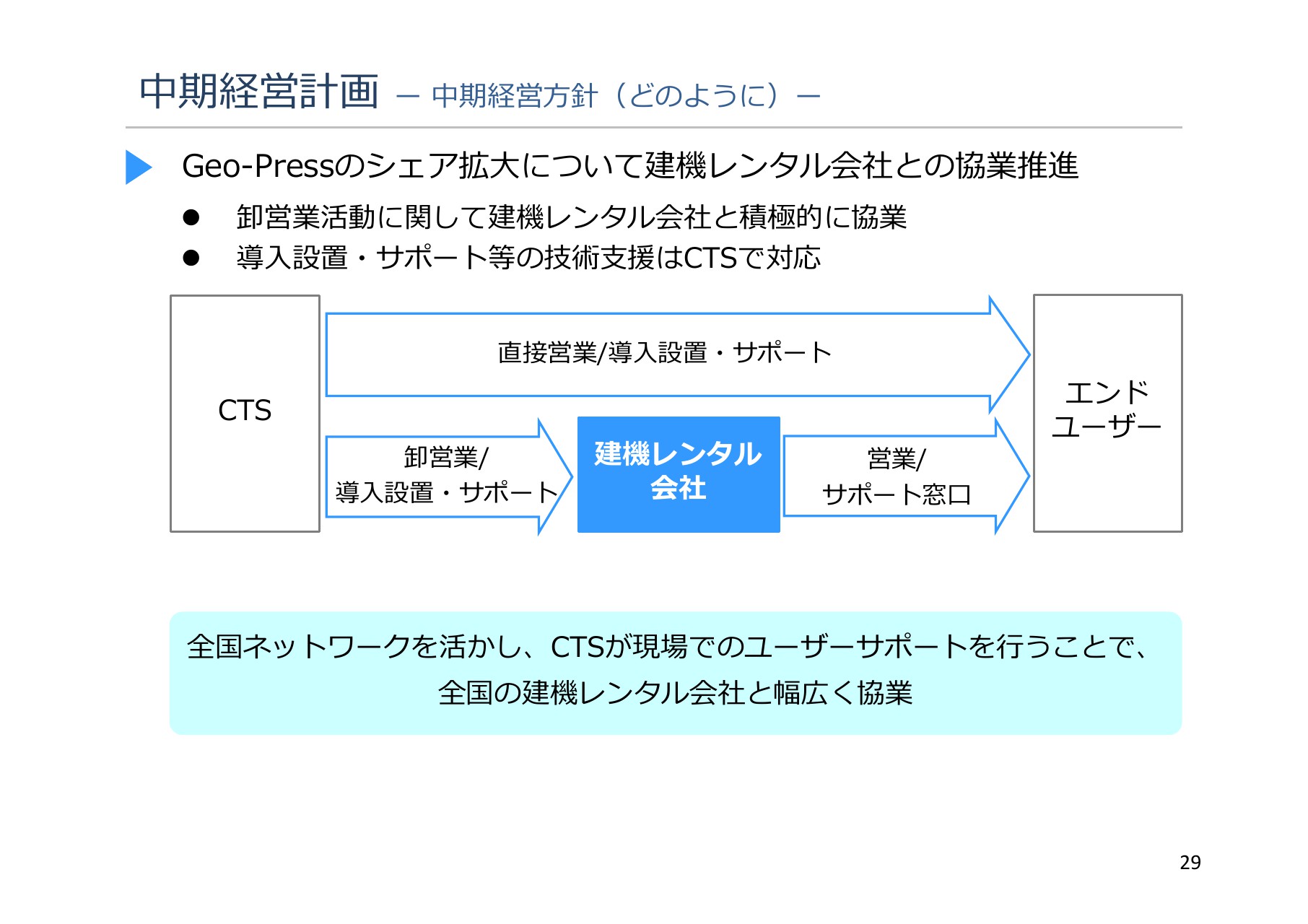

中期経営計画 ー 中期経営方針(どのように)ー ②

1点、補足として、「Geo-Press Cloud」のシェア拡大について、建機レンタル会社との協業を推進していくところを新たに付け加えています。従来は、基本的にはCTSからエンドユーザーに直接営業して、導入設置・サポートを行うのが基本路線でした。

ここを建機レンタル会社と協業して、主に建機レンタル会社に営業・サポート窓口を行っていただき、我々が商材の導入設置、あるいはお客さまのサポートを行うという連携を視野に入れて活動しています。

これによって、建機レンタル会社としては、みなさまがお持ちの建機に加えて、我々の持っている「Geo-Press Cloud」という締固め、敷均しに関する商材まで、扱える商材の範囲が拡充できるところが1つのポイントになってきます。

そうすると、建機レンタル会社としても提案商材が増え、複合的な提案ができることから、建機レンタル会社に対してもメリットがあり、当社としても既存の営業拠点に加えてこのような展開が期待できます。

ここについては、全国ネットワークを活用し、CTSが現場でのユーザーサポートを行うことで、全国の建機レンタル会社と幅広く協業していくところを念頭に置いています。

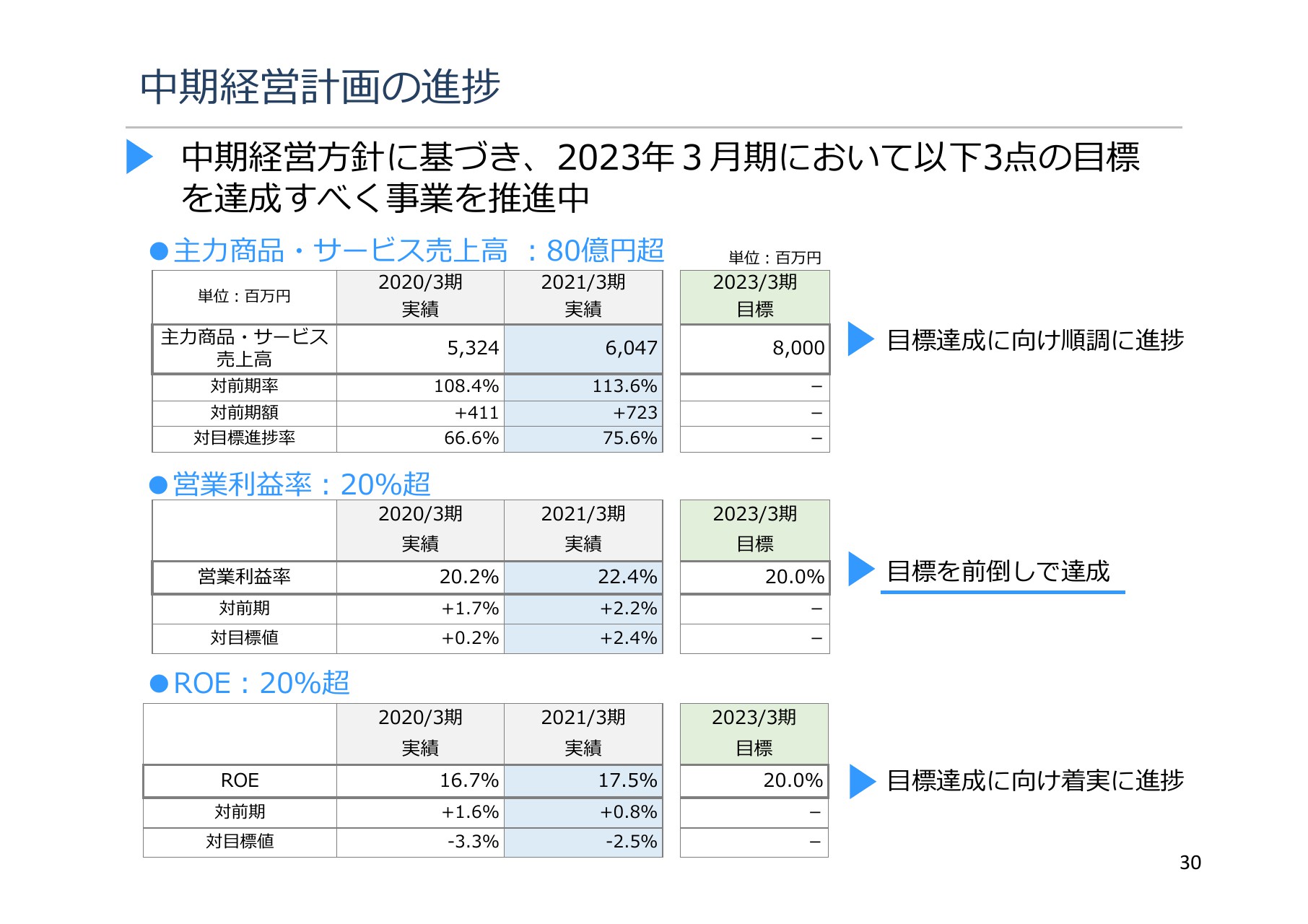

中期経営計画の進捗

以上が現状の中期経営計画になり、これに基づいて、2023年3月期においては3点の目標を達成すべく事業を推進している最中です。

現状、主力商品・サービス売上高80億円超を掲げていますが、これについては目標達成に向けて順調に進捗している状況と捉えています。

営業利益率20パーセント超については、前倒しで目標達成できている状況です。ROE20パーセント超についても、目標達成に向けて着実に進捗していると捉えています。

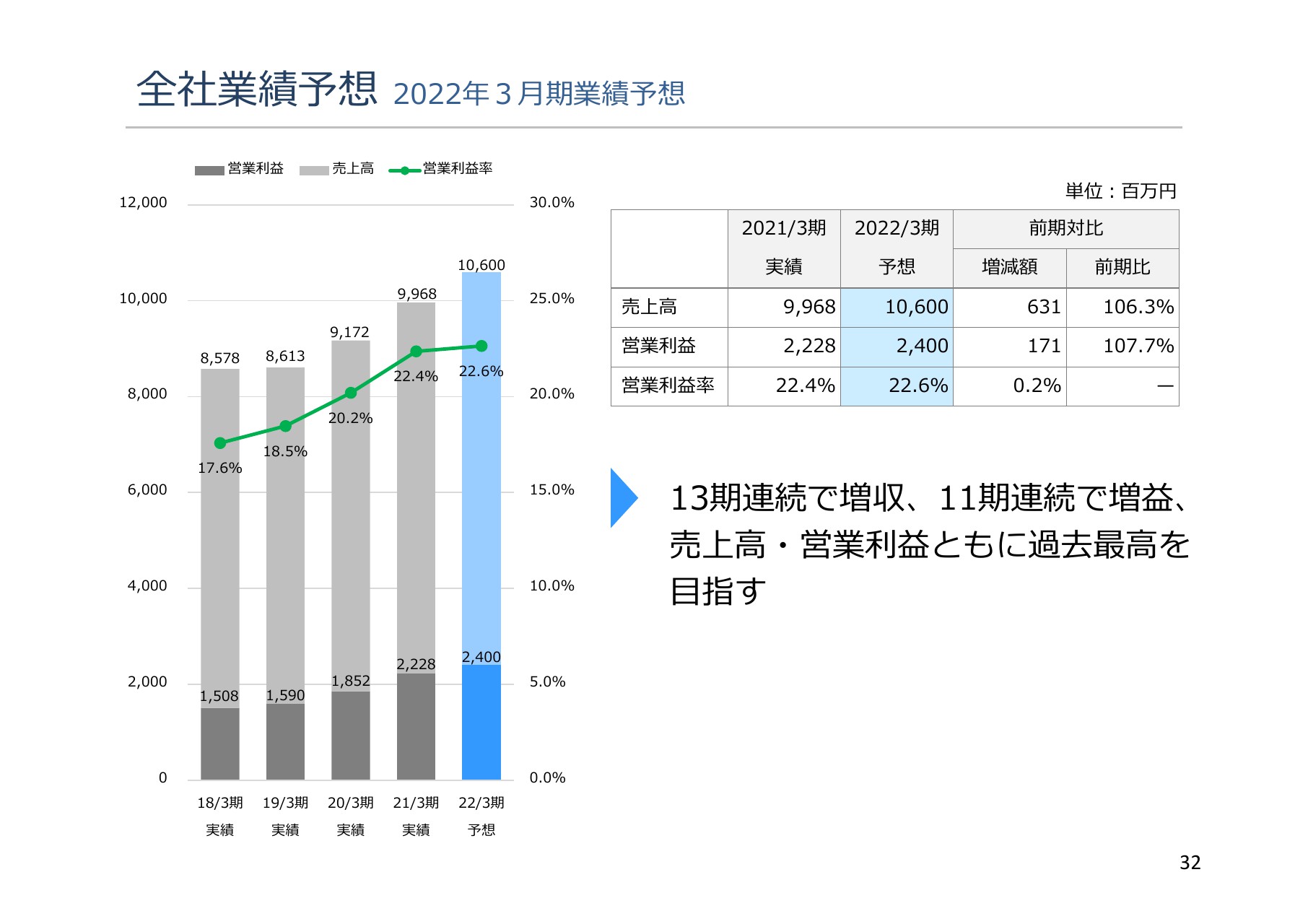

全社業績予想

ここまで、通期経営方針、経営計画、あるいはその進捗状況についてご説明しました。続いて、2022年3月期の業績予想および今後の展開についてご説明します。

全社業績予想は、全体で売上高は106億円、前期に対して106.3パーセント。営業利益は24億円、前期に対して107.7パーセント。営業利益率は22.6パーセントで、0.2ポイントの改善を見込んでいます。こちらについては、13期連続で増収、11期連続で増益、売上高と営業利益ともに過去最高を目指す計画となっています。

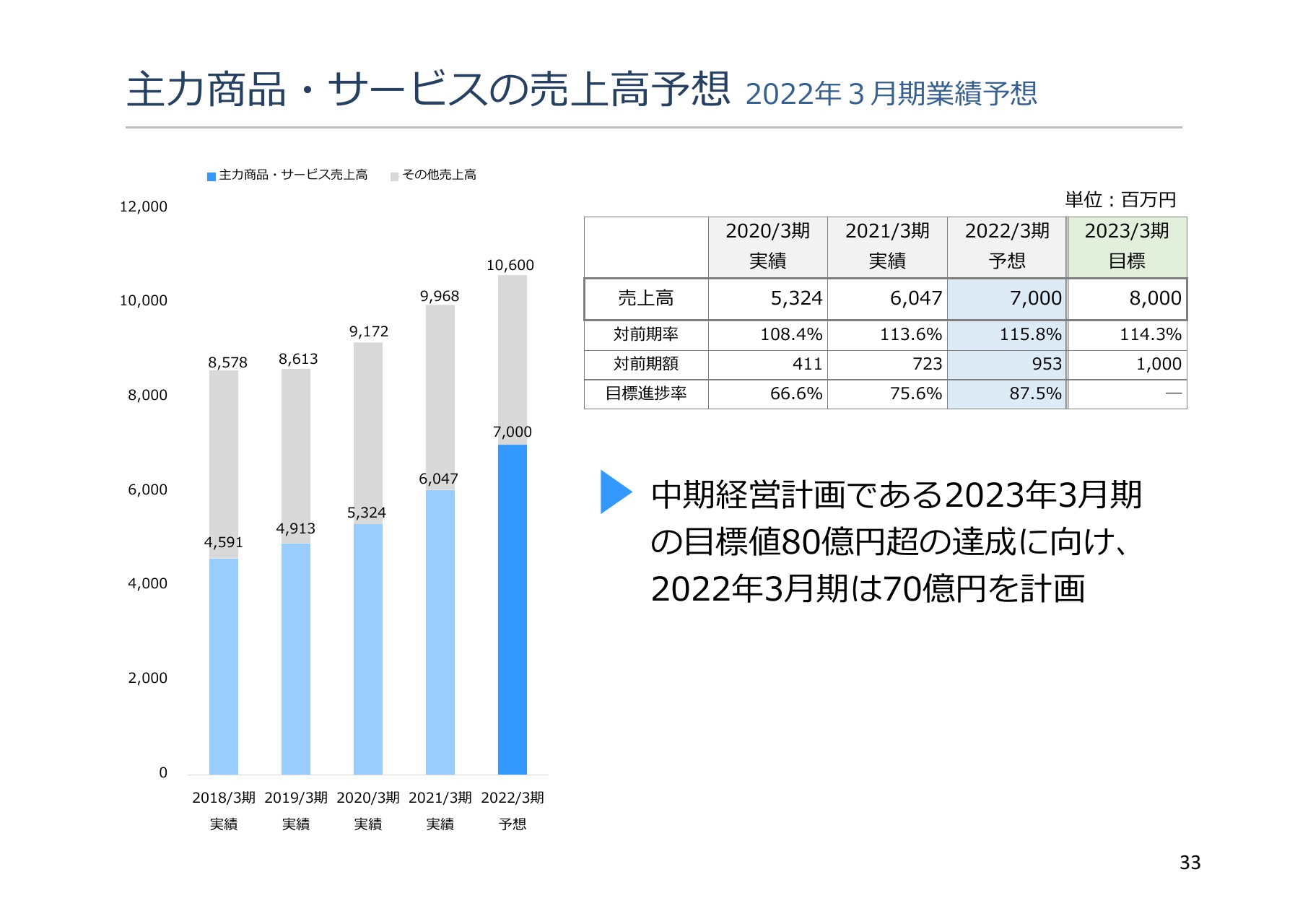

主⼒商品・サービスの売上高予想

その中で重視している主力商品・サービスの売上高予想ですが、こちらは2021年3月期の実績が60億4,700万円でした。中期目標の80億円に対し、マイルストーンとして70億円を計画しているという状況です。

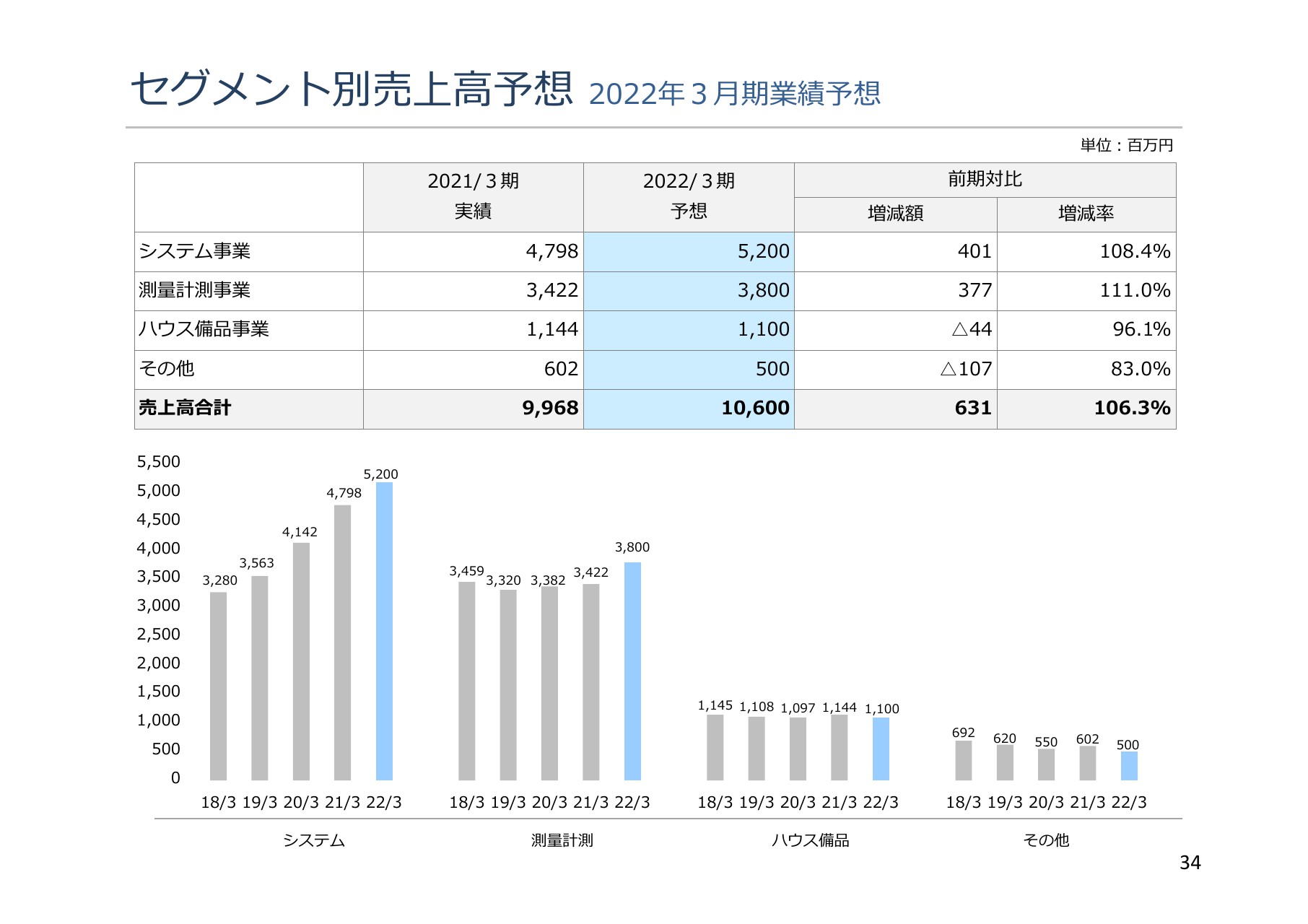

セグメント別売上高予想

こちらに基づいたセグメント別の売上高予想について、内容は記載のとおりですが、システム事業は52億円、前期比で108.4パーセントです。測量計測事業は38億円、前期比で111パーセントです。ハウス備品事業は11億円、前期比96.1パーセントです。その他は5億円、前期比83パーセントとなっています。

ハウス備品およびその他は、概ね現状水準を見込んでいるかたちです。システム事業は、直近の動向も踏まえ、今の波に乗っている状況から順調に推移していくものとして計画を組んでいます。

測量計測事業は、現状では横ばいだった部分ですが、利益ベース、あるいは主力商品・サービスではしっかり改善してきているため、さらなる向上を見込み、来期は38億円としています。

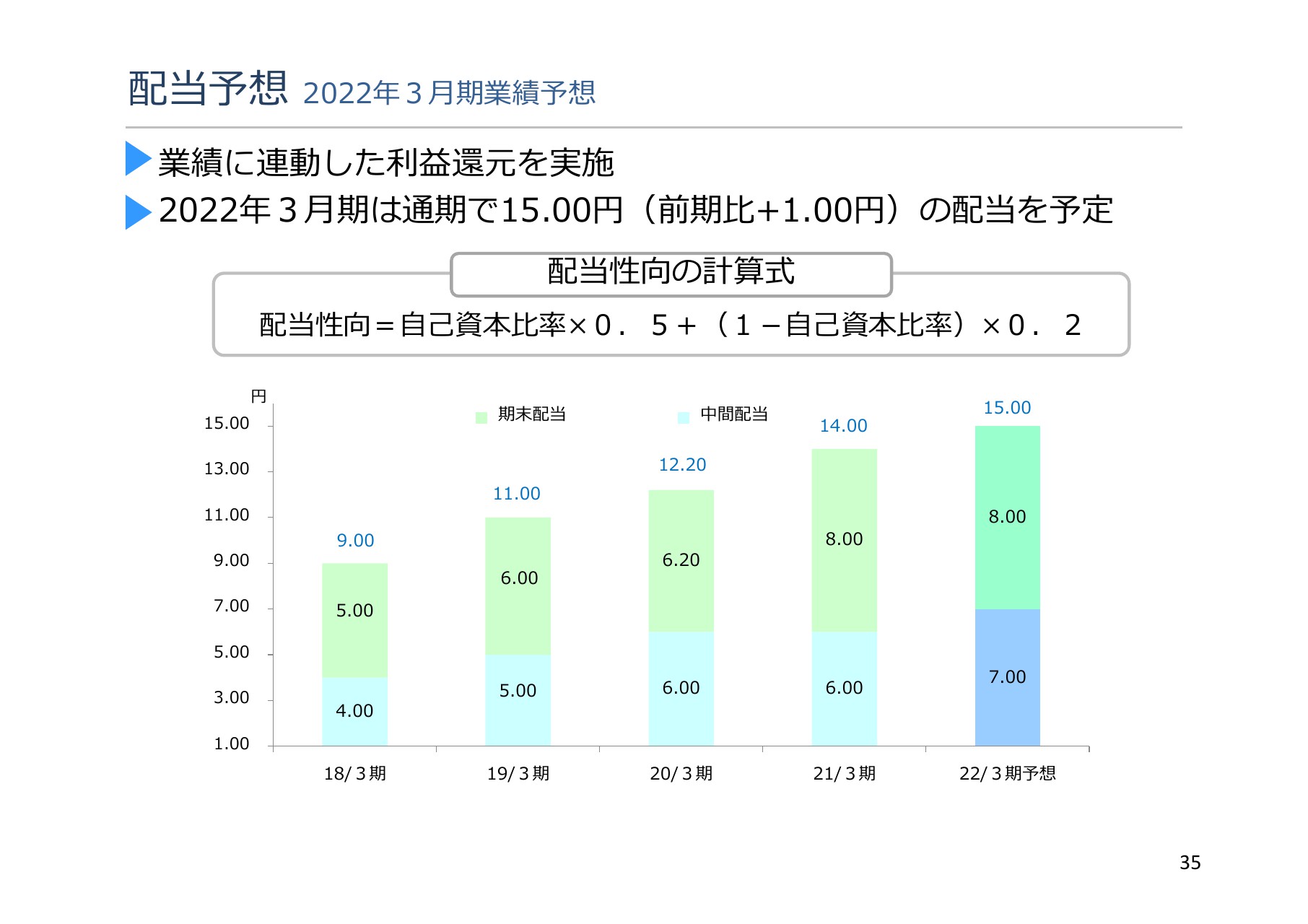

配当予想

これらに基づいた配当予想になります。当社では、業績に連動した利益還元を実施していくものとしています。ご覧いただいたように、しっかり前期を上回る計画を立てています。これに合わせて、配当予想も前期14円に対して15円を計画しています。内訳は、中間で7円、期末で8円、合計15円というものです。

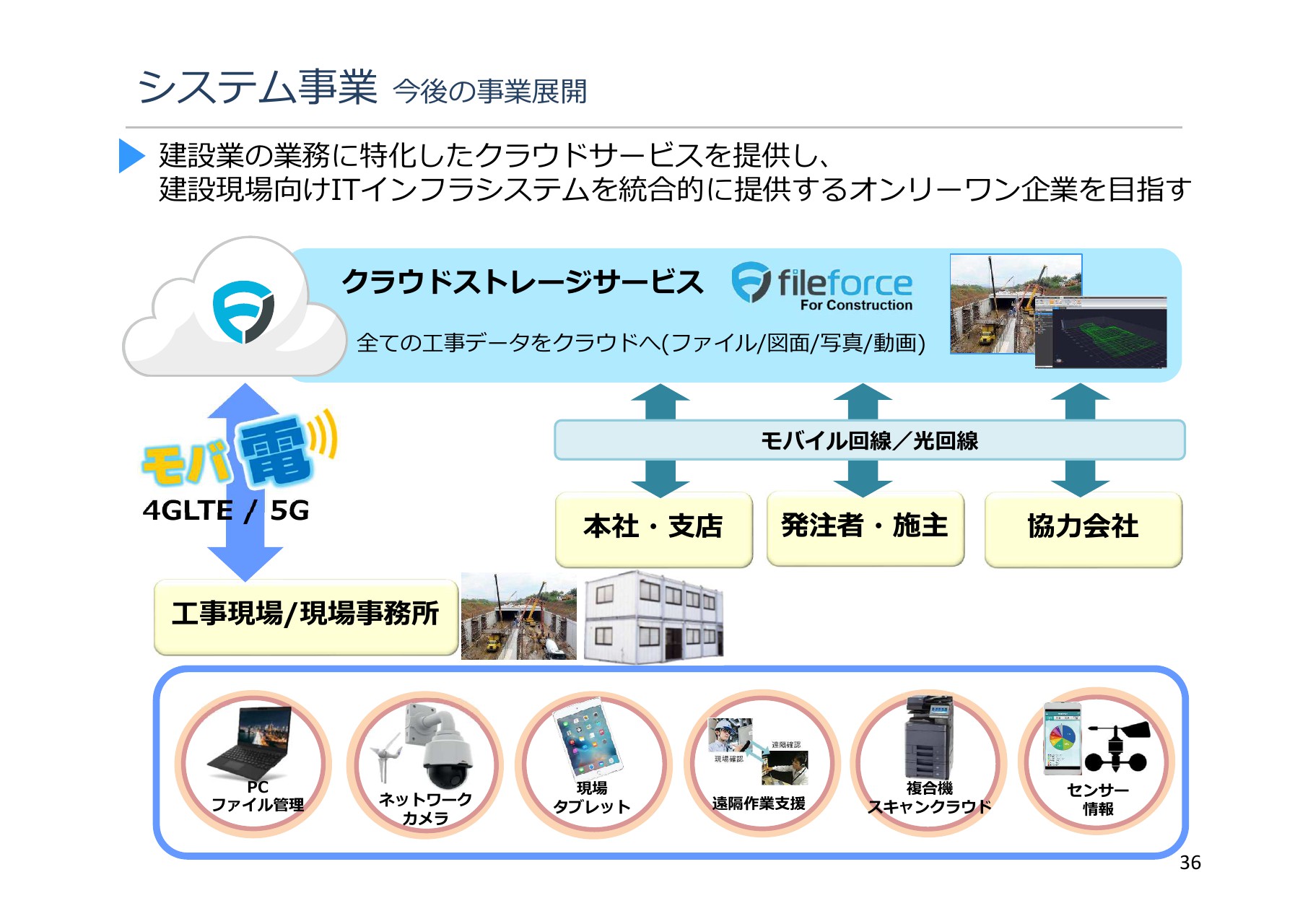

システム事業①

セグメントごとに、今後の事業展開をご説明します。システム事業の目指すところは、建設業の業務に特化したクラウドサービスを中心に提供して、建設現場向けITインフラシステムを統合的に提供するオンリーワン企業を目指していくというところです。

スライドに記載のように、今後中心になっていくのはクラウドストレージサービスの部分で、それが一番上にあり、そこにつながる「モバ電」をはじめとした回線サービス、あるいは他の現場につながる光回線などのさまざまな回線を経由して、建設現場事務所で使うPCファイル管理といったものから、直近のネットワークカメラ、現場でのタブレット、遠隔作業支援、あるいは複合機スキャンクラウドのようなものであったり、センサー情報等々、現場の情報を回線を通じてクラウドストレージと連携していきます。

そのクラウドストレージを、また回線を経由して、本社や発注者、協力会社と連携を図っていくような環境を整えていきます。

CTSがオンリーワン企業としてこうしたものの提供を目指していくというところが、システム事業の今後の展開になっています。

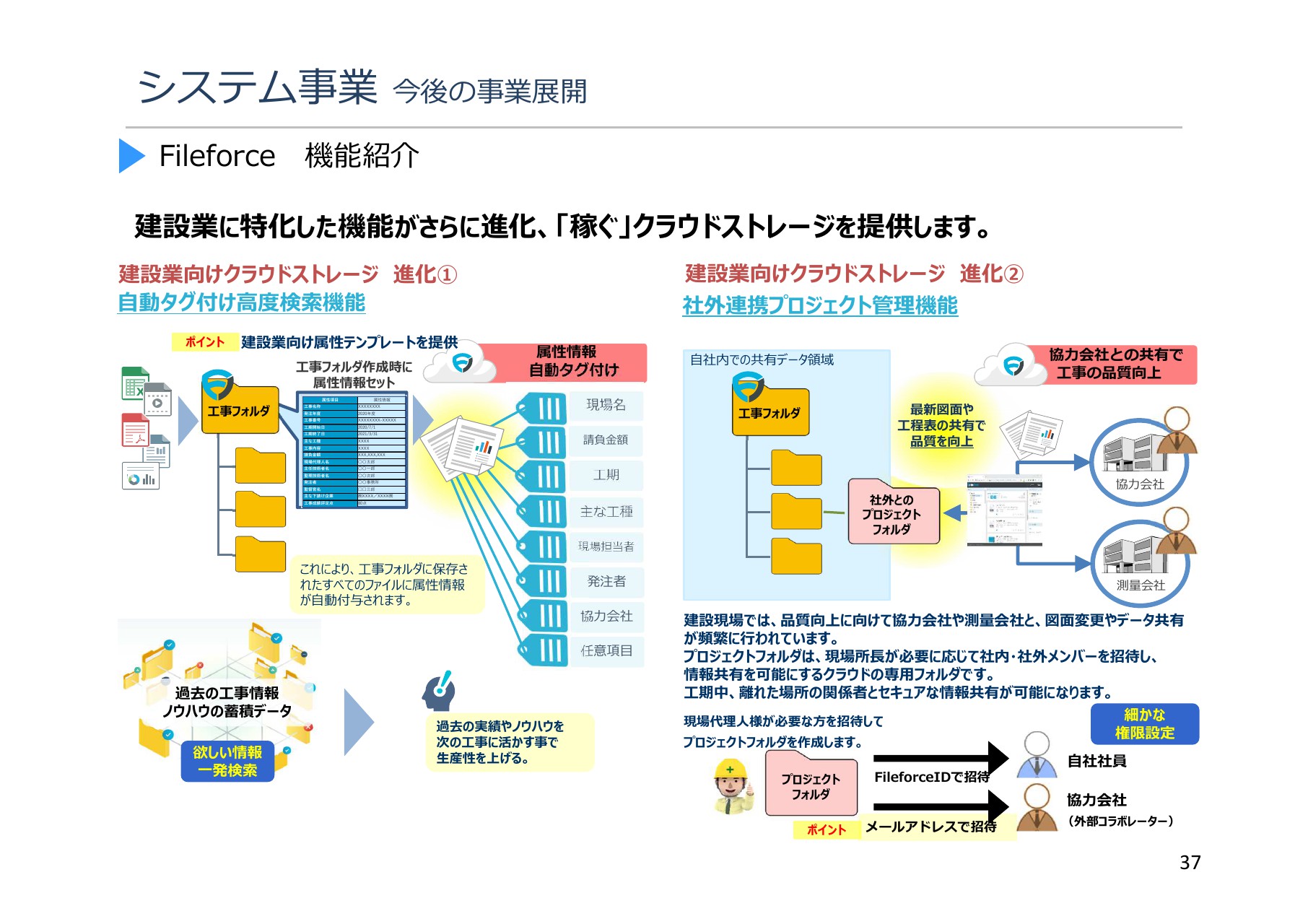

システム事業②

直近では、クラウドストレージ「Fileforce」に機能が追加されています。建設業に特化した機能がさらに進化して、「稼ぐ」クラウドストレージサービスを提供すると銘打っていますが、ポイントは大きく3つあります。

1つ目は、自動タグ付け高度検索機能です。情報を入れるフォルダを作成した時に、そのフォルダに付加情報、属性情報等が生成されます。このようなファイル整理がある程度自動で行われていくことによって、今後、他の現場や他の工事で、過去の工事情報を参照するときに、簡単に情報を吸い上げることができます。あるいは、簡単に情報を生成することできます。そのようなことで生産性を上げていく機能です。

2つ目は、社外連携プロジェクト管理機能です。建設現場では、1社で仕事をするのではなく、下請けや関連業者など、いろいろな方が協力し合って仕事をしていきます。その中で、セキュリティを担保しつつ、情報共有をうまく行っていくとなると、そこが今、非常に難しい状況にあるわけです。

「Fileforce」によるクラウドストレージ機能として、社外との連携をセキュアな状態で、かつ利便性高く提供できるという管理機能が新たに付加されました。

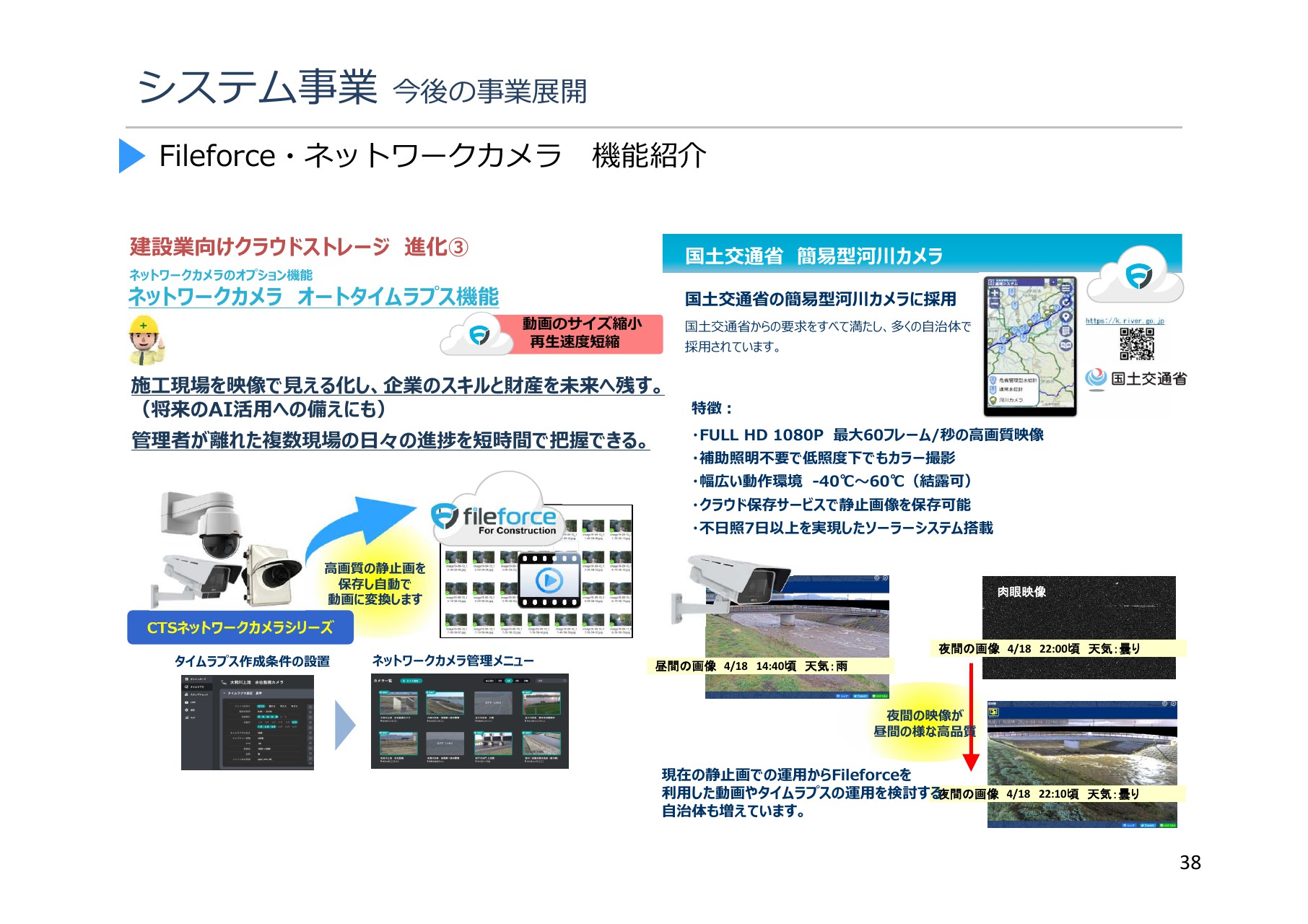

システム事業③

クラウドストレージの進化の3つ目としては、ネットワークカメラのオートタイプラプス機能です。ずっと動画で撮り続けるのではなく、「10秒で1枚」「1分で1枚」など、定点で写真のようなかたちで撮ったものをつなぎ合わせて紙芝居的な動画にすることで、中長期的な情報をしっかり蓄えつつも、情報量のボリュームを抑えることができます。

このような部分を、CTSで活用しているネットワークカメラと「Fileforce」の機能によって、お客さまに提供していくことができます。スライドの右側にも記載のとおり、国交省の簡易型河川カメラにおいても要求を満たしており、多くの自治体でも採用されています。

特にカメラ性能においても、スライドの右側にあるとおり、夜間でも昼間と同じような映像を提供できるような性能、あるいはクラウド連携といった機能性も含めて、今後は競争力をしっかり高めながら、より拡大していくべき分野だと捉えています。

デジタル機器管理センター

システム事業については、このような活動をさらに推進していくために、大きく拠点が2つございます。1つが、デジタル危機管理センターです。本社のバックヤードにあり、従来はシステム事業と測量計測事業で兼用で使っていたため、システム事業としては半分のスペースしかなかったのですが、今回リニューアルして、システム事業でフルに使うことができるようになりました。

延床面積で900平米、ITインフラ機器の物流管理を行う拠点です。これにより、今後、現行の約3倍程度のレンタル機器の運用が可能になると見込んでいます。

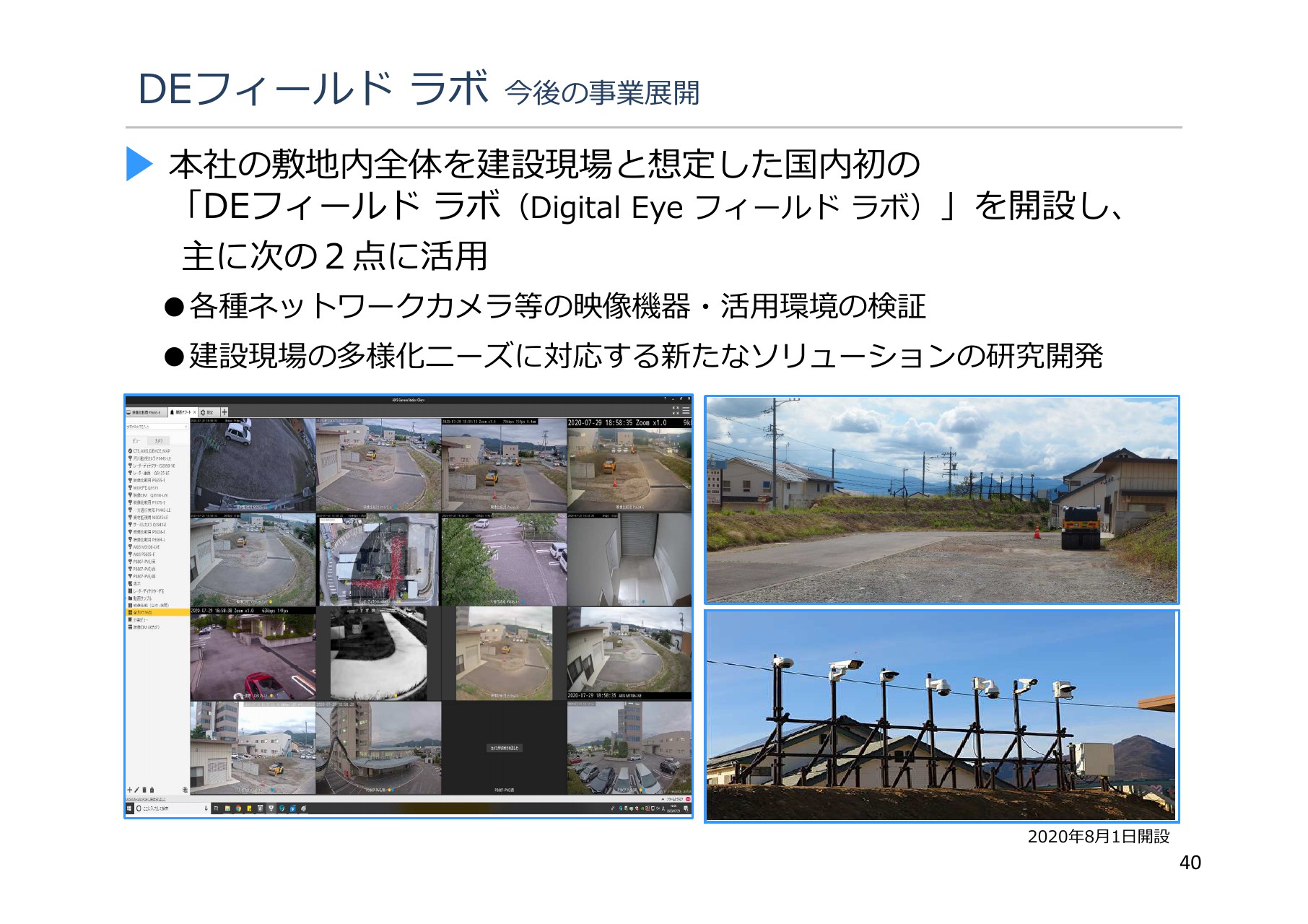

DEフィールド ラボ

もう1つは、DEフィールドラボです。少し前に開示させていただいた部分ですが、先ほどお話ししたネットワークカメラの検証や、例えばお客さまに対するデモ、また新たなソリューションの開発等を行っていくための環境を整備している状況です。

実際の現場を想定して屋外環境を整えているのは国内では初と認識していますので、このような部分も活かしながら、商品・サービスの開発を積極的に進めていきたいと考えています。

測量計測事業①

測量計測事業は、先ほどご説明したように、基本的には「Samurai PADⅡ」あるいは「Geo-Press Cloud」の2つの商品・サービスを積極的に展開することで、主力商品・サービスの増加を図っていくことを見込んでいます。

測量計測事業②

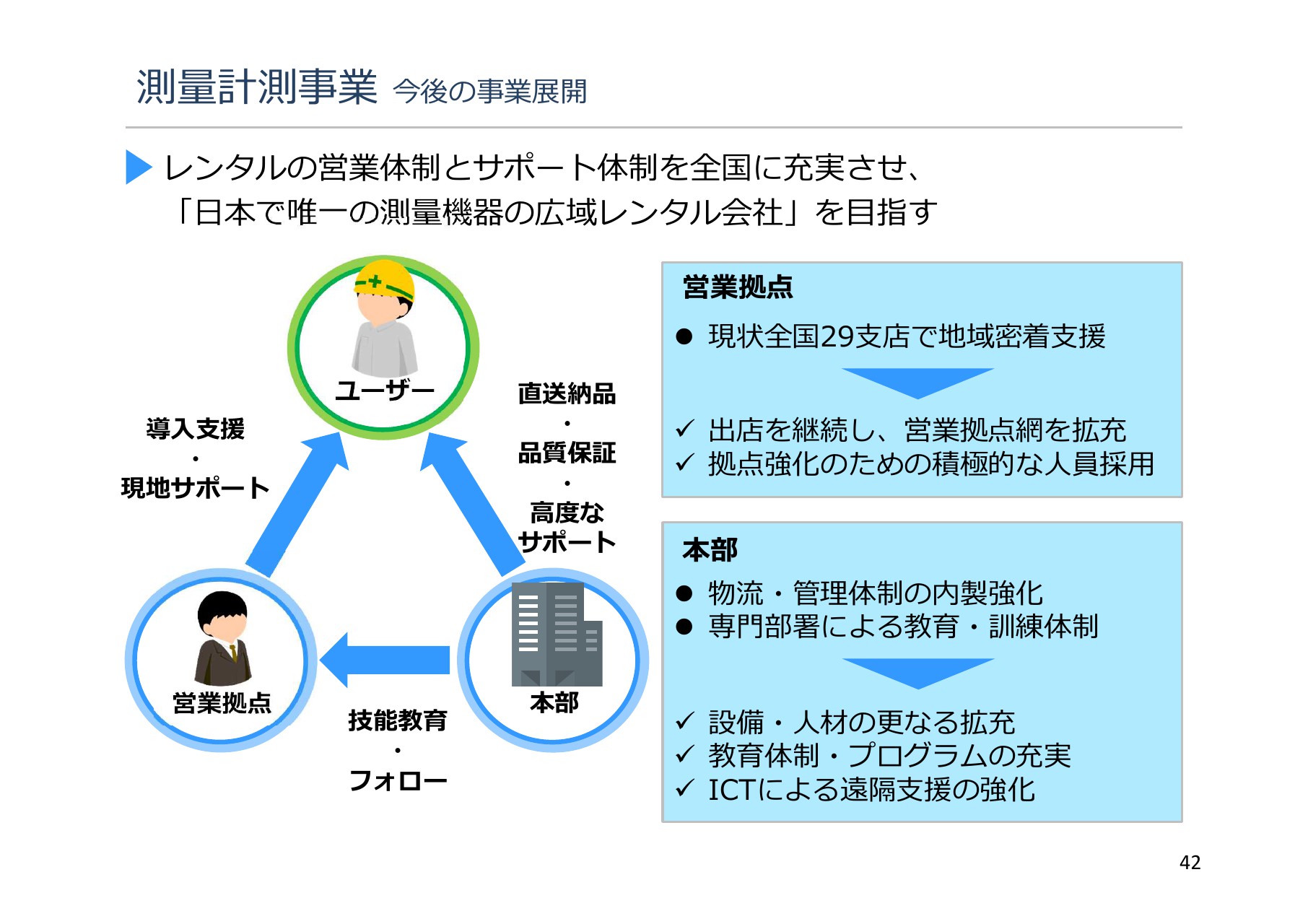

これを行っていく中で重要な部分が、レンタル営業体制とサポート体制を全国に充実させて、日本で唯一の測量機器の広域レンタル会社を目指すというところです。

測量機器は精密機器です。いろいろと取り扱いが難しい部分もあり、現場で使っている中で、途中でトラブルがあったり、あるいは納入時には一部専門的な支援が必要な部分があったりするため、これについては、お客さまに近いところで直接的な導入支援、あるいは現地サポートができる体制が必要だと考えています。

一方で、このような商品・サービスを全国に使いたい時にすぐ提供できるような体制、あるいは、精密機器のため、きちんと品質保証ができる体制、また現場では支援できないような高度なサポートができる体制を本部で整える必要があることから、当社としては、営業拠点と本部の両方の体制をしっかり整えることでユーザーを支えていく体制を作っていこうと考えています。

現状では、全国29拠点ある地域密着支援の状況をさらに強化していくところと、本部の物流体制等を含めて強化していこうというところです。

測量機器管理センター

スライドに記載の測量機器管理センターですが、全国で測量機器のレンタルを強力に推進するために新たに開設したものです。延床面積は1,200平米で、測量機器の修理・点検・物流管理を行っていきます。

こちらの建物は、世界的メーカーからもディーラーとしては「世界一の施設」と評されるほどの規模を誇っています。屋内設備としては、直線距離で50メートル超の基線場を4基、3Dスキャナー用の基線場を2基、コリメータ最大13基と、年間メンテナンス台数は5万台程度まで対応可能です。

今後、全国でレンタルをしっかりと行っていく上で、それを強力にバックアップする体制をしっかり作っています。天候の影響を受けない屋内で確保できたところは大きいポイントだと思います。

建設ICT研修センター

従来からある建設ICT研修センターについてです。現状、2点の活用を行っています。1つは、社員の技術向上ということで、ここで一例として、3Dスキャナー、Geo-Press研修について記載していますが、いずれも100名超えるところまで研修を完了しています。

充実した設備・機材等を用いながら、講師1人につき、受講する人間が2人程度のため、この研修については密度の濃いもので、しっかりレベルを上げられるような状況になっています。

また、独自商品・サービスの開発ということで、「Samurai PAD」「Geo-Press Cloud」の開発に関わる部分を、このようなところで行なっているという状況です。

これも継続しながら、測量計測事業の技術力向上、あるいはユーザー支援、あるいはデモといったところでの活用を見込んでいます。

営業・支援体制の強化

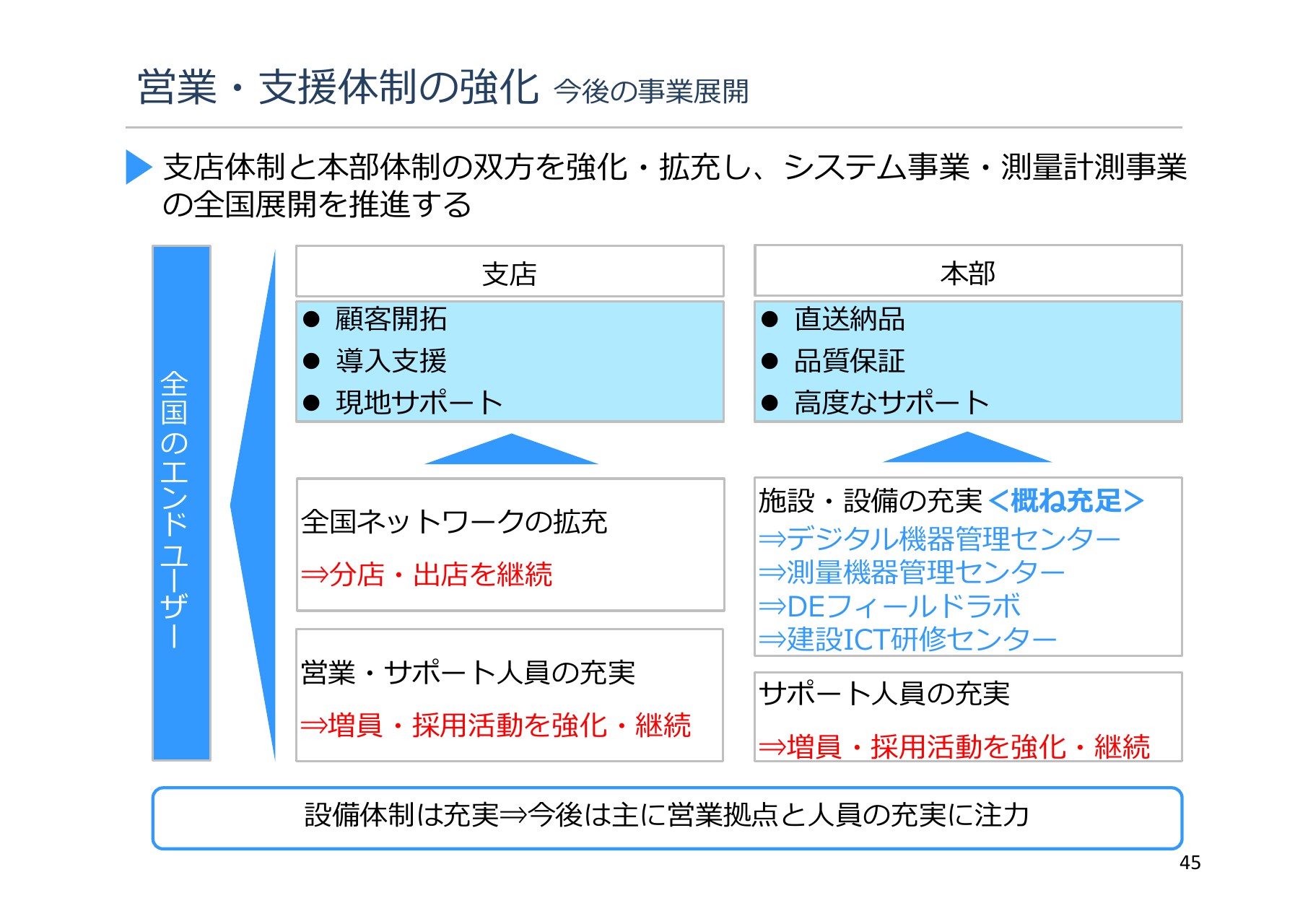

以上を踏まえ、今後の我々の体制をどう強化していくかですが、今がどういう状況にあるかについてお伝えします。

我々が全国のエンドユーザーに商品・サービスを提供していく上では、やはり支店体制と本部体制の双方をしっかり強化・拡充していくことが重要になってきます。

その上で、やはり支店として求められる機能は、顧客開拓、導入支援、現地サポートです。本部においては、商品・サービスを納品する、あるいは品質をしっかり保証できるかたちをとること、また高度なサポートを行うという機能が求められています。

これに対して、現状の支店は、全国ネットワークで今29拠点ありますが、分店・出店を継続的に行っていく考えです。営業・サポート人員の充実についても、まだまだ増員ということで採用活動を強化・継続して充実を図っていく途上というところです。

一方の本部ですが、施設・設備の充実については、今ご説明した拠点をもって概ね充足できたと捉えています。一方で、そこに入るサポート人員はまだ一部不足がありますので、増員・採用活動を強化・継続していきます。

最後にまとめとなりますが、設備体制は充実してきたため、今後は主に営業拠点と人員の充実に注力していく所存です。私からの説明は以上とさせていただきます。ありがとうございました。