2021年1月29日に行われた、SGホールディングス株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:SGホールディングス株式会社 IR室室長兼 経営企画部 部長 橋爪賢三 氏

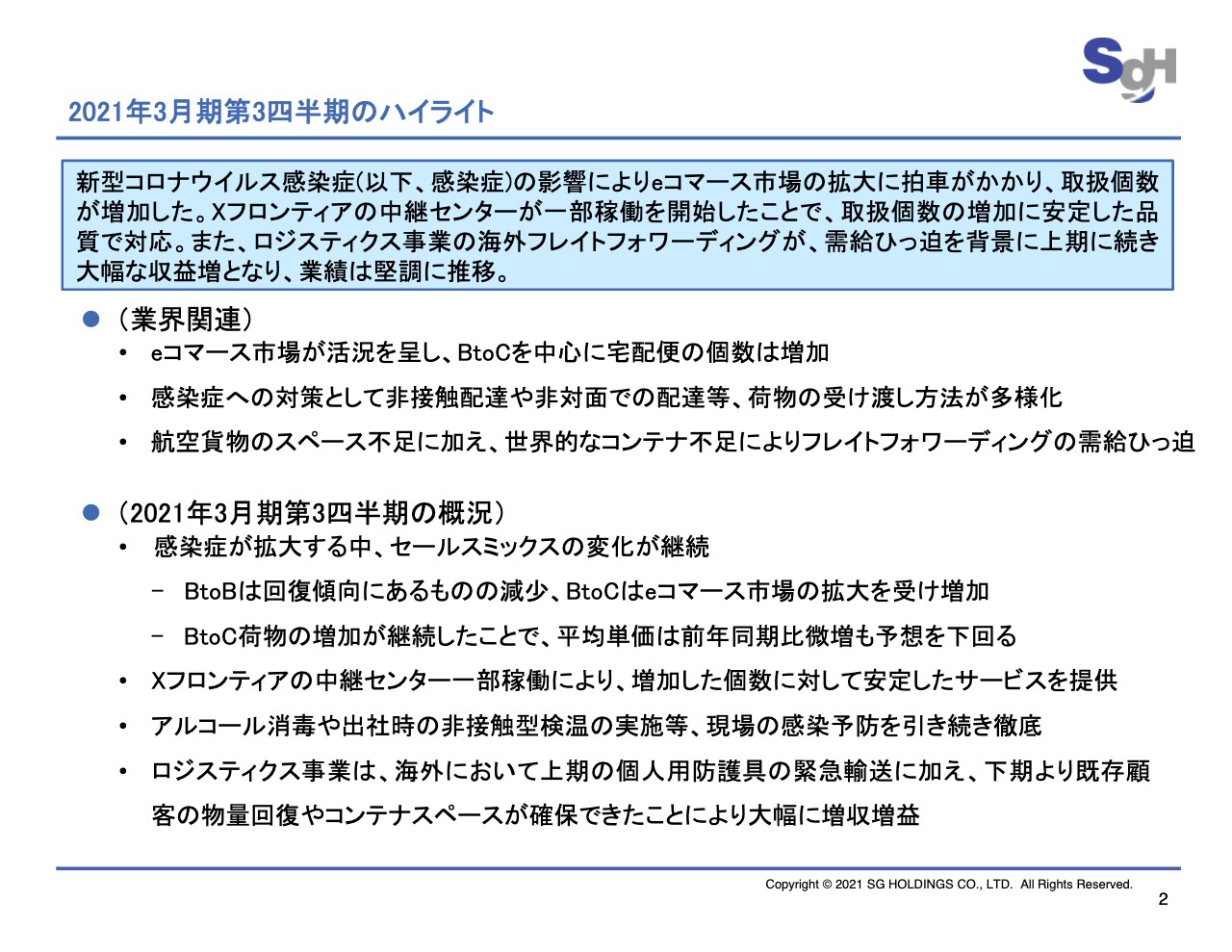

2021年3月期第3四半期のハイライト

橋爪賢三氏:SGホールディングスの橋爪でございます。本日は、決算説明会にご参加いただきありがとうございます。それでは、2021年3月期第3四半期決算についてご説明いたします。

当第3四半期は、新型コロナウイルス感染症の影響により、eコマース需要の拡大に拍車がかかり、宅配便の取り扱い個数が増加いたしました。このような環境の中、Xフロンティアの中継センターが一部稼働を開始したことで、取り扱い個数が増加しても安定した品質で対応できたことに加え、輸送ネットワーク全体の生産性が向上いたしました。

また、ロジスティクス事業の海外フレイトフォワーディングが既存顧客の物量回復に加え、コンテナ受給が逼迫する中でスペースが確保できたことにより、上期に続き大幅な収益増となりました。この結果、業績は堅調に推移いたしました。

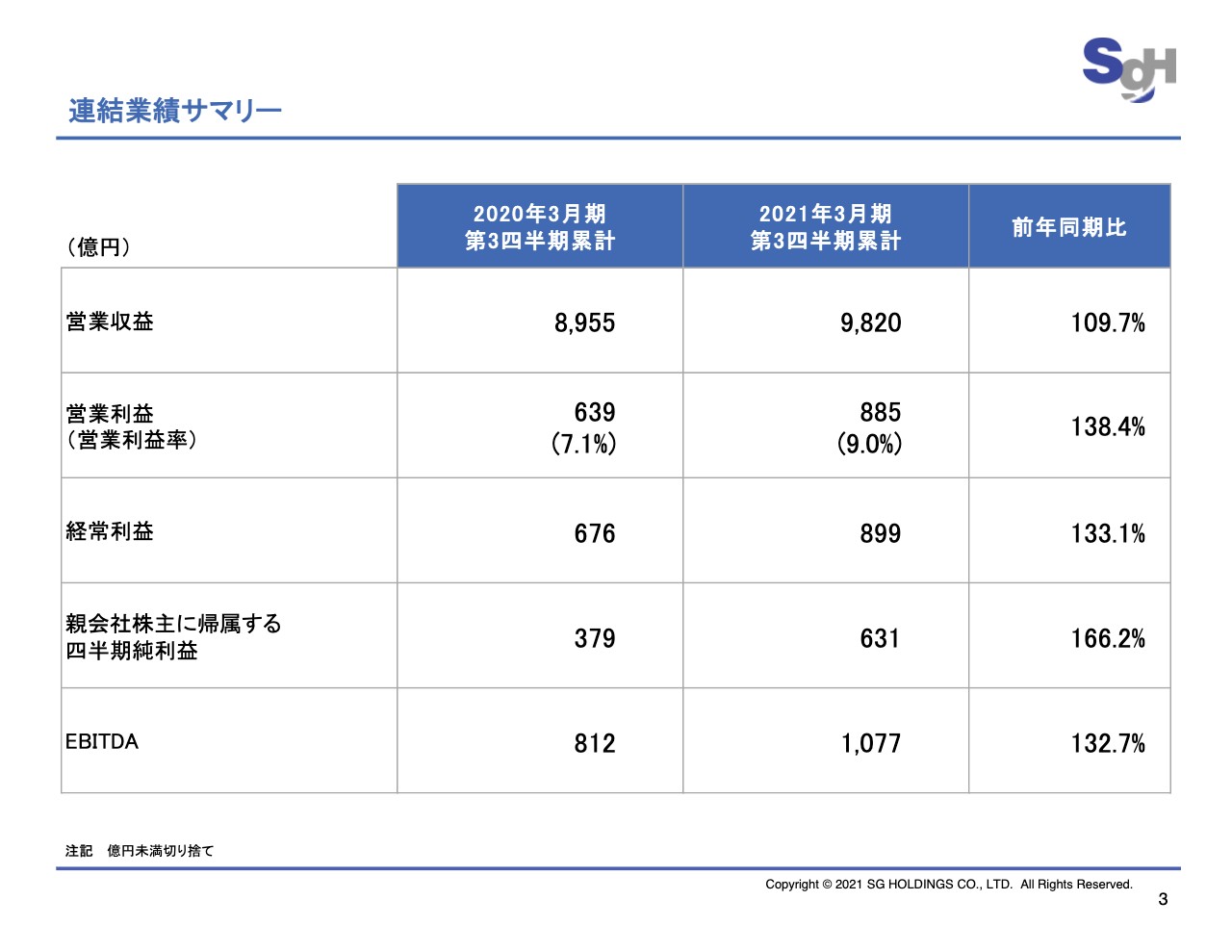

連結業績サマリー

3ページにお進みください。当社グループの第3四半期業績は、営業収益9,820億円、前年同期比109.7パーセント、営業利益885億円、前年同期比138.4パーセント、経常利益899億円、前年同期比133.1パーセント、親会社株主に帰属する四半期純利益631億円、前年同期比166.2パーセントとなりました。

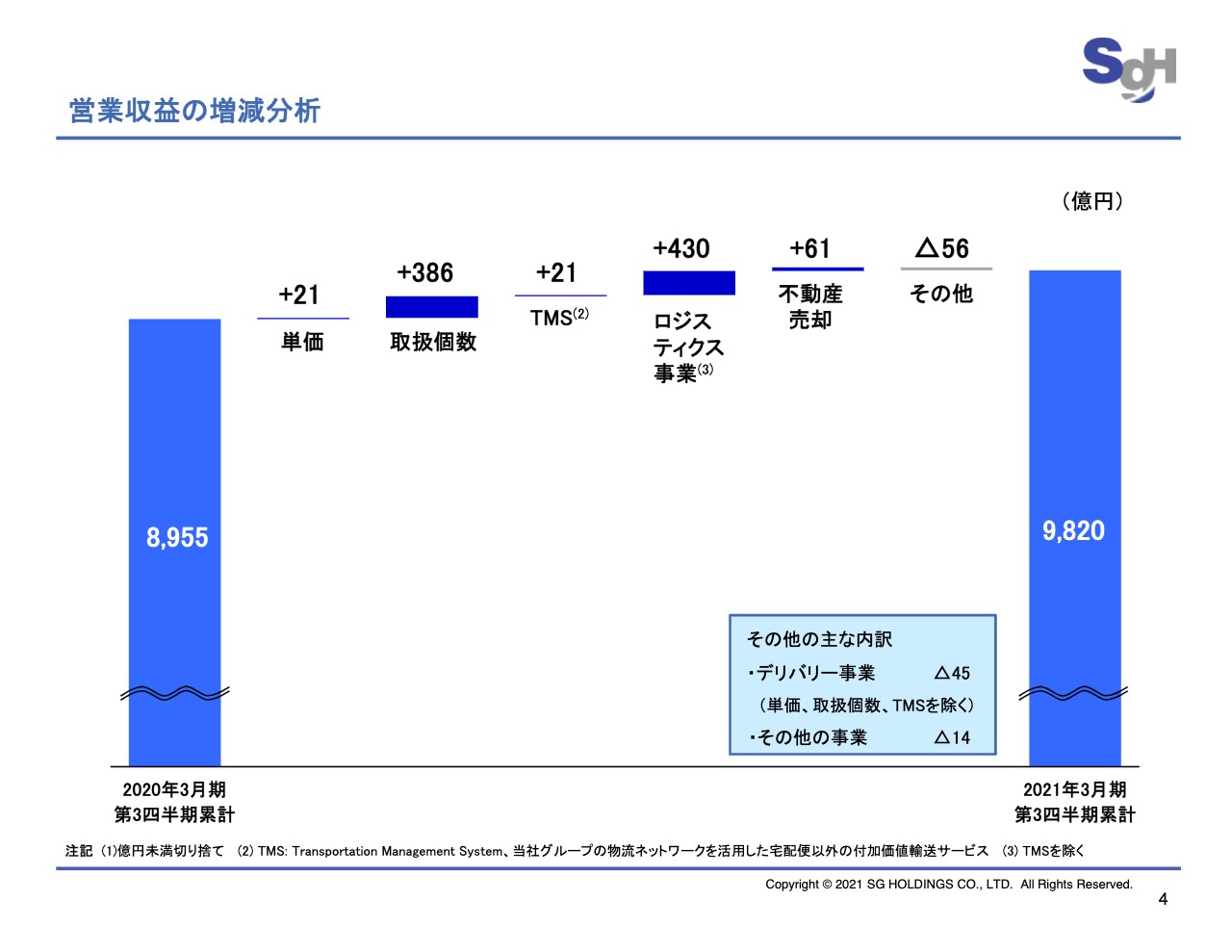

営業収益の増減分析

4ページにお進みください。営業収益の増減要因です。まず、平均単価は643円と、前年同期比100.3パーセントとなり、21億円の増収となりました。取り扱い個数は1億6,200万個と、前年同期比106パーセントとなり、386億円の増収となりました。

TMSを除いたロジスティクス事業は、上期の個人防護具の緊急国際輸送に加え、第3四半期における既存顧客の物量回復やコンテナ受給の逼迫を背景としたフォワーディングの収益向上など、海外での事業を中心に430億円の増収となりました。この他、TMSによる増加が21億円、不動産売却による売却額の増加の61億円などがあり、864億円の増収となりました。

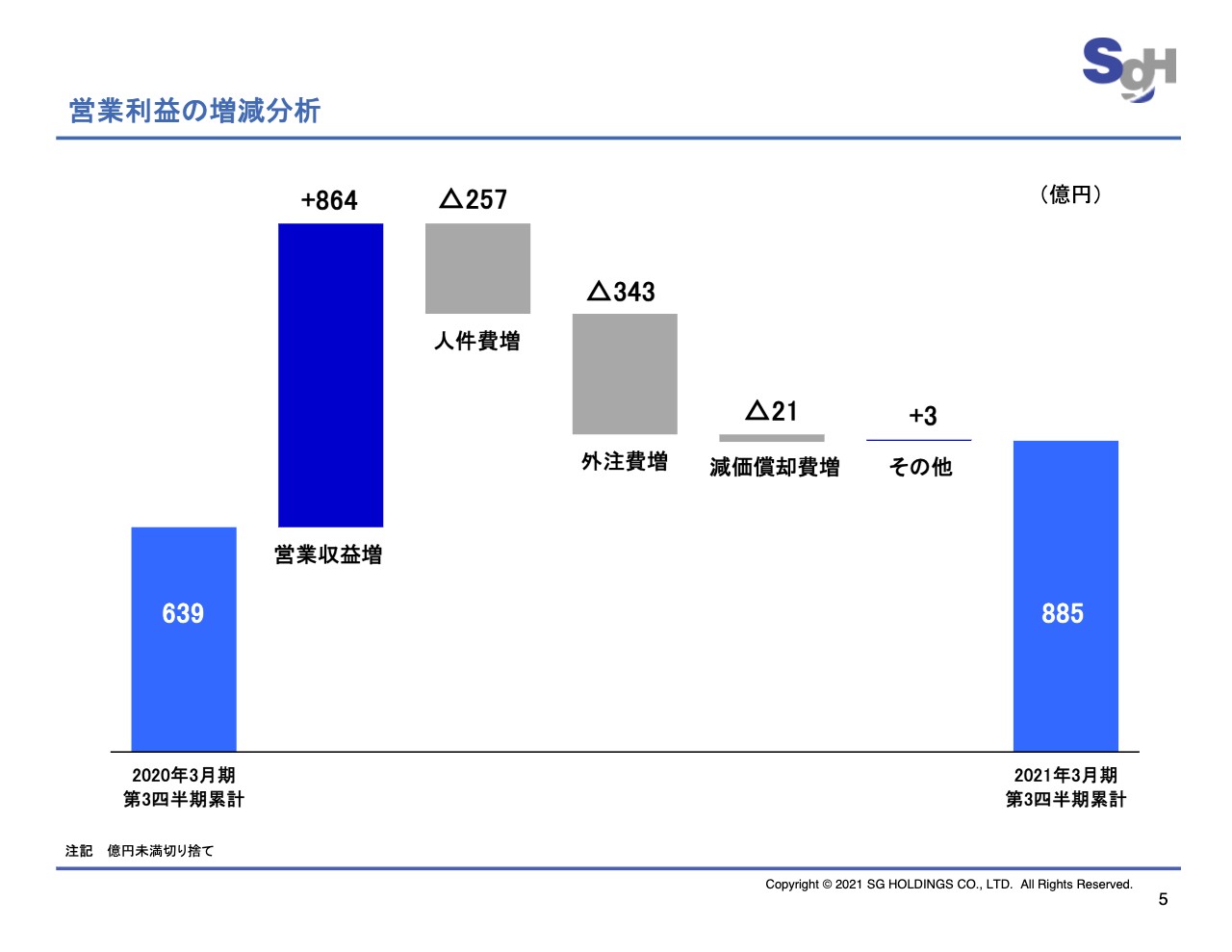

営業利益の増減分析

5ページにお進みください。続いて、営業利益の増減要因についてご説明いたします。営業収益の増加が864億円です。人件費は257億円増加いたしましたが、増収に伴う増加に加え、コロナ見舞金等の一時費用が入っております。外注費は343億円と増加いたしましたが、ロジスティクス事業におけるフレイトフォワーディングの増収に対するものが大半を示しております。これらにより、営業利益は245億円の増益となりました。

セグメント別業績

6ページにお進みください。セグメント別の業績についてはお示しのとおりです。なお、2021年3月期より事業実態やマネジメント方法の変更に基づき、デリバリー事業およびその他の事業、セグメントの配分を変更いたしました。これに伴い、前期の実績を組み替え比較しております。デリバリー事業の営業利益は499億円から509億円、その他事業の営業利益は41億円から31億円に変更しております。

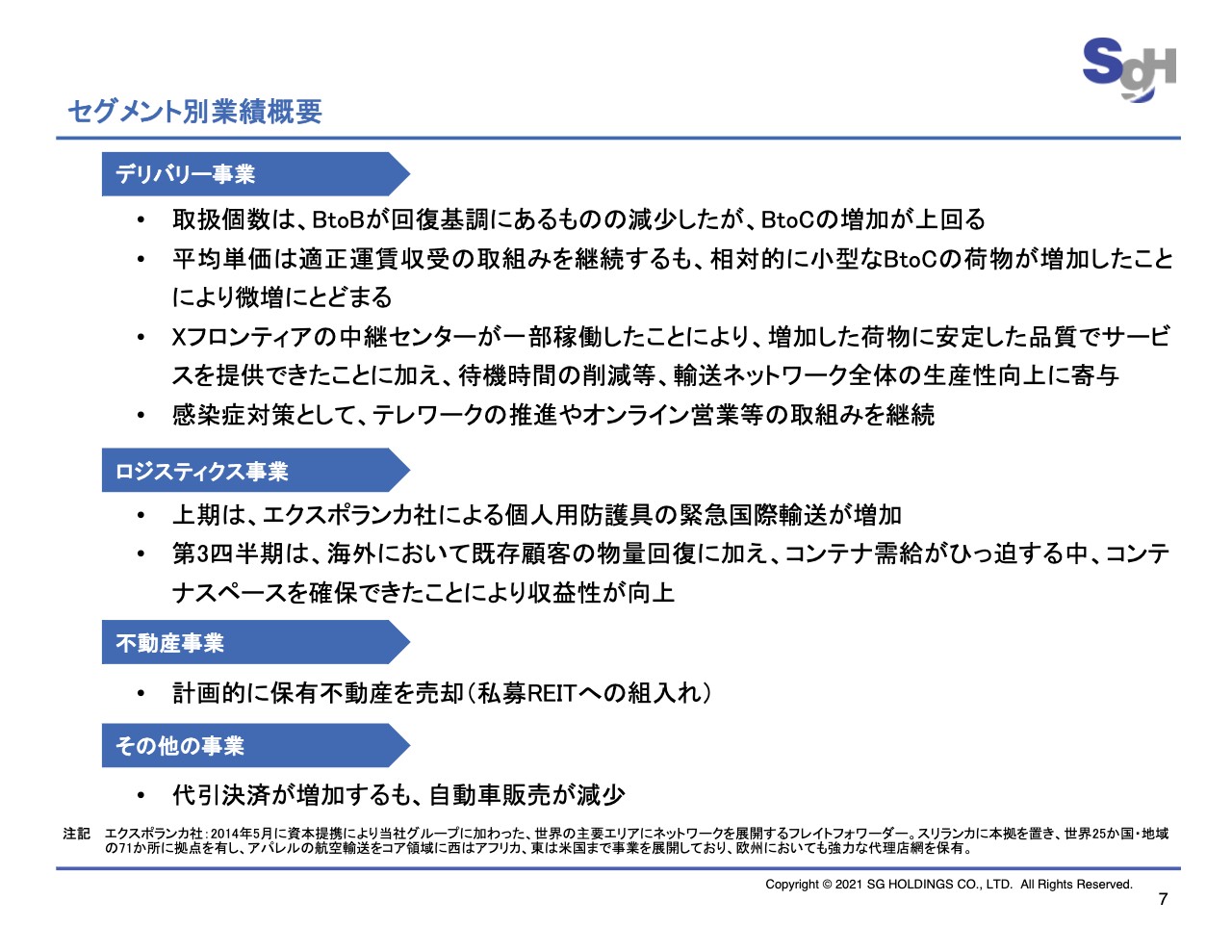

セグメント別業績概要

7ページにお進みください。セグメント別の概況についてご説明いたします。デリバリー事業では、BtoBの荷物は経済活動の段階的な再開を背景に、持ち直しの動きはあるものの減少いたしました。BtoCの荷物はeコマース需要の拡大を背景に増加し、取り扱い個数は全体で6パーセント増加いたしました。

セールスミックスが変化したことにより適正運賃収受の取り組みは継続しているものの、相対的に小型な荷物の割合が増加したことで、平均単価は前期比100.3パーセントの微増にとどまりました。

また、Xフロンティアの中継機能が一部稼働を開始したことにより、取り扱い個数の増加に安定した品質で対応できました。

ロジスティクス事業は、上期におけるエクスポランカによる個人用防護具の緊急国際輸送の増加や、第3四半期における既存顧客の物流の回復に加え、コンテナ受給が逼迫する中、海上および航空のコンテナにおいてスペースを確保できたことにより、収益性が向上いたしました。

不動産事業は、保有不動産を計画的に売却しております。その他の事業は、BtoCの荷物の増加に伴い代引決済が増加いたしましたが、自動車販売が減少いたしました。

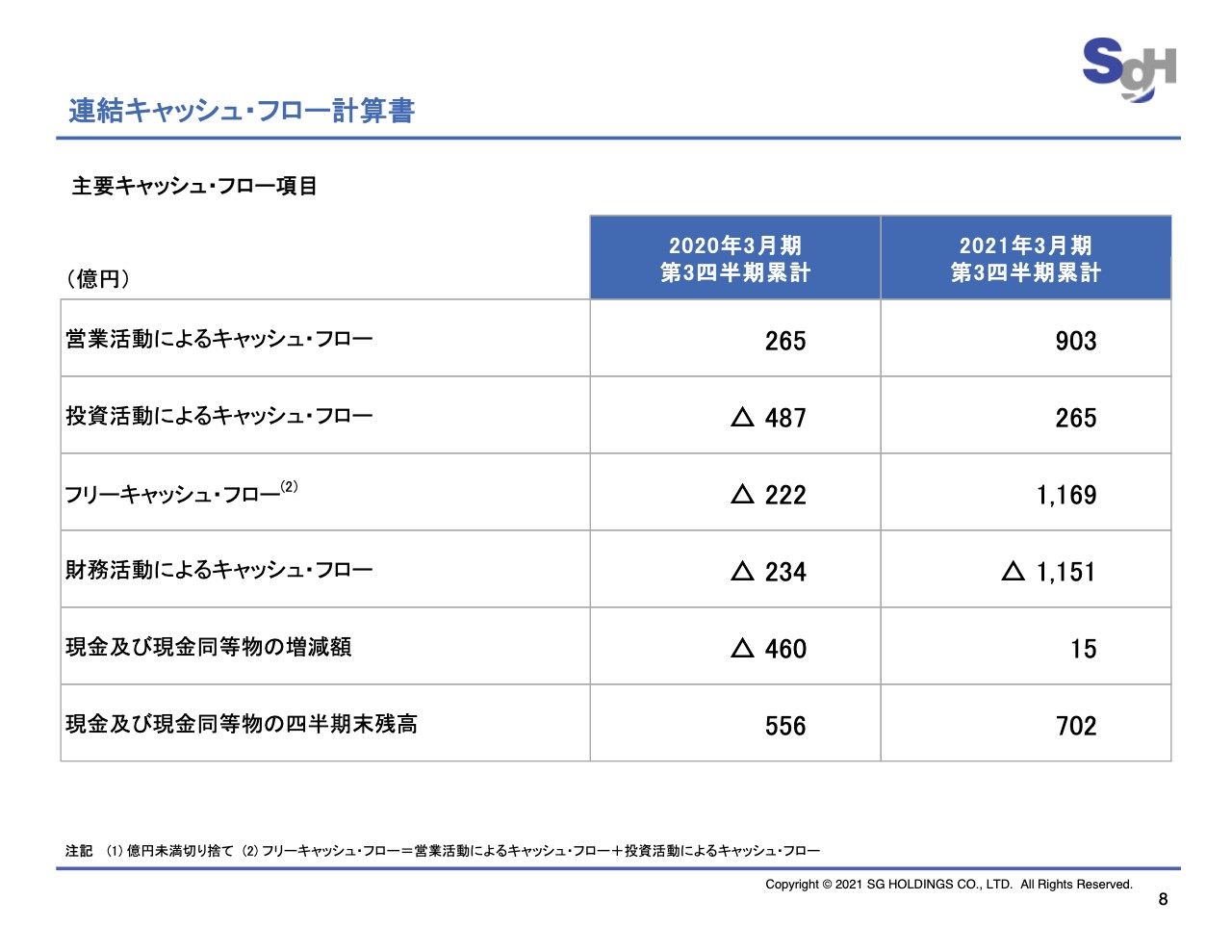

連結キャッシュ・フロー計算書

8ページ目にお進みください。営業キャッシュ・フローについてご説明いたします。営業活動によるキャッシュ・フロー903億円、投資活動によるキャッシュ・フロー265億円、財務活動によるキャッシュ・フロー、マイナス1,151億円となりました。

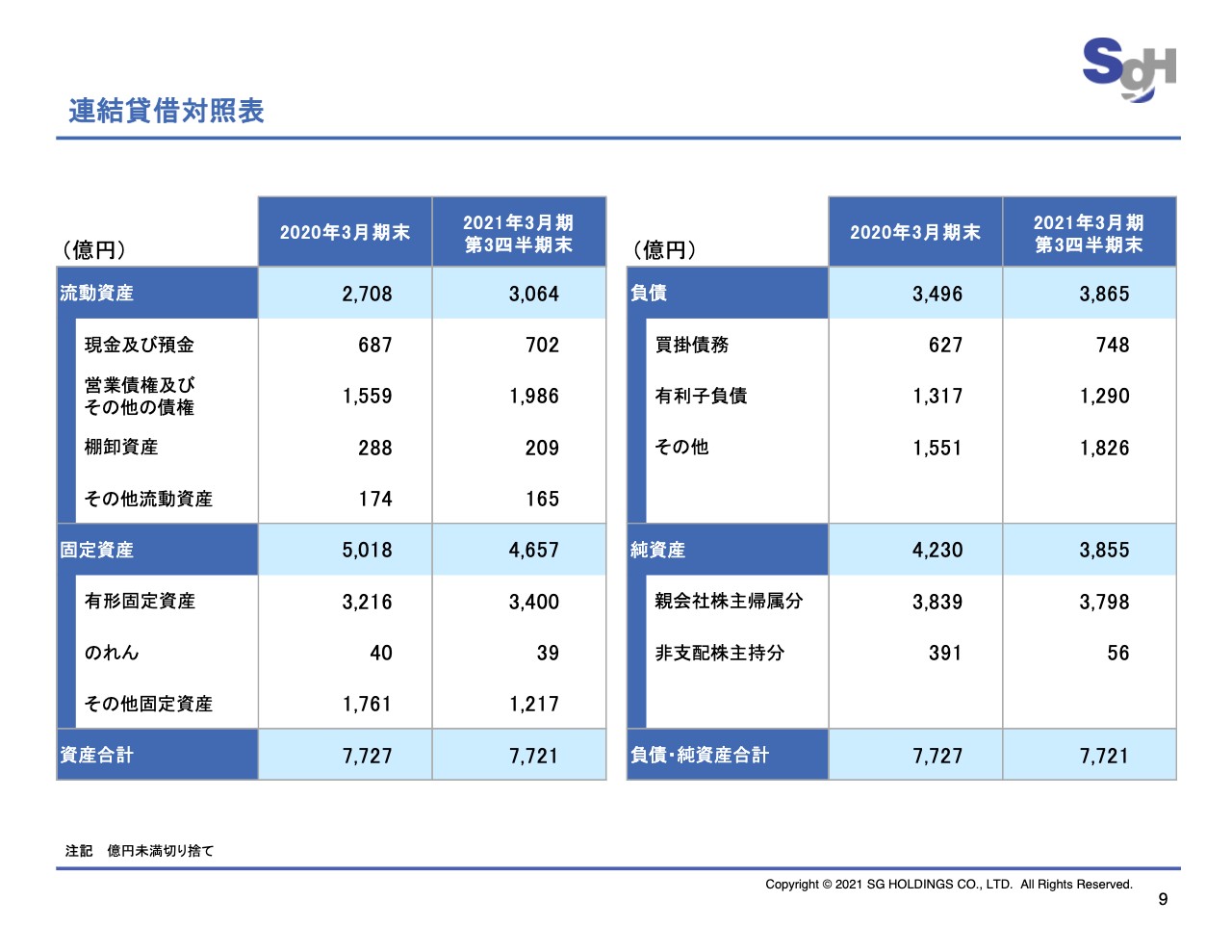

連結貸借対照表

9ページ目にお進みください。連結貸借対照表はお示しのとおりです。自己資本比率は49.2パーセントと、前期末比で0.5パーセント減少しております。

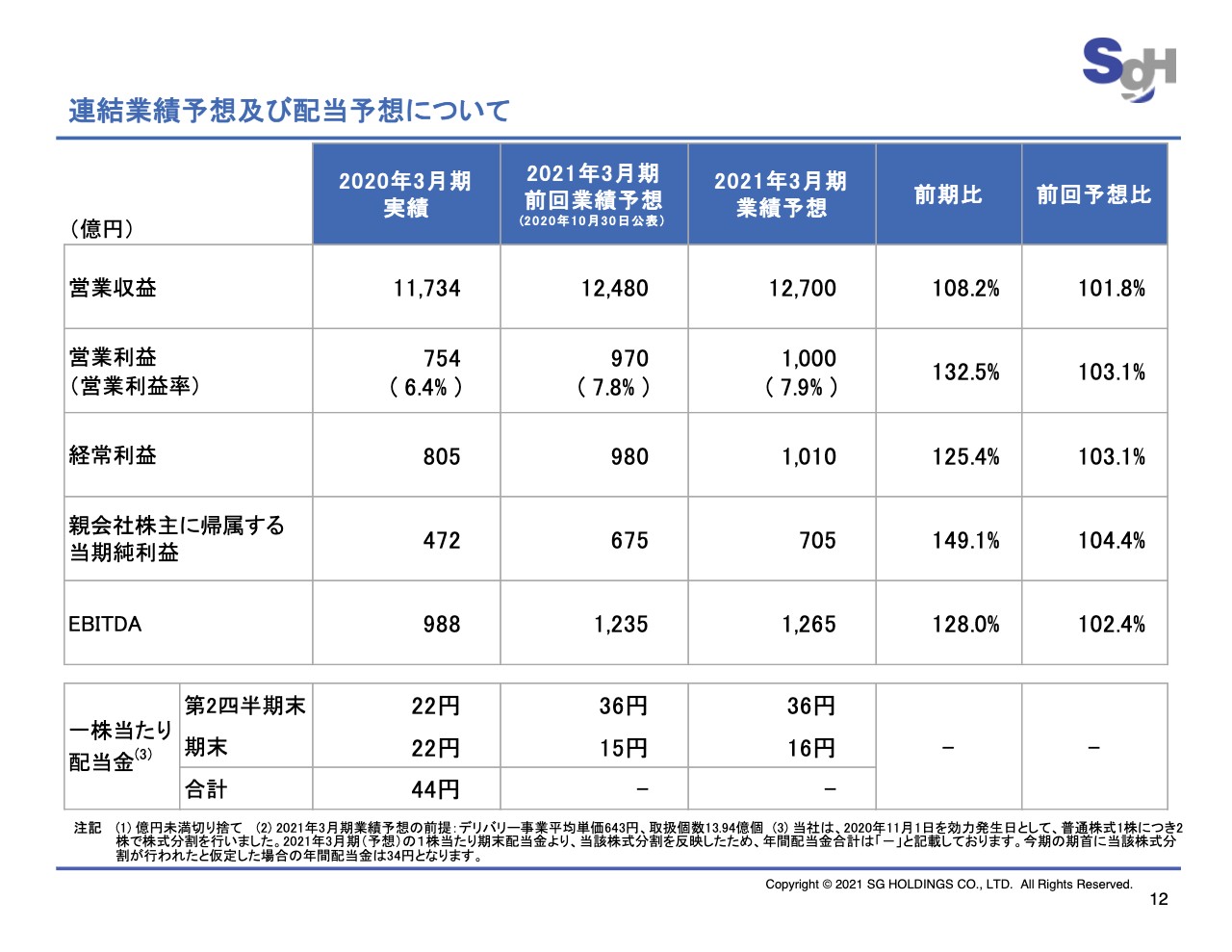

連結業績予想及び配当予想について

12ページにお進みください。業績予想および配当の修正についてご説明いたします。第3四半期の状況と足元の状況を踏まえ、通期業績予想を上方修正いたしました。

営業収益1兆2,700億円、当初予想にプラス220億円。営業利益1,000億円、当初予想にプラス30億円。経常利益1,010億円、当初予想にプラス30億円。親会社株主に帰属する当期純利益705億円、当初予想にプラス30億円となっております。期末配当は前回から1円増配の16円の見込みとしております。

業績予想の修正についてご説明いたします。想定平均単価は643円と予想を据え置きしております。取り扱い個数は13億9,400万個と、前回予想13億7,200万個に対し2,200万個増加を見込んでおります。

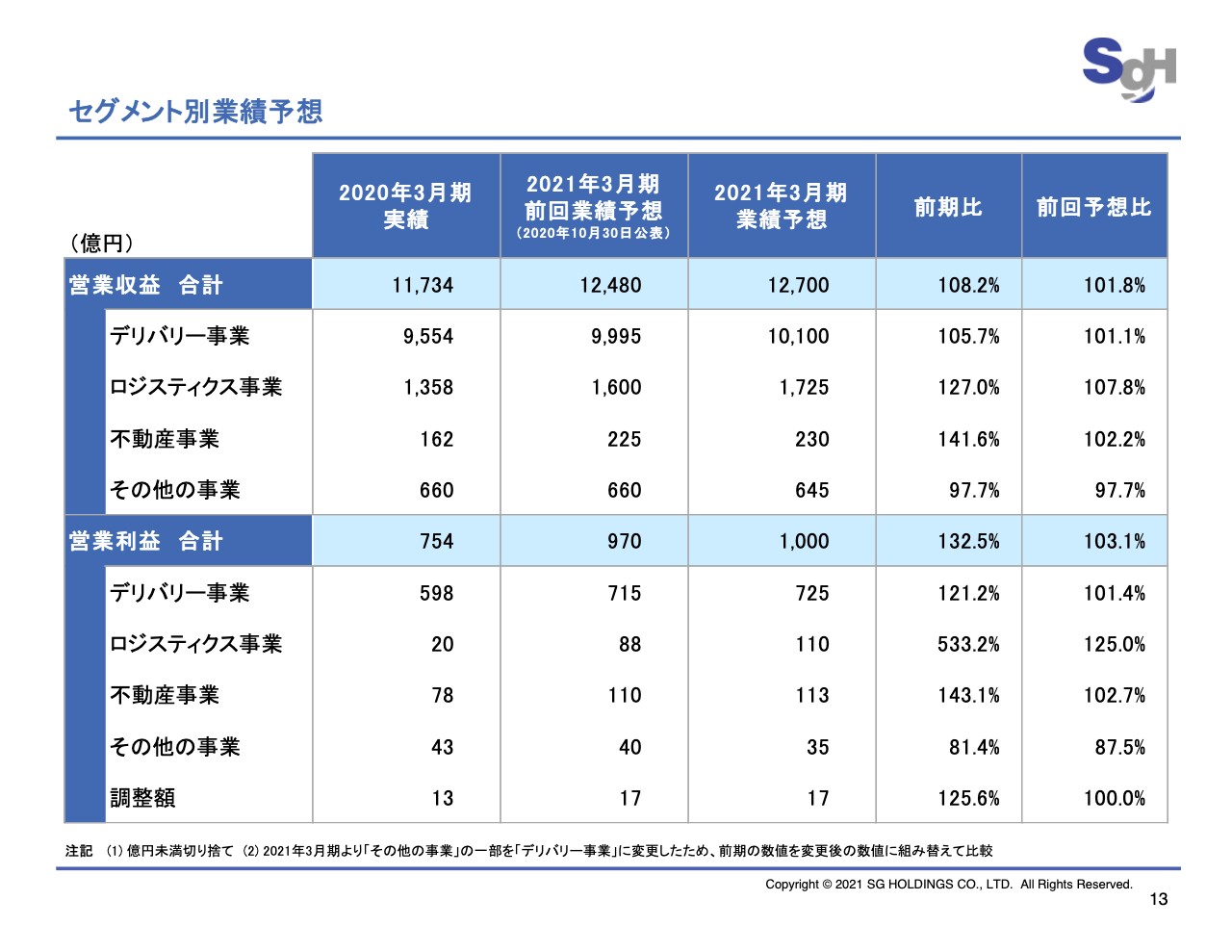

セグメント別業績予想

13ページ目にお進みください。セグメント別の業績予想です。デリバリー事業は、営業収益を105億円、営業利益を10億円、ロジスティクスは、営業収益を125億円、営業利益を22億円、前回予想から上方修正しております。その他のセグメントはお示しのとおりです。

次ページ以降は参考資料として定量情報を記載しております。私からの説明は以上となります。ご清聴いただきありがとうございました。