半導体業界は、新型コロナによる需要減から、2020年中ごろを起点に予想を上回るペースで回復・伸長している。スマートフォンやパソコンなどの民生、自動車など主要分野の多くで旺盛な需要が継続。供給体制がこれに追いつかず、20年末ごろから不足感が表面化している。

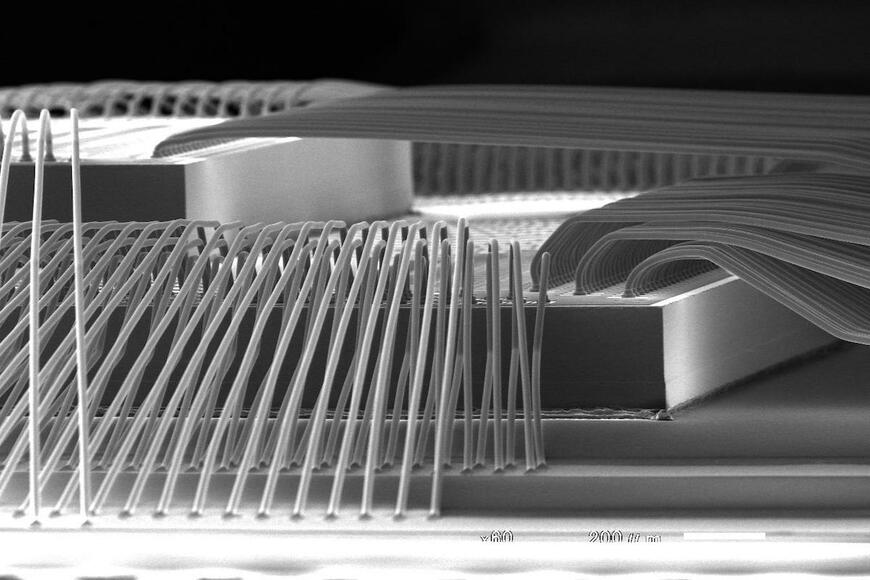

ほぼすべての市場が好調に推移しており、パワーマネジメントIC(PMIC)などのアナログ関係、ディスプレードライバーIC、マイコンなど汎用デバイスの不足感がより強まっている。そのため、半導体後工程分野においても先端よりもワイヤーボンディング(WB)工程などのレガシープロセスの生産状況がより逼迫している。

10~12月期は過去2番目の受注水準

先ごろ20年度第3四半期(10~12月)決算を発表したディスコの四半期出荷高は、前四半期比7%増の446億円となり、受注高も過去2番目の水準となる481億円を記録した。同社への新規装置の引き合いは20年8月ごろから急速に増しており、中国勢をはじめとするスマホ各社の積極的な生産計画を受けて、装置とともにブレードなどの消耗品の出荷も好調だった。

主力拠点の桑畑工場(広島県呉市)もフル稼働を続けており、顧客とのあいだで納期調整を行っているという。6月ごろまでこの操業状況が続くと見ており、人員増強や生産効率の向上などの対応を急ぐ。

PMICなどあらゆる分野で必須の汎用デバイスが非常に逼迫しているため、後工程生産を担うOSATも繁忙を極めている。とりわけ、WB工程などがタイトな状況で、台湾ASEなどは能力増強のため1000台規模のワイヤーボンダーを発注したとの一部報道も出ている。ワイヤーボンダーは一般的に他の後工程装置に比べて納期が短いが、ラッシュオーダーの影響で納期が数カ月先になってしまうケースが出てきている。

WB系デバイスが逼迫している理由の1つして、中国スマホの中心がファーウェイからVOX(Vivo、Oppo、Xiaomi)にシフトしたとの指摘もある。先端志向の強いファーウェイはフリップチップ(FC)やWLPのパッケージ工法を好んで採用する一方、VOXはコスト重視の観点からWB系デバイスの構成が多いと見られる。

半導体の供給不足で減産を強いられている自動車業界も、WBを使ったようなレガシーデバイスを多く搭載するため、後工程生産の逼迫は今後のリスク要因となりそうだ。

基板の大型化・高多層化も不足感に拍車

レガシーに限らず、半導体後工程分野ではパッケージ基板の不足感も強まっている。特にFCBGA基板の供給が需要に追いついておらず、日本のみならず台湾や韓国の基板各社が増産投資を急ピッチで進めているところだ。

FCBGA基板の主用途であるプロセッサーは、データセンターやパソコンだけでなく、基地局などの通信インフラでも需要が伸びているほか、基板サイズの大型化・高多層化が進展しており、基板各社の生産キャパシティーに対する負荷が増している。

FCBGA基板分野においては、インテルが引き続き最大顧客であるものの、近年はAMDやエヌビディアが台頭。これら企業の要求に基板各社が応えられていない状況だ。特にAMDは基板供給先の確保が喫緊の課題となっており、大手はもとより国内中堅の基板メーカーにも供給を要請しているもようだ。

サプライチェーンのあらゆるところで散見される半導体の供給不足問題。問題解消に向けてはしばらく時間を要しそうだ。また、今後を見据えては半導体メーカーと顧客企業の在庫管理に対する戦略にも変化に与えることになると予想される。

電子デバイス産業新聞 副編集長 稲葉 雅巳