退職世代でも所得減に要注意

退職世代の収入(退職後年収)には、大きく分けて公的年金を中心にした年金収入、退職後も継続して働くことによる勤労収入、保有している資産の取り崩しを中心とした資産収入があります。

新型コロナウイルス蔓延の影響として、公的年金の収入減は差し当たり心配する必要はないでしょうが、勤労収入と資産収入への影響は懸念されるところです。前回紹介した英国の実情『コロナ禍で家計が受けた影響~英国では3割が貯蓄を取り崩す』でも同様の傾向が窺えました。

退職後年収の調整弁は資産収入

データは少し古いのですが、フィデリティ退職・投資教育研究所が2017年に行った「資産活用世代のお金との向き合い方アンケート」から、60代の退職後年収の源泉を紹介し、その影響の大きさを確認してみましょう。

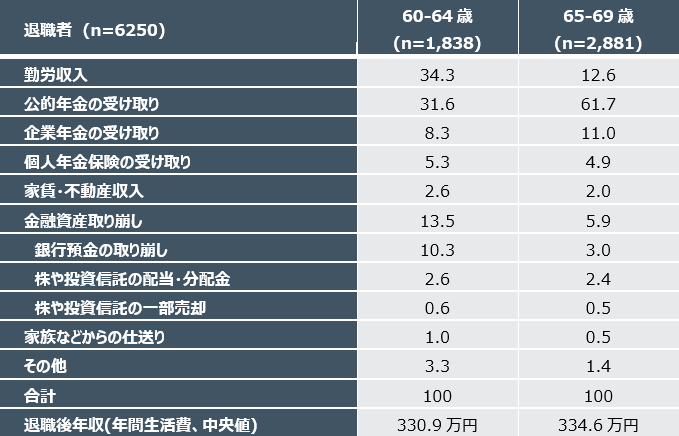

まず退職後年収の中央値は、公的年金を受け取れるようになる60代後半でも、それ以前の60代前半でもほぼ同じ330万円強でした。ただ、65歳以上と未満では、退職後年収の構成比に大きな違いがあります。

公的年金を受給している人が少ない60代前半では、その構成比は3割ですが、60代後半になると6割に高まります。その分、前半では、勤労収入と資産収入の比率が高くならざるを得ません。意外にも、60代前半の方が資産の取り崩しが大きくなっているのは驚きです。

勤労収入はそれほど柔軟に増やしたり減らしたりというわけにはいきませんから、足りない分を資産からの取り崩しで賄うという「調整弁」の役割を担っていることがわかります。

退職者の年代別退職後年収(年間生活費)の源泉 (単位:%)

注:生活費の中央値はその金額を回答した人が対象のため、総数は4521人で、50-54歳は485人、55-59歳は530人、60-64歳は1335人、65-69歳は2171人。年間生活費の設問と、その源泉に関する設問は別々で聞いているために、必ずしも整合的でない部分がある。

出所:フィデリティ退職・投資教育研究所「資産活用世代のお金との向き合い方アンケート」(2017年8月)

60代前半での資産の取り崩し過ぎが懸念材料

そこで60代前半の課題を整理してみます。勤労収入の構成比は34.3%と後半の12.6%よりもかなり大きな比率を占めていることがわかります。

新型コロナ禍で、この勤労収入が60代後半並みにまで大きく減少するとしたら、資産収入は30%を超える水準にまで高めざるを得なくなります。年間で100万円程度の取り崩しが必要になるわけで、資産の予想以上の劣化という影響が出ることになりかねません。

有価証券の引き出しを先送りにするのは正しい選択

その影響を少しでも緩和するためには、資産運用を継続して資産寿命の延伸を考える必要があります。

その視点からアンケート結果をみると、資産の引き出し順序に注目できると思います。「株や投資信託の配当金・分配金」と「株や投資信託の一部売却」の構成比は、60代の前半も後半もほとんど変わりませんが、銀行預金の取り崩しの比率は60代前半に多く(10.3%)、後半は少なくなっています(3.0%)。

ここからは、有価証券の取り崩し(利益分も含む)を一定にしながら、必要な追加分は銀行預金からの引き出しで賄うといった姿勢がうかがえます。少しでも長く資産からの引き出しができ、少しでも長く資産収入を作り出すためには、株や投資信託の資産からの引き出しをできるだけ抑制していくことが大切になるでしょう。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史