世界中でAIやビッグデータを用いて審査を行う与信が急速に広がっています。米国のKabbage、中国のWeLab、アフリカのBranch等が日に日に活動地域を拡大していることは、フィンテック分野に詳しい方であればよくご存じかと思います。

今回は、このビッグデータ等を用いる与信が日本では今後も広がらないことをご紹介します。

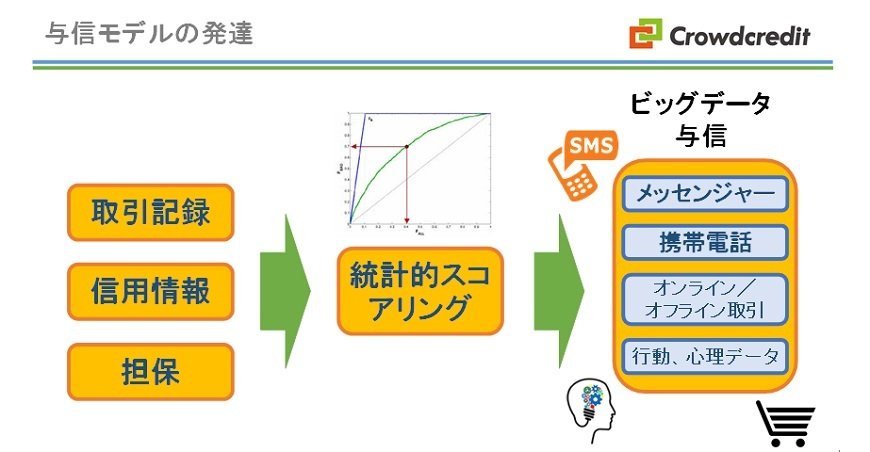

与信モデルの進化過程

20世紀後半、日本や欧米の銀行は借り手の取引記録や信用情報を取得したり、資産の保全に担保を取得したりすることによって貸付を行っていました。これが21世紀に入ると、日本を除く先進国で統計的スコアリングを用いた与信が急速に広がります。

統計的スコアリングは現在でも世界で拡大し続けています。そして、ここ数年出てきたのが、メッセンジャー、SNS、携帯電話上の情報や行動、心理データを用いて審査を行う与信です。

日本で広がらない理由1:ビッグデータ与信の不良債権比率は日本の金利水準より高い

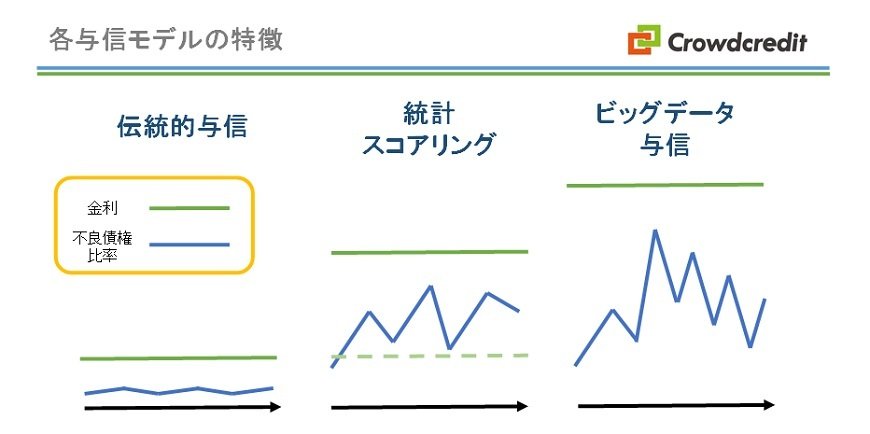

後述する通り、統計的スコアリングやビッグデータ与信が世界的に広がっているにはそれ相応のメリットがあるからなのですが、まず見落とされがちなのはそのデメリット(といっても日本以外の国ではそれほど問題になりません)です。

それは、伝統的な手法による与信→統計的スコアリング→ビッグデータ与信と、新しいものほど不良債権比率が上がることです。

これは、十数年前に統計的スコアリングを日本全国の銀行が試して、軒並み貸付ポートフォリオが赤字になったことから、納得できる銀行員の方も多いのではないかと思います。

ビッグデータ与信は統計的スコアリングと比べてもさらに漠然としたデータがソースですので、不良債権比率も統計的スコアリングよりもさらに上がります。

日本以外の国では、単純に貸付金利を引き上げることでこれに対応し、統計的スコアリングもビッグデータ与信も広がりを見せています。

当社はエストニア、フィンランドおよびスペインで統計的スコアリングを用いて与信を行うファンドをご提供していますが、貸付金利はだいたい15~60%くらいです。

米国でビッグデータ与信を行っているKabbageの平均貸付金利は30%強と言われています。また、中国でビッグデータ与信を行っているWeLabの平均貸付金利も33%程度、ケニアやタンザニアでビッグデータ与信を行っているBranchの平均貸付金利は約150%と言われています。

日本国内では上限金利が貸付金額に応じて15~20%なので法的に上記の金利水準で貸付を行うことはできませんし、仮に法律が改正されて上限金利が引き上げられても、不良債権比率が低い(=低い金利で貸し付けられる)伝統的な与信と全く勝負になりません。

日本で広がらない理由2:日本にはもう新たにリーチすべき人がほとんどいない

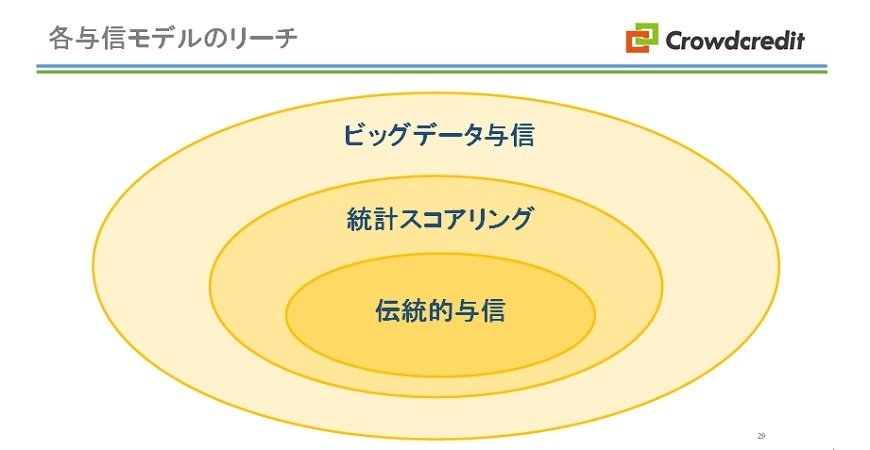

なぜ不良債権比率が上がってしまうために金利も高い統計的スコアリングやビッグデータ与信が、日本を除く世界で急速に広がりを見せているかというと、与信がリーチできる範囲が広がるからです。

統計的スコアリングによって、伝統的な与信手法では貸付を行うことができなかった人に貸付を行うことができるようになり、ビッグデータ与信はさらに統計的スコアリングでもリーチすることができなかった人に与信することができます。

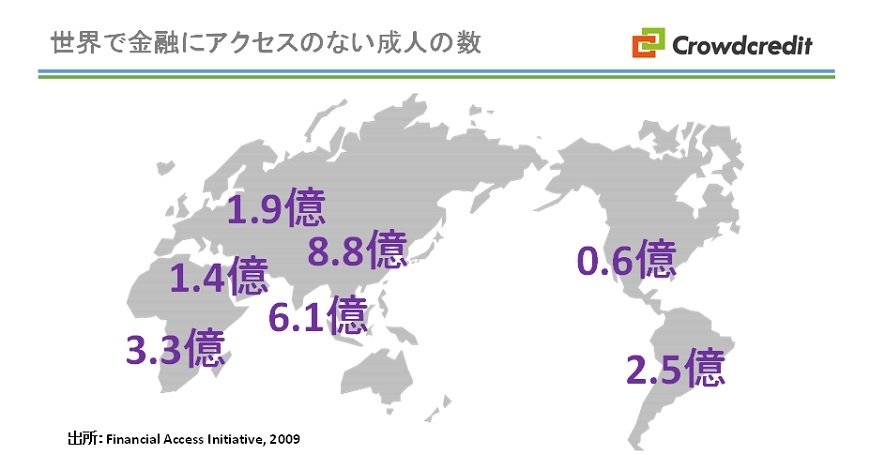

世界の人口のうち成人人口は約45億人程度と言われ、そのうち金融にアクセスのある人の数はまだ20億人程度と言われます。残りの25億人は簡単な預金口座にすらアクセスがなく、金融包摂*の今後の課題と言われています。

*金融包摂についてはこちらの記事もご参照ください:『まだあったFinTech(フィンテック)で伸びる可能性のある領域―「金融包摂」って何?』

先進国である米国でも、統計によってばらつきはありますが、6000万~1億程度の人が預金口座等の金融にアクセスがないと言われています。

これに対して、日本で伝統的な手法の与信でリーチできない成人の数は、多く見積もっても数百万人というところでしょうか。先進国であり移民社会ではない日本では、派手さはありませんが20世紀式の与信でも十分に全国にリーチできていると言えます。

フィンテックは社会的課題を解決するもの

以上のようにビッグデータ与信は、これまで金融にアクセスがなかったり、60%、300%という高い金利で借り入れを行っていた人のうち10億人くらいの人に対して30%や150%という金利で与信へのアクセスを提供する性質のものです。そのため、上限金利が15%で伝統的な金融機関のリーチが広い日本とは縁がないものです。

20世紀に自動車産業、電機産業で歴史的な大成功を収めたことから、今でも日本ではテクノロジーの面からこれまでになかった事業モデルへの期待が強まりやすいイメージがありますが、あくまでフィンテックとは金融分野における社会的課題を解決するもので、凝ったおもちゃを作るものではありません。

『フィンテック最前線:日米で生まれる新しい証券会社』で紹介されているような、日本の社会背景を反映したフィンテック・サービスが今後一層盛り上がることにより、日本ではビッグデータ与信の存在が早く忘れられることを筆者は願っています。

クラウドクレジット