2019年10月28日に行われた、日立建機株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日立建機株式会社 執行役専務兼CFO 財務本部長 桂山哲夫 氏

日立建機株式会社 執行役 営業本部長 先崎正文 氏

2020年3月期第2四半期決算説明会

先崎正文氏:先崎でございます。説明に入る前に、このたびの台風19号によって、東日本の広範囲に風水害が発生いたしました。大きな被害を受けたみなさまにお見舞い申し上げます。

当社の被害としては、子会社である日立建機日本の、長野県と福島県の一部の営業所で浸水被害を受けましたが、人的被害はなく、営業所の復旧に向けて作業しています。

茨城県の5つの生産工場の被害は大変軽微で、稼働に問題はございません。ただし、被災した取引先から供給が止まった部品があるため、(2019年)10月23日以降、一部のラインで生産を休止しており、本格的な生産再開の時期は調整中となっています。

一日も早い本格的な生産再開へ取り組むとともに、お客さまと社会のみなさまへご迷惑をおかけしないように、グループ一丸となって全力を挙げてまいります。

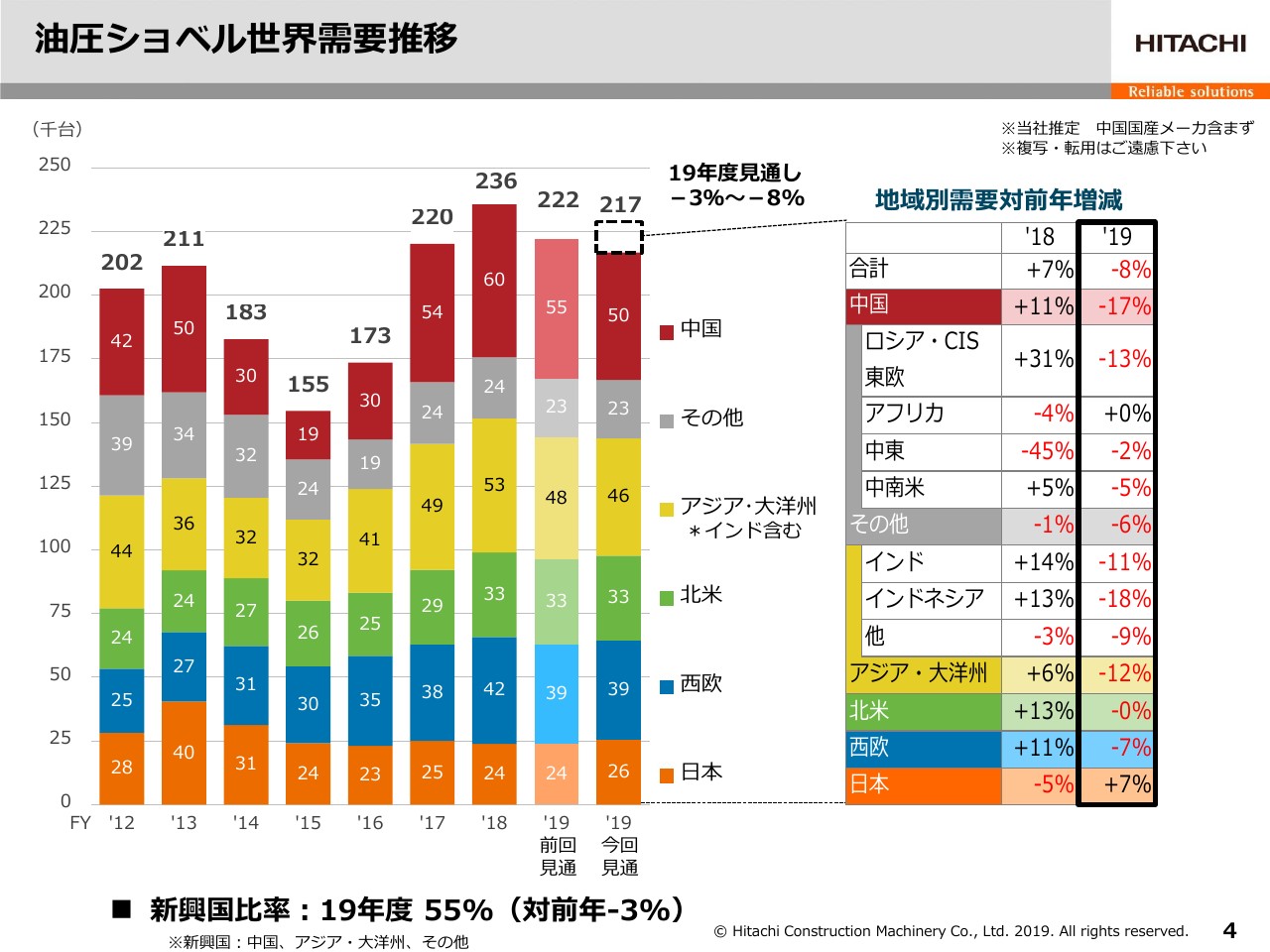

油圧ショベル世界需要推移

それでは、地域別市場環境と見通しについてご説明いたします。まず、油圧ショベルの2019年度世界需要推移についてです。

前回見通しの22万2,000台から5,000台減の21万7,000台で、対前年では8パーセント減といたしました。中国においては、中国政府主導によるインフラ投資の拡大基調に大きな変化は起きていないと見ていますが、足元の需要減少や米中貿易摩擦のリスクなどを踏まえて、前回見通しより5,000台減、対前年で17パーセント減の5万台といたしました。

また、アジア・大洋州では、インドの需要回復の遅れを織り込んで、前回見通しより2,000台減、対前年で12パーセント減の4万6,000台といたします。日本では、前回見通しから2,000台増、対前年で7パーセント増の2万6,000台と想定いたしました。

その他の地域では、想定を超えるマーケットの変化は見受けられず、北米は前年度並みの3万3,000台、西欧は対前年で7パーセント減の3万9,000台と見通しています。

台風によるサプライチェーンの課題はあるものの、日本や北米などの需要の上振れの可能性も鑑み、各施策を展開してまいります。

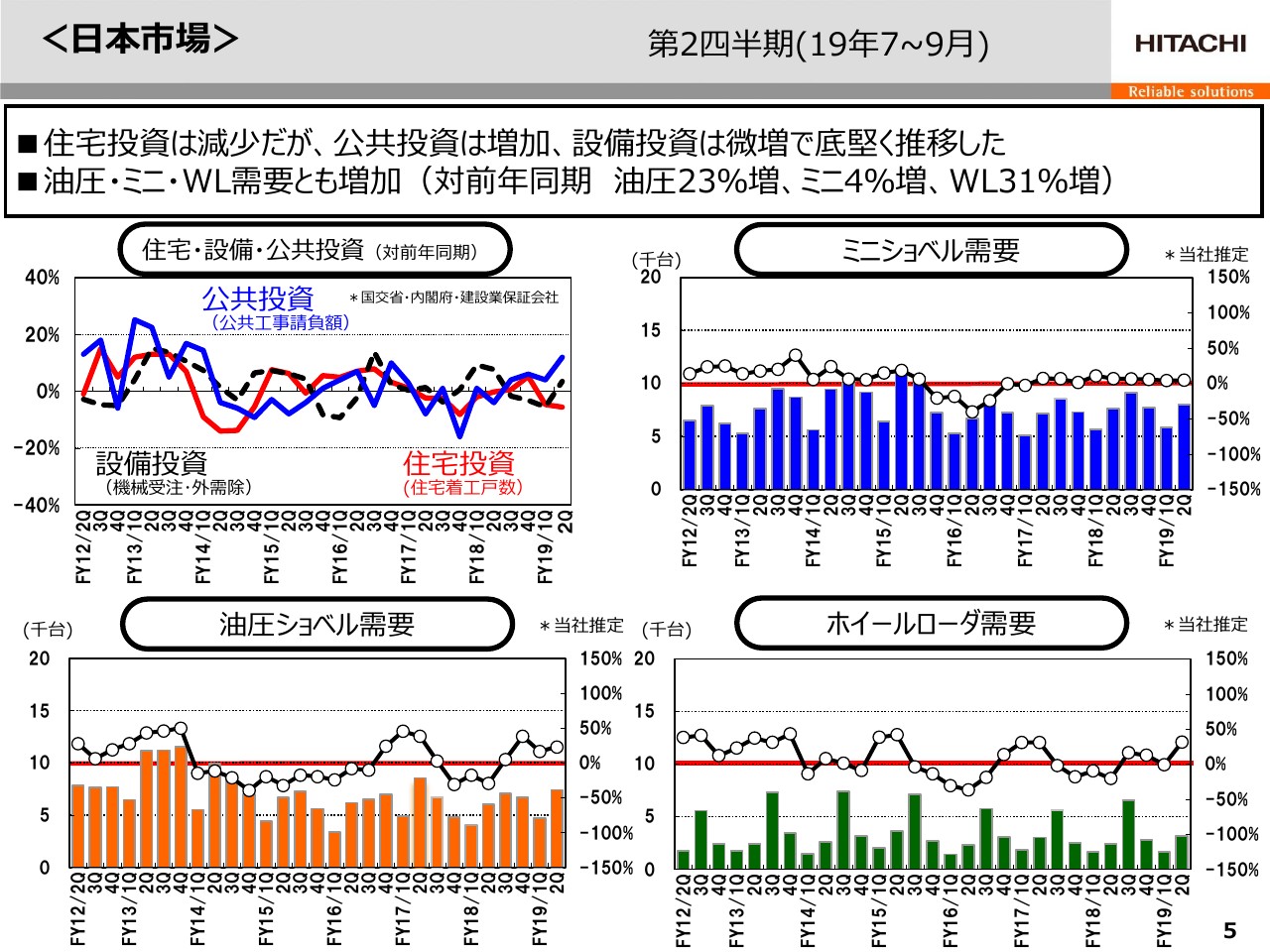

<日本市場>

次に、各市場の第2四半期の結果を中心にご説明申し上げます。5ページは、日本市場についてです。

(スライドの)左上のグラフをご覧ください。第2四半期の住宅投資は前年同期比で減少していますが、公共投資は災害復旧工事の継続などにより増加、設備投資は微増で、全体としては底堅く推移しています。

左下の油圧ショベルにおいては、災害復旧工事の継続やレンタル需要の増加などにより、前年同期比で23パーセント増となりました。

また、右上のミニショベルの需要は4パーセント増となっています。右下のホイールローダの需要は、当社を含む各社が新モデルを投入したことや、除雪需要の前倒しなども見られ、31パーセント増となりました。

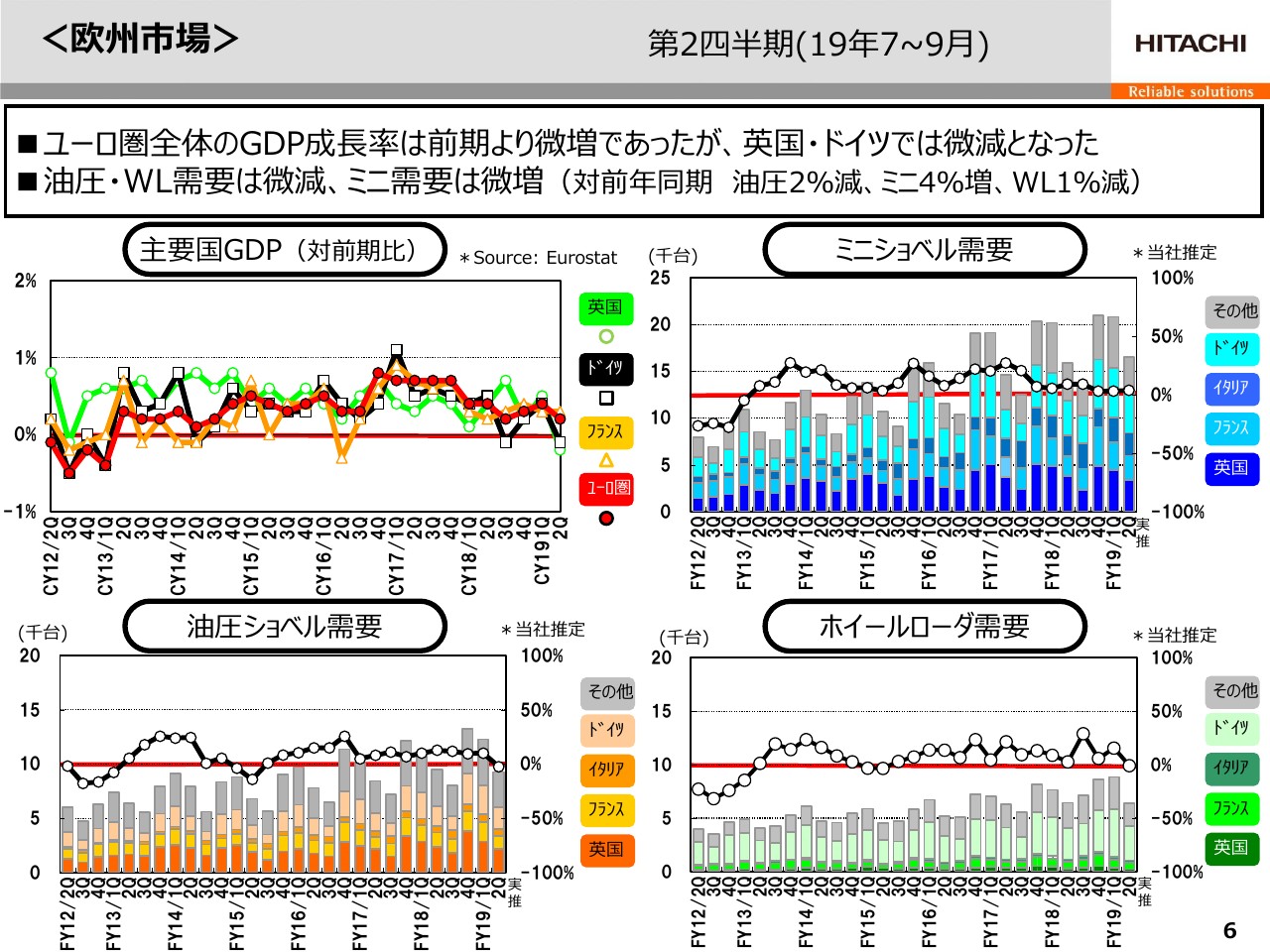

<欧州市場>

次に、欧州市場です。(スライドの)左上のGDPのグラフをご覧ください。カレンダーイヤー2019年第2四半期のユーロ圏全体のGDPは微増となっていますが、イギリスやドイツではマイナス成長となりました。

左下の油圧ショベルの需要は、先行きに不透明感が出ている経済状況を反映し、欧州全体で前年同期比で2パーセント減とマイナスに転じました。とくにイギリスで需要が減少いたしました。

右上のミニショベルの需要は4パーセント増、右下のホイールローダの需要は1パーセントの減となりました。

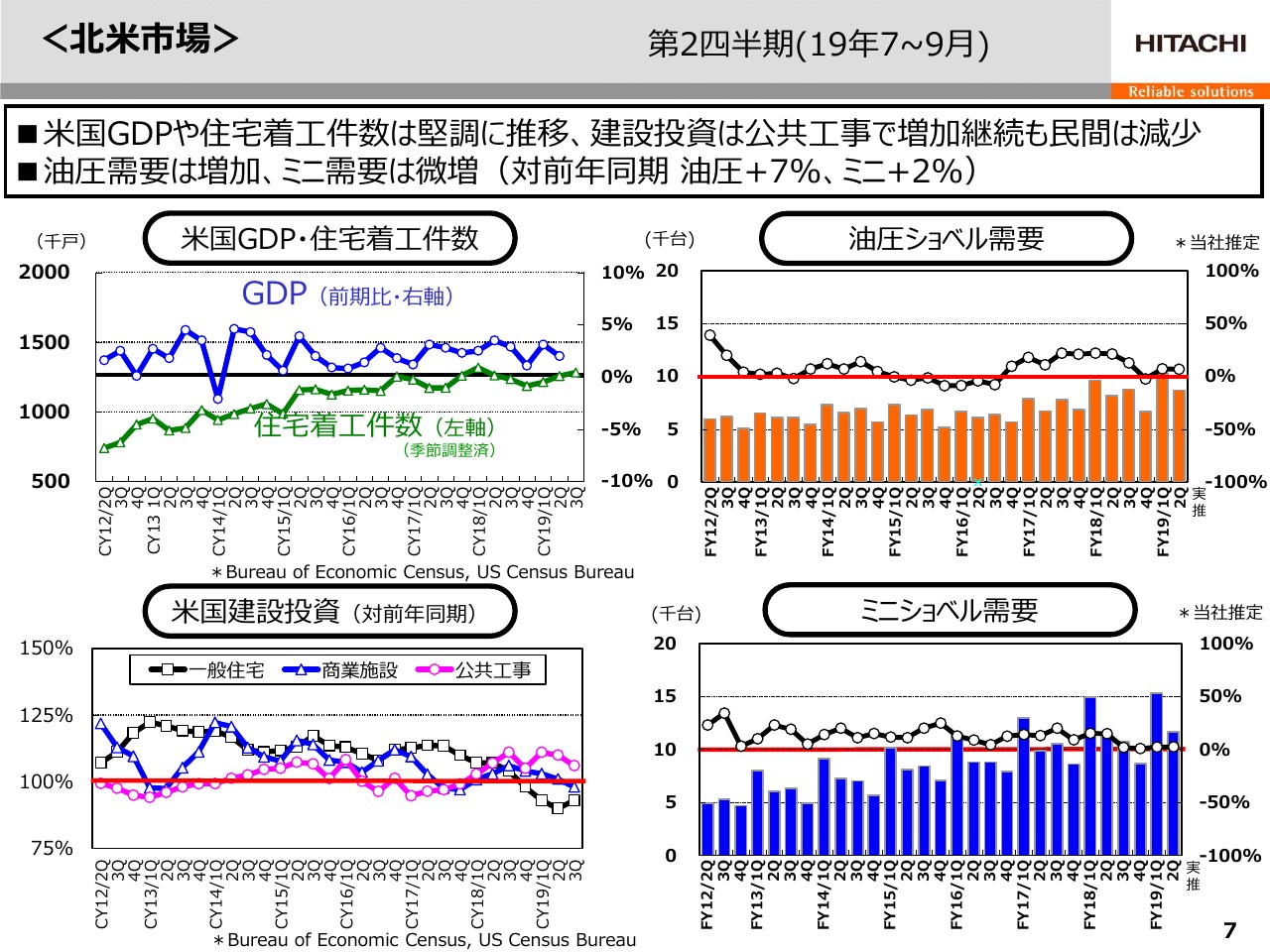

<北米市場>

続いて、北米市場です。(スライドの)左上の米国のGDPは、カレンダーイヤーでの2019年第2四半期で2.1パーセントの伸びとなりました。住宅着工件数については、前年同期比で引き続き増加しています。

左下の米国の建設投資は、公共工事で引き続き増加している一方、商業施設は減少しています。一般住宅は減少の割合が縮小しています。

米中貿易摩擦の問題など不安材料はございますが、全体として堅調に推移した経済状況の結果、右上の油圧ショベル需要は前年同期比で7パーセント増、右下のミニショベルの需要は2パーセント増で、引き続き高水準の需要環境が継続しています。

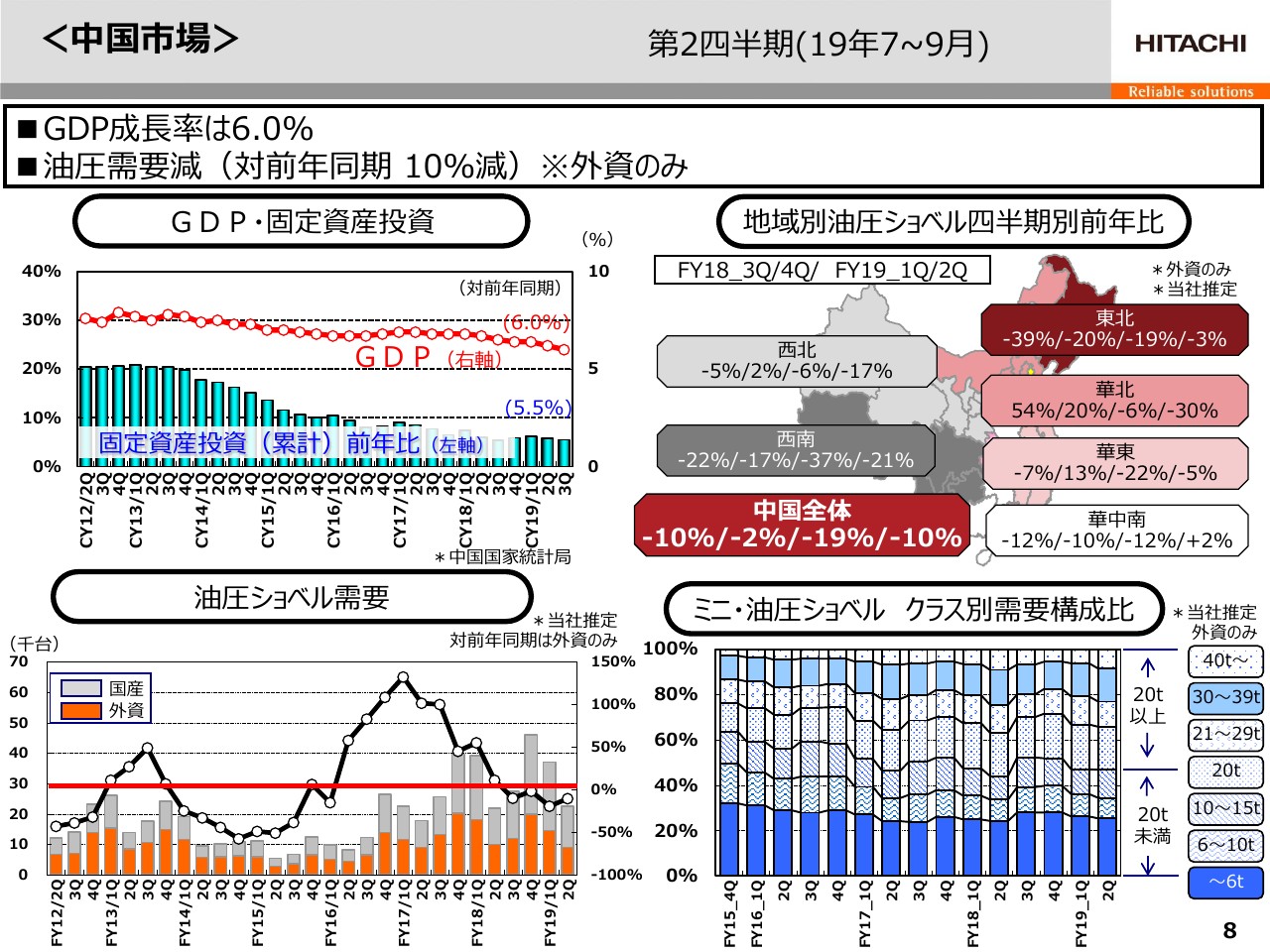

<中国市場>

次に、中国市場についてご説明いたします。(スライドの)左上のグラフをご覧ください。カレンダーイヤーの2019年第3四半期のGDP成長率は6.0パーセント増、1月から9月の固定資産投資は5.5パーセント増となり、成長の鈍化が続いていると言えます。

左下の油圧ショベル需要については、国産機を含めた第2四半期の全需要は前年同期比で3パーセントの増加でしたが、外資のみでは10パーセントの減となりました。

右上の地域別油圧ショベル需要を見ますと、需要構成比率の最も高い華東では5パーセント減となりました。次に需要構成比率の高い華中南では、プラス2パーセントで増加に転じましたが、その他の地域では、引き続き減少が継続しています。

右下のクラス別需要構成比については大きな変化はなく、前期から見られる、鉱山や砕石現場における生産性や安全性を重視した、機械の大型化の傾向が継続しています。

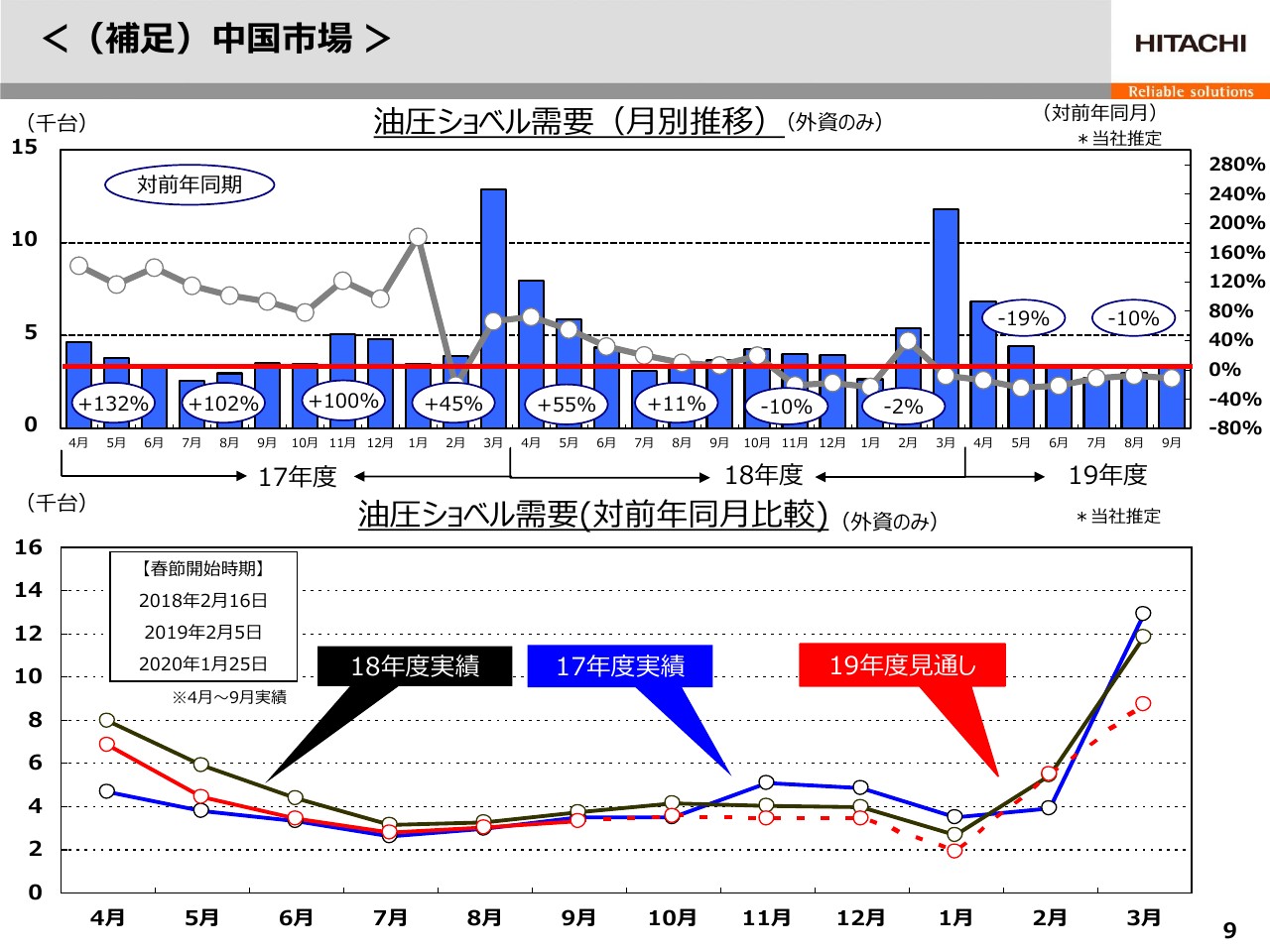

<(補足)中国市場>

中国市場について補足いたします。(スライドの)上のグラフをご覧ください。外資のみの月別油圧ショベルの需要推移を見てみますと、春節明けの需要が伸びた2月を除き、昨年(2018年)11月から前年割れの傾向が続いています。

下のグラフで、月別需要推移を昨年と重ねて比較しますと、10月以降は引き続き、昨年の需要より下回ると見通しており、通年で対前年17パーセント減の5万台と想定し、前回見通しを修正いたしました。

報道されていますとおり、米中貿易摩擦の影響により経済成長が鈍化している中国においては、中央政府による景気刺激策実施なども期待されますが、その投資の実現、および建機需要へのプラス効果にはタイムラグがあり、需要が増加に転じる時期を注視しています。

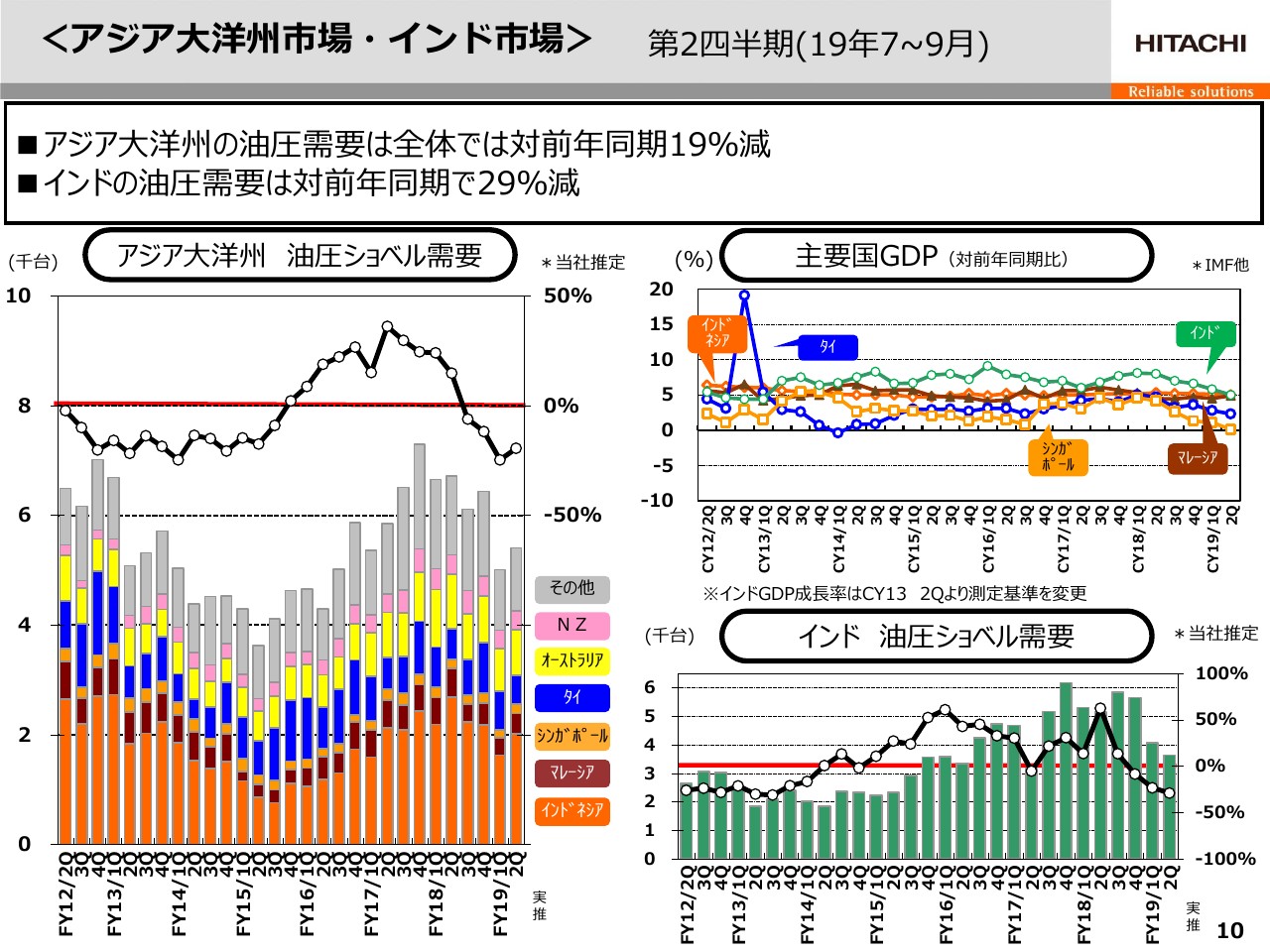

<アジア大洋州市場・インド市場>

次に、アジア大洋州・インド市場についてご説明いたします。(スライドの)左側のアジア・大洋州の油圧ショベルの需要につきましては、引き続きインドネシア・マレーシア・オーストラリアなどで減少し、全体では前年同期比で19パーセント減となりました。

右下はインド市場(の需要)です。インドの油圧ショベル需要は、選挙後の需要回復の遅れにより前年同期比で減少していますが、新政府の予算や(2019年)8月に発表された景気刺激策によって、2019年度の後半に需要が回復することを見込んでいます。

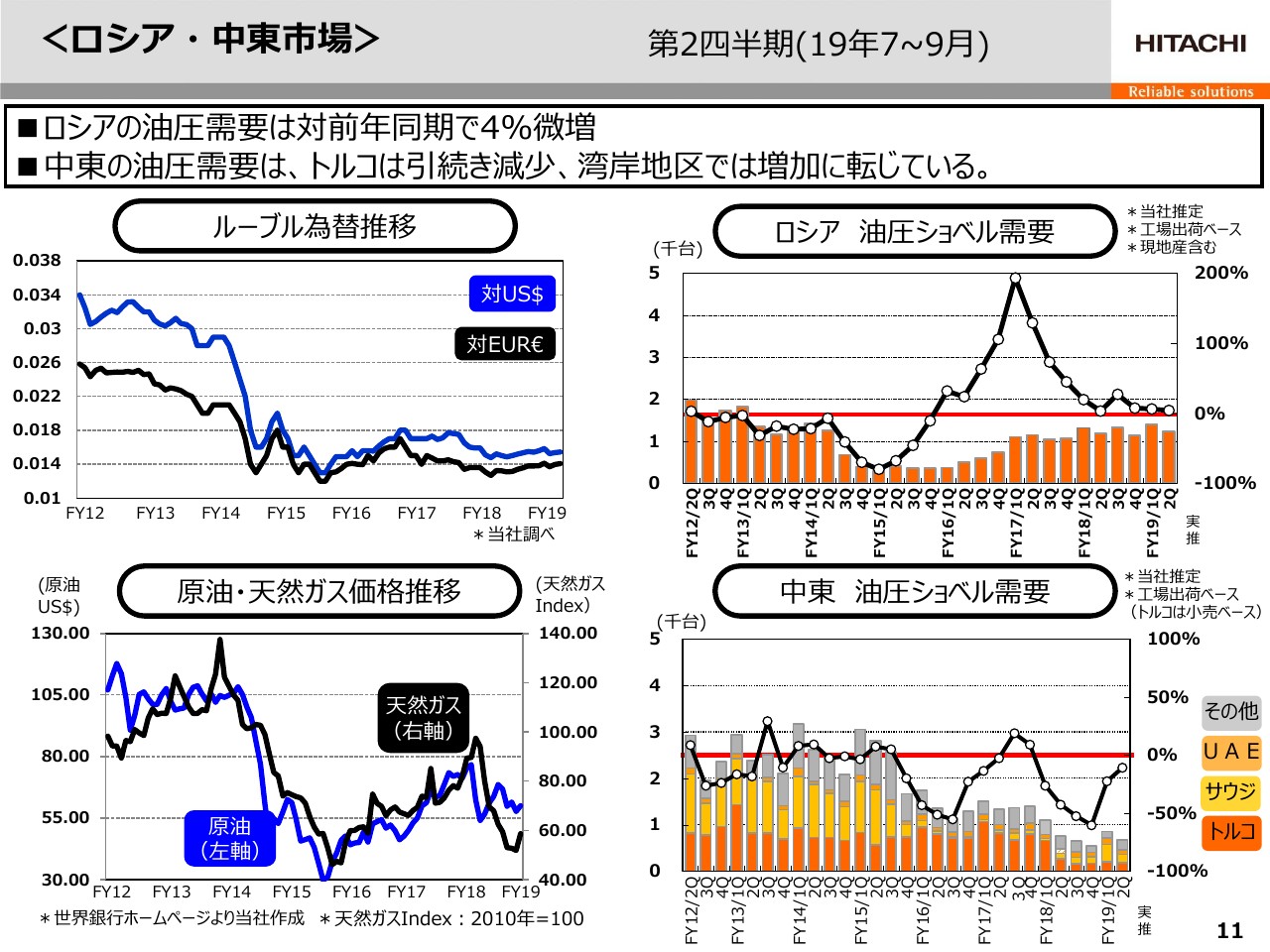

<ロシア・中東市場>

次に、ロシア・中東市場です。(スライドの)右上のロシアの油圧ショベルの需要は安定的に推移しており、前年同期比で4パーセントの微増となりました。

右下は中東の油圧ショベルの需要で、トルコにおいてはリラ安などの影響を受けて、引き続き低迷していますが、湾岸地区では増加に転じてきています。

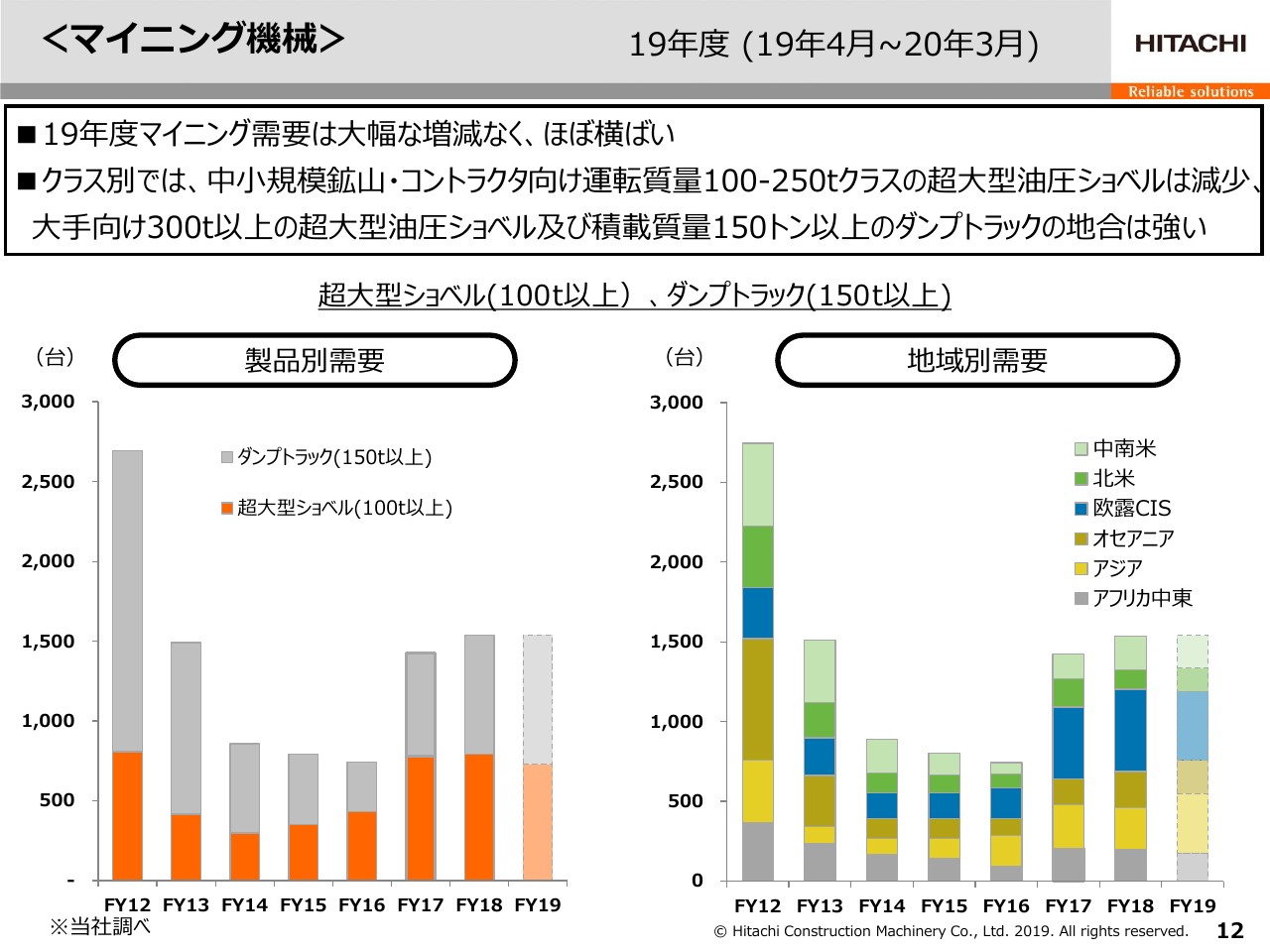

<マイニング機械>

マイニング機械についてご説明申し上げます。2019年度の需要見通しは、前回と大きな変更はなく、前年度からほぼ横ばいと見ています。

クラス別では、運転質量100~250トンのショベルにおいて、低品位石炭の価格下落影響にて、中小の鉱山、あるいは中小規模コントラクターからの引き合いが減少し、需要減が生じています。

一方で、高品位石炭・鉄鉱石・銅などは、大手鉱山を中心に、更新需要や生産拡大に伴う増車需要の地合いは依然強く、運転質量300トンを超えるショベル、あるいは積載質量150トンを超えるトラックは、引き続き高いレベルを維持していくと予測しています。

<(補足)BB Ratio>

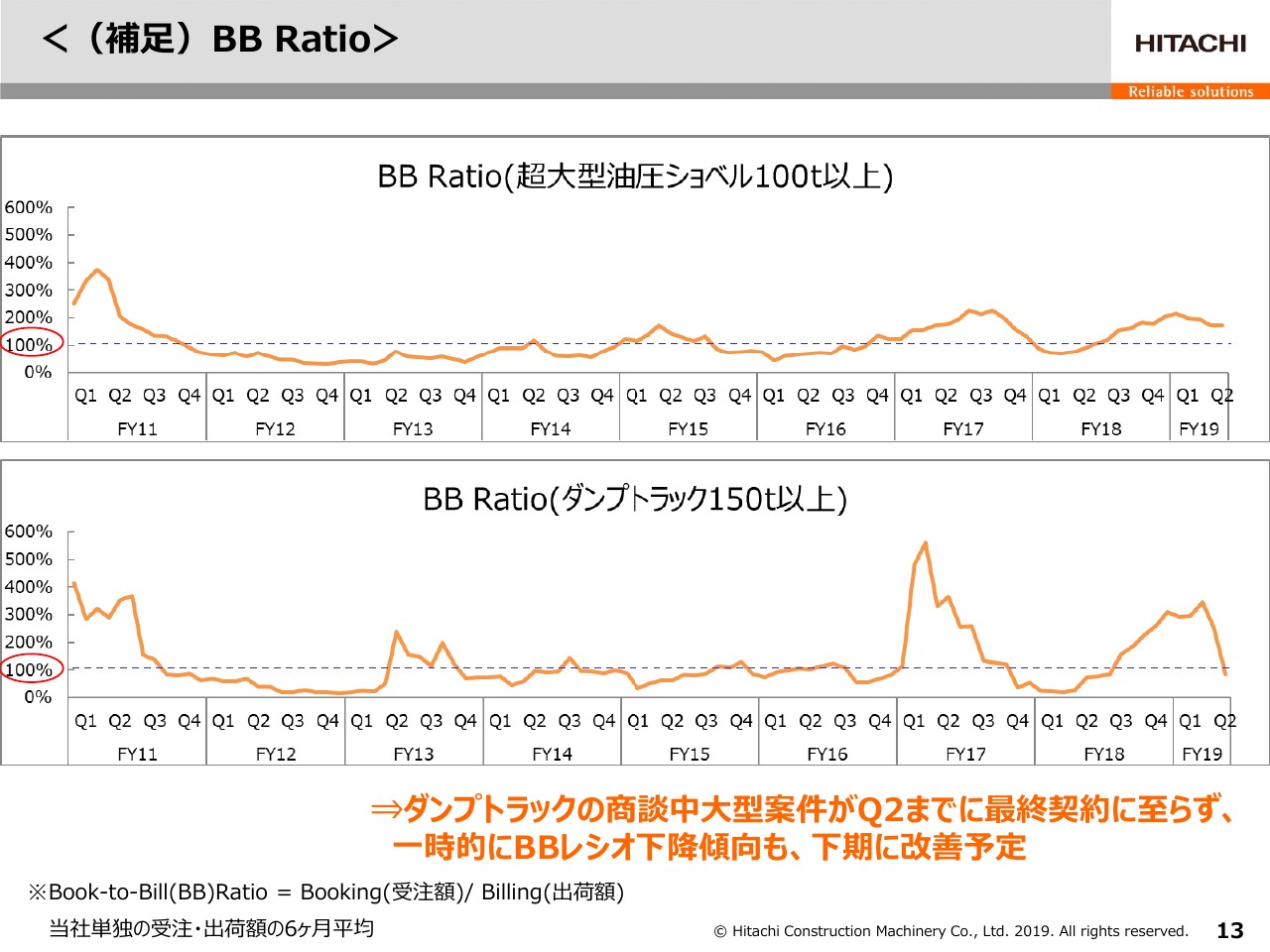

13ページをご覧ください。マイニング機械の受注状況推移をBBレシオでご紹介いたします。

超大型ショベルは、大手鉱山向け超大型機種を中心に受注が進んでおり、100パーセント以上を維持しています。ダンプトラックは、出荷が順調に進む中で、複数の商談が最終契約に至らず、100パーセントを若干下回りましたが、第3四半期に正式受注予定にて、BBレシオは回復することを見込んでいます

《トピック》ブラッドケン社が日立建機ダンプトラック用純正荷台を出荷開始

14ページ以降はトピックスとなります。100パーセント子会社で、鉱山機械向け部品を製造するブラッドケン社は、このたび、日立建機のリジッドダンプトラック向け純正荷台を受注し、オーストラリアの同社工場で製造し、出荷を開始いたしました。

今回の事案により、日立建機が設計した荷台をブラッドケン社で製造するといった、新たな体制を確立いたしました。今後もブラッドケン社とのシナジーを生み出し、マイニング事業のソリューションビジネスを強化してまいります。

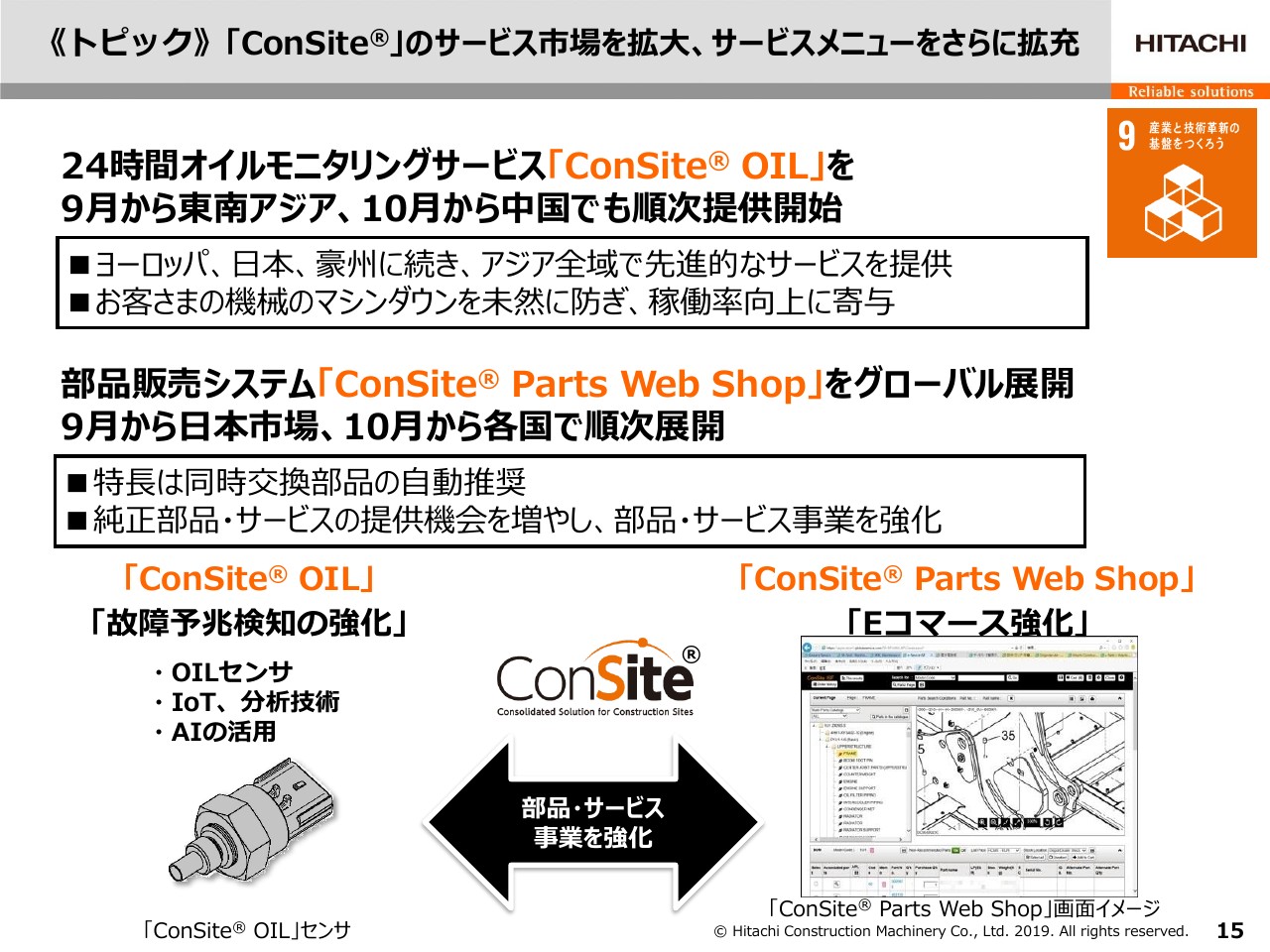

《トピック》「ConSite®」のサービス市場を拡大、サービスメニューをさらに拡充

最後に、部品・サービス事業拡大のための「ConSite®」新メニューについて、ご紹介いたします。

当社では、24時間オイルをモニタリングすることでマシンダウンを未然に防ぐ、「ConSite® OIL」を欧州・日本・オセアニアなどで導入いたしましたが、(2019年)9月から東南アジア、10月から中国に順次展開してまいります。

また、検知した故障の予兆を修理提案・受注につなげていくための、Eコマースによる部品・サービス事業強化策の一環として、販売代理店がWebでいつでも純正部品を提案できるシステム「ConSite® Parts Web Shop」の展開も開始いたしました。

特長の1つは、故障箇所に関係し、同時に交換することが推奨される部品を、モバイル端末上に表示できることです。現場で修理費・修繕費を抑える提案や、見積書の作成がしやすくなります。

9月から日本市場で導入を開始し、今月(10月)からは順次グローバル市場に向けて展開してまいります。私からは以上です。

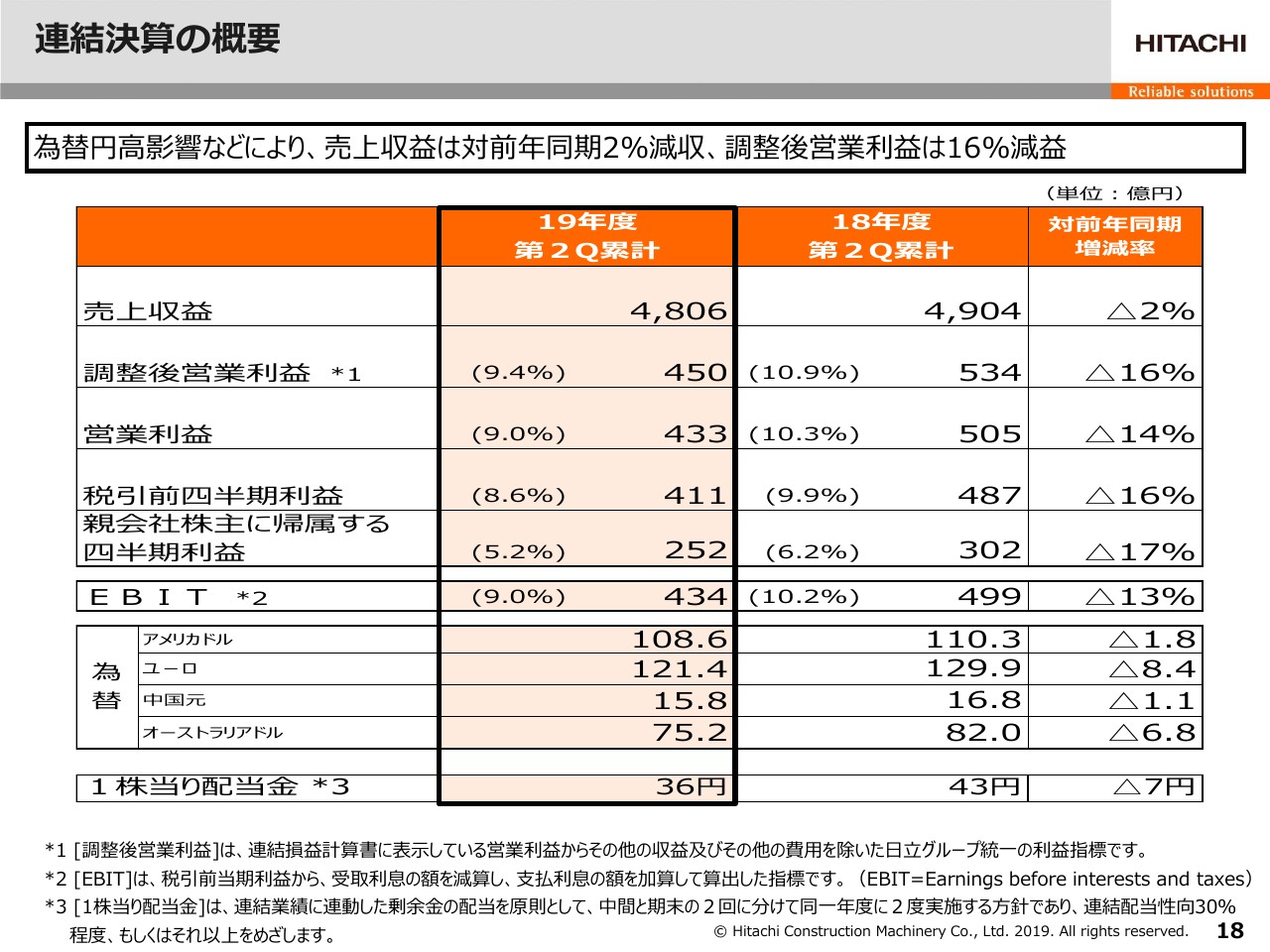

連結決算の概要

桂山哲夫氏:続きまして、連結決算の概要についてです。18ページをご覧ください。2019年度第2四半期累計期間の売上収益は、前年同期比で2パーセント減の4,806億円となりました。

調整後営業利益は前年同期比で16パーセント減の450億円で、利益率は9.4パーセント。営業利益は433億円で、利益率は9.0パーセントでした。親会社株主帰属の当期利益は、前年同期比で17パーセント減の252億円でした。

この結果、当第2四半期累計期間の1株当たりの利益は118円50銭でしたので、本日の弊社取締役会にて、中間配当金を36円とすることにいたしました。詳細については、ニュースリリースが流れています。

なお、2019年度第2四半期累計期間の為替レートにつきましては、前年同期比で米ドルは1円80銭の円高、ユーロは8円40銭の円高、元は1円10銭の円高、オーストラリアドルは6円80銭の円高でした。

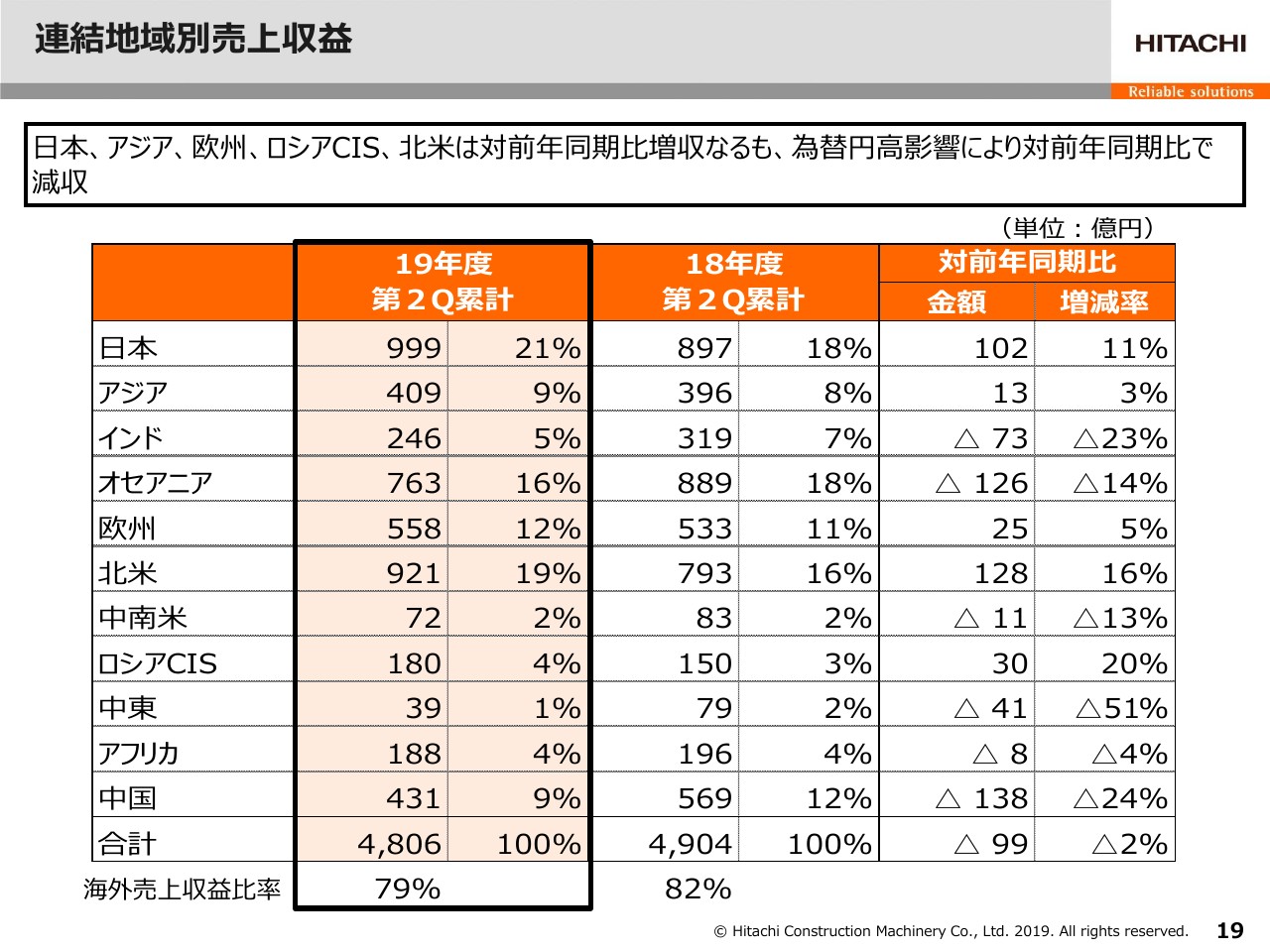

連結地域別売上収益

続きまして、連結地域別売上収益です。日本は、災害復旧工事などの需要増加で999億円となり、前年同期比で102億円、11パーセントの増加でした。

海外では、大幅な円高にあったものの、北米は921億円と、前年同期比で128億円、16パーセントの増加でした。また、アジア・欧州・ロシアCISも前年同期比で増加でしたが、その他の海外各地域においては前年同期比で減収となりました。

日本が好調なため、海外売上収益比率は前年同期より3ポイント減少し、79パーセントとなりました。また、4,806億円の売上収益は、前年同期と比べると、金額で99億円の減少になります。為替の円高影響が196億円ということで、現地通貨ベースでの純増は97億円になろうかと思います。

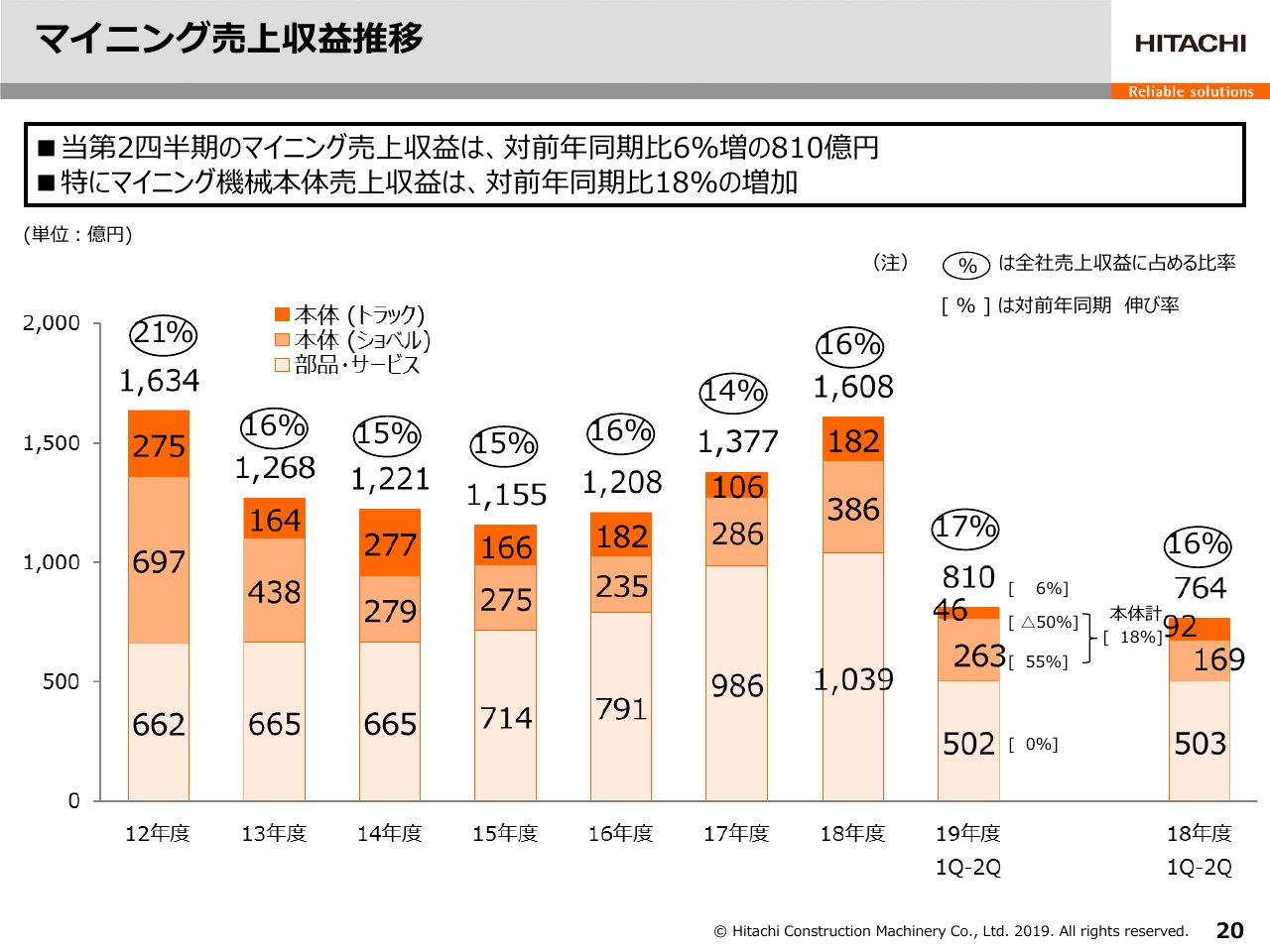

マイニング売上収益推移

続きまして、マイニングの売上収益推移をご覧ください。2019年度の第2四半期累計期間のマイニング売上収益は、(スライドのグラフの)右側から2本目の棒グラフで示したとおり810億円で、前年同期比で6パーセントの増加でした。

本体売上は18パーセントの増加です。トラックは当第2四半期の納入案件が少なく、対前年で減少でしたが、一方で、ショベルの本体売上は前年同期比で55パーセントの増加という、大幅な増加でした。

マイニング向けの部品・サービス売上も、大幅な為替円高影響下にあっても、前年同期並みの売上収益を確保しています。

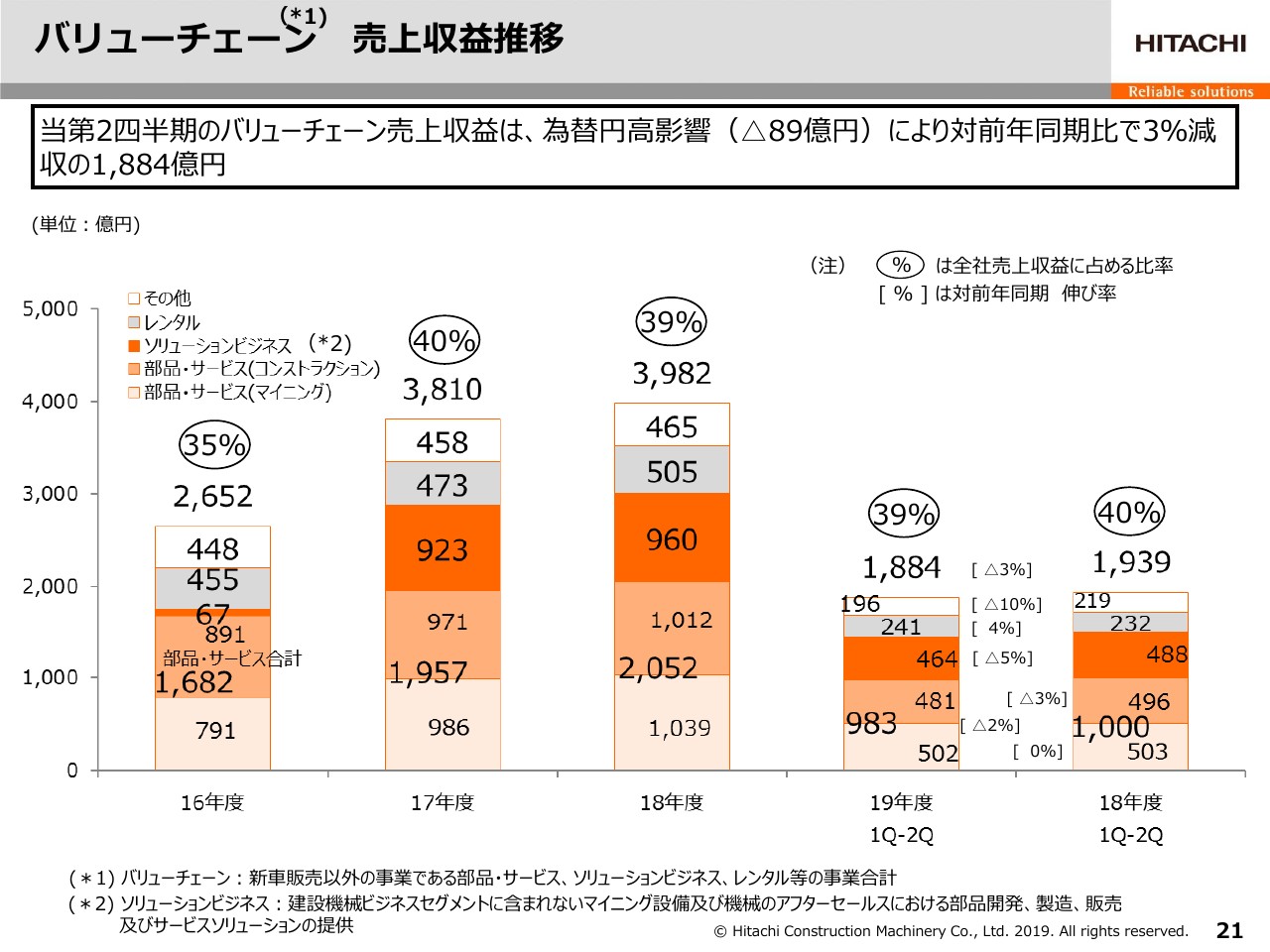

バリューチェーン 売上収益推移

続いて、バリューチェーンの売上収益推移をご説いたします。同じく、(スライドのグラフの)右側から2本目の棒グラフをご覧ください。

当第2四半期の累計期間のバリューチェーン売上は、ご覧のとおり、前年同期比で3パーセント減の1,884億円でした。ただし、為替円高影響がマイナス5パーセント相当の減収要因となりますので、実質は増収でした。

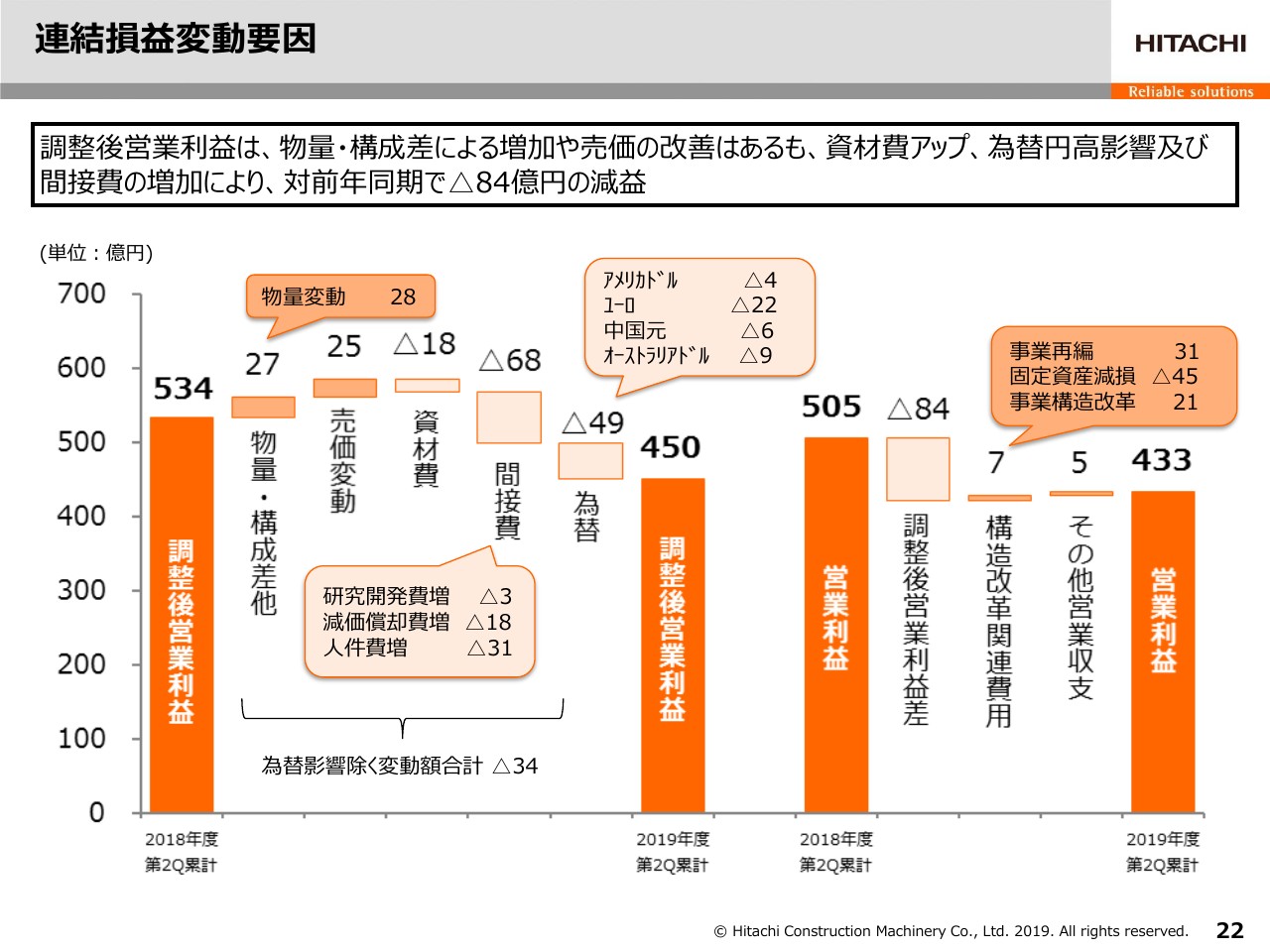

連結損益変動要因

続きまして、2019年度第2四半期の連結損益変動要因です。調整後営業利益については、ご覧のとおり、物量の増加や売価の改善の成果は上がりました。一方で、インドなどでの資材費のアップ、減価償却費や従業員の処遇改善などによる間接費の増加、さらに、第2四半期で一層顕著になった為替の円高影響により、前年同期より84億円減少した450億円となりました。

その他の営業収益・費用では、H-E Parts社の、北米での事業環境変化に伴う固定資産の減損の発生がございましたが、一方で、教習センタ―の株式持分比率変更などの事業再編利益その他もあり、営業利益は前年同期より72億円減少の433億円となりました。

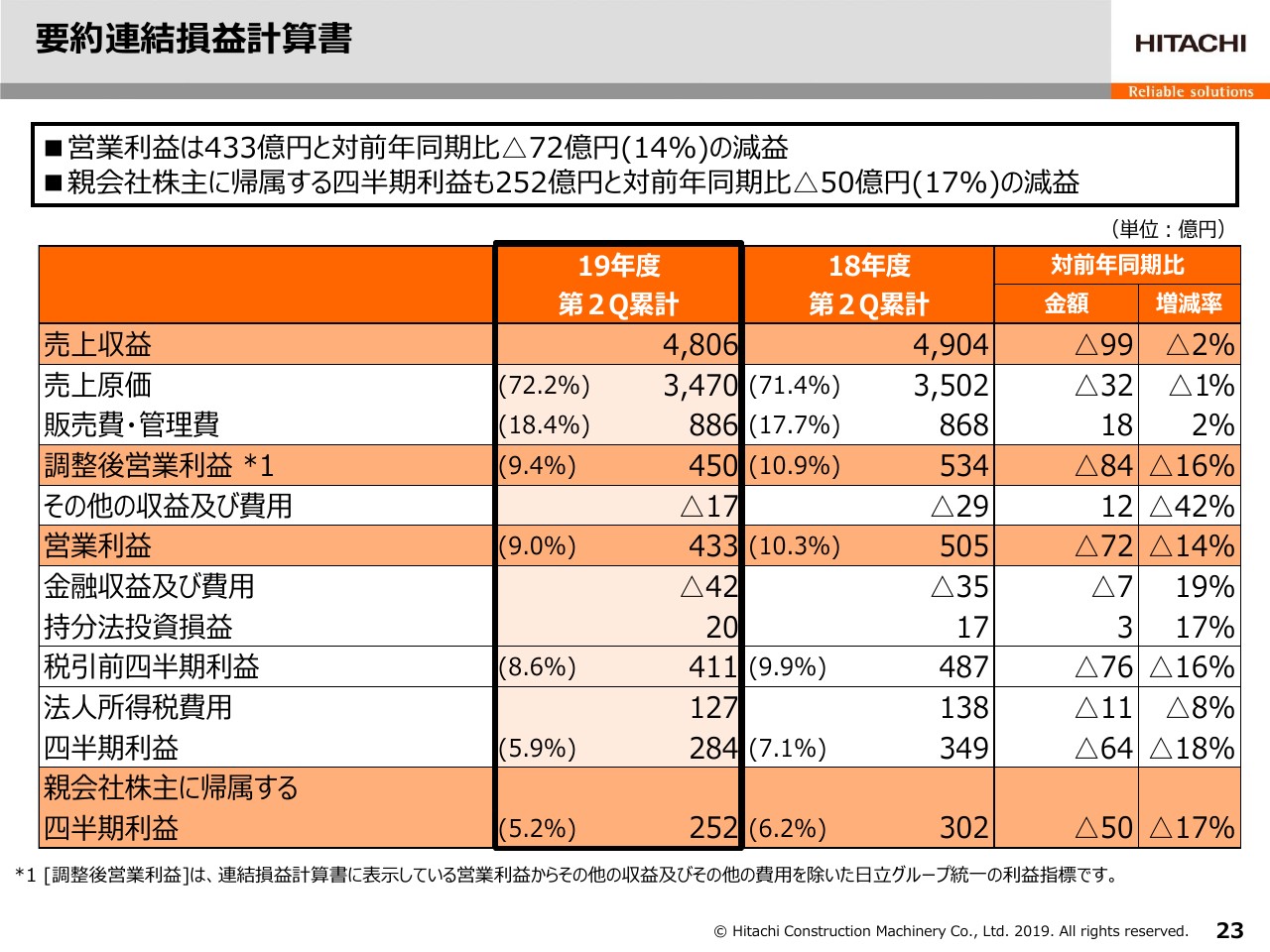

要約連結損益計算書

続きまして、要約連結損益計算書をご覧ください。、売上収益から営業利益まではすでにご説明いたしましたので、金融収益以下を簡単に申し上げます。金融収益及び費用につきましては、前年よりも7億円費用が増え、42億円となりました。これは、借入金の増加による利息の増加となろうかと思います。

しかしながら、持分法の投資損益等の改善もあって、親会社株主に帰属する当期利益は前年同期比で17パーセント減の252億円となりました。

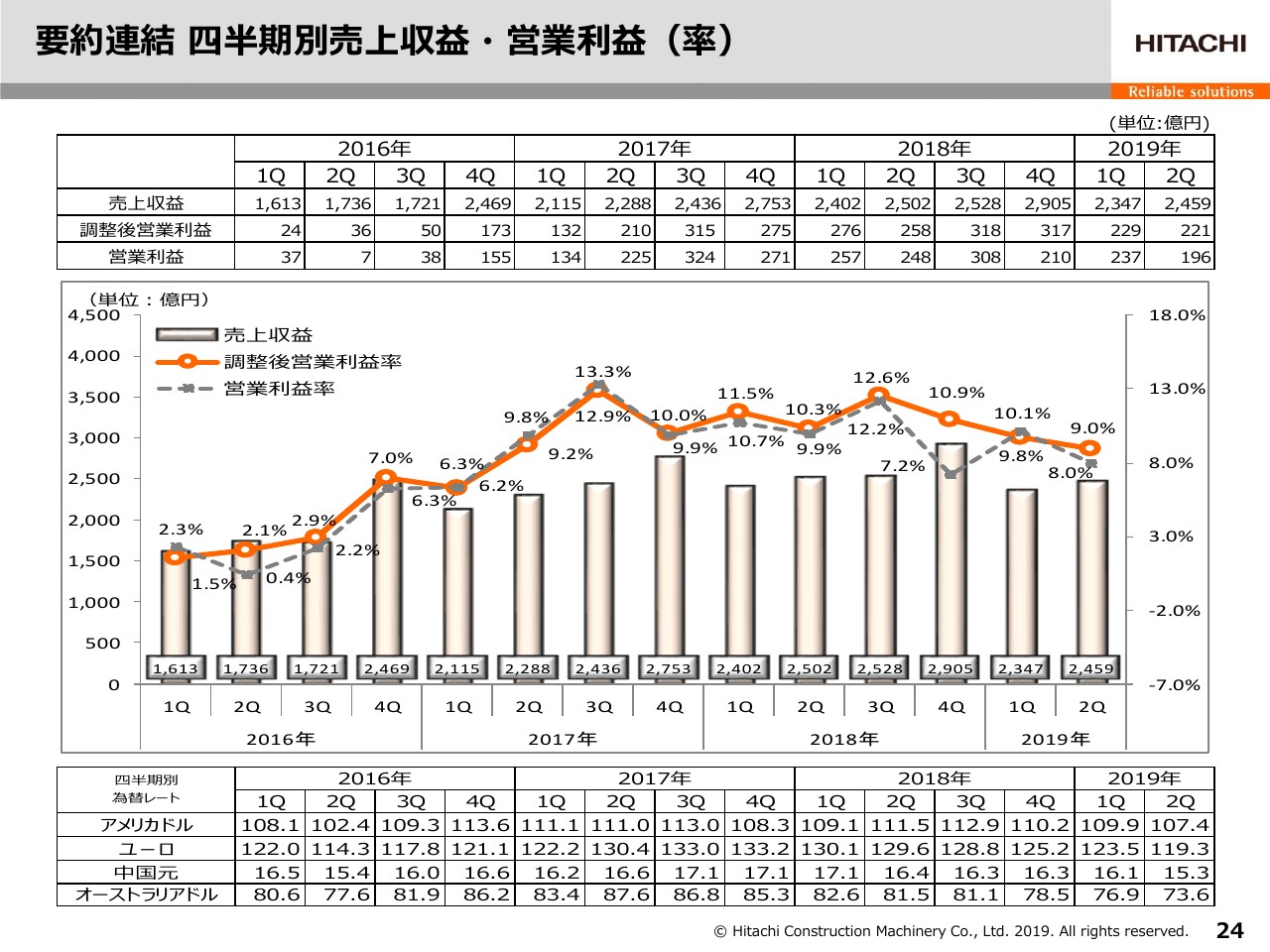

要約連結 四半期別売上収益・営業利益(率)

続きまして、四半期別の状況についてご説明申し上げます。2019年度第2四半期の調整後営業利益率につきましては、(スライドの)折れ線グラフの一番右側に示したとおり、9.0パーセントでした。

四半期別の為替レートのとおり、各通貨とも為替円高がさらに進んだ状況になっています。

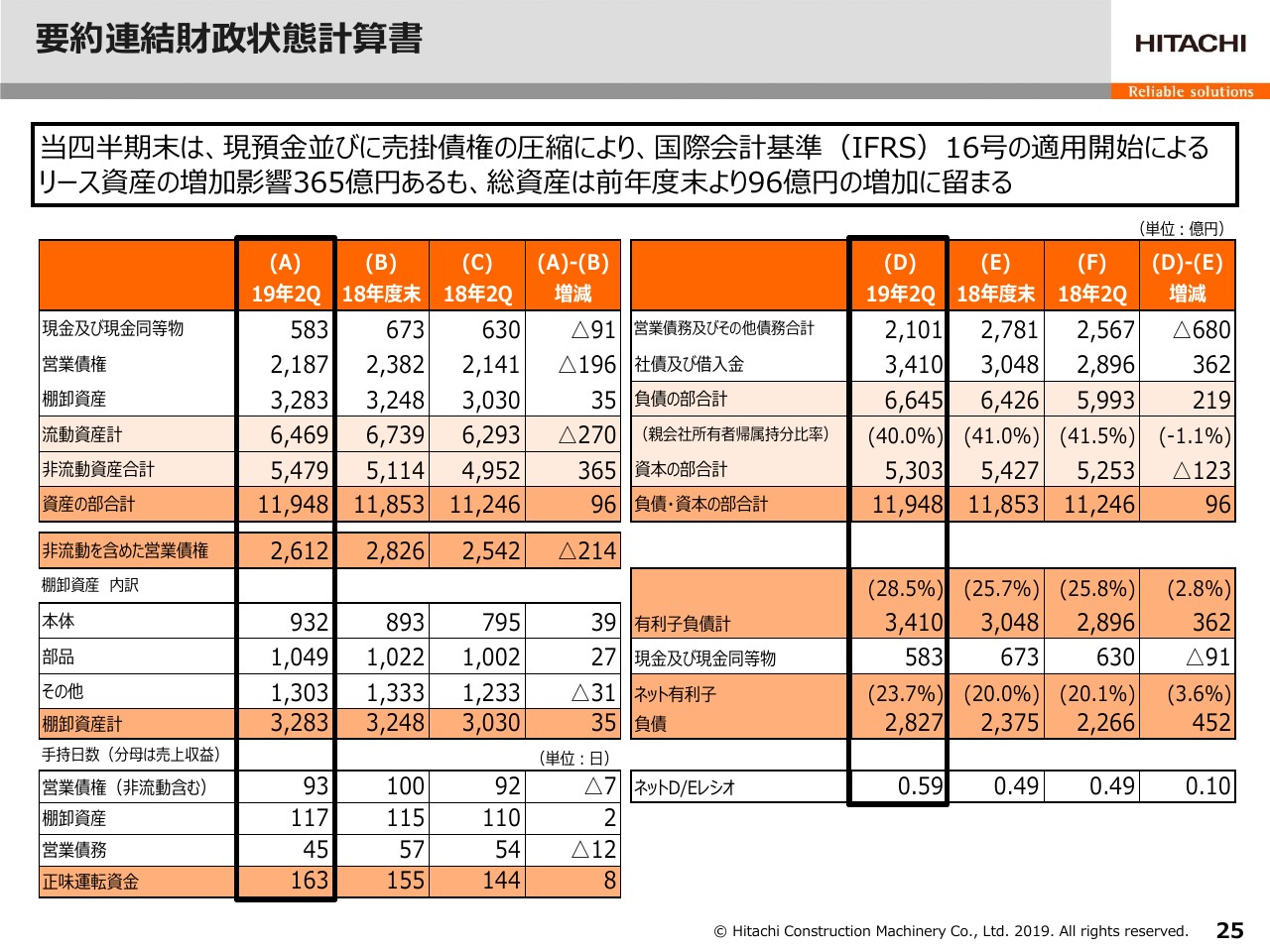

要約連結財政状態計算書

続きまして、連結の財政状態計算書をご覧ください。バランスシートです。2019年度9月末のバランスシートにつきましては、今年度から適用した国際会計基準(IFRS)16号の適用開始によるリース資産の増加影響365億円がございます。しかし、総資産については、3月末と比較して96億円増えた1兆1,948億円となりました。

例えば、(スライドの表の)一番上の現金及び現金同等物を見ていただくと、3月末より91億円減少した583億円です。また、中段の非流動も含めた営業債権につきましても、214億円を圧縮した2,612億円となりました。一方、棚卸資産につきましては、3月末よりも35億円増加した3,283億円となりました。

この結果、手持日数につきましては、営業債権は前年度末よりも7日短縮した93日の成果です。一方、棚卸資産手持日数は、前年度末よりも2日延伸の117日となりました。さらに営業債務につきましても、国内での支払いの早期化、あるいは在庫の調整の影響で、前年度末よりも12日も短縮となりました。

この結果、正味運転資金の手持日数は、前年度末よりも8日延伸した163日となりました。この影響により、(スライドの表の)右側の中段に示したとおり、有利子負債合計においては、前年度末より362億円増加した3,410億円となりました。

資本合計も、主として為替円高影響による在外活動営業体の換算差の減少により、5,303億円となりました。親会社の株主の持分比率は40パーセント、ネットD/Eレシオは0.59です。

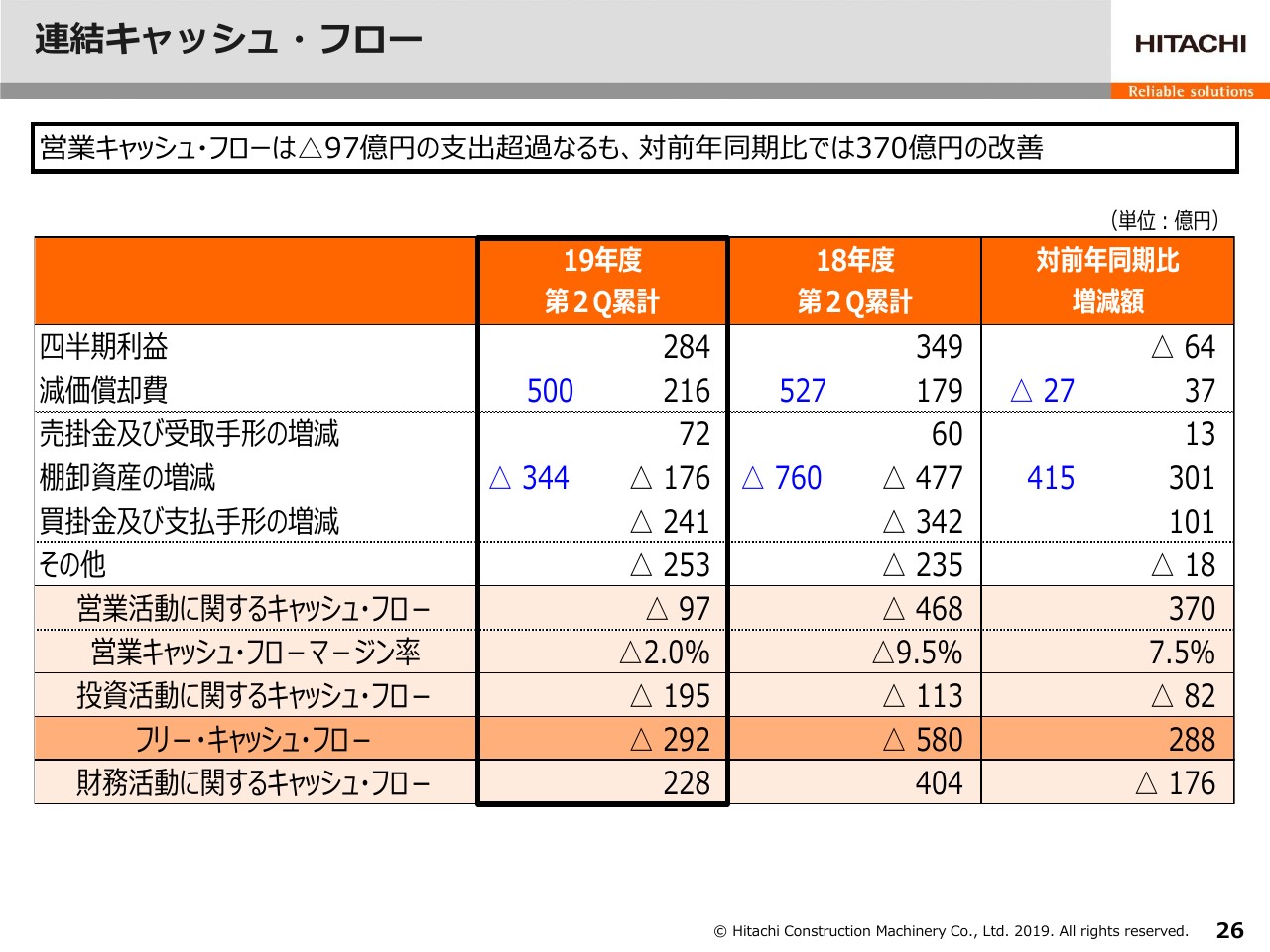

連結キャッシュ・フロー

続きまして、連結のキャッシュ・フローをご覧ください。当第2四半期の累計期間の営業キャッシュ・フローは、いまだに97億円の支出超過ですが、前年よりも370億円の改善です。また、投資キャッシュ・フローにおける固定資産投資の増加もあり、フリー・キャッシュ・フローは292億円の支出超過です。

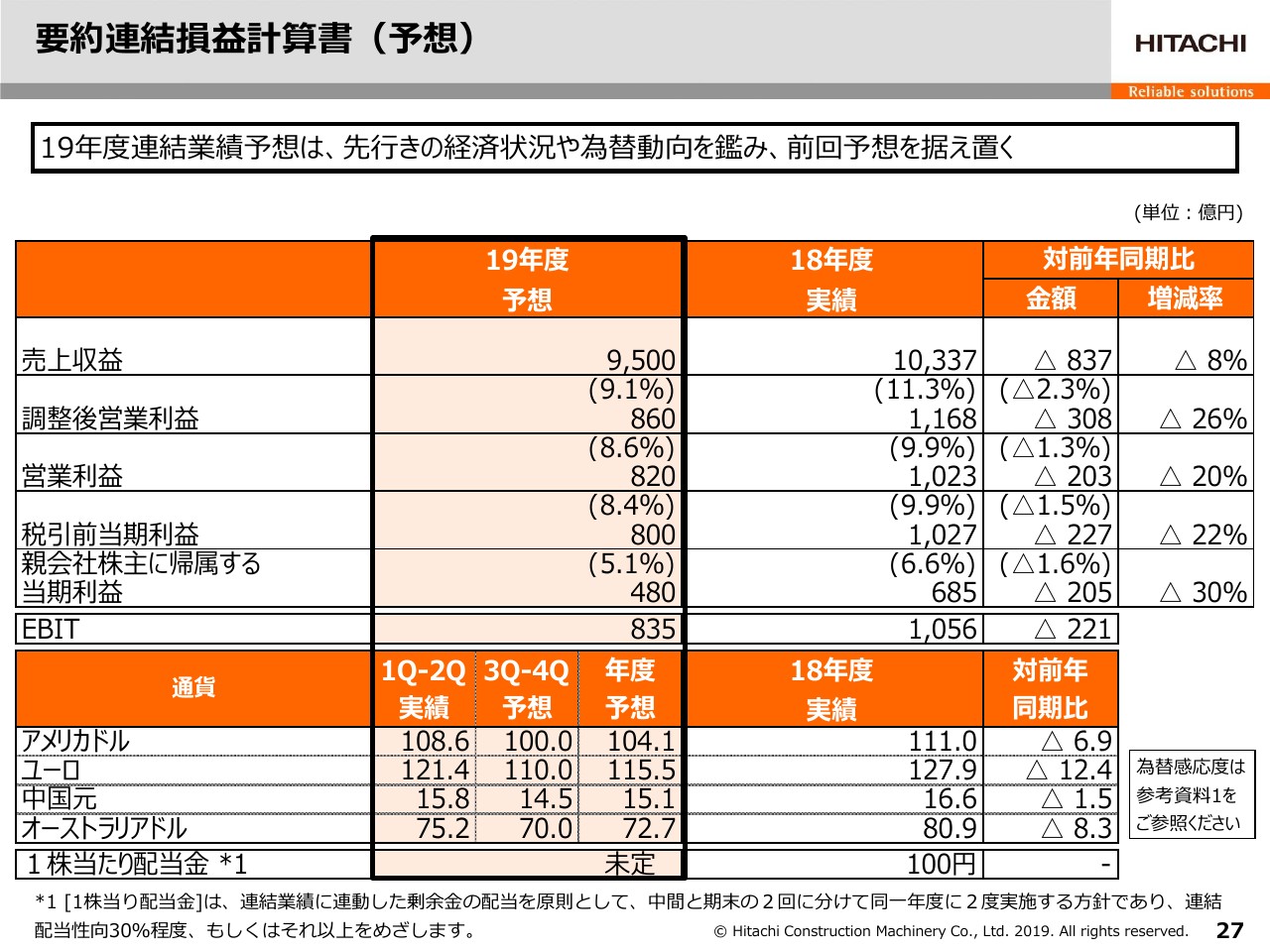

要約連結損益計算書(予想)

続きまして、2019年度の業績予想に入ります。先ほど、執行役営業本部長の先崎がご説明したとおり、2019年度の市場環境ならびに上半期の実績、世界の先行きの状況、為替動向を鑑みて、現時点の今年度の業績予想につきましては、要約連結損益計算書の予想にあるとおり、前回(2019年)7月公表値の売上収益9,500億円、調整後営業利益860億円、親会社株主に帰属する当期利益480億円を、それぞれ据え置きとさせていただきます。

第3四半期以降の予想為替レートにつきましては、前回同様に、通貨ごとの予想変動レンジの下限で設定させていただいています。米ドルおよびユーロについては、7月の見通しと同じように、米ドルは100円、ユーロは110円です。また、中国元およびオーストラリアドルについては、中国元は14円50銭、オーストラリアドルは70円と、さらに円高方向で見直しを行っています。

参考資料1に、第3四半期以降に影響する売上収益と調整後営業利益の為替感応度も示していますので、参考にしていただければと思います。

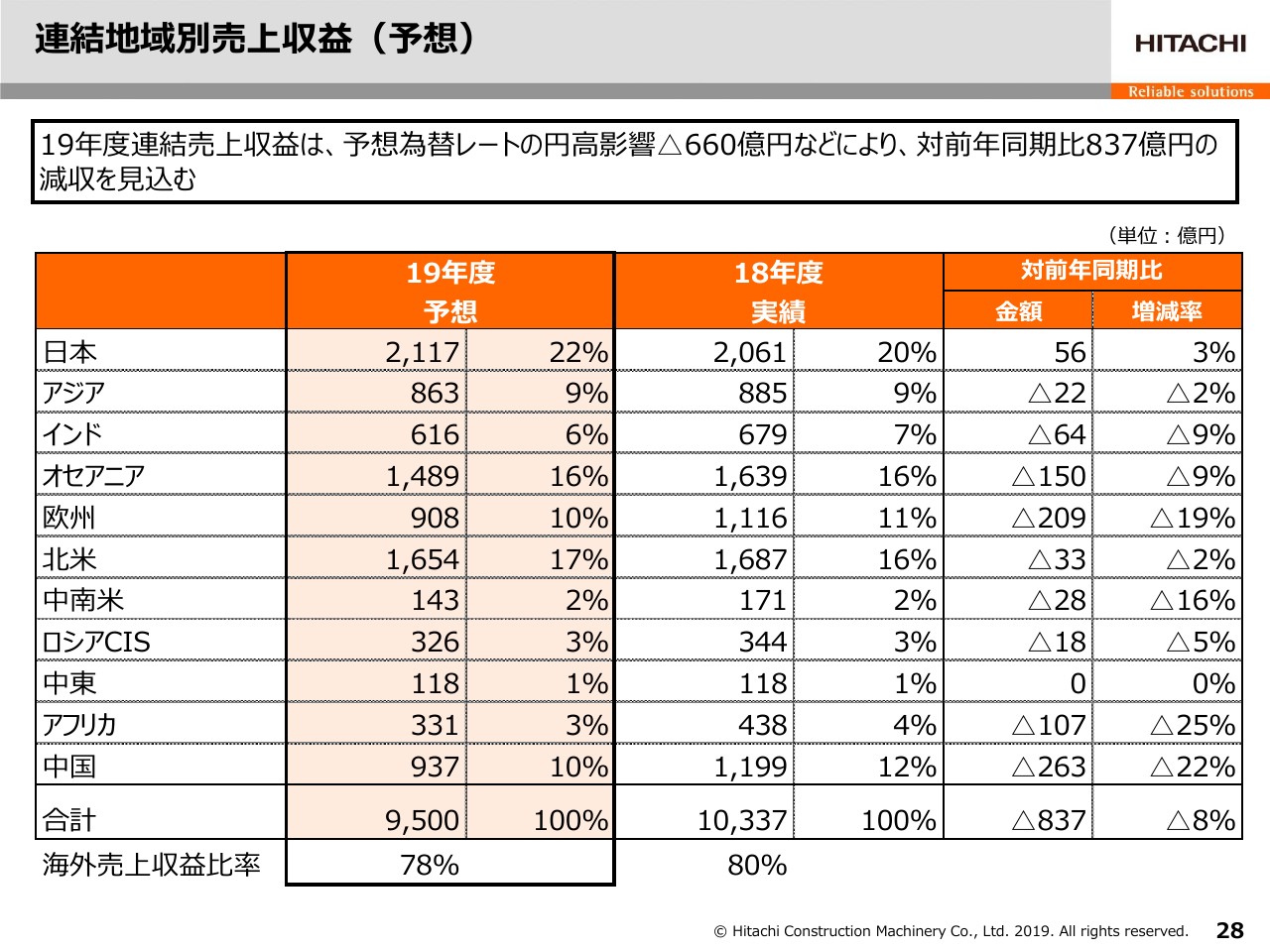

連結地域別売上収益(予想)

続きまして、地域別売上収益の予想です。2019年度の売上収益は、為替円高影響が660億円のマイナスのため、前年同期比で837億円、8パーセント減少の9,500億円と予想しています。

地域別で見ますと、アフリカ・中国などにつきましては、為替の円高影響を含めて、20パーセント以上の大幅な対前年減収を予想しています。

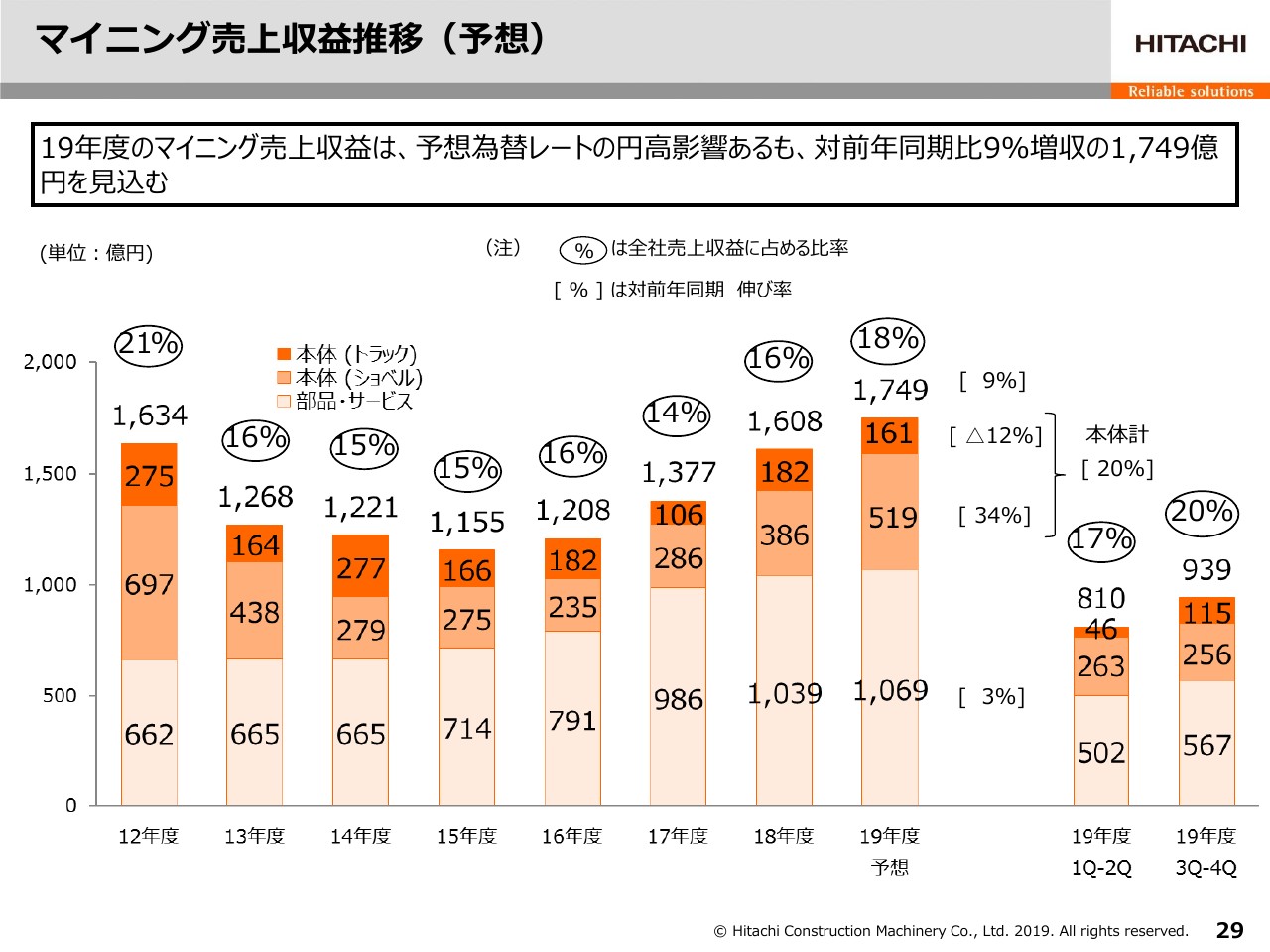

マイニング売上収益推移(予想)

マイニングの売上収益の予想です。2019年度のマイニング売上収益予想は、前年同期比で9パーセントの増加の1,749億円で、予想為替レートの円高影響による減収要因を含めても増収の予想です。

マイニング機械本体は、予想為替の円高影響を含めても、トラックとショベル合計で前年同期比で20パーセント増加と好調です。マイニング向けの部品・サービスも、予想為替の円高影響を含めても、前年同期比で3パーセントの増加の予想です。

なお、参考資料2として、地域別のマイニング売上収益内訳を掲載していますので、後ほどご参照ください。

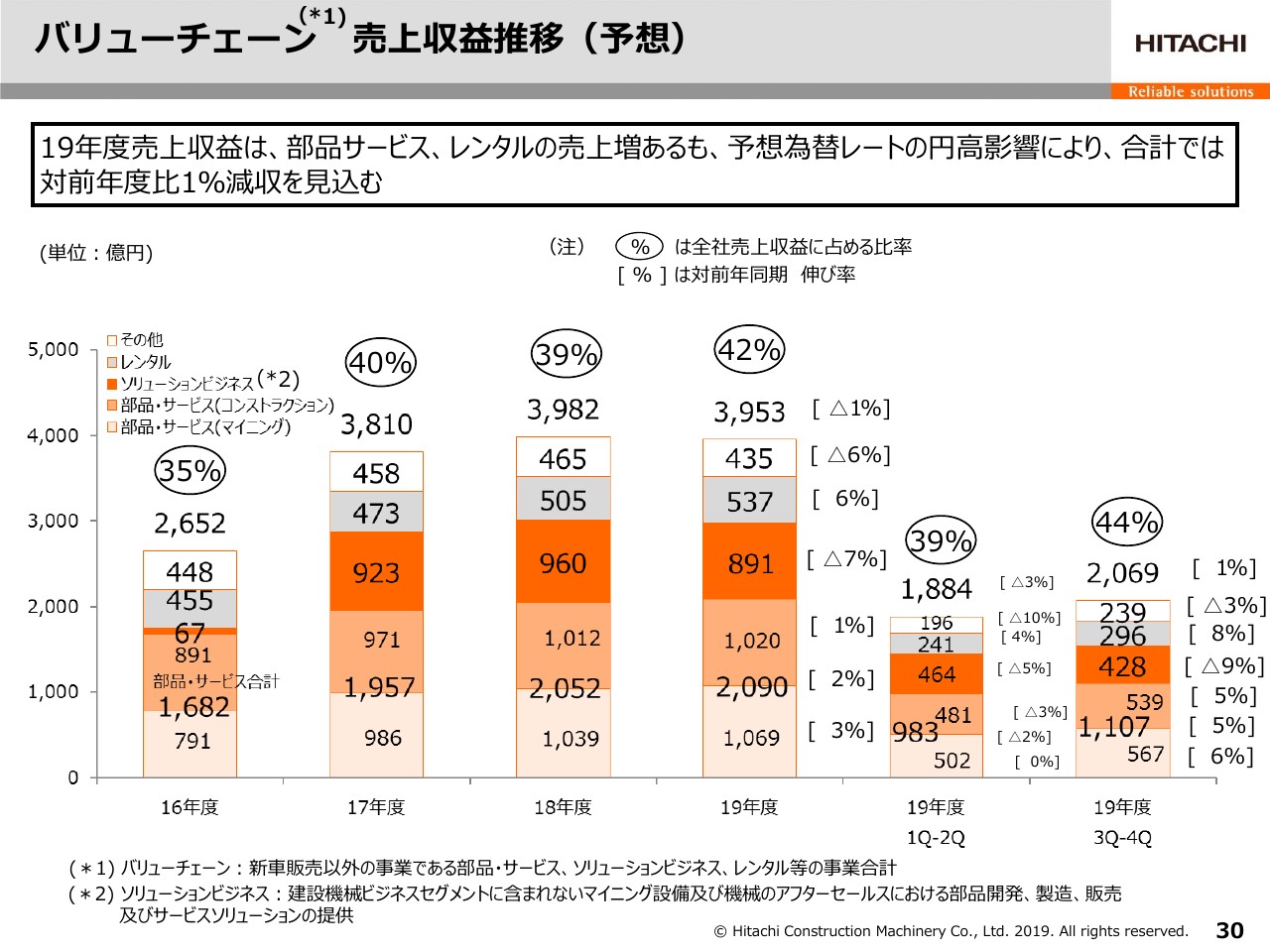

バリューチェーン 売上収益推移(予想)

さらに、バリューチェーンの状況の予想をご説明申し上げます。同じく2019年度のバリューチェーンの売上予想は3,953億円と、残念ながら、前年同期比で1パーセントの減です。ただし、予想為替の円高影響がおよそ7パーセント相当という要因で、実質は増収の予想です。

部品・サービスは、予想為替の円高影響を含めても、2パーセント増加の2,090億円です。ソリューションビジネスは、前年同期比で7パーセント減収の891億円ですが、予想為替の円高影響によるもので、実質は増収です。さらに、レンタルも6パーセント増加の537億円を見込んでいます。

売上構成比につきましては、前年同期比で3ポイント増加の42パーセントを見込んでいます。

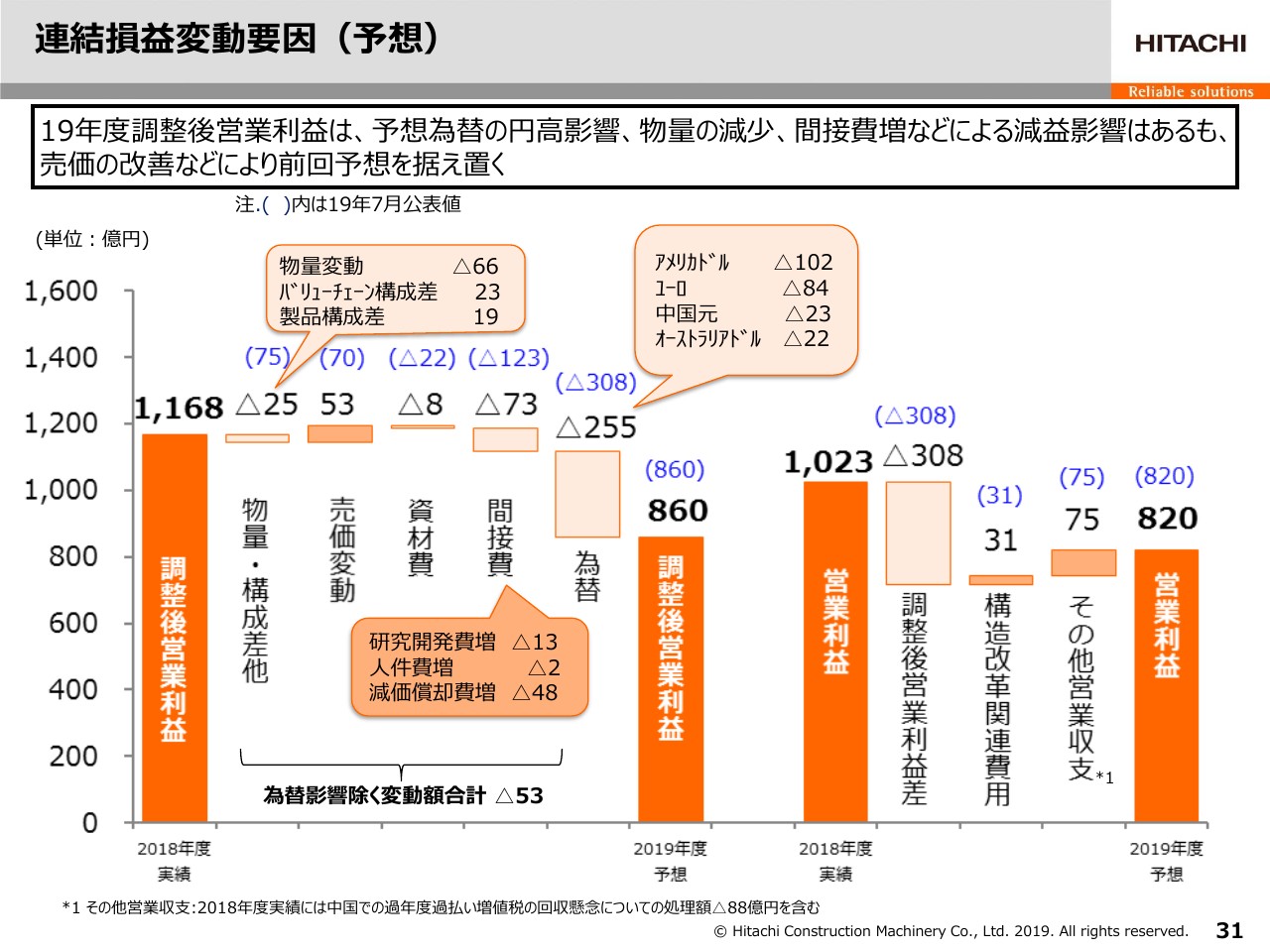

連結損益変動要因(予想)

最後に、連結損益変動要因の予想をご覧ください。2019年度の調整後営業利益が、前年同期比で308億円減少の860億円となる理由についてご説明します。

この(スライドの)図に示したとおり、予想為替の円高影響で255億円、物量の減少で66億円、間接費の増加で73億円などの減益影響を、売価の改善などで補うことで、調整後営業利益860億円を据え置いています。

営業利益につきましては、その他の営業収益・費用の改善などで、203億円を減じた820億円を据え置いて予想させていただきます。

以上、駆け足でしたが、私からのご説明とさせていただきます。どうもありがとうございました。