進化を遂げるマイクロファイナンスの可能性

ただ、これはあくまでもマイクロ・クレジットという融資単体の話です。

ここでマイクロファイナンスの定義について以下に示します。

マイクロファイナンスとは、主に発展途上国の貧困層向けに少額の融資や預金、保険などを提供することで、彼らの経済的自立を支援するサービスのことです。

つまり、マイクロファイナンスは、マイクロ・クレジットのみならず、マイクロ・セービングやマイクロ・インシュアランスと呼ばれる預金や保険などを含む包括的な金融サービスになります。

「金融包摂」という言葉をお聞きになったことはあるでしょうか。英語では“Access to Finance”や“Financial Inclusion”という用語で語られています。

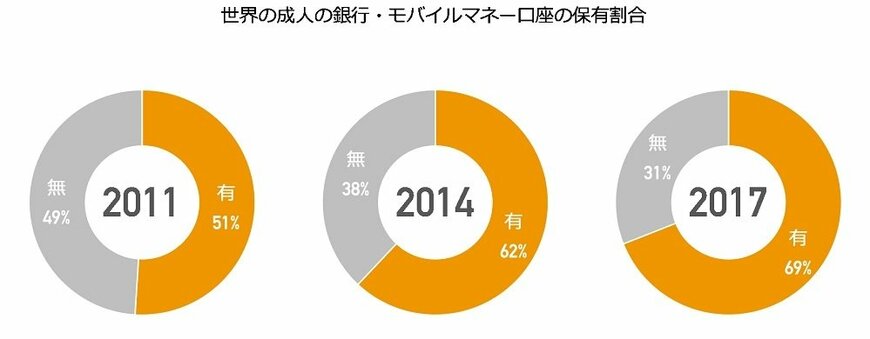

日本をはじめ先進国では当然のように利用されている銀行の預金や送金、融資のサービスですが、発展途上国にはまだまだこれらのサービスへのアクセスが不十分な人々が多数います。世界銀行によると、改善傾向こそ見られるものの、2017年時点で世界には実に約17億人の成人(全成人の約31%)に、これらのサービスへのアクセスがありません。

そして、下記3点から、金融サービスへのアクセスの改善と経済成長は正の相関関係があることが認識されています。

(1)ビジネス・健康・教育への投資を促す

(2)失業や不作等、不測の事態が起こった際に、家計に与える負の影響を軽減する

(3)これまで金融サービスにアクセスができなかった女性にサービスを届け、エンパワメントを促す

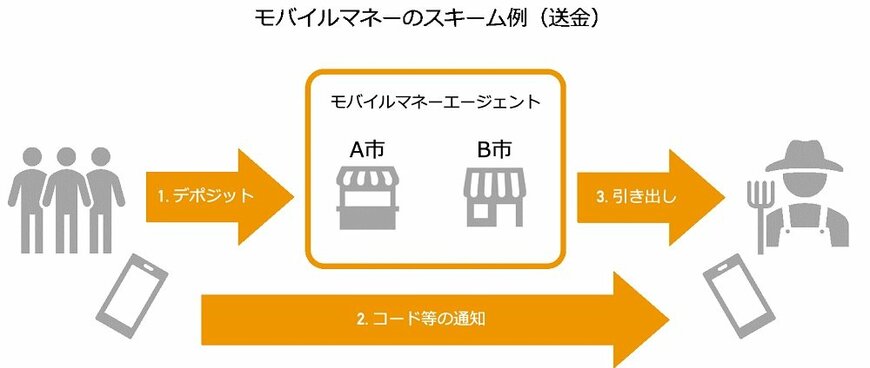

金融包摂の中でも近年とくに注目されているのが、モバイルマネー等のFinTech(フィンテック)サービスです。銀行の支店やATM等の金融インフラが整っていない地域においても、預金や送金を容易にしています。

たとえばとある家族の収入が大きく減少した際、遠隔地に住む親戚や友人が、近くのキオスク等から簡単に送金をすることで、家計のやりくりがしやすくなります。

また、これらのFinTech(フィンテック)サービスは一般的に送金コストが通常の銀行送金よりも安いため、新興国では政府の社会保障の支払いも、これらを通して行われ始めています。送金コストを抑えることで、セーフティネットの便益を最大化できるのです。

また、マイクロファイナンス機関は、これらの金融サービスの提供に止まらず、非金融サービスの提供にも取組みを広げています。たとえば、とくに最貧困層の人々へのセーフティネットの提供、顧客を定期的に集めて家計管理に関する教育(金融教育)やそれ以前の識字率向上のための教育の実施等により、貧困層の人々が貧困から抜け出すための支援を多面的に行っています。

こういったマイクロファイナンス機関の取組みの広がり、包括的な金融サービスや非金融サービスが貧困削減、貧困層の人々の生活向上にどの程度資するかについては、今後、より大規模かつ精緻なフィールド実験によって明らかにされていくことでしょう。

以上、貸付型クラウドファンディングを通じて投資家の皆様の資産形成と世界の成長をつなぐクラウドクレジットでした。

クラウドクレジット