マーケットサマリー

インド株式市場は8月以降、一進一退の展開を続けた後、9月20日の法人税減税の発表を受けて大幅高となった(9月30日現在)。債券市場は7月半ば以降、下落(利回りは上昇)基調をたどっている。

トピックス

法人税減税で投資家センチメント回復

インド政府は8月に予想外に大幅な減税と多くの景気刺激策を発表したが、投資家センチメントを変えるには至らなかった。そこで政府は9月、長年にわたって世界でも最高水準にあった法人税率の引き下げという決定打を放った。

株式投資家は、国内企業の法人税率を現行の30%から22%に引き下げるという政府の発表を歓迎した。法人税減税に加えて、所得額に応じた付加税である「サーチャージ」も12%から10%への引き下げが発表された。その結果、実効税率は33.6%から8.4ポイント下がって25.2%になる。減税によって、法人税を全額支払っている企業の収益は、他の条件がすべて同じだとすれば、15%前後改善する。

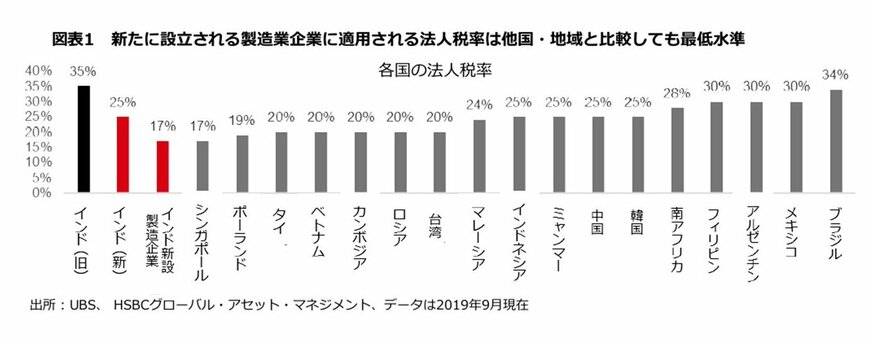

政府は、モディ首相が就任以来推進している「メイク・イン・インディア(インドでモノづくりを)」政策を強化するとともに、米中貿易摩擦によって起きているグローバル・サプライチェーンの再編を好機として捉えるための方策も打ち出した。それは、2019年10月1日以降に新規に設立され、2023年3月31日までに操業を開始する製造企業に対する法人税率を15%(サーチャージを加えると17%)とする優遇策である。

これらの減税策によって、先進国や他の新興国に対するインドの競争力は高まっている(図表1を参照)。

法人税減税によって、短期的には投資家センチメントの改善と企業収益の向上が見込まれ、また、中長期的には、雇用創出につながる製造業部門への海外からの直接投資(FDI)の誘致効果が高まるほか、国内企業による設備投資や事業拡大計画の前倒しを促進する可能性も出てきた。

法人税率引き下げのほかに、自社株買いに適用される税制、外国ポートフォリオ投資家(FPI)および他の株式投資家のキャピタル・ゲインへのサーチャージに関する若干の税制緩和も発表された。市場はこれらの措置をいずれも評価している。

減税には、総額ベースで、国内総生産(GDP)の0.7%に相当する200億米ドル(約2兆1,000億円)の景気浮揚効果があると試算されている。ただし、減税によって免税措置が受けられなくなることを計算に入れた純額ベースでは、浮揚効果の数字はそれより小さくなる可能性がある。

しかし他方で、国内経済の減速によって税収が伸び悩む中での減税は、政府に財政運営において新たな試練を課すことを意味する。減税による歳入減は、政府試算では最大でGDPの0.7%相当に達する見通しだが、純額ベースによる歳入の減少規模はそれを下回る可能性がある。その理由は、総額ベースでの税収の落ち込みが各種免税措置を受ける企業数の減少によって相殺されることが見込まれるからだ。22%の低税率の適用を受けるには、企業はこれまで恩恵を受けてきた免税措置を放棄する必要がある。

歳入不足の一部を補う方法としては歳出削減が考えられるが、これは短期的には経済成長にマイナスの効果をもたらす。ただし、政府保有株式売却に伴う特別利益とインド準備銀行(中央銀行)からの余剰金配当額がいずれも増加していることから、歳入不足の影響をある程度緩和することが期待されている。とは言え、名目GDP成長率が低い中での税収不足は、2019年度(2019年4月-2020年3月)の財政赤字の実額と政府目標の間に若干のかい離が生じる可能性を示唆している。

最大の受益者

法人税率引き下げが経済全体にとって非常に重要であることは言うまでもないが、インド国内のすべての企業が今回の減税の恩恵を受けられるわけではない。引き下げられた税率の最大の受益者は金融、生活必需品一般消費財、エネルギー、素材の各セクターで、限定的な恩恵しか受けることができないセクターは情報技術(IT)サービス、ヘルスケア、公益事業と見られている。

法人税減税が企業収益に及ぼす影響が明白で、かつ即効的であることは確かだが、企業が減税によって受ける恩恵について顧客に還元するのか、新規投資に充てるのか、あるいは株主へ還元するのかについては、注視していく必要がある。

当社の投資戦略では、今回の法人税減税が個別銘柄のバリュエーションと将来の利益にどのような影響をもたらすかに注目している。免税措置が存在するなど、企業に実際に適用される税率にばらつきが残るのは明らかであり、中期的な減税効果は一律でない。また、当社はインドにおいて、政策金利の動向、海外からの直接投資の誘致計画、それに景気回復のための諸施策にも注視している。

株式市場

9月下旬に法人税減税発表を受けて大幅高

インド株式市場は、8月以降、一進一退の展開を続けた後、9月20日の法人税減税の発表を受けて、大幅高となった(9月30日現在)。法人税減税は、国内企業の利益を押し上げ、投資を促進し、ひいては経済成長を押し上げる効果が見込まれ、インド株式に対する投資家センチメントは改善している。

世界的な金融緩和の動き、国内ではインド準備銀行(中央銀行)による金融緩和もプラス要因となっている。他方、米中貿易摩擦を巡る不透明感は引き続きマイナス要因。

当社の株式運用戦略

当社ではインド株式市場に対する強気の見方を維持している。インド経済は着実に成長しており、構造改革の進展から、成長率はさらに高まると見られている。与党インド人民党(BJP)が安定した政治基盤のもとで高成長・構造改革路線を継続する見通しとなったことも、株式市場にとり強力なサポート要因。

インド株式の運用では、持続的な収益成長性を有しながらバリュエーションに割安感のある銘柄を選別。業種別には金融をオーバーウェイトとし、エネルギー、生活必需品、ヘルスケアをアンダーウェイトとしている。また、第2期モディ政権は、100兆ルピー(約150兆円)のインフラ投資計画(高速道路建設、都市住宅建設、水供給システム、地下鉄建設など)を公約しており、インフラ関連銘柄が恩恵を受けることが見込まれる。

債券市場

7月半ば以降は下落

インド国債市場は、7月半ば以降、下落(利回りは上昇)基調となっている(9月30日現在)。米中貿易摩擦激化への懸念、国内では景気対策が財政を圧迫する懸念などが悪材料となっている。9月に発表された法人税減税も、税収を減少させ、財政赤字が拡大する懸念を高めている。

中央銀行は10月4日、政策金利を0.25%引き下げ、5.15%とした。金融政策のスタンスは「緩和的」を維持。声明では「景気の持続的な減速は、経済成長の増勢を取り戻すための一段の努力を正当化している」として、追加利下げで景気を下支えする意向を示した。今後もインフレの落ち着きが見込まれる中で、中央銀行はさらなる利下げを行うと見られる。

当社の債券運用戦略

インド債券市場は、グローバル投資家にとり良好な投資機会を提供していると見ている。インド経済はインフレ率を歴史的低水準に抑えながら、比較的高い経済成長を続けており、ファンダメンタルズは良好である。また、インド国債は投資適格級ながら、利回りが高水準にある点も注目される。

インド債券の運用においては、引き続きインドルピー建国債に重点を置いて投資を行う。また、短中期のインドルピー建社債を選好している。一方、米ドル建債券には慎重な姿勢を維持する。

為替市場

インドルピーは9月に入り反発

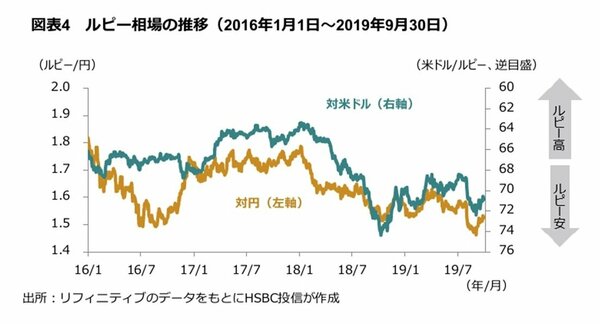

インドルピーは9月に入り、対米ドル、対円ともに反発している(9月30日現在)。大規模インフラ投資計画、国営銀行の再編と資本増強、外国資本規制の緩和、法人税減税などインド政府による一連の景気対策が好感されている。

ルピー相場は、相対的に良好な経済ファンダメンタルズや潤沢な外貨準備高が支援材料となり、中長期的に堅調な展開が予想される。