2019年8月2日に行われた、三井不動産株式会社2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:三井不動産株式会社 IR室長 内田充郎 氏

内田充郎氏:みなさん、こんにちは。三井不動産IR室の内田です。本日はご多忙のところ、当社の2020年3月期第1四半期決算ネットコンファレンスにご参加いただきまして誠にありがとうございます。これから詳細を説明いたしますが先に概略を申し上げますと、当第1四半期の業績は、主に分譲セグメントにおける国内住宅分譲の計上戸数が前年同期比で少なかったこと等により減収減益となりまして、全体としても減収減益の決算となっています。

しかしながら、利益の岩盤である賃貸セグメントは前期に竣工・開業した大型のオフィスビルや商業施設などが貢献して増収増益となりました。また、マネジメントセグメントにおきましても運営管理受託や個人向け仲介事業の順調な伸びなどにより増収増益となりました。分譲セグメントにおいても当期は当初から第2四半期以降のマンション計上戸数が多い計画でしたので、全体の通期業績見通しとしては予定どおり順調に進捗しています。

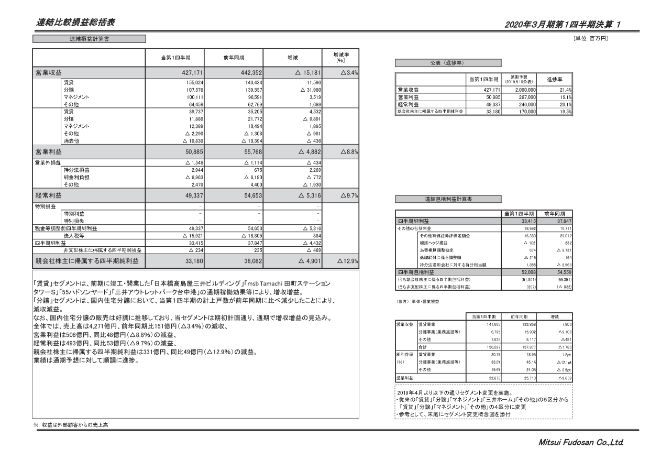

連結比較損益総括表

それでは、決算短信補足説明資料に基づいて詳細を説明させていただきます。まず、連結損益計算書でございます。

当第1四半期の営業収益は4,271億7,100万円で、前年同期に比べて151億8,100万円、3.4パーセントの減収となりました。続く営業利益は508億8,500万円で、前年同期比で48億8,200万円、8.8パーセントの減益となりました。

経常利益は493億3,700万円で、前年同期比で53億1,600万円、9.7パーセントの減益となりました。親会社株主に帰属する四半期純利益は331億8,000万円で、前年同期比で49億100万円、12.9パーセントの減益となりました。

公表からの進捗率につきましては、右上に記載している「公表(進捗率)」の欄をご覧ください。営業収益は21.4パーセント、営業利益は19.1パーセント、親会社株主に帰属する四半期純利益は19.5パーセントとなっています。

前年同期の進捗率と比べると若干スローペースではありますが、これは先ほどお伝えしたように国内住宅分譲の計上戸数が第2四半期以降に偏っていることに起因しており、全体としては期初公表に対して順調な進捗となっています。

セグメントごとの詳細は後ほど説明させていただきますので、ここでは営業外損益以下の項目について簡単に説明いたします。まず営業外損益の内訳を見ると、前期の一過性要素などの細かい利益の積み上げの反動等によって「その他」の営業外収益が19億3,000万円減少となりました。

また、純金利負担において、主に海外投資の増加にともない金利が7億円ほど増加しています。一方で持分法損益としては、主にタイを中心とする住宅分譲の引き渡しが引き続き順調に進捗しており、前年同期比で22億6,900万円の増益となっています。これらの要因により、営業外損益はマイナス15億4,800万円と、前年同期比でマイナス4億3,400万円となっています。

また、特別損益ですが、当第1四半期においては利益・損失ともに計上はございません。

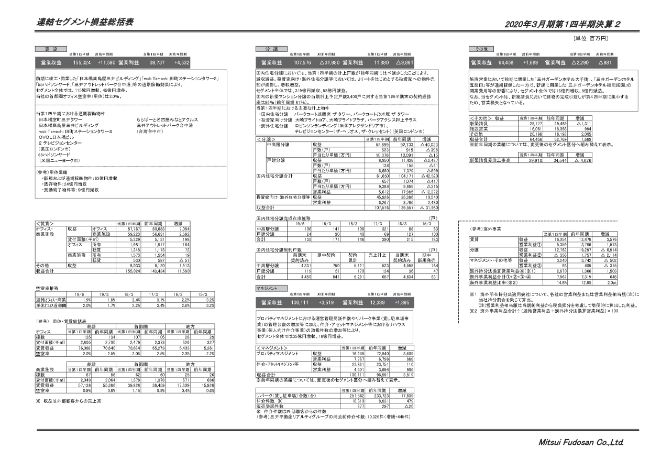

連結セグメント損益総括表

続きまして、セグメントの詳細について説明させていただきます。まず、賃貸セグメントにおいて営業収益は115億9,000万円の増収、営業利益は45億3,200万円の増益となっています。これらの増収増益は、国内および海外で前期に竣工・開業した大型オフィスビルや商業施設が主な要因となっています。

具体的に申しますと「日本橋髙島屋三井ビルディング」「msb Tamachi 田町ステーションタワーS」や、ニューヨークの「55ハドソンヤード」、商業施設では「ららぽーと名古屋みなとアクルス」や台湾の「三井アウトレットパーク台中港」などの通期稼働効果によるものです。これに加えて、スライドに記載はありませんが、既存物件もオフィス・商業ともに順調に進捗しています。

オフィスにつきましては「東京ミッドタウン日比谷」のテナント入居の進捗による賃料の増や商業の施設売上も前年同期を上回って順調に推移しています。なお、オフィスの空室率につきましては、当社の単体オフィス首都圏空室率が2.0パーセントとなっており、2019年3月末から0.3パーセントの増加となりました。

これは新規物件の竣工にともなう一時的な空室率の増加でして、契約済みのテナントの入居にともなって解消されていく予定です。また、オフィスのリーシングは順調に進捗しています。

続きまして分譲セグメントにまいります。分譲セグメントの営業収益は319億8,000万の減収、営業利益は98億9,100万円の減益となりました。その内訳として、まず国内の住宅分譲ですが、コメント欄の下の表をご覧ください。

(国内住宅分譲の)戸数は中高層と戸建を合わせて657戸で、前年同期に比べて417戸減少しています。これによって営業収益が425億2,000万円の減収、営業利益が123億7,200万円の減益となっています。

2018年に続いてマンションでは都心ハイエンド向けの物件が計上されているため、戸当たり単価が中高層では平均1億円超、高層・戸建合わせても平均9,384万円となっています。また、スライドに記載はありませんが営業利益率は当第1四半期も9パーセント台を維持しており、当初の計画どおりに推移しています。

なお、前年同期の営業利益率は17パーセントに上っています。しかし、これは前年同期に非常に利益率の高い都心物件が計上された影響によるものです。また、完成在庫の推移は中高層・戸建合わせて130戸と、3月末と比べてもさらに41戸減少しており、引き続き低水準で推移しています。

なお、2020年3月期のマンションの通期計上戸数である,400戸に対する現在の契約進捗率ですが、6月末時点で86パーセントとなっており、前年同期の81パーセントよりも速いペースで契約進捗しています。

次に、投資家向け海外住宅分譲等でございますが、当第1四半期は主にJリートをはじめとする投資家への国内物件の売却進捗により、営業収益は105億4,000万円の増収、営業利益が24億8,000万円の増益となりました。

続いて、マネジメントセグメントにまいります。こちらは営業収益で35億1,900万円の増収、営業利益は18億9,500万円の増益となりました。増収増益の内訳としましてはプロパティマネジメント系の子会社による運営管理受託件数の増加、三井不動産リアルティにおける貸駐車場事業であるリパークの管理台数の増加、個人向け仲介事業であるリハウスの取扱件数の増加などによるものです。

最後に「その他」セグメントですが、こちらは主に施設営業において、前期に開業した「三井ガーデンホテル」4物件が五反田・大手町・日本橋・金沢で通期稼働した一方で、6月下旬に新規開業した「三井ガーデンホテル福岡祇園」の開業費用等の影響により、前年同期比で16億8,900万円の増収、9億8,100万円の減益となりました。

なお、当第1四半期から、従来の三井ホームセグメントのうちの注文住宅の新築請負事業やオフィス・商業・住宅などのリフォーム・リニューアル事業などがその他セグメントに吸収されています。その他セグメントの新築請負のパートは主に三井ホームの注文住宅事業などが中心となりますが、例年、建物の完成・引き渡しは第4四半期に集中しているため、当第1四半期では営業損失となっています。

また、「その他」セグメントの「その他」事業ですが、こちらは三井ホーム、三井デザインテック、三井不動産リフォームなどのリフォーム・リニューアル事業が中心でありまして、前年同期比で増収となっています。

ページ右下に参考として「(参考)海外事業」という欄を設けていますので、そちらもご覧ください。2018年に公表した長期経営方針「VISION 2025」では海外事業の成長を掲げていますが、賃貸や分譲などの各セグメントや持分法損益でそれぞれ展開している様々な海外事業の収益・利益をこの表でまとめ直しています。

そして、合計した海外事業利益は当第1四半期で79億6,700万円となり、前年同期比で6億4,800万円の増益となっています。主な内訳を見てまいりますと、分譲利益は前期の「テレビジョンセンター」住宅分譲による利益寄与の反動などで減益となっていますが、一方で賃貸利益とアジアの住宅分譲を中心とする海外持分法利益は順調に増加しているのがおわかりいただけるかと思います。

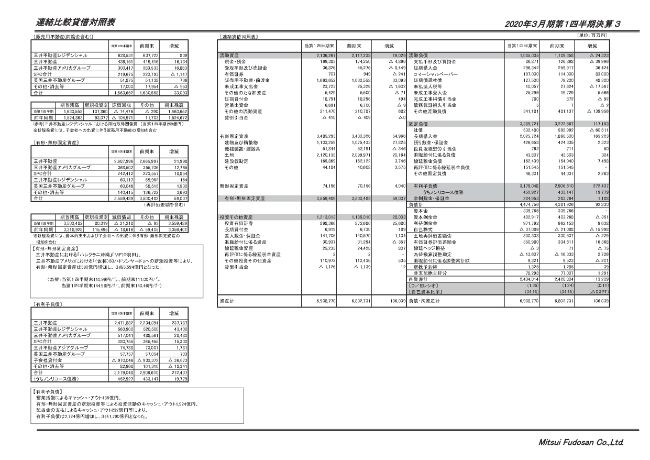

連結比較貸借対照表

続きまして、BSの説明に移ります。当第1四半期の資産残高ですが、6兆9,087億7,000万円となり、前年同期比で1,060億3,900万円の増加でございます。

左上の表に書いたように、販売用不動産の残高が1兆6,636億5,200万円となりまして、前期末から330億9,300万円の増加となりました。新規投資が1,078億6,000万円で、一方原価回収が744億7,600万円となっていまして、投資が回収を上回った結果でございます。増加の内訳としましては、三井不動産や三井不動産アメリカグループにおける開発投資などによって330億9,300万円の増加となりました。

続いて、有形・無形固定資産の残高ですが、3兆5,594億8,900万円となり、前期末から590億700万円の増加となっています。主だった投資はスライド左のコメント欄に記載していますが、7月26日に開業した「ハレクラニ沖縄」、6月に竣工した羽田の物流施設の追加投資、海外の「(仮称)50ハドソンヤード」への投資等々によりまして、トータルでは前期比で590億700万円の増加となりました。

また、負債の部でございますが、当第1四半期末の有利子負債の残高は3兆1,790億4,800万円となりまして、前期末から2,724億3,700万円の増加となっています。会社別の内訳およびキャッシュ・フローで見た増減につきましては、左下のコメントのとおりとなります。これによりまして、当第1四半期末のD/Eレシオが1.35倍、自己資本比率が34.1パーセントとなっています。私からの業績の説明は以上です。