2019年5月9日に行われた、帝人株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:帝人株式会社 代表取締役社長執行役員 CEO 鈴木純 氏

帝人株式会社 取締役専務執行役員 CFO 園部芳久 氏

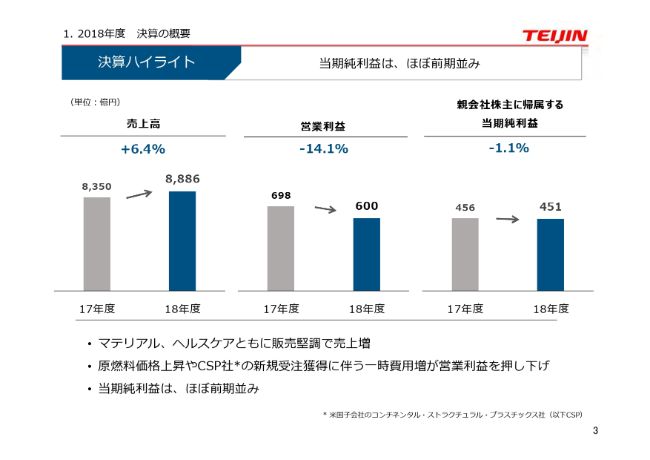

決算ハイライト

園部芳久氏:2018年度の決算について、私からご説明申し上げます。

まず、全体の概要を申し上げます。売上高は(前期比)6.4パーセント増の8,886億円でした。マテリアルとヘルスケアが全般に堅調で、売上増でございます。

一方、営業利益は(前期比)98億円の減益で600億円ということで、主に原燃料価格の上昇や、CSP社……米国のコンチネンタル・ストラクチュラル・プラスチックス社の新規受注が大幅に増えたことに伴う一時費用増加が営業利益を押し下げたということでございます。当期利益自体は451億円となり、(前期比で)5億円減益でしたがほぼ横ばいでございます。

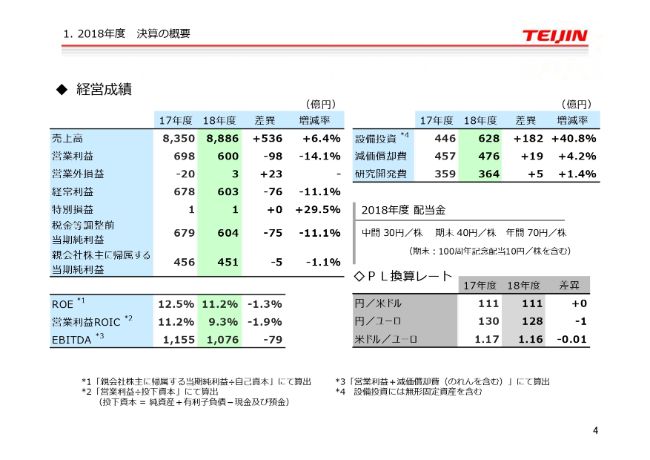

経営成績

経営成績の全般をご説明しましたが、加えまして、当社が経営指標として採用しているROE、営業利益ROIC、EBITDAについてご説明いたします。ROEは前期対比マイナス1.3パーセントの11.2パーセント、営業利益ROICは営業利益が減益でございますので、9.3パーセントとなりました。

EBITDAは営業利益の減益を反映しまして、79億円減額の1,076億円でございます。中期計画のなかではROEは10パーセント以上、営業利益ROICは8パーセント以上という目標を設定していますが、それをクリアしました。

また、(スライド)右上に若干補足しているのは、設備投資でございます。前期に対して182億円増額の628億円でした。主な(投資の)内容としては、炭素繊維の北米工場と、CSP社における増産投資といったところが中心でございます。

PL為替の換算レートは、ほぼ横ばいといった状況でございます。

配当金でございますが、今期は中間30円、期末40円で、年間では70円です。ただし期末は100周年記念配当を10円含んでおります。したがいまして、通常配当が60円、記念配当が10円の計70円でございます。

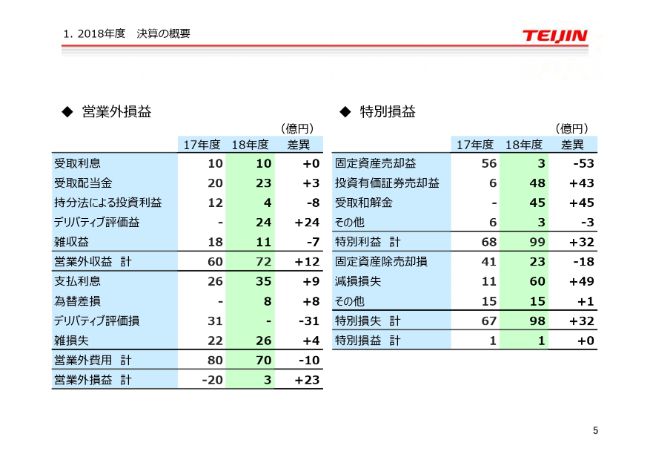

営業外損益/特別損益

営業利益の下の営業外損益と特別(損益)のセグメントを若干補足します。前期と今期の営業外損益を比べますと、前期がマイナス20億円、今期がプラス3億円ということでございます。前期は為替差損、それから今期は為替差益がメインの要因となり、この差が出ております。

ただ、この表示は少しわかりづらいため補足します。今期を例にして申し上げますと、デリバティブの評価益がございます。これは外貨建ての借入金に関してヘッジをかけており、ヘッジについての評価益が出ているということです。

ヘッジは基本的に中立でございますから、外貨建て借入金のところは、実はほぼ同じ数字のマイナス24億円という為替差損が出ています。

それを差し引きますと、実は為替差損ではなくて、今期は為替差益16億円と、この部分がプラスで生きてきます。前期はまったく逆のことが起きていまして、為替差損ということで、差し引き23億円で、営業外でプラスということになります。

特別利益・損益でございますが、ポイントとしましては、有価証券の売却益があげられます。これには杏林製薬の株式売却やサンバイオの株式売却といったものが入っております。

それから、今期は減損損失が60億円と、比較的大きな金額になっておりますが、これは主に韓国のセパレーター設備の減損でございます。

特別損益の全体としては、ちょうどバランスシートのところでネットしてプラス1億円といったところでございます。

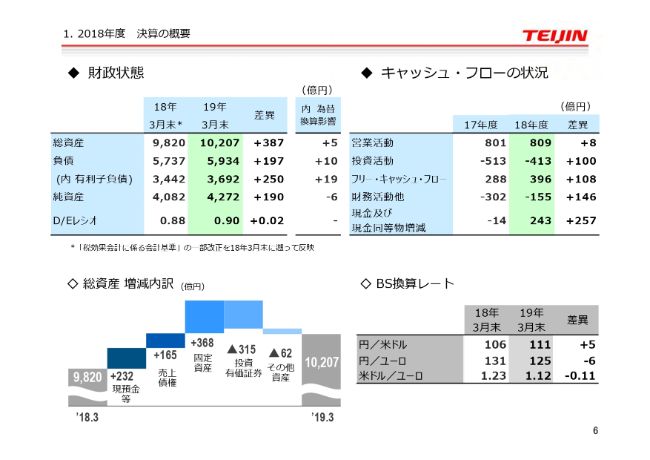

財政状態/キャッシュ・フローの状況

バランスシートのご説明を申し上げます。全体として売上が増加し、設備投資も行ったため、総資産は膨らむというかたちでございます。ポイントとしましては、現預金が200億円ほど増えた点です。

ただ、実は有利子負債が250億円ほど増えております。そういう意味では借入金と現預金の増分で、その分がバランスしているという状態でございます。営業活動のところは、前期比でほぼ横ばいでございます。

投資活動は前期と比べて出ていくものが少なくなったように見えておりますが、実はこのなかに、投資の回収という意味で有価証券売却が400億円入っているため、それを戻しますと逆に800億円くらい出ております。先ほど申しました設備投資や新規のNAVなども含めて、投資活動自体を活発に行っております。

バランスシートの換算レートは、基本的にドル高方向に動いているというところでございます。

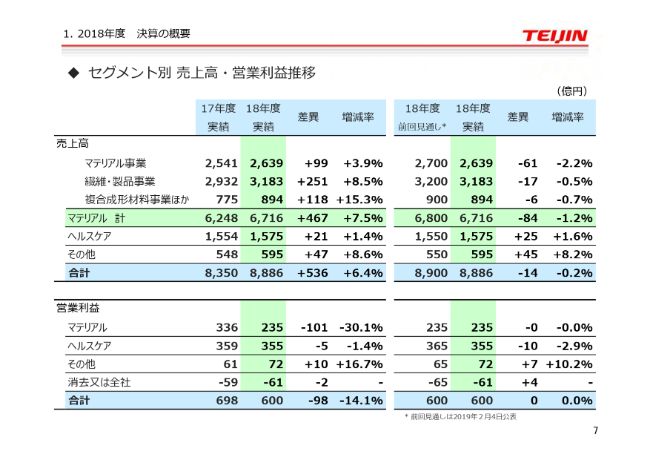

セグメント別 売上高・営業利益推移

いままでは全体のお話をしましたが、ここからはセグメント別でお話しいたします。

マテリアルとヘルスケアの売上高が全般的に好調とお話をしましたが、とくにマテリアルは全般で好調でございます。繊維・製品事業も全般的に増収で、買収した会社の分も若干入っております。

複合成形材料はCSP社が中心でございますが、これも順調に売上が拡大しているということで、全体として467億円増収でございます。また、ヘルスケアも若干増収でございます。

営業利益は、マテリアルとヘルスケアで分かれておりますが、マテリアルはマイナス100億円とかなりの減益でした。このあと内容をご説明申し上げます。ヘルスケアはほぼ横ばいということです。「その他」はIT子会社のインフォコムが中心でございますが、ここは増益です。

全体として、前期比で98億円の減益でした。前回、2月4日の第3四半期の発表の時点で見通しを下方修正いたしましたが、最終的にほぼ同じレベルで着地しました。そういう意味では、細かいところではありますが、事業ごとの状況はかなり見極められたのかなとは考えております。

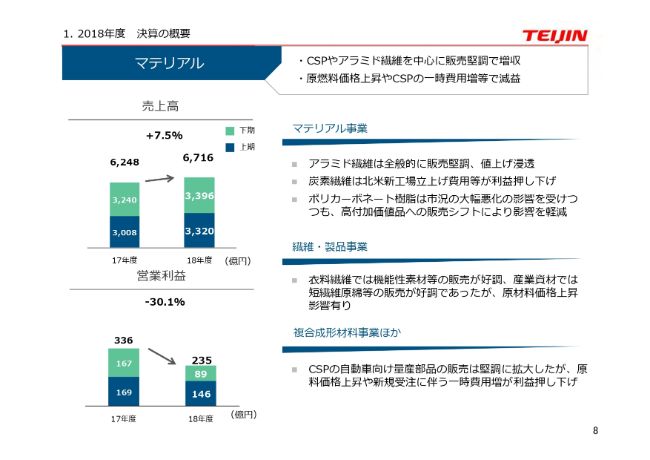

マテリアル

全般の状況については、若干定性的なお話しになりますが、CSP社やアラミド繊維を中心として販売堅調で、マテリアルのところでいいますと、アラミド繊維は極めて好調です。今期の後半から値上げを実施しておりますが、かなり浸透し、大きく効いてきます。

炭素繊維は北米の新工場立上げ費用などの先行投資費用が嵩んだため利益を押し下げております。

ポリカーボネート樹脂は、今期の前半戦、第1四半期と第2四半期は非常に堅調だったのが、後半に大きく市況が悪化したということでございます。

(今期の)後半に市況悪化したという意味では、すでに何度かご説明しておりますように、ポリカーボネート樹脂の生産キャパを減少させながら、高付加価値にシフトする、あるいはコンパウンド品にシフトすることによって、全体の市況悪化影響をかなり減殺するという戦略を取っております。

繊維・製品事業は全般に販売好調でございますが、原材料価格は上昇してしまっております。そういった影響もございますし、物流費などがかなり負担になっているといった状況でございます。

複合成形材料などは販売堅調ですが、一時費用が増えたというところでございます。

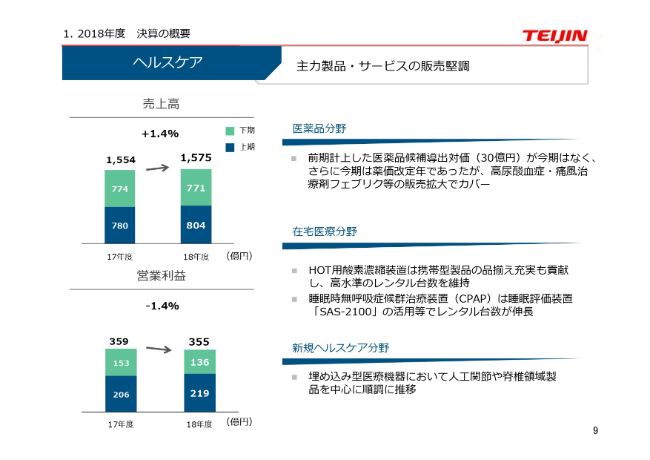

ヘルスケア

前期はヘルスケアで医薬品分野へ30億円の導出対価がありましたが、今期はなくなりました。また、薬価改定と診療報酬下げ幅がございましたので、そういった意味ではネガティブ影響があったわけですが、それをフェブリクの販売や在宅医療分野のCPAP(睡眠時無呼吸症候群治療装置)のレンタル台数を増大させるといったことでほぼカバーした状況でございます。

新規ヘルスケア分野では、人工関節、脊椎領域の製品は堅調に推移しているということです。

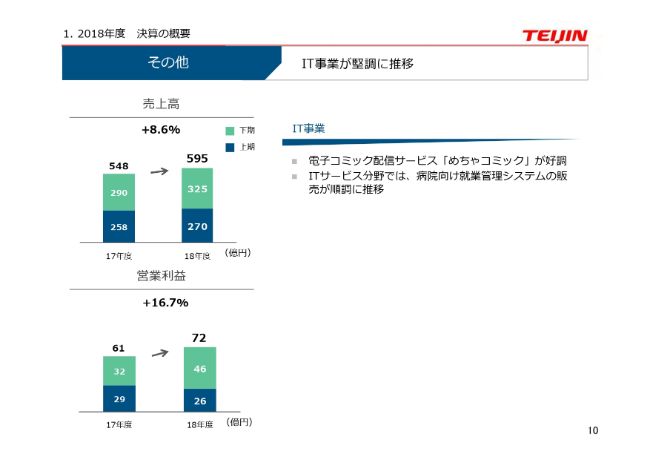

その他

IT関係はインフォコムでございますが、電子コミックが非常に好調でした。また、ヘルスケアの分野も順調に推移しているというところでございます。

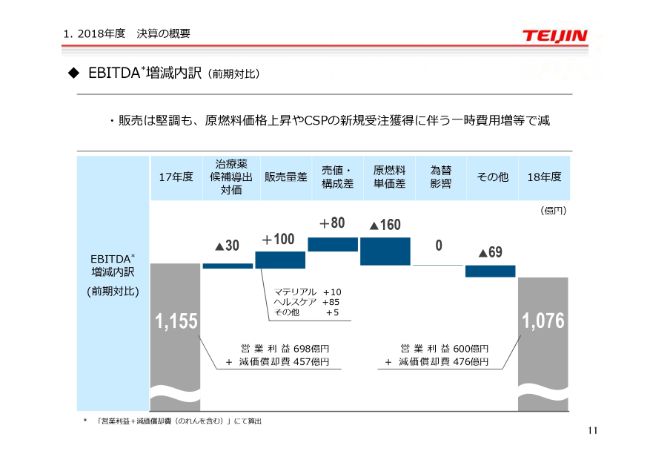

EBITDA増減内訳(前期対比)

いままで全体の話をしておりましたが、要素別にご説明申し上げたいと思います。こちら(のスライド)は全体なのですが、ヘルスケアとマテリアルを分けたほうがご説明としてはわかりやすいと思いますので、次のページでご説明申し上げます。

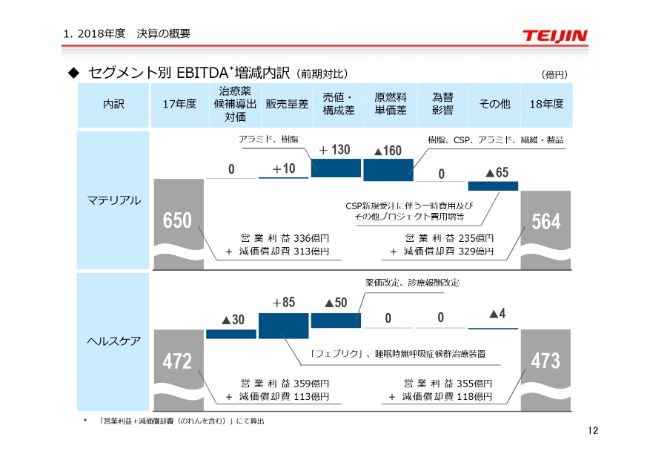

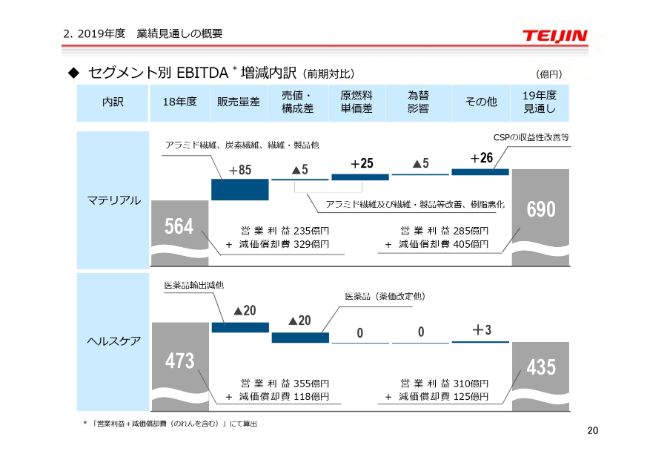

セグメント別 EBITDA増減内訳(前期対比)

まず、マテリアルでございます。一番大きな要素は売値・構成差と現燃料単価差です。130億円とマイナス160億円をネットしたマイナス30億円が全般のなかで大きな影響を与えております。

事業ごとにけっこう出方が違っていまして、一番大きいところはポリカーボネート樹脂です。こちらは今期の前半戦に比べて後半戦で非常に市況が悪化したため、大きく価格差の影響が出ており、それが一番大きな影響です。

そのほかの事業も、原燃料単価差などが影響しているということでございます。それを打ち消すかたちでアラミドの価格上げを今期の後半から実施しています。

そういった部分のプラス影響を合わせて、全体はネット30億円くらいの悪影響ということでございます。販売量には、CSP社などの数量が伸びているといったところの影響が反映されております。

他に大きな要素として、「その他」に65億円のマイナスがございます。何度も繰り返しておりますが、CSP社の新規受注……とくに「Jeep」などが大きく伸び、そこに対して一時的な費用増が発生してしまいました。

また、その他新規プロジェクトという意味でも、炭素繊維の新工場絡み(のコスト)やその他の事業の新規開発コストなどが出ているということでございます。

全体としてはこういったバランスのなかで減益が発生した一方、ヘルスケアは前年の導出の対価が30億円なくなり、薬価改定、診療報酬に50億円ほどの影響があるということです。

全体でネガティブ影響が80億円ありますが、それをフェブリクの国内の増販と、フェブキソスタットの増販、睡眠時無呼吸症候群(治療機器)の増販といったものでほぼカバーしたということで、前年並みというような数字で着地しております。私からの説明は以上でございます。

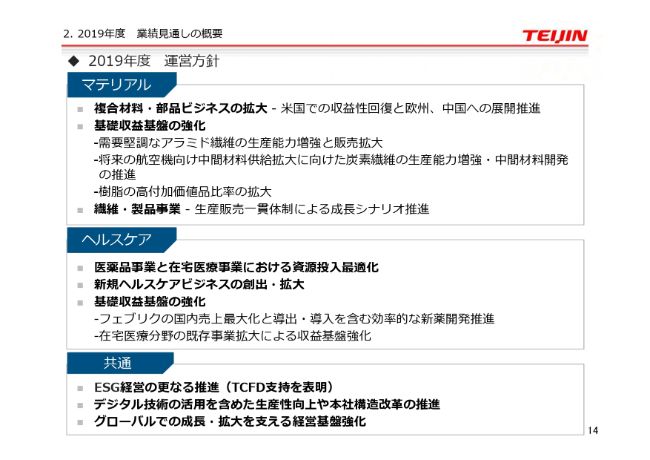

2019年度 運営方針

鈴木純氏:業績見通しについて説明させていただきます。

まず全体で、本期はどういう運営方針かということを、「マテリアル」「ヘルスケア」「共通」で分けて記載しています。

マテリアルに関して、まず一番大きなことは、複合材料、成形ビジネス、部品ビジネスの拡大です。かなり見えてはきているのですが、米国での収益性を完全に回復させようということと、もう1つは欧州、中国への展開を推進していこうということでございます。

残りのマテリアル事業に関しましては、基礎収益基盤を強化するということで、需要堅調なアラミド繊維は、一気にということではないですが、生産能力を徐々に増やします。本期は、先ほど園部から説明があった値上げが通年で効いてくるはずですので、販売拡大をしながら収益も拡大できるだろうと踏んでおります。

炭素繊維に関しましては、将来的な航空機向けの中間材料供給拡大に向けて(生産能力の)増強、または中間材料開発の推進を引き続き行ってまいります。

先ほどお話がありましたが、樹脂に関しましては、方針として高付加価値化をとにかく進めていくことを継続しようと思っております。繊維・製品事業に関しましては、生産販売一貫体制による成長シナリオを推進していこうということでございます。

ヘルスケアは、まず医薬と在宅における資源投入の最適化をしっかりと見ていこうと考えております。それと同時に、いまもいろいろと先行投入させていただいておりますが、新規ヘルスケアビジネスをきちんとみなさんに見えるようなかたちで創出し、拡大していこうと思っております。

ヘルスケアも当然、基礎収益基盤の強化ということでフェブリク……フェブリクは国内では2021年まで独占販売権がございますので、(国内売上)最大化を目指していくということです。併せて、導出・導入を含む効率的な新薬開発を進めていこうと思っておりますし、在宅医療事業は既存事業の拡大によって収益の基盤を強化していこうと考えております。

共通事項としましては運営方針であるESG経営のさらなる推進をしていこうと考えています。これは本期の最後のほうですが、私どもはTCFD支持を表明いたしました。それから、デジタル技術の活用を含めた生産性向上や本社構造改革の推進(をいたします)。

RPAを入れたり、あるいはどのようにIoTをプラントにも入れていくかというのも粛々と進めたり、全部含めて推進していこうと考えております。

また、グローバル戦略干渉がだいぶ機能してきまして、成長拡大を支える経営基盤(を強化するために)、どちらかというとリスクを支えながら、早めにリスクを摘んでいくということにしっかり取り組んでいきたいと思っております。

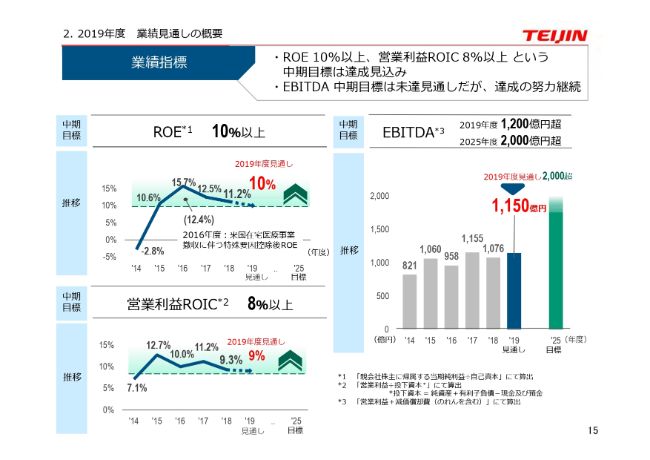

業績指標

業績指標でございますが、中期(経営計画)の3年間はROEを10パーセント以上、営業利益ROICを8パーセント以上という目標を掲げています。現状では、ROEはギリギリ10パーセントくらいで着地できるかなと考えておりますし、営業利益ROICはいちおう9パーセントというのがいまの積み上げ見通しとなっております。

一方、EBITDAは本期で1,200億円超という目標を掲げておりましたが、現在の見通しでは1,150億円くらいかなというところでございます。ここはもう少しがんばって、なんとか1,200億円を超えるようにしたいと考えております。

実際のところ、戦略投資として3年間で3,000億円を使おうといったところが未達でございますので、今期はそういう部分も含めてどうにか1,200億円を超えていくことを目標にしたいと考えております。

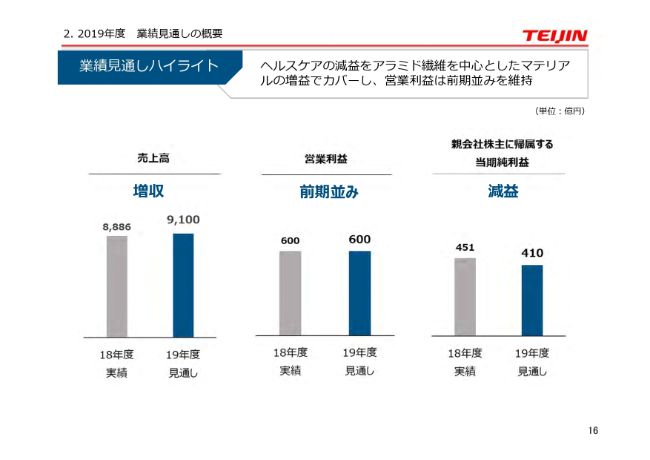

業績見通しハイライト

売上高・営業利益・当期純利益ですが、売上高は増収で9,100億円、営業利益は前期並みの600億円、当期純利益は今期で税効果等がなくなった影響として被った税金をお支払いして410億円くらいという数字になります。

今期はヘルスケアが若干減益になるという部分を、アラミドを中心としたマテリアルの増益でカバーして、横ばいにすることを目標として掲げているところでございます。

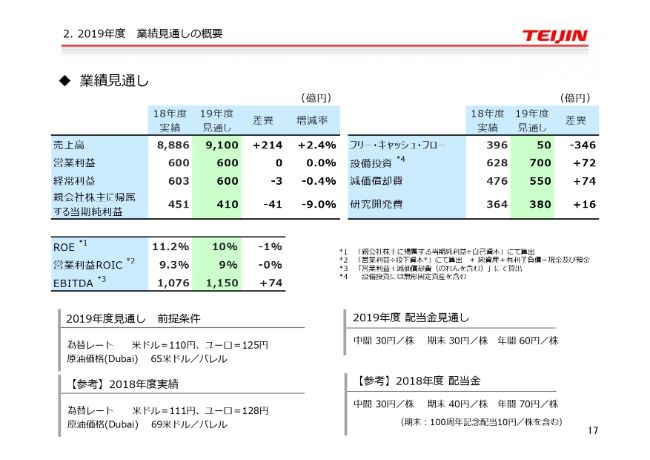

業績見通し

売上高は(2019年3月期から)214億円の増収目標、営業利益と経常利益は横ばいの目標で、当期純利益は600億円の営業利益と経常利益から考えた通常の額として410億円を目標としています。また、ROEが10パーセント、営業利益ROICが9パーセント、EBITDAが1,150億円の目標です。

フリー・キャッシュ・フローが大きく落ち込みまして50億円です。これは、設備投資等を先期に比べてかなり増やしていくため、当然減価償却も増えていくということです。研究開発も増やすなど、まだ先行投資を続けさせていただく期間と考えております。

為替レートは米ドルが110円、ユーロが125円、原油(Dubai)が65米ドル/バレルということを業績の前提条件として、こういう数字としております。

配当でございますが、中間、期末とも30円ということで、年間60円を予定しております。

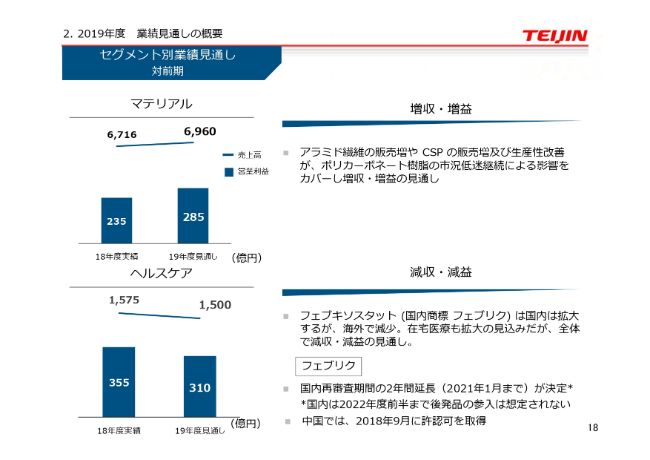

セグメント別業績見通し 対前期

セグメント別の見通しでございますが、これは2019年3月期との対比で出しております。マテリアルは売上が約250億円増収で、営業利益も約50億円増益という見通しで動いております。

何回も申し上げますが、アラミド繊維が販売増および価格増というところで大きく貢献する(見通しです)。またCSP社も販売増がございますし、生産性改善の目途がだいぶ立ってきていますので、これをさらに広げていこうと考えております。

この2つは(業績に)貢献しますが、2019年3月期との対比でいいますと、ポリカーボネート樹脂の市況低迷は継続するだろうと踏んでおります。そのため、2019年3月期の第3四半期、第4四半期をそのまま本期も引っ張るくらいの数字と見ております。しかし、それを上回ってアラミド、あるいはCSP社あたりが50億円より上にいくだろうという見通しでございます。

ヘルスケアは、売上が75億円減収し、利益が355億円から310億円ということで、45億円くらいの減益を予想しております。この要因といたしましては、フェブリク……痛風高尿酸血症薬ですが、先ほど申し上げたように国内では間違いなく2021年まで独占販売権がございますが、海外(の独占販売権)がそろそろ終わるからです。

その分がそのまま売上と利益に効いてくるというところで、なんとか国内のフェブリクの増産と在宅医療の拡大というところでオフセットしようといたしますが、全体としてはそこまでは到達できずにヘルスケアは若干減益という予想を立てております。

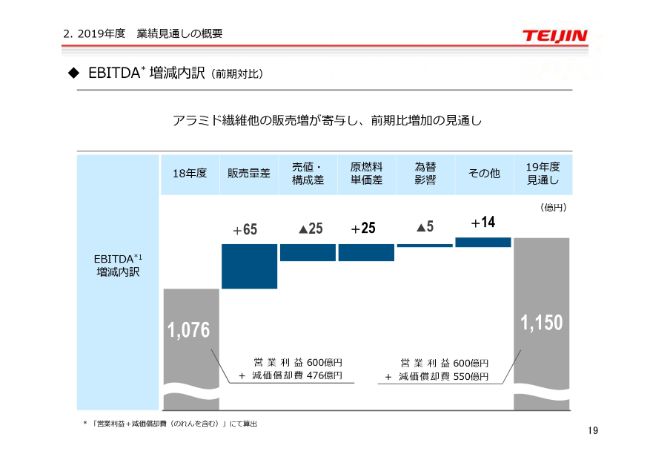

EBITDA増減内訳(前期対比)

EBITDAですが、1,076億円から本期は1,150億円と予想しています。大きいところではアラミド等の販売増が寄与して販売量が増加すると予想しています。

売値・構成差のところは、2019年3月期と比べますと樹脂等が足を引っ張るなどしますのでマイナスになりますが、実はここもさまざまな数字が入っております。

原燃料は、今期よりは若干いいかなと考えています。最後の「その他」という部分に、CSP社の生産性改善などが大きく入っております。

セグメント別 EBITDA増減内訳(前期対比)

先ほど園部からもご説明がありましたが、マテリアルとヘルスケアに分けたほうがわかりやすいと思いますので(分けてご説明いたします)。上段がマテリアルでございますが、EBITDAベースでいいますと、564億円から690億円ということで、130億円弱の増益です。

販売量増の大きな要因はアラミド(繊維)、炭素(繊維)、繊維・製品等であります。売値・構成差のところでは、若干、繊維・製品等やアラミド等で(影響が)あるかもしれません。原燃料と売値と、両方合わせてプラスの効果と見ております。

為替影響は微弱と見ています。CSP社の収益性改善等ということで26億円くらいプラスになるかなということで、EBITDAでは690億円と予想しております。

ヘルスケアでございますが、473億円から本期は435億円を見ております。まずは、医薬品の輸出が20億円減ることが販売量で効いてきます。次に、売値・構成差について、10月に消費増税がありますが、そのあたりで薬価改定が若干入ることを見越して、ここで40億円くらいもっていかれるかなという予想をたて、473億円から約40億円減らした435億円という数字を現在の見通しとしております。

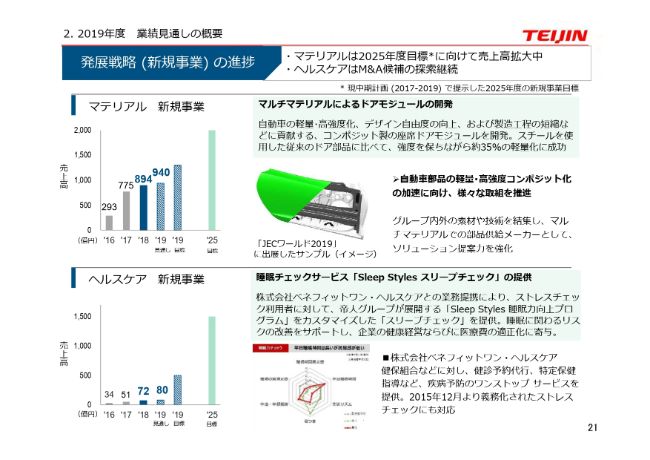

発展戦略(新規事業)の進捗

最後に、発展戦略、新規事業の進捗でございますが、スライド上段がマテリアル、下段がヘルスケアでございます。

マテリアルは2025年度に向けて、2016年度時点でまだなかったような新しい事業の売上を2,000億円単位にしていこうという目標でずっと動いております。

(スライドの左上の)グラフにあるように、(’19目標の)棒グラフが中期計画の目標です。本期は940億円くらいを見越しておりますが、順調に拡大できてきているなと思っています。

トピックスについてです。2019年「JECワールド2019」という複合樹脂の展示会ではじめてお見せしたものでございますが、自動車のドアをさまざまな部材で作ろう、軽量化を進めようということで、実際にいま手掛けているものです。

ヘルスケアは、実は2025年に(売上高)約1,500億円という長期の目標を掲げて動いておりますが、実際には2019年3月期まででまだ72億円の売上です。

本期も、現在の見通しのままでいくと80億円程度というところで、中期計画の3年間で500億円くらいまで持っていこうとしていたのですが、ぜんぜん未達の領域でございます。先ほど申しましたように、戦略投資額をまだ3分の2くらいしか使っておりませんので、本期はなんとか目標に近づけるように努力をしていこうと考えております。

ヘルスケアのトピックスとしては、睡眠サービスに関してBtoBのビジネスがだいぶ膨らんできております。その一例として、(「Sleep Styles 睡眠力向上プログラム」をカスタマイズした)「スリープチェック」を、ベネフィットワン・ヘルスケアさんの提供するメニューの1つとして採用していただいたということが記載されております。

私からの説明は以上でございます。