6. 年金受給者の確定申告は必要?「確定申告不要制度」とスマホ申告のポイント

年金を受け取っている方のうち、特定の条件を満たす場合は「確定申告不要制度」の対象となり、毎年の確定申告が免除されます。

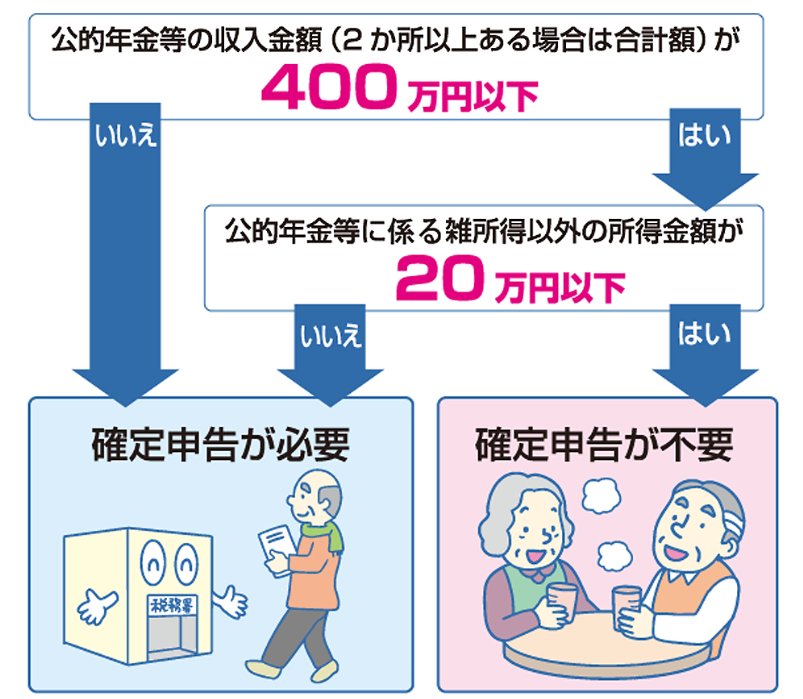

6.1 確定申告が不要になる2つの条件

確定申告が不要となるための条件は、以下の2つを両方満たす必要があります。

- 公的年金など(※1)の収入金額の合計が400万円以下で、かつ、その全額が源泉徴収の対象であること

- 公的年金などに係る雑所得以外の所得金額(※2)が20万円以下であること

※1 国民年金、厚生年金、老齢共済年金などの公的年金や、恩給、確定給付企業年金などが該当します。

※2 個人年金保険、給与所得、生命保険の満期返戻金などが該当します。

ただし、この確定申告不要制度の対象者であっても、確定申告を行うことで納めすぎた所得税が還付される場合があります(※3)。

例えば、源泉徴収票に記載されていない生命保険料控除や地震保険料控除などを適用したい場合や、公的年金以外の所得があって住民税の申告が必要な場合(※4)などが考えられます。

※3 医療費控除や雑損控除などにより、公的年金から源泉徴収された所得税の還付を受けたい場合などです。

※4 所得税の確定申告を行えば、その内容が市区町村へ連携されるため、別途住民税の申告をする必要はありません。

6.2 マイナンバーカード連携で確定申告がより手軽に

近年、スマートフォンとマイナンバーカードの連携機能が拡充し、確定申告の手続きは以前よりも簡単になっています。

スマートフォンのマイナンバーカード機能を利用すれば、カードを読み取ることなく申告書の作成からe-Taxでの送信まで完結できます。

国税庁のウェブサイトにある「確定申告書等作成コーナー」では、画面の案内に従って入力するだけで申告書が完成し、自動計算機能により計算ミスも防げます。

さらに、マイナポータル連携機能を使えば、保険料控除証明書や源泉徴収票といった必要書類の情報を自動で取得し、申告書に反映させることが可能です。

これにより、書類の収集や手入力の手間が大幅に削減され、確定申告にかかる時間を短縮できるでしょう。

7. まとめ

今回は、公的年金の仕組みから平均受給額、そして年金生活者のリアルな家計収支まで、幅広く解説しました。

厚生年金や国民年金の平均額を見ると、ご自身の状況と比較して安心された方、あるいは少し不安に感じた方もいらっしゃるかもしれません。

また、65歳以上の無職世帯の家計データでは、夫婦世帯・単身世帯ともに毎月赤字が出ているという実態も明らかになりました。

年金は老後の生活設計の土台となる重要なものですが、それだけでゆとりある生活を送るのは簡単ではない場合もあります。

今月の年金支給日を一つのきっかけとして、ご自身の年金見込額を確認したり、現在の家計を見直したりしてみてはいかがでしょうか。

早めに現状を把握し、今後のライフプランを考えておくことが、安心してセカンドライフを送るための第一歩となるでしょう。

※当記事は再編集記事です。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 日本年金機構「年金はいつ支払われますか。」

- 厚生労働省「令和6年度 厚生年金保険・国民年金事業の概況」

- 総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- LIMO「【2026年版】年金はいくらもらえる?65歳以上の平均月額と生活費を男女・世帯別に徹底解説」

マネー編集部年金班