4. 【年金受給者は必見】知っておくべき「確定申告」の留意点2つ

では最後に、年金受給者の方が知っておくべき「確定申告」の留意点について紹介していきます。

4.1 1:確定申告不要制度の対象でも「確定申告をしたほうが良いケース」もある

確定申告不要制度の対象に当てはまる年金受給者であっても、所得税や復興特別所得税の払いすぎが生じている場合、その返金を受けるには確定申告が必要です。

実際に還付が出る可能性があるのは、次のようなケースが想定されます。

- 住宅ローンを利用してマイホームを購入した場合

- 一定額以上の医療費を支払った場合

- 災害や盗難の被害を受けた場合

申告したほうがよいか判断に迷うときは、「お近くの税務署」で相談することをおすすめします。

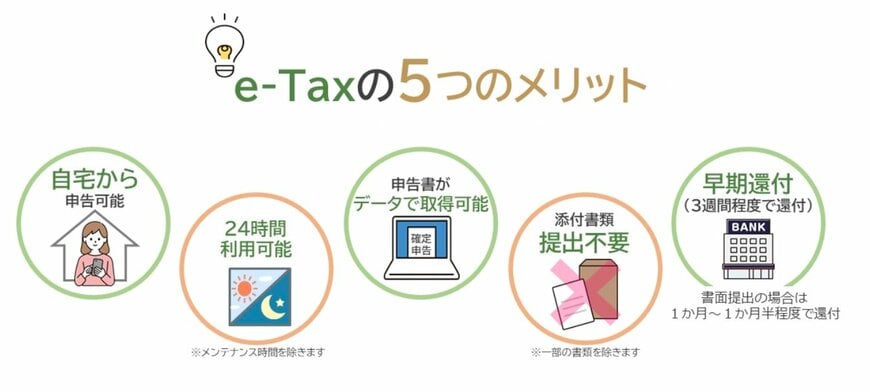

4.2 2:確定申告が手間と感じている方は「e-Tax」を利用しよう

「確定申告」というと、複雑で手間がかかるという印象を持つ方も多いかもしれません。

しかし近年は、スマートフォンとマイナンバーカードの連携が進んだことで、手続きそのものが以前よりずっと簡単になっています。

スマートフォンに搭載されたマイナンバーカード機能を使えば、カード本体を読み取らなくても申告書の作成やe-Taxでの送信が行えます。

また、国税庁の「確定申告書等作成コーナー」では、案内に沿って項目を入力していくだけで申告書が作成でき、計算も自動で行われるため誤りを防げます。

さらに、マイナポータル連携を使うと、保険料控除証明書や源泉徴収票などの情報を自動で取り込めるため、必要書類を集める手間や入力作業が大幅に省かれ、申告にかかる時間も短縮できるでしょう。

なお、申告シーズンは窓口が混み合うことが予想されるため、不安な点があれば早めに相談しておきましょう。

5. 確定申告が必要か迷った際は、早めに税務署へ相談しよう

本記事では、「確定申告不要制度」の概要と、確定申告の要否を判断するための基準について解説していきました。

公的年金だけで生活している多くの高齢者は、制度の要件を満たすことで申告が不要となる可能性があります。

一方で、個人年金や給与収入がある場合、あるいは還付の対象となる支出がある場合は、申告したほうがお得になるケースもあります。

確定申告を負担に感じる方でも、マイナンバーカードやe-Taxを活用すれば手続きを簡単に進められます。

申告が必要か迷った際は、早めに税務署へ相談し、自分にとって最適な方法を選びましょう。

※金額等は執筆時点での情報にもとづいています。

参考資料

- 国税庁「主な国税の納期限(法定納期限)及び振替日」

- 国税庁「高齢者と税(年金と税)」

- 国税庁「確定申告が必要な方」

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 国税庁「スマホとマイナンバーカードでe-Tax!」

マネー編集部年金班