5. 【確定申告不要制度】所得税の確定申告が不要になる2つの条件

公的年金は所得税法上「雑所得」に該当しますが、特定の条件を満たす場合は「確定申告不要制度」が適用され、確定申告の手間が省けます。

5.1 確定申告が不要になる2つの条件

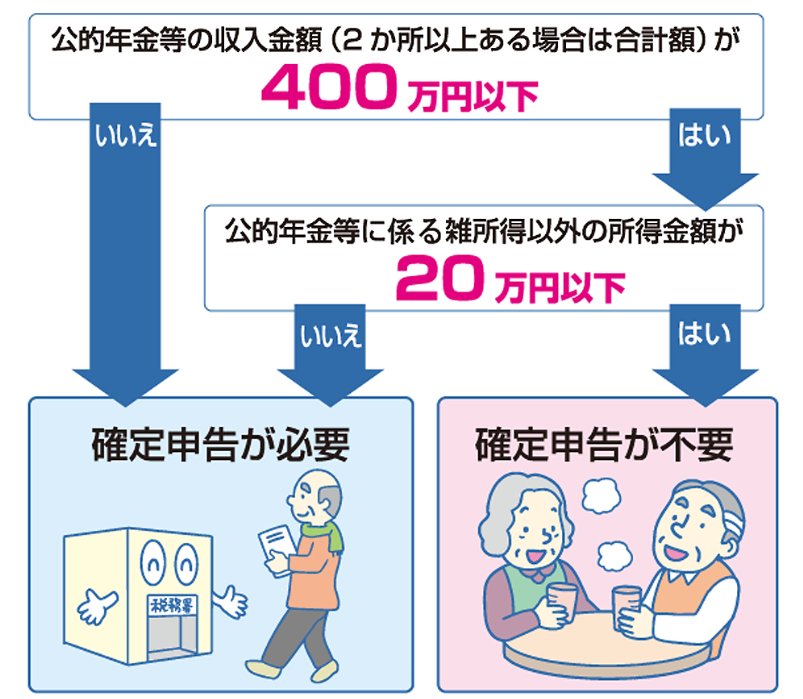

以下の両方の条件に当てはまる場合、所得税の確定申告は不要となります。

- 公的年金など(※1)の収入合計額が400万円以下で、かつ、そのすべてが源泉徴収の対象であること

- 公的年金などに関連する雑所得以外の所得(※2)が20万円以下であること

※1 国民年金、厚生年金、企業年金などが該当します。

※2 給与所得や個人年金、生命保険の満期返戻金などが該当します。

ただし、医療費控除などを適用して所得税の還付を受けたい場合は、確定申告が必要です。

また、所得税の確定申告が不要でも、住民税の申告が別途必要になるケースもあります。例えば、源泉徴収票に記載されていない生命保険料控除などを適用したい場合がこれにあたります。不明な点があれば、お住まいの市区町村に確認することをおすすめします。

5.2 スマホとマイナンバーカードで確定申告がより手軽に

令和7年(2025年)分の確定申告からは、スマートフォンとマイナンバーカードの連携が強化され、手続きがさらに簡便になります。

スマートフォンのマイナンバーカード機能を利用することで、カードを物理的に読み取ることなく、申告書の作成からe-Taxでの送信まで完結できます。

国税庁のウェブサイト「確定申告書等作成コーナー」の案内に従って入力すれば、計算ミスなく申告書が完成します。さらに、マイナポータル連携機能を使えば、保険料控除証明書などの情報を自動で取得・反映できるため、書類準備の手間を大幅に削減できるでしょう。

注意点:マイナンバーカードと電子証明書の有効期限

これらの便利なサービスを継続して利用するためには、マイナンバーカードと電子証明書の有効期限に注意が必要です。期限が切れるとe-Taxが利用できなくなります。確定申告シーズンは市区町村の窓口が混雑しやすいため、余裕を持った更新手続きを心がけましょう。

6. まずは現状の把握から

本記事では、公的年金の基本的な仕組みから2025年度の年金額、そして年金生活の家計実態までをデータに基づいて解説しました。

平均受給額やモデル世帯の家計収支を見ると、公的年金だけでゆとりある生活を送るのは簡単ではない、という現実が浮かび上がってきます。

この状況を踏まえ、現役世代のうちから計画的に資産形成を進めることの重要性が増しています。

まずは「ねんきん定期便」や「ねんきんネット」でご自身の年金加入記録や将来の受給見込み額を確認し、現状を把握することから始めてみてはいかがでしょうか。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 厚生労働省「令和7年度の年金額改定についてお知らせします」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

マネー編集部年金班