2023年5月15日に発表された、株式会社ベガコーポレーション2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ベガコーポレーション 代表取締役社長 浮城智和 氏

目次

浮城智和氏:みなさまこんにちは。株式会社ベガコーポレーション代表取締役社長の浮城です。本日はお忙しい中、貴重なお時間を頂戴しまして誠にありがとうございます。それでは、2023年3月期の決算についてご説明いたします。

まず、本日のアジェンダです。最初に会社概要をご説明し、事業内容、2023年3月期決算概要、2024年3月期業績予想、成長戦略という順番でご説明します。それでは早速会社概要についてご説明します

ビジョン・ミッション・バリュー

我々のビジョンは、「ECの可能性を無限大に」です。創業は2004年で、最初は自宅に2台のパソコンを並べ、ドロップシッピングという在庫を持たないかたちでECを始めました。

年々マーケットが拡大し、売れる商材や単価も変わりましたが、ECの可能性はますます広がっていきました。我々はこのECの旅を続けたいと考え、「ECの可能性を無限大に」というビジョンで、全社員が日々業務に励んでいます。

ミッションは、「『わくわく』を届け、『アタリマエ』を変える」です。これは、お客さまに常に「わくわく」を届けなければ、楽しい注文にはつながらないということです。

我々は、単に商品を届けるだけではなく、さまざまな部分で「わくわく」と「驚き」を提供し、最終的にお客さまの支持を得て、結果として非常識を「アタリマエ」に変えていきたいと考えています。我々はこのミッションを掲げ、「わくわく」を届け、「アタリマエ」を変えることを目指しています。

バリューについては、大切にしたい価値観ということで、「誠実・愛・感謝・謙虚・調和」という5つの言葉を大切に日々の業務に励んでいます。

会社概要

当社の社名は、ベガコーポレーションです。初めて参加される方も多いと思いますので、会社概要について少し丁寧にご説明します。

当社は福岡に本社を置くECの企業です。先ほどお話ししたとおり、2004年7月に、自宅の1室、約6畳のところからパソコン2台で始まった会社です。現在、正社員の数は230名で、非正規雇用の方を含めると約300名です。当社は2016年に上場しました。

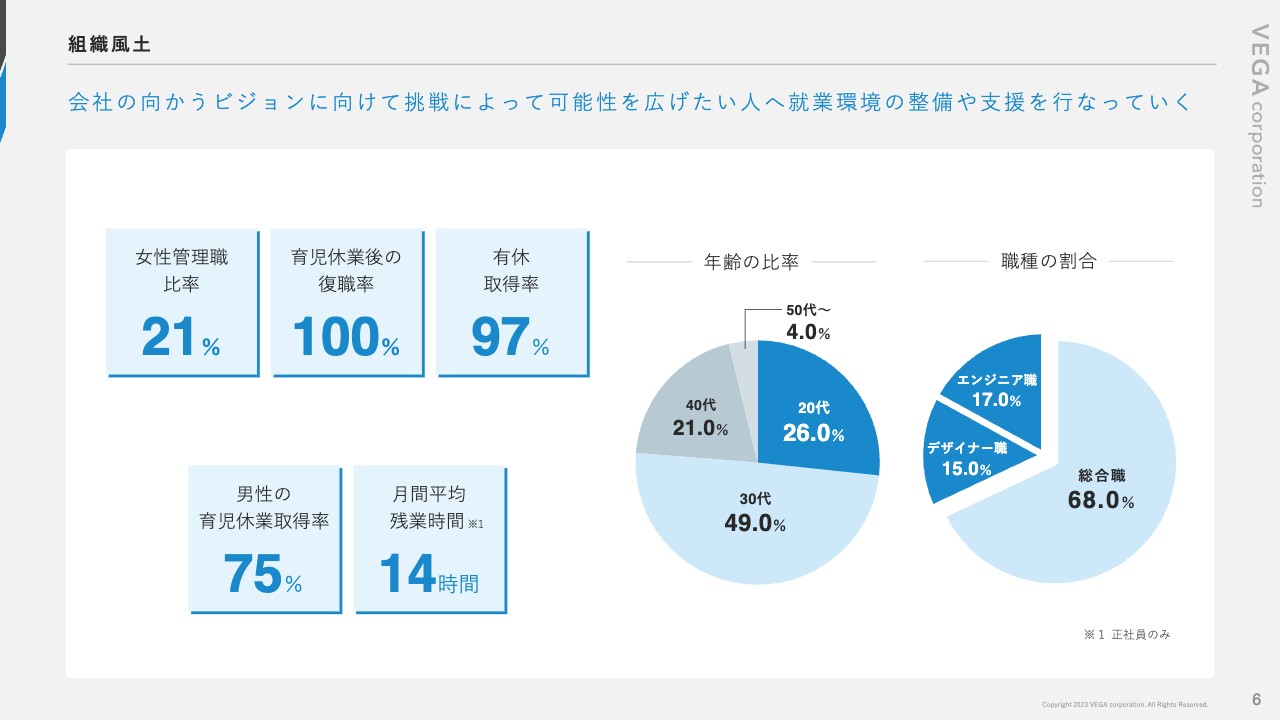

組織風土

会社の内部について詳細にご説明したいと思います。現在、女性の管理職比率はグループ長や課長以上の層で21パーセントです。また、育児休業取得後の復帰率は100パーセント、有給休暇の取得率は97パーセントで、男性の育児休業取得率も75パーセントです。残業時間は平均14時間で、最近では働き方改革が重視されていますが、我々はその理念に則って、働きやすい環境を整えながら日々の業務に励んでいます。

年齢は20代、30代、40代で96パーセントを占めており、平均年齢は約34歳です。また、職種にも特徴があり、総合職が正社員の68パーセントを占め、デザイナー職が15パーセント、エンジニア職が17パーセントです。特に総合職の中にはデザイナー出身の方が多く、Webデザイナーから始まり、ECの数字を追いかけるようになり、店舗運営の責任者やマネージャーになるケースもあります。

クリエイターの管理職が多い点は今回資料に記載していませんが、我々の特徴の1つだと考えています。クリエイターが多く存在し、デザイナーやエンジニアなどの職種が多いことが当社の特徴です。

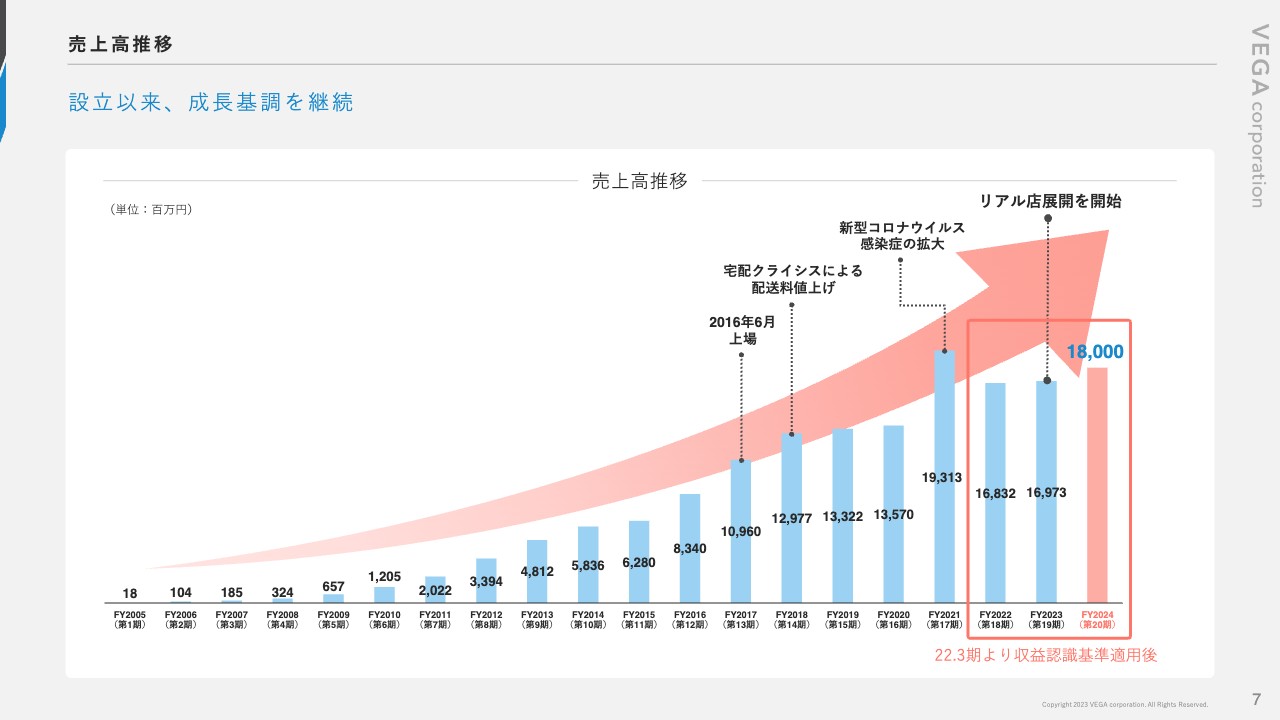

売上高推移

スライドのとおり、当社は2004年の設立以来、右肩上がりで順調に成長してきました。2016年に上場し、2017年度が上場期です。残念ながら、上場後に外部要因の影響を受けました。

例えば、2018年には物流ショックや宅配クライシスと呼ばれる問題が発生し、一斉に運賃が大幅値上げになりました。我々の主力の事業である家具のECは、配送費が通常のECよりも高い業態のため、2018年から2019年にかなりのダメージを受けました。そこで、一時的に横ばいの決算状況となりましたが、物流費を克服し、コスト構造が変わりました。

しかし、コスト構造が変わったところで、2021年度に新型コロナウイルス感染症が拡大しました。この時点の売上高は193億円であり、旧収益認識基準の数字ですが、売上・利益ともに最高益を達成しました。

直近の2022年、2023年には反動減から回復し、今期に入っているというのが特徴です。いろいろ紆余曲折がありましたが、あらためて振り返ってみると、我々は順調に右肩上がりで成長してきたと認識しています。

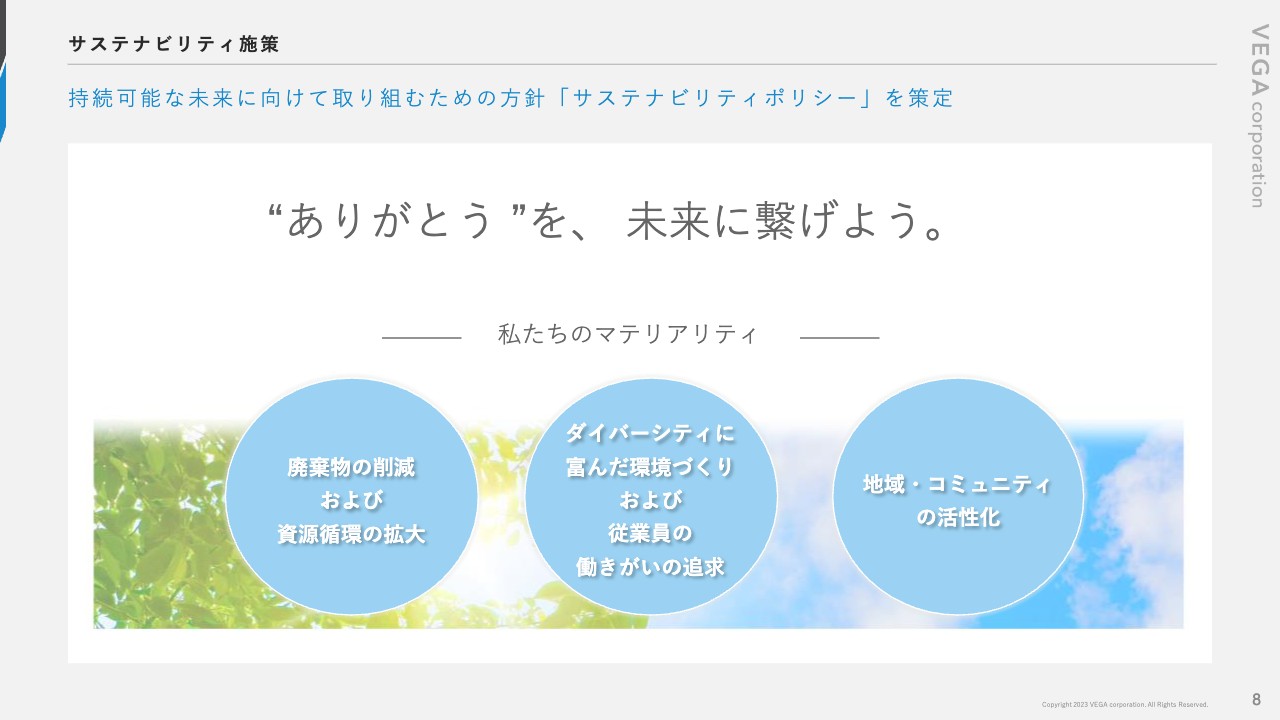

サステナビリティ施策

「サステナビリティポリシー」として、「”ありがとう”を、未来に繋げよう。」と定義しています。我々は、地球そのものが当たり前ではないと考えており、ここに立っていられること自体がありがたいことだと感じています。その感謝の気持ちを未来につなげることを、ポリシーとしています。

具体的には、廃棄物の削減やダイバーシティに富んだ環境づくり、従業員の働きがいの追求、地域・コミュニティの活性化などに取り組んでいます。最近の取り組みとしては、例えば撮影のために組み立て、これまでは廃棄されるような商品を地元の施設に寄付することや、梱包材をリサイクル可能な材料に切り替えることなどが挙げられます。

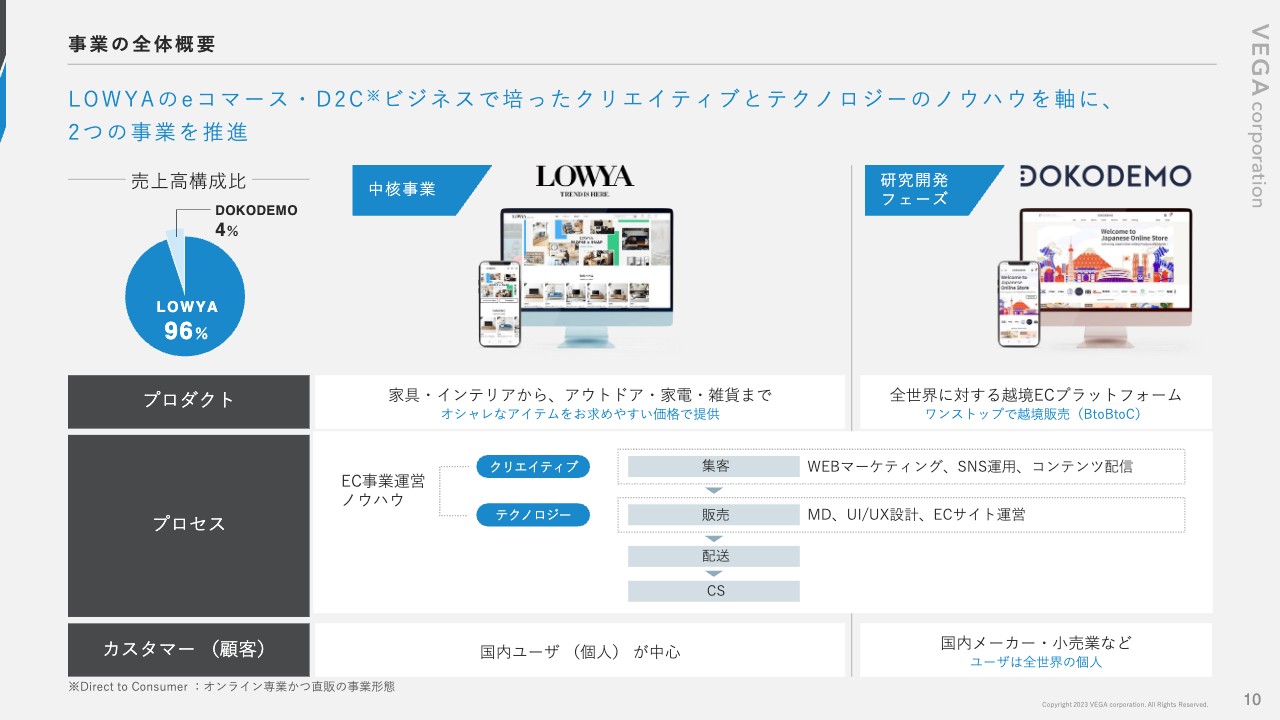

事業の全体概要

事業の内容について、ご説明します。当社はLOWYAとDOKODEMOという2つの事業を展開しています。LOWYAは家具インテリアのEC事業であり、DOKODEMOは越境EC事業です。どちらもECに関わる事業です。

まず、LOWYA事業についてご説明します。LOWYAは自社開発で家具インテリア商品を開発し、Webマーケティングを行い、独自のECシステムを構築し、自社で販売し、国内のお客さまにお届けする事業です。

一方で、DOKODEMO事業は越境ECプラットフォームになっており、マーケットは海外です。ただし、現時点では家具・インテリア商品を取り扱っていません。LOWYA事業と共通する点として、Webマーケティングやシステム開発、SNS運用などがありますが、お客さまはすべて海外のお客さまという特徴があります。

売上構成比は、現在LOWYAが売上の96パーセントを占めており、当社の主力事業となっています。

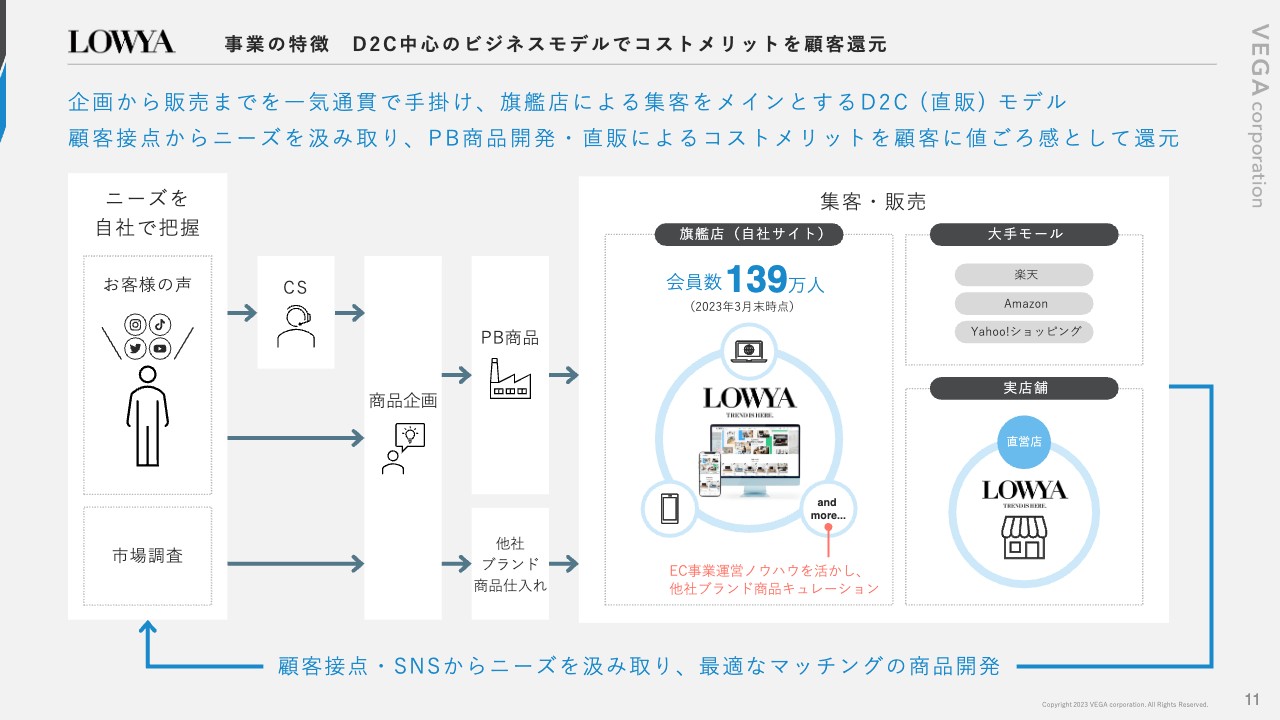

事業の特徴 D2C中心のビジネスモデルでコストメリットを顧客還元

LOWYA事業について、もう少し詳しくご説明します。LOWYAはD2CというECのビジネスモデルを採用しています。D2Cは、Direct to Consumerの略であり、その説明がスライドの図に記載されています。

スライドの「商品企画」の部分を見るとわかりやすいと思いますが、まずは自社で商品の企画を行います。事前にカスタマーサポートやSNSのお客さまの声などを収集し、自社で商品の企画を立てます。PB商品開発も行っており、現在は仕入れの約8割が海外で大量に製造され、コンテナに積まれて輸送されてきています。毎月100コンテナや200コンテナが海を渡り、当社倉庫に届いています。

当社の自社サイトを我々は旗艦店と定義していますが、現在会員数は139万人に達しており、このサイトを中心に展開しています。また、大手モールである楽天市場店、Amazon店、Yahoo!ショッピング店などでもネットを中心に販売を行ってきました。これまではネットのみでの直販が主なビジネスモデルでしたが、最近では直営店や卸売りも開始し、リアルのマーケットにも販路を拡大しています。

その過程で、お客さまからの声がどんどん寄せられてきます。SNS上や当社サイトのレビューを通じてお客さまの声を一つひとつ拾いながら、「ここを改良しないといけない」と次の商品開発に活かしています。このようなサイクルを通じて新たな商品が投下され、売上を伸ばしてきたというのが当社の特徴です。

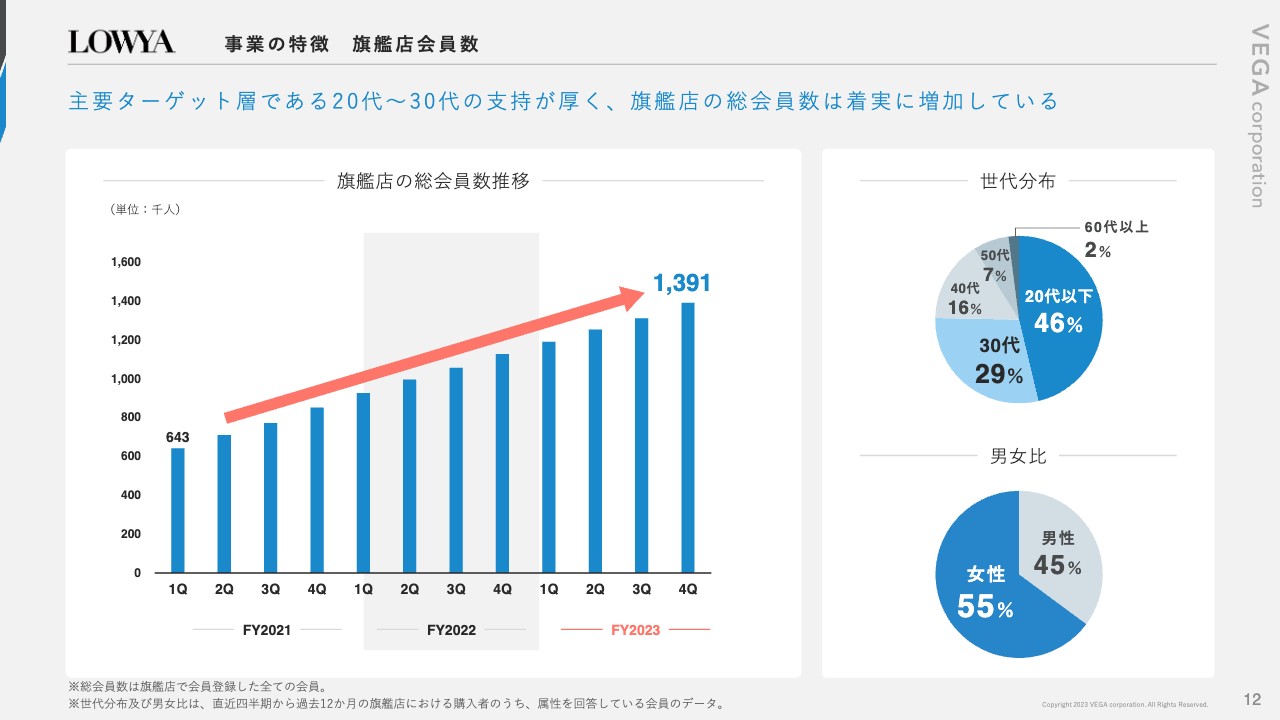

事業の特徴 旗艦店会員数

主なお客さまの属性についてです。スライドのとおり、現時点では20代と30代の方々が非常に多く、20代以下が46パーセント、30代が29パーセントを占め、合計で75パーセントとなっています。また、40代の方々が16パーセントを占めており、ほぼこの3つの年代で9割を占めています。男女の比率では、男性が45パーセント、女性が55パーセントという構成比になっています。

20代、30代の認知等がかなり進んできたと思っていますので、今後は30代後半、40代、50代のお客さまにも喜んでいただける事業活動を続けていきたいと考えています。

事業の特徴 商品企画・ブランド商品

スライドには、我々が実際に取り扱っている商品を記載しています。価格帯は1万円から数万円くらいで、平均単価が2万円前後くらいで取り揃えています。デザイン性、トレンド性、低価格、機能性を意識しながら商品開発していることが特徴です。

例えば、最近では、スタイリッシュな商品やラタン調の商品など、さまざまなトレンドを意識しながらデザイン的に整えて、また購入しやすい価格でリリースできるかなどを意識しながら、商品開発を行っています。

リビング、ベッドルーム、ワンルーム、キッズなど、自宅に置けるものは一通り揃えています。さらに、最近ではランドセルやアウトドアのテントといった領域まで派生させながら、商品開発を行っています。

事業の特徴 アプリ開発・SNS運用の内製化

アプリ開発・SNS運用の内製化も大事なポイントです。我々は基本的にはECの会社ですので、EC上の強みをしっかり発揮しなければなかなか売上につながっていきません。したがって、特にアプリケーションやSNSには力を入れています。

スマホアプリももちろん自社開発です。2023年3月末時点で累計89万と、順調にダウンロードが増えていっています。また、「Instagram」は2023年3月末時点で84万フォロワー、本日時点で85万9,000フォロワーがいます。

「TikTok」も2023年3月末時点で10万フォロワー、本日時点で11万5,000フォロワーいます。「YouTube」のチャンネル登録者数は2023年3月末時点で2万人、本日時点で3万500人です。

SNSでしっかりと自社アカウントを作りながら、ECとの親和性を高めていきたいと考えています。このようなことが、直営店の順調な立ち上がりなどにつながっていくところが、我々の強みだと考えています。

2023年3月期からの新施策: リアル店舗の取組み

2023年3月期からの新施策として、リアル店舗での取り組みを行っています。2022年9月よりイオンリテール株式会社向けの卸売を開始しました。

スライド右側の写真は、イオンスタイル幕張新都心に、ショップインショップのかたちで作った100坪ほどのLOWYAの売場です。また、2022年10月にはイオンスタイル北戸田に30坪程度の売場を、2023年4月にはイオン茅ヶ崎中央店にも同じような売場を開設しました。

スライド左側の写真は直営の実店舗です。この19年の間にお客さまから「実物は見られないのですか?」と、何度も言われ続けてきました。売上が支持されているのも、お客さまの声に忠実に耳を傾けながら、さまざまな活動を行ってきた結果だと思っています。

OMO(オンラインとオフラインの融合)のマーケットは、今回のコロナ禍で大きく進みました。このタイミングで、お客さまがリアルに商品を見られる場所、触れることができる場所を作りたいと考え、直営店を開業するに至りました。

革新的サービスの強化

革新的サービスの強化も我々の特徴です。ネットの会社ですので、このようなテクノロジー系にも力を入れています。

当社では、AR/VRを中心に、家具の購入体験を変えるサービスを次々と自社開発しています。厳密に言うとARキットなどを使っていますが、基本的には自社開発です。AR機能(拡張現実)とは、スマホをかざすと「実際に物はないがあるように見える」機能です。

ARを入れることで、部屋のテイストが合うかどうかや、サイズが合うかを比較検討できます。そのようなところに少しずつARの浸透が始まってきています。おそらくレンズ系のデバイスが登場してから、一番ARのマーケットが拡大すると思っていますが、いち早くそのような機能もサイト内に取り入れています。

また、スライド右側の画像は、実はすべてCGでできています。このようなかたちで、そこにリビングがあって、家具が配置できているような機能も今実験中です。

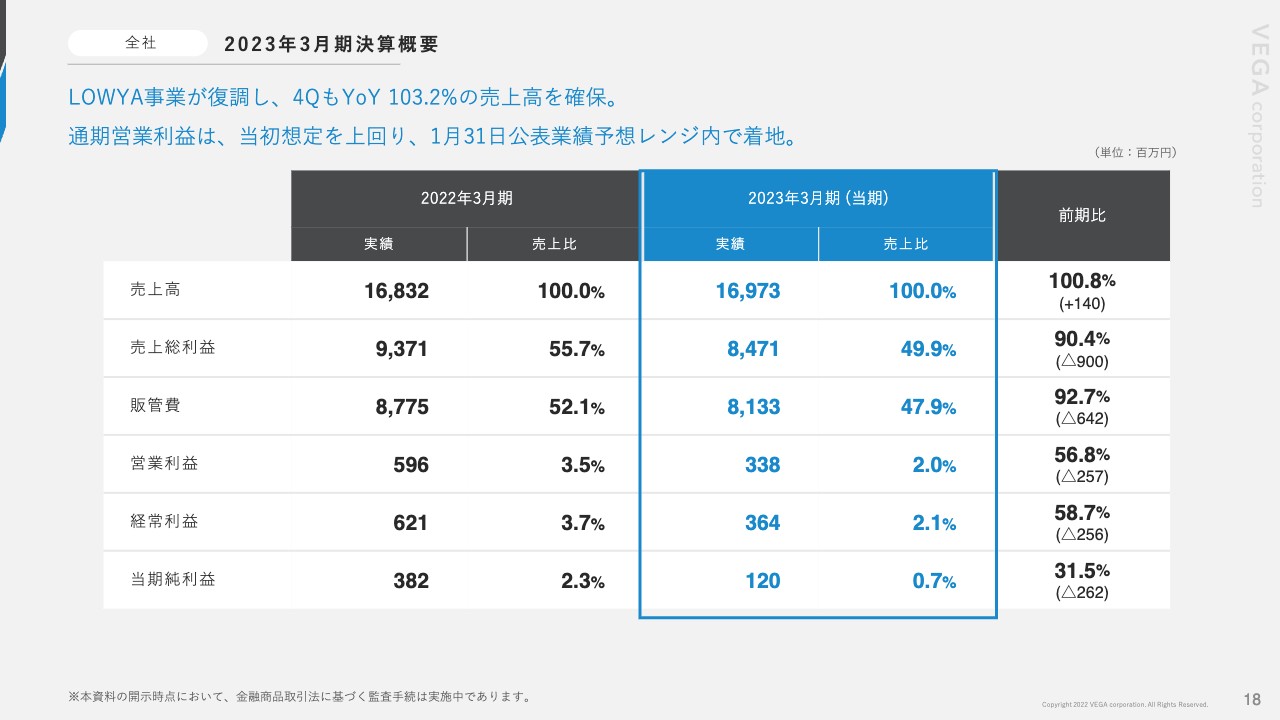

2023年3月期決算概要

2023年3月期決算概要についてご説明します。全社合算の売上高は169億7,300万円と、ようやく復調し、前期比100パーセントを超えました。

当社は輸入が非常に多い会社ですので、去年からの為替の影響が今も続いています。円安で原価が非常に上がってきている影響で、売上総利益が圧迫された結果、営業利益は3億3,800万円で、減益となりました。

しかしながら、期首段階では、円安によってもっとコストを圧迫するだろうと考え、「利益は最悪ゼロ、よくても2億円かもしれません」と発表しました。その当初想定を上回り、1月31日公表の業績予想レンジ内で着地しました。

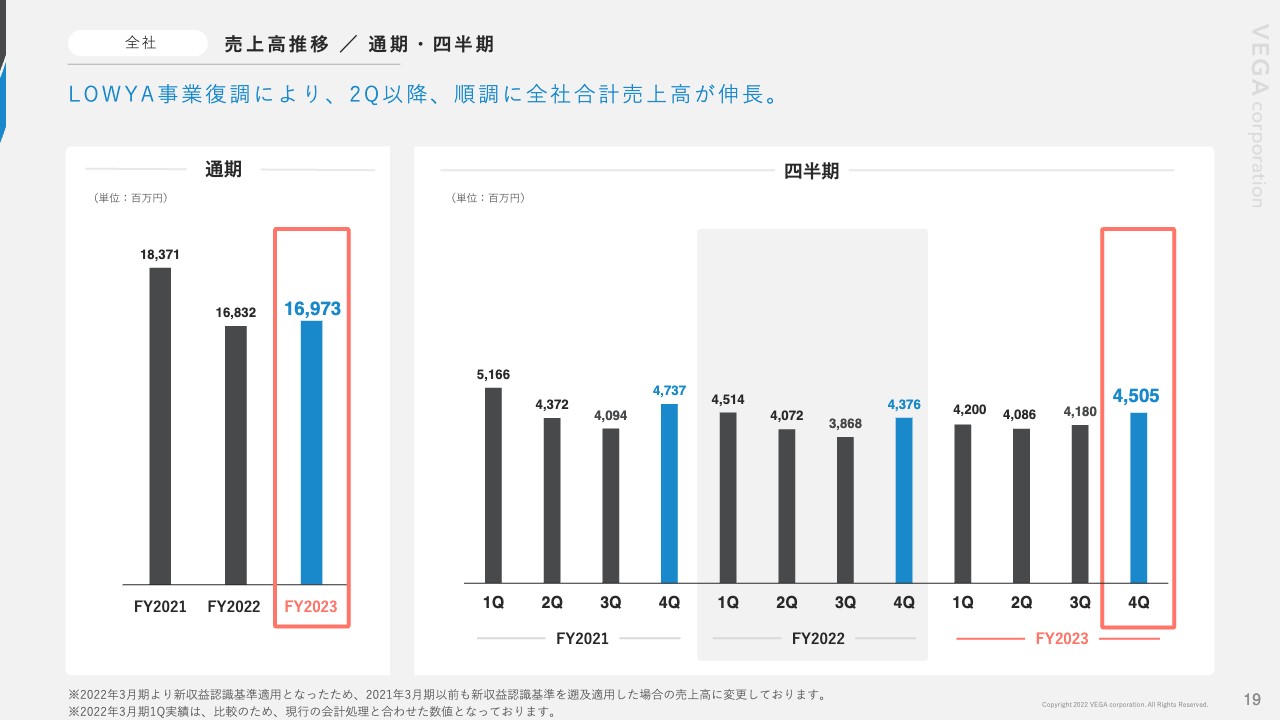

売上高推移/通期・四半期

全社の売上高推移です。スライドのグラフのとおり、第1四半期、第2四半期くらいまでは、前期のコロナ禍の反動減で苦戦を強いられました。

しかしながら、LOWYA事業が第3四半期、第4四半期ではようやく前期比を上回ってきました。反動減も落ち着いてきた結果、通期は169億7,300万円で着地しました。

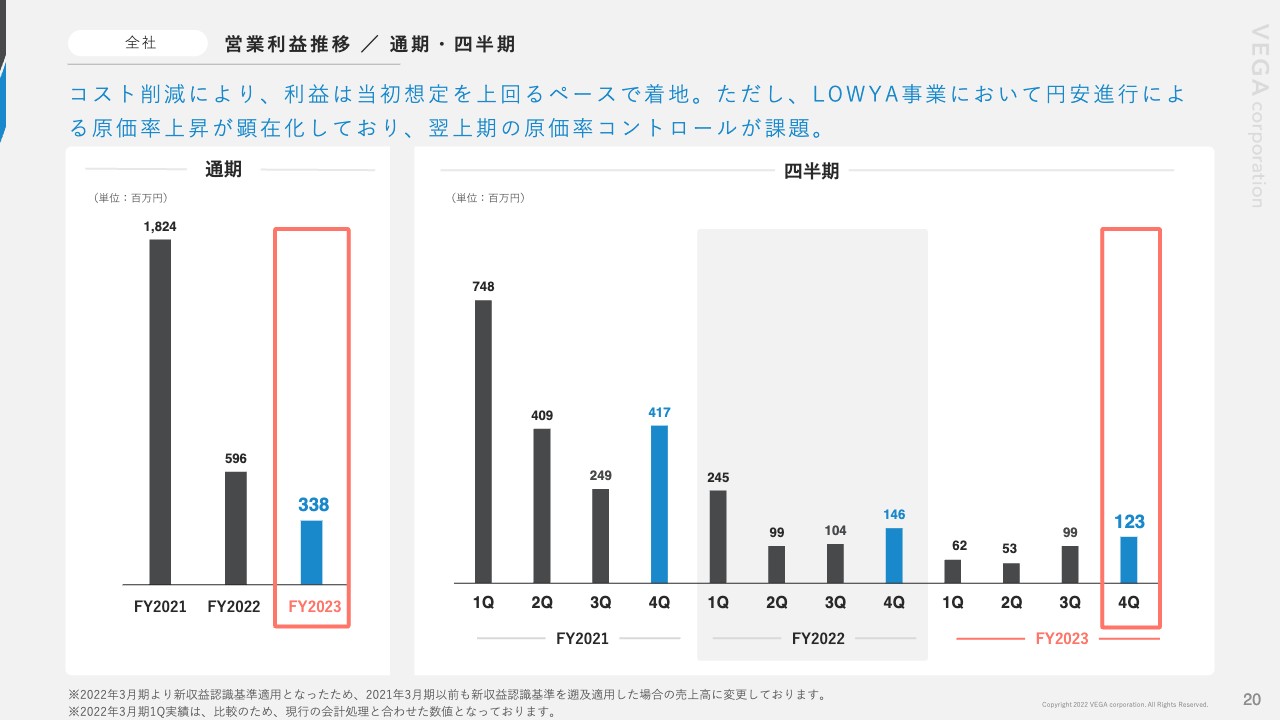

営業利益推移/通期・四半期

営業利益推移です。2023年3月期通期は3億3,800万円で着地しました。内訳はスライドのとおりで、第3四半期、第4四半期と、復調しながら着地しています。

しかしながら、コストにおいてはやはり原価が最重要課題です。下期にかけては為替も少し落ち着いてくるとのニュースもありますが、今期も引き続き、為替による原価上昇が続いていくだろうと考えています。

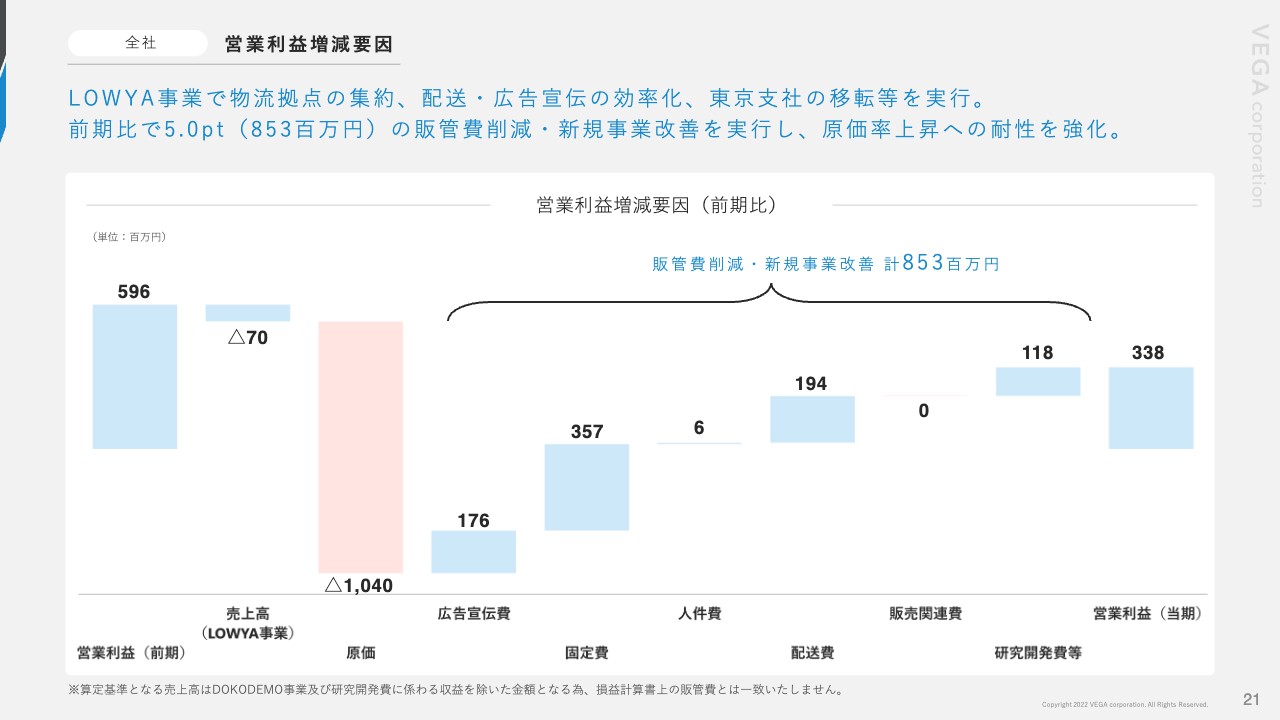

営業利益増減要因

営業利益の増減要因です。為替が直撃し、原価は前期比でマイナス10億4,000万円となりました。これに対し、広告宣伝費、固定費、配送費、研究開発費等でなんとか8億5,000万円ほどのコスト削減を実施し、減益を最低限に食いとどめることができました。

しかしながら、減益は減益ですので、今期以降はここからまた増益していけるように邁進していきたいと考えています。

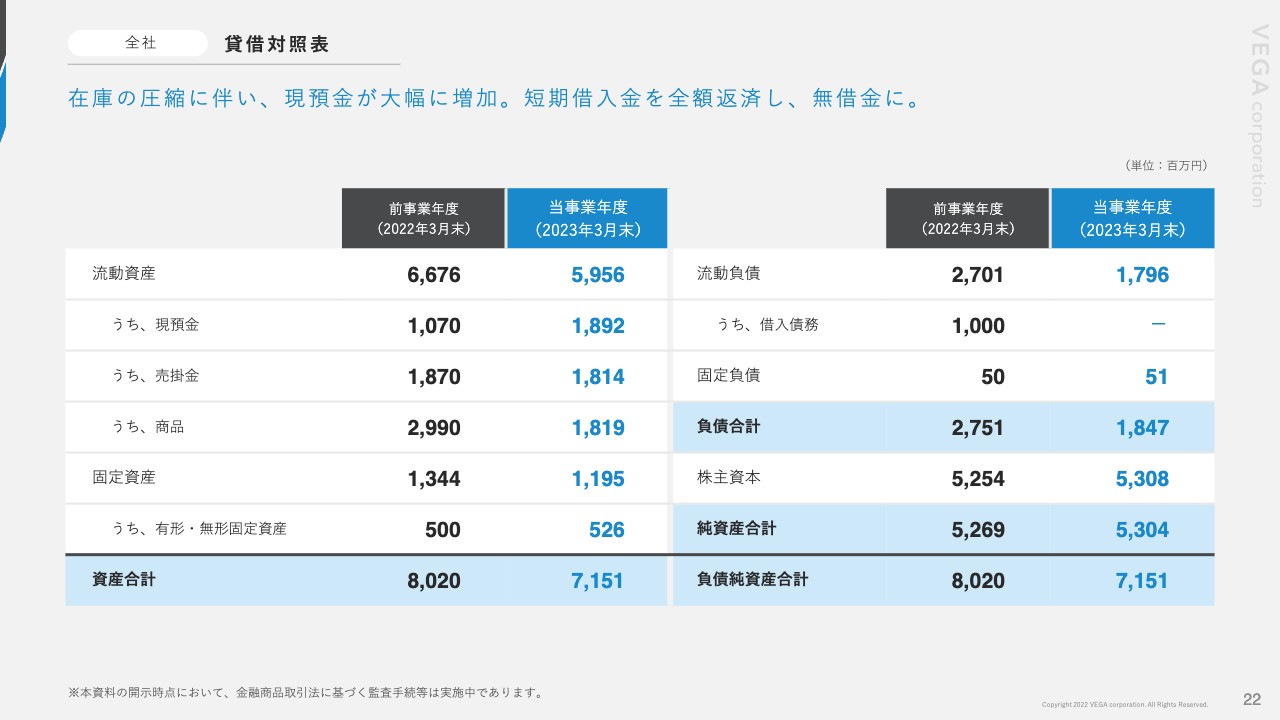

貸借対照表

貸借対照表です。流動資産のうち商品が、2022年3月末に29億9,000万円でしたが、前々期は販売予算がショートしたところがあり、在庫が積み増しされていました。2023年3月期は、この在庫をしっかり丁寧に販売していく方針が奏功し、商品は順調に在庫が減りました。そこから、順調に現預金が増え、借入債務の10億円を返済し、現時点では無借金という状態です。

上場企業としてこれが良いバランスシートなのかは少し疑問が残りますが、まずはいったんすっきりとした状態に戻しました。今後、OMOを混ぜた成長戦略ではこのバランスシートを有意義に使いながら、しっかり戦略を立てていきたいと考えています。

経営指標

LOWYA事業についてご報告します。2023年3月期のLOWYA事業の売上高は、前年比99.6パーセントで若干減収の163億2,000万円となりました。

旗艦店の売上高も、前年比91.2パーセントでやや減収の77億800万円となりました。旗艦店に関しては、マーケティングコストの効率を重視し、販促値引きや広告宣伝費についてこれまで以上に丁寧に取り組みました。

リピーター比率は26.1パーセントと、順調に積み上がっています。会員の平均バスケット単価には、ほぼ変化がありませんでした。

四半期売上高推移

四半期売上高推移です。第3四半期、第4四半期ともに、前年比を上回って着地しました。

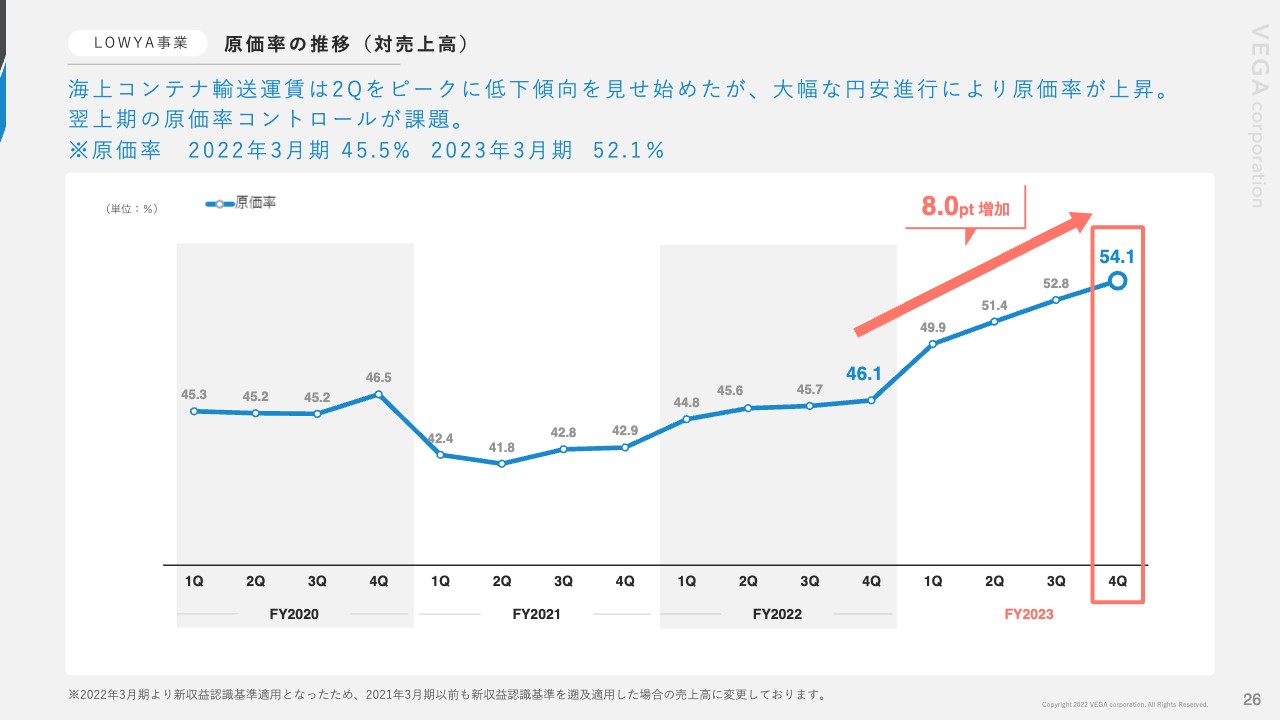

原価率の推移(対売上高)

原価率の推移です。原価率の為替への対応は、目下の課題です。原材料費そのものが上がったり、海上運賃が上がったり、30年から40年ぶりの円安など、原価においては相当ネガティブな要因が続きました。

海上運賃については第2四半期をピークに低下傾向で、為替もようやく高止まりとなっています。第4四半期の前年同期で見ると、原価率が8ポイントほど上がってしまい、こちらは課題であると考えています。

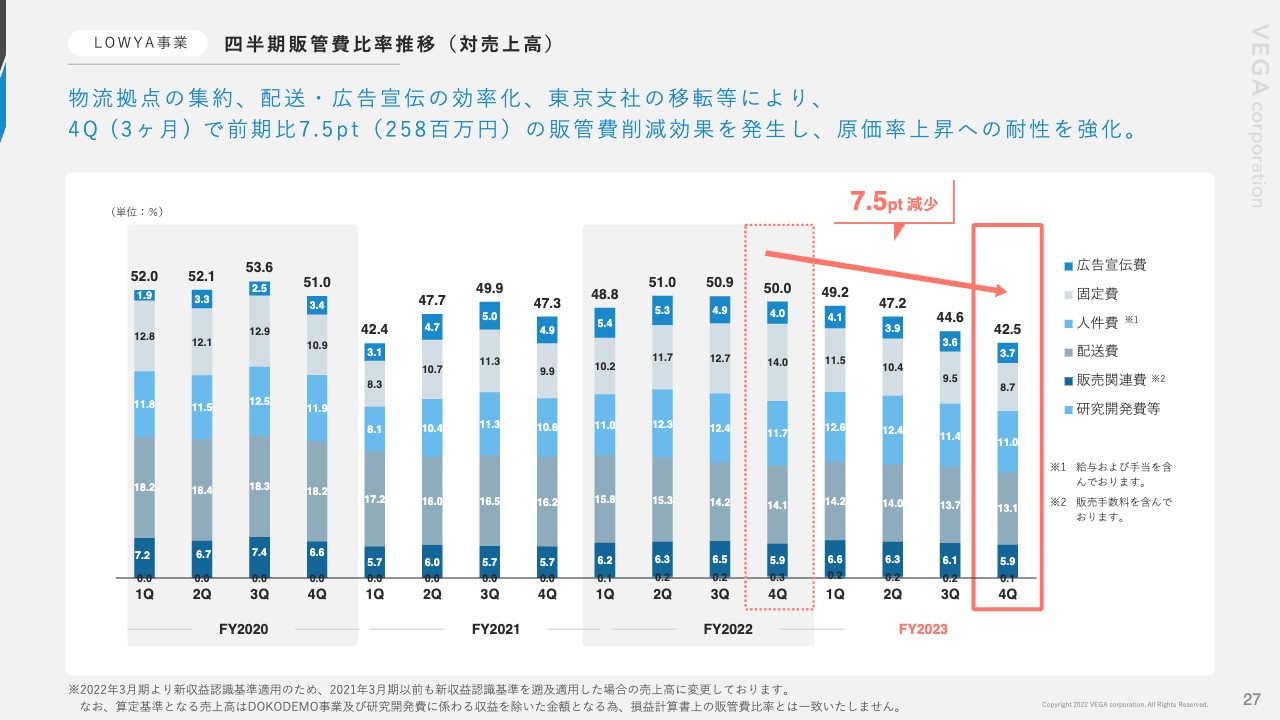

四半期販管費比率推移(対売上高)

その分販管費の削減に注力し、前年同期比7.5ポイントの減少と、こちらはかなり修正しました。具体的には、配送費、保管費、広告宣伝、東京支社の移転等、ありとあらゆる費用の削減に注力した期となりました。

販管費削減を進めたことで、為替が130円台でも運営できる状態にはなりましたが、従来どおりの110円程度になり、一気に原価が戻ってくれば、すべて利益に寄与してくるのではないかと見込んでいるのがLOWYA事業です。

経営指標

DOKODEMO事業についてご説明します。GMVが48億9,800万円で過去最高となりました。前期比136パーセント、売上高は6億5,300万円です。プラットフォーム事業であるため、こちらのロイヤリティ分が売上高となります。会員数は100万人を突破し、順調に増えています。

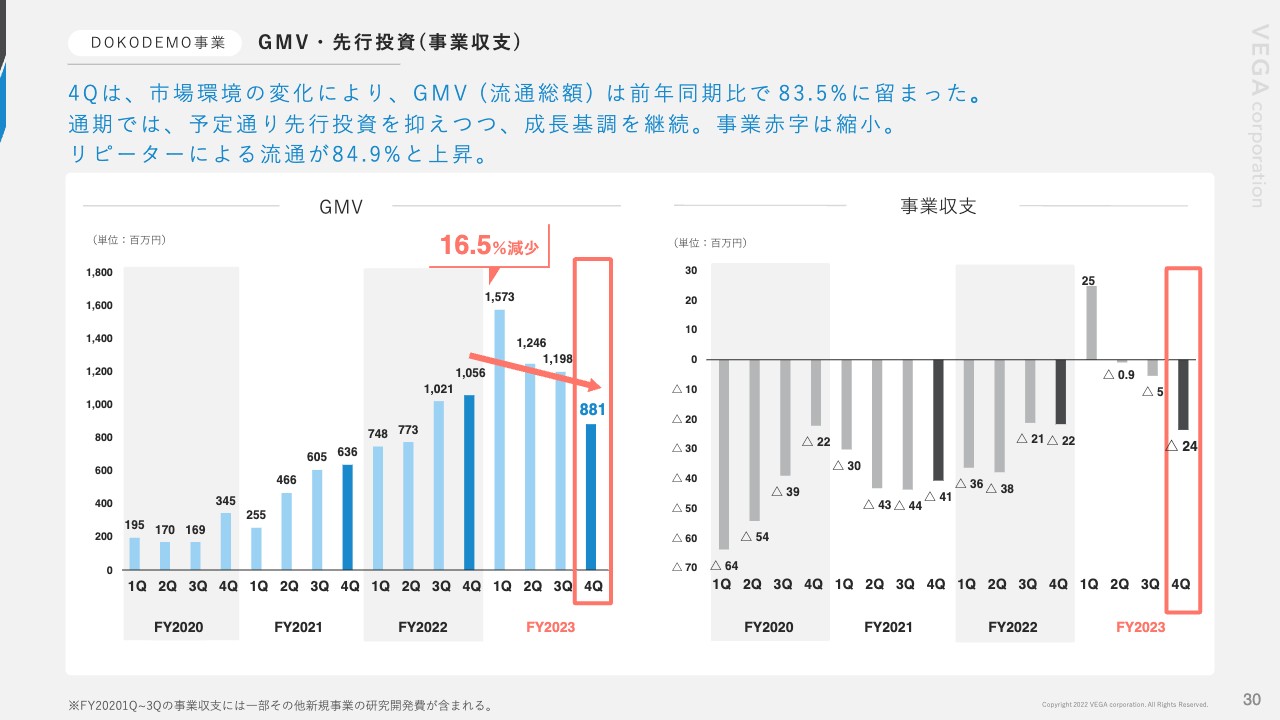

GMV・先行投資(事業収支)

DOKODEMO事業の内訳をご説明します。今期はDOKODEMO事業の反動減が始まっているのではないかと思っています。2023年3月期の第1四半期は、台湾でロックダウンがあり、この時の1ヶ月の流通が5億円強、四半期で15億円程度と、単月と四半期で初めてDOKODEMO事業で黒字となりました。

そこから少しずつインバウンドが戻るにつれて、DOKODEMO事業が影響を受け始めたため、ここは逆に、インバウンドと越境のリピートサイクルでうまく流れが作れないかというところを、DOKODEMO事業の足元の課題として考えています。

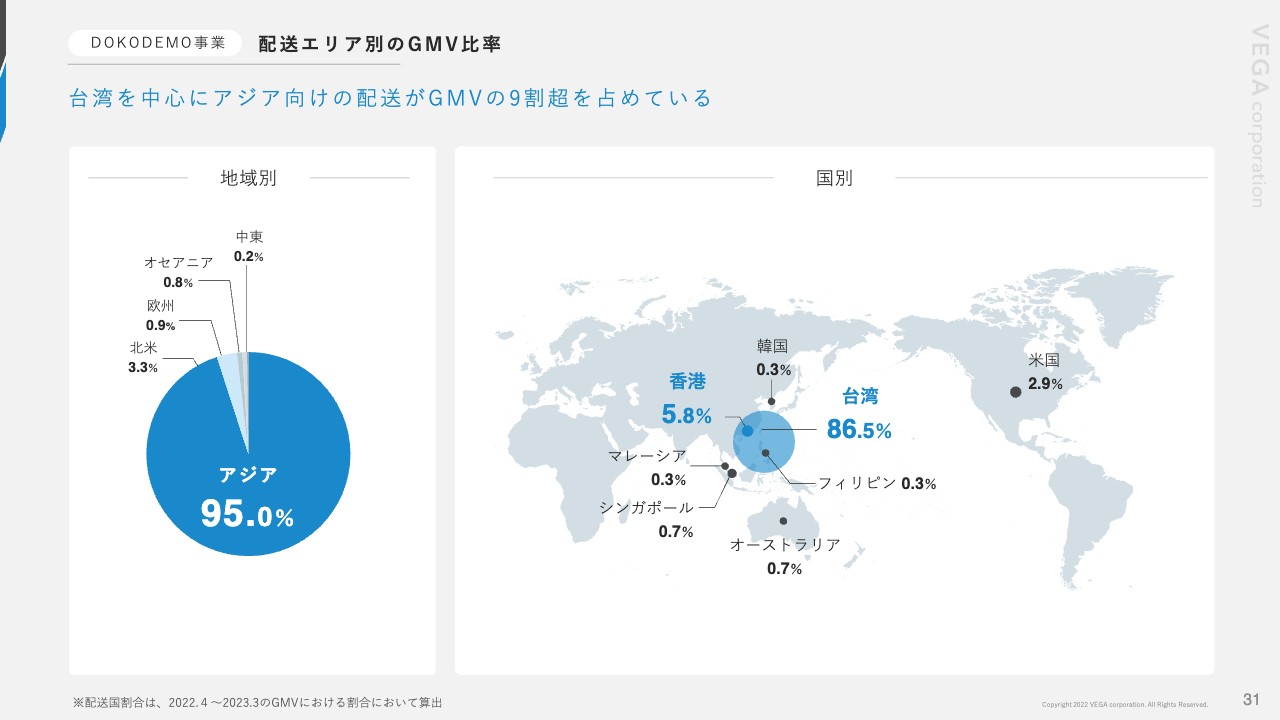

配送エリア別のGMV比率

国別では、ほぼアジア向けの配送です。特に台湾、香港の獲得しやすいマーケットが90パーセント以上を占める構成となっています。

今後はインバウンド市場にさまざまな国の方が増えてくることが予想され、最近では韓国の方をよく見かけるようになってきています。韓国はまだわずか0.3パーセントであるため、このような国での越境ECを進めていきたいと考えています。

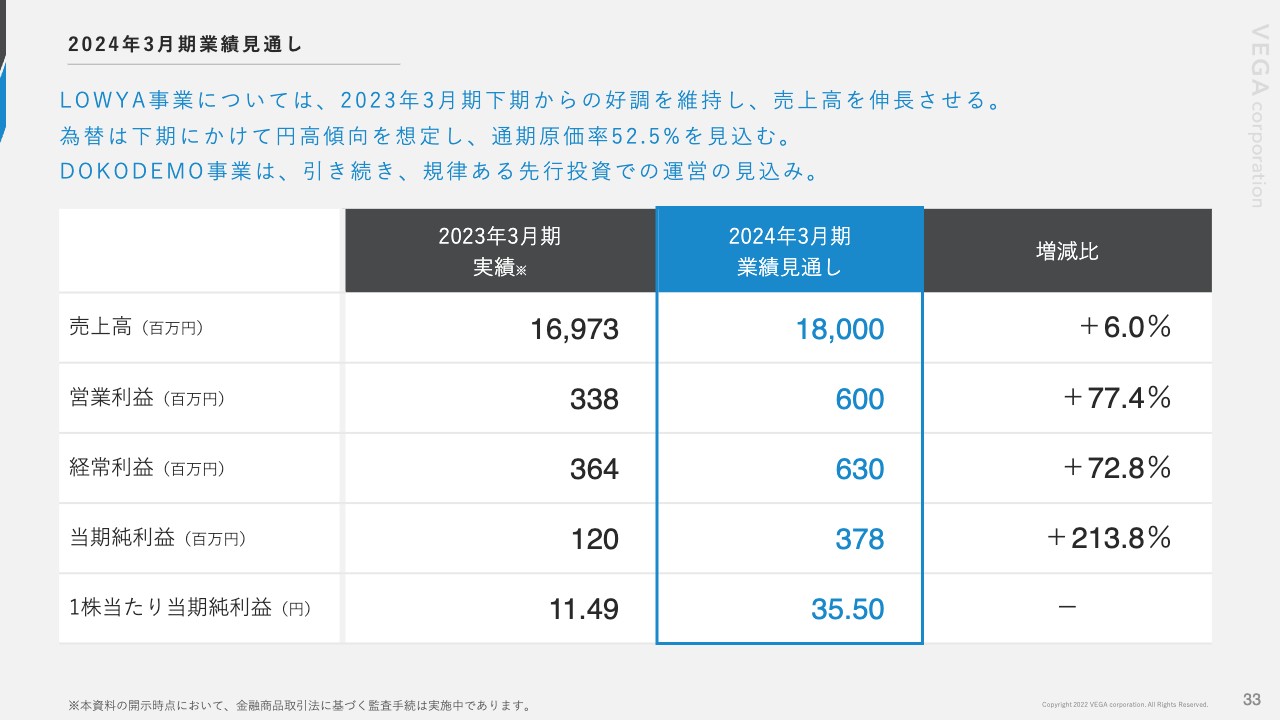

2024年3月期業績見通し

ここからは2024年3月期の業績予想です。売上高180億円、営業利益6億円、経常利益6億3,000万円、当期純利益3億7,800万円、1株当たり当期純利益35円と予測しています。

LOWYA事業については、2023年3月期下期以降は好調に推移しているため、この勢いで売上高を伸長させていきます。また、今期から福岡に直営店がオープンしており、このようなOMOも絡めながら、売上高180億円を目指したいと考えています。

為替は、下期にかけては円高傾向であると予想し、通期原価率52.5パーセントを見込んでいます。DOKODEMO事業は、引き続き規律ある先行投資を行い、あまりコストを圧迫せずにGMVを伸ばしていくことを前提に運営していきます。

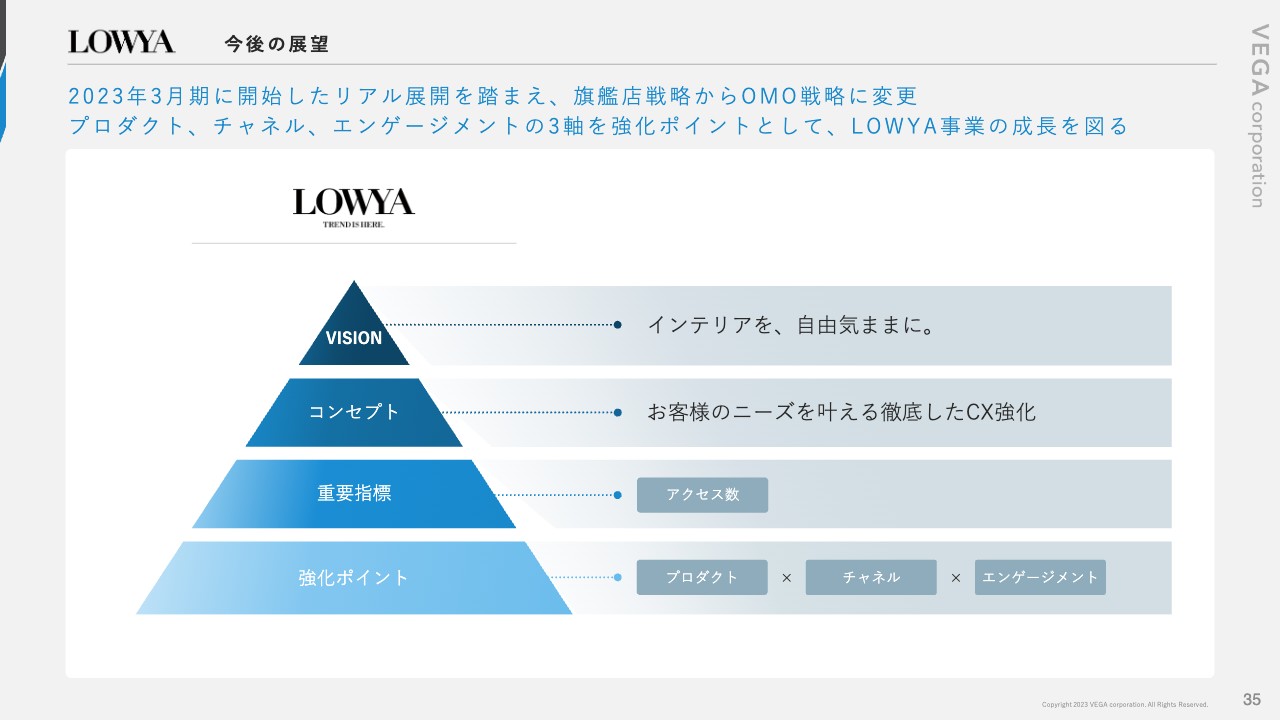

今後の展望

今後の成長戦略についてお伝えします。まず我々は、「インテリアを、自由気ままに。」をビジョンにLOWYA事業を展開しています。それを実現していくには、お客さまのニーズを叶えるべく、徹底してお客さまの体験を強化していく必要があります。

そのための指標はアクセス数で、強化ポイントはプロダクト、チャネル、エンゲージメントです。今期からは旗艦店戦略のみならず、直営店も交えたOMO戦略に変更しながら、お客さまのニーズを捉えていきたいと考えています。

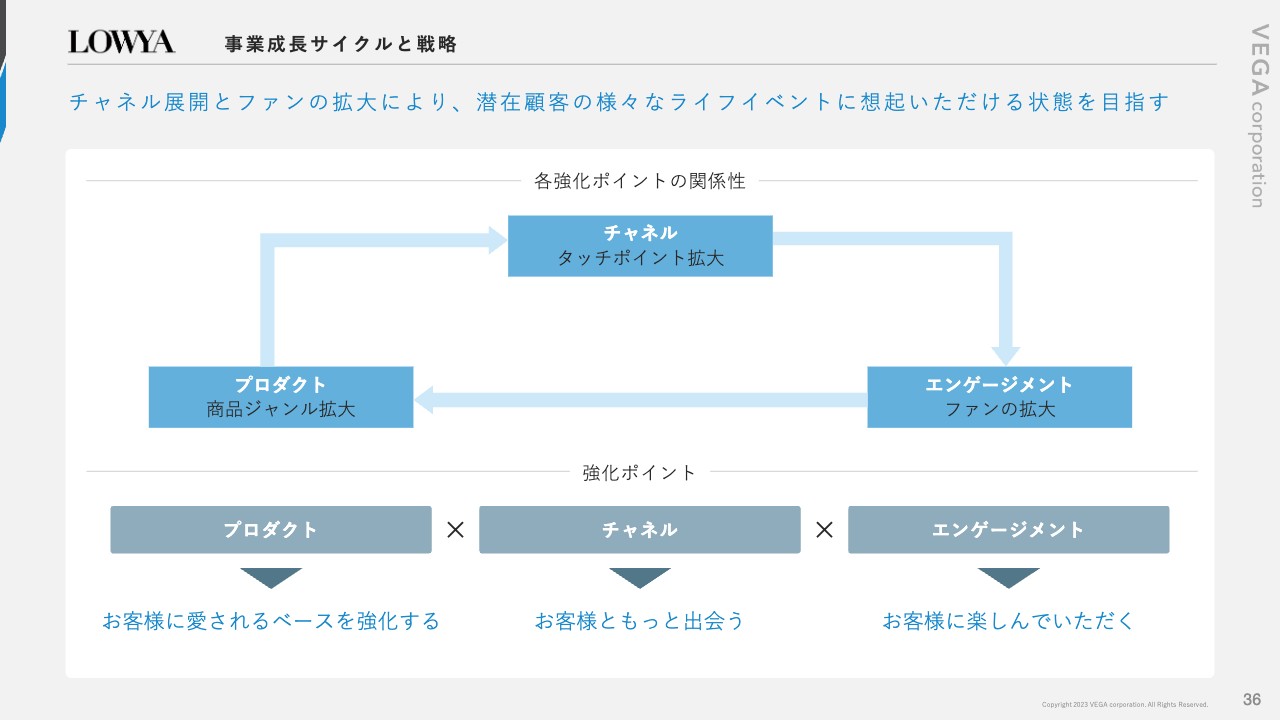

事業成長サイクルと戦略

ポイントは、プロダクト、チャネル、エンゲージメントの3つです。まずプロダクトは、当たり前のことですが、お客さまに支持される商品を開発しなければいけません。UIなどのサービスそのものもプロダクトであることを考えますと、お客さまに愛される商品開発や体験を強化していく必要があります。

チャネルについては大きく変更したいと思っています。従来はネットのみで、お客さまには実物を見ずにお買い上げいただいていたのですが、今回の直営店の結果を踏まえ、ここは強化ポイントと考えています。

エンゲージメントにもさまざまなものがあると思います。SNSでのエンゲージメントもそうですし、直営店での体験、ポップアップストアでの体験など、さまざまな体験をお客さまに楽しんでいただくことがポイントだと考えています。

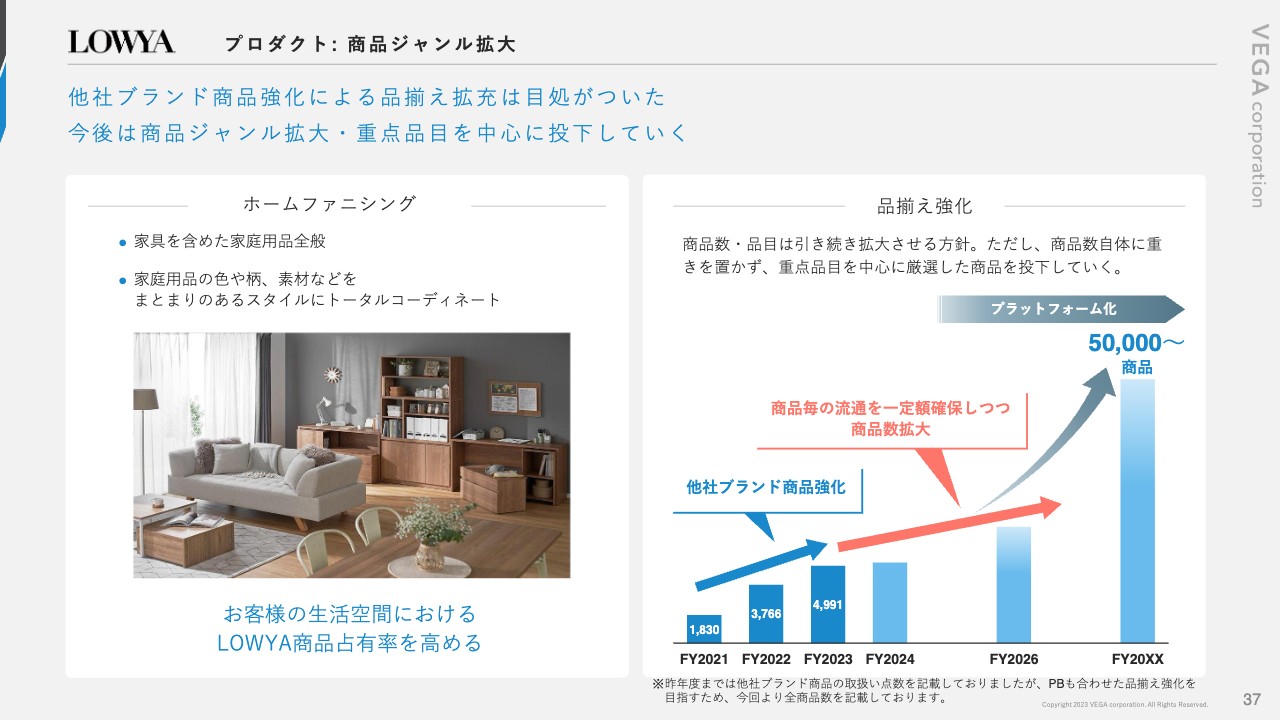

プロダクト: 商品ジャンル拡大

商品開発は、従来の延長線上になりますが、引き続きおしゃれで低価格、トレンド性のあるものを開発していきます。できれば、お客さまの生活空間におけるLOWYA商品占有率を高めていきたいと考えています。

スライド右のグラフをご覧ください。一時は、自社開発製品にプラスしてプラットフォーム化しながら、他社製品も数多く扱っていくと発表していました。しかし、現在、数千商品まで拡大してきたため、いったんここはバランスを取りながら少しずつ増やしていき、最終的にはプラットフォーム化を捉えたいと思っています。

目下の投下スピードは微増させながら、丁寧に商品数を展開していきたいと考えているところです。

チャネル展開: 実店舗開業

一番の強化ポイントとなるチャネル展開です。福岡市西区に実店舗1号店を開業しました。現在、福岡市は人口160万人程度で、毎年およそ1万5,000人ずつ増えている街ですが、福岡市でも中心地ではなく、郊外の九州大学のすぐ近くに初めて直営店を出しました。

売り場面積は120坪ほどで、家具店としては比較的小型です。隣りには九州大学の研究棟、奥には学生向けワンルーム賃貸マンション、手前にはTSUTAYA書店の大型店舗が入る複合施設となっています。三方ガラスで非常に開放感のある、理想どおりの店舗をオープンできたと思っています。

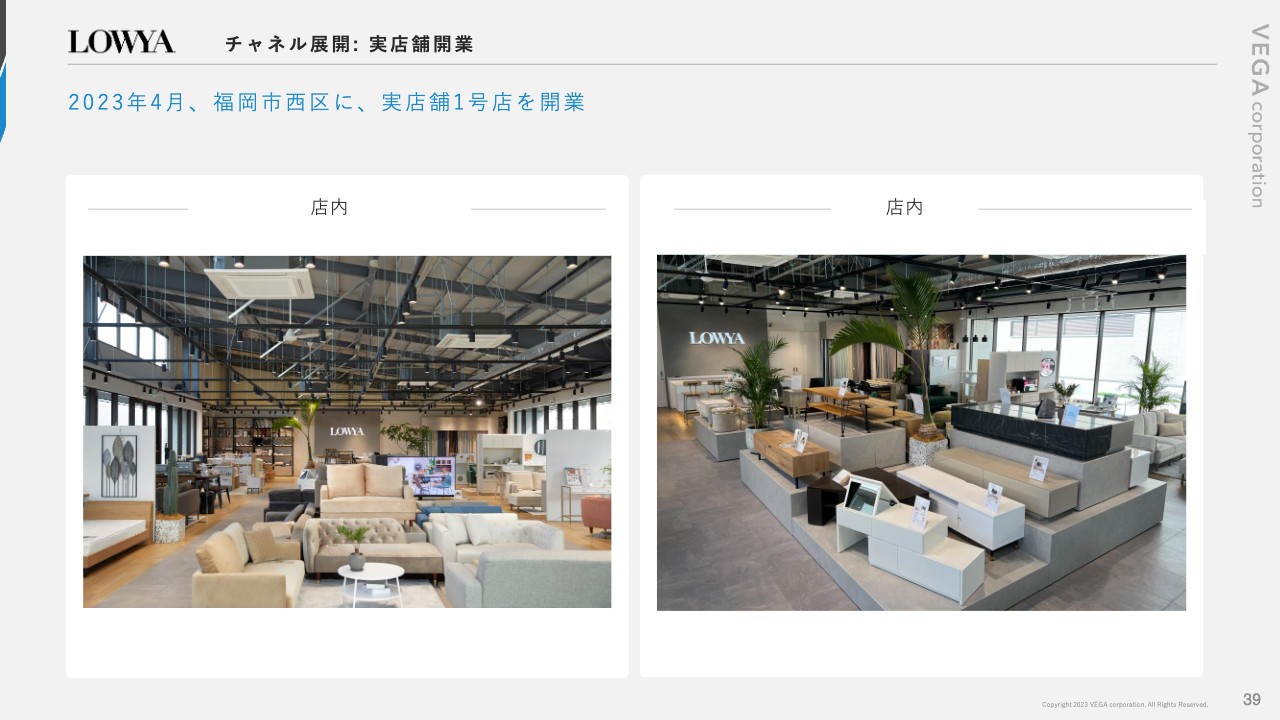

チャネル展開: 実店舗開業

店内の様子です。ナチュラルなグレーをベースとした、現代風かつLOWYAのテイストをリアルにイメージしており、良いかたちでリリースできたと思っています。

商品のコーディネートを両サイドに置きながら、一方で品数を重視すべく、中心にも陳列しています。スライド画像に見える商品はほぼ数万円と考えていただければと思います。右の画像手前のテレビボードは1万数千円で、お客さまからは「安いね」という声を多くいただいています。

チャネル展開: 実店舗開業(オープン初日)

2023年4月8日のオープン初日の様子です。おかげさまで、ご覧のとおり店の外まで大行列ができ、オープン直後は店内に入りきれないほどのお客さまにご来場いただくことができました。

その直前に地元テレビ等のメディアで放映されたということもありますが、我々の「Instagram」や「TikTok」などでも事前告知を行い、店内の様子の再生回数もオープン前にすでに数百万再生を獲得していたため、そちらを見て来られたお客さまも多くいらっしゃったようです。

昨今、オープンからこれほど集客できる家具・インテリアショップは全国でも数少ないのではないかと、手前味噌ながら感じた次第です。

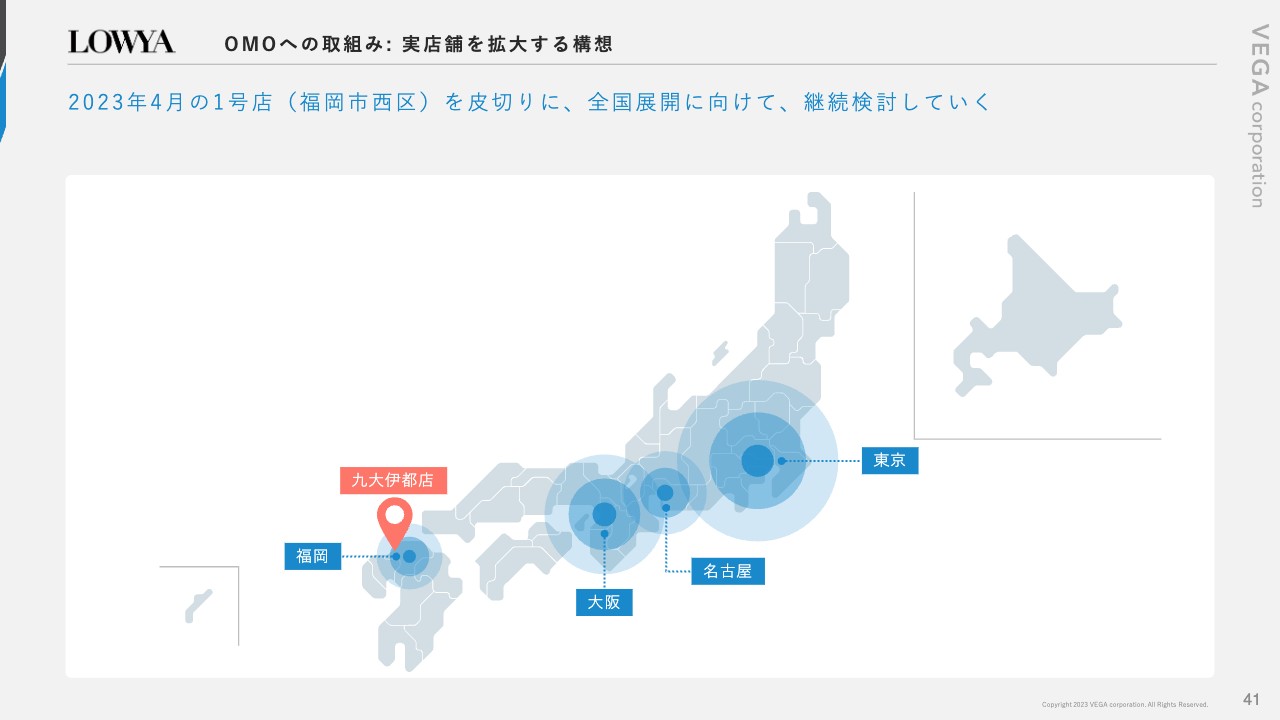

OMOへの取組み: 実店舗を拡大する構想

お客さまのニーズを捉えるべく、北海道から沖縄まで全国津々浦々に出店するわけではありませんが、東・名・阪の人口分布図どおり、我々の売上構成はこの3都市で約8割を占めています。そのため、さっそくSNSで、東京、大阪、名古屋、仙台などから、出店を希望するたくさんの声を頂戴しています。

振り返ると、やはりお客さまのニーズに応えていけば売上は伸びていくのだなと感じています。特に直近1ヶ月程度の影響値を見ていますと、お客さまの声を素直に受け止めて、タッチポイントを増やしていくことが大切だとわかります。

全国1億2,000万人から1億3,000万人の中で、まだわずか120坪の1店舗のみですが、今後何百店舗は無理でも、数十店舗は出す余力はあると思っているため、今後も流通の拡大とお客さまの満足度向上に向けて、会社として発展していきたいと考えています。

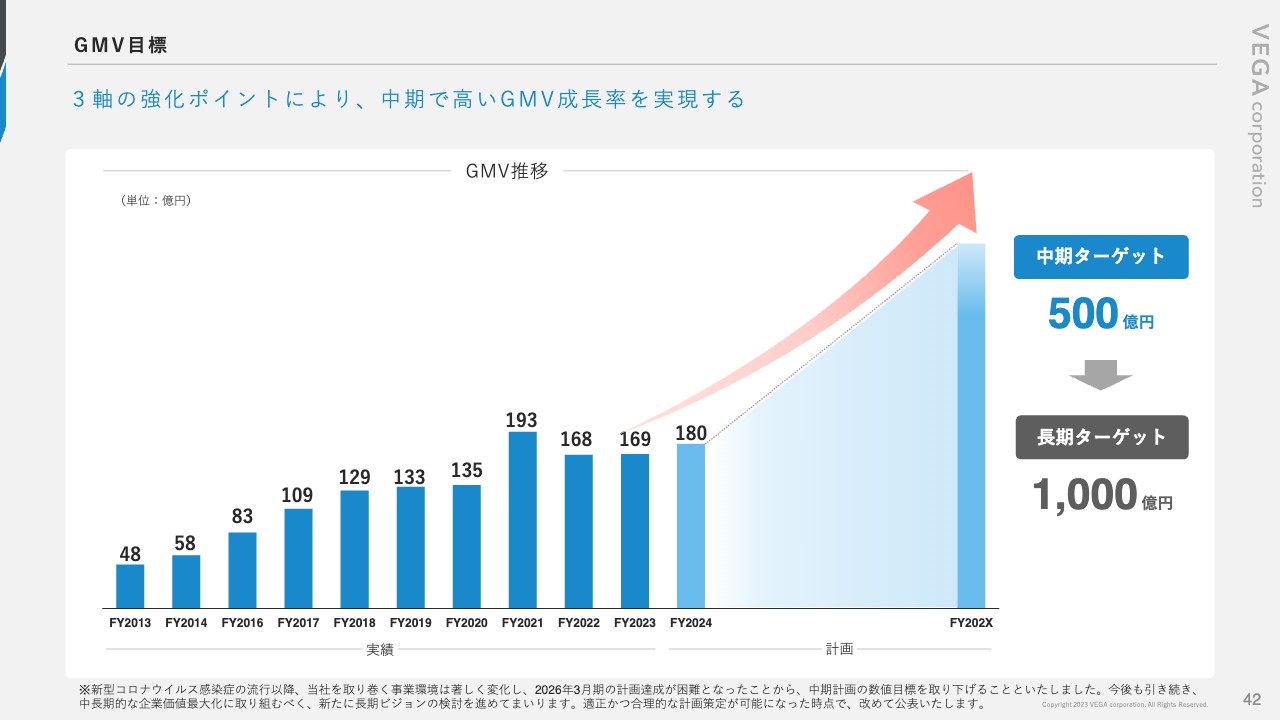

GMV目標

コロナ禍で売上が大きく伸びた時には、ECのみでGMV500億円から1,000億円へ、2026年に500億円達成を考えていましたが、そこから想像以上に反動減を受けてしまったのは反省点です。

今後はリアル店を戦略に組み込みながら、3年から4年の間、時間軸を遅らせたいと思っています。2020年代後半には、直営店、リアル店を交えながら、中期的には500億円、長期的には1,000億円の流通額をターゲットとして突き進んでいきたいと考えています。

以上で私からの説明とさせていただきます。ありがとうございました。