4. インフレ対策としての「資産運用」

老後の生活は、年金の受給額とのバランスを考えながら、計画的にやりくりしていくことが大切です。

しかし、最近は物価の上昇が続いており、出費が増えてしまったと感じる方も多いのではないでしょうか。

たとえ年金額が上がっていても、日常の買い物をしていると「以前よりずいぶん高くなった」と実感することもあるでしょう。商品によっては、ここ数年で価格が2倍近くになっているケースもあり、物価の上昇に年金が追いついていないのが現状です。

こうした状況の中で、今後も安定した生活を続けるためには“インフレ対策”を意識することが欠かせません。その方法のひとつが、新NISA制度を活用した資産運用です。大きな金額でなくても、まずは小さく始めてみることが第一歩になります。焦らずコツコツと続けることで、将来の安心につなげていきましょう。

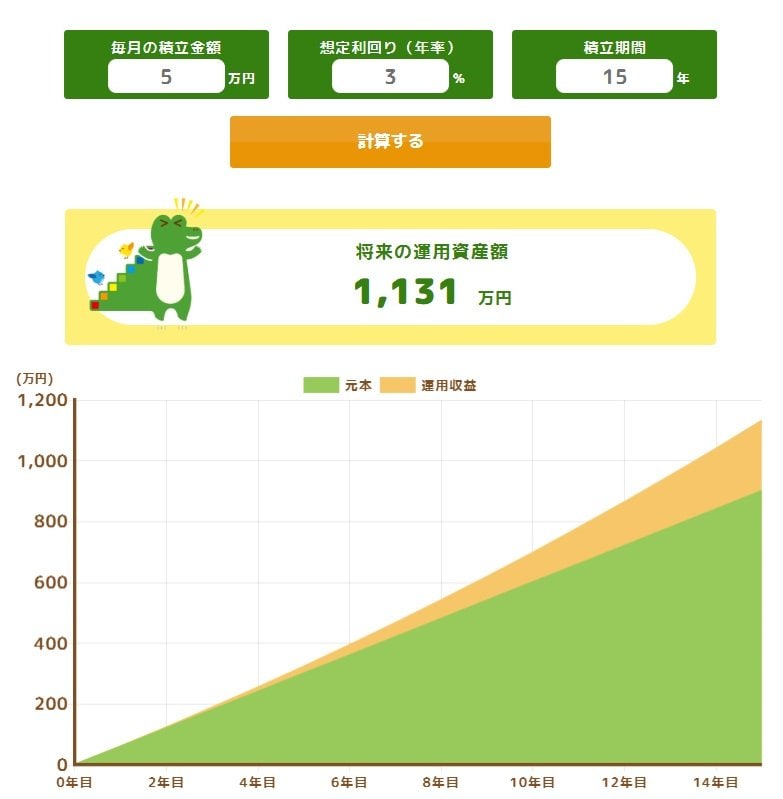

5. 参考:50歳から65歳「毎月5万円」で積立投資!資産はいくらになる?〈想定利回り3%〉

言葉だけではイメージが湧きにくいかもしれませんので、具体的なシミュレーションを見てみましょう。

例えば、50歳の方が65歳で退職するまでの15年間、毎月5万円をNISAで積み立て、年率3%で運用できたと仮定します。

- 積立元本: 5万円 × 12カ月 × 15年 = 900万円

- 15年後の資産総額: 1131万円

- 運用によって得られた利益: 1131万円 - 900万円 = 231万円

コツコツと積み立てを続けることで、元本の900万円が、230万円以上も増える可能性があるのです。

もちろん、これはあくまでシミュレーションであり、投資には元本割れのリスクも伴います。しかし、長期的に分散して積み立てることで、リスクを抑えながらリターンを狙うことが期待できます。

一方で、同じ金額を銀行の定期預金に預けた場合はどうなるでしょうか。現在の日本の大手銀行の普通預金金利は、年0.2%がほとんどです。キャンペーンなどの高めの年0.5%で計算したとしても、15年後の利息は10万円にも届きません。

元本900万円を金融機関に預けても、得られる利益はほんのわずか。これではインフレ(物価上昇)によって、逆にお金の価値が目減りしてしまう可能性すらあります。年1%にも満たない預金では、積極的にお金を増やして老後資金をつくるという目標の実現は極めて難しいと言えるでしょう。

参考資料

- 総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

- 総務省統計局「家計調査報告(貯蓄・負債編)-2024年(令和6年)平均結果の概要-(二人以上の世帯)」

- 厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

- 金融庁「つみたてシミュレーター」

川勝 隆登