9月9日、午前の東京株式市場で、日経平均株価が初めて4万4000円を超え、過去最高を更新しました。前日の米国株の上昇に加え、石破首相の後を継ぐ「ポスト石破」政権が景気をよくする政策を打ち出すのでは、という期待も株価を押し上げる要因となっています。

ここ数年、円安や株価上昇の影響で、資産を増やした人も多いのではないでしょうか。

もちろん投資にはリスクがあり、値動きによって利益が出ることもあれば損をすることもあります。ただし、長期的にコツコツと安定した運用を続ければ、資産形成の効果が期待できます。

そこで本記事では、NISAの税制メリットを活用しながら「毎月3万円」を積み立て、年3〜4%で運用できた場合に、10年後・20年後・30年後でどのくらい資産が育つのかをシミュレーションしていきます。

1. 公的年金の積立金は「約4%」で運用、堅実な資産形成のヒントに!

これから、NISAの積立投資シミュレーションを「年3%・4%」で行っていきますが、この数字は、比較的安定した運用を想定したものです。

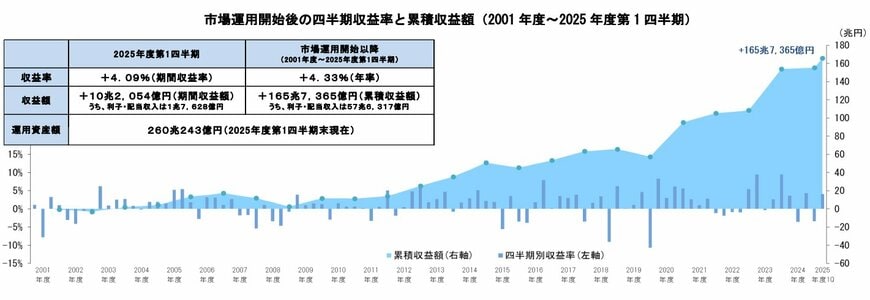

実は、公的年金の積立金の一部は、年金積立金管理運用独立行政法人(GPIF)によって運用されています。2001年度の運用開始以来、その収益率は年率4.33%という実績を誇っています。

2025年度の第1四半期(4月~6月)の収益率は年4.09%でした。推移グラフを見ると、一時的に下がる局面はあるものの、長期的には着実に収益が積み上がっている様子がわかります。

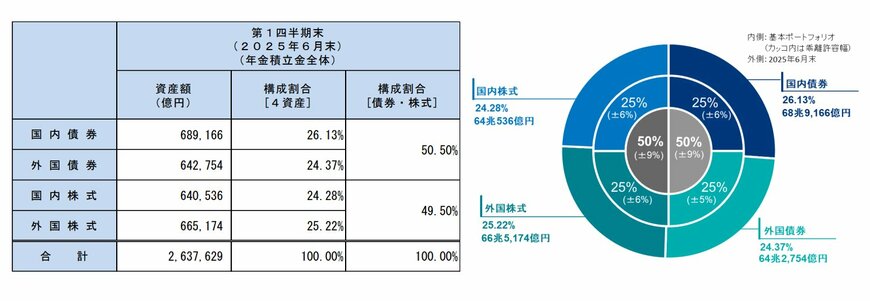

年金積立金の基本ポートフォリオは、下の円グラフのとおり、「国内債券・国内株式・海外債券・海外株式」がそれぞれ25%ずつです。

それぞれの資産の乖離幅は、外国債券が±5%、その他は±6%と定められています。この乖離幅を超えた場合、資産配分が大きく崩れないよう、定期的に調整が行われます。

公的年金の運用は、失敗が許されない性質上、慎重に行われています。それでも、運用開始以来おおむね年率4%前後の成果を上げています。

そこで本記事のシミュレーションでは、この実績を参考に、年4%と、ややリスクを抑えた年3%のケースで試算を行っていきます。

これから資産運用を始める方にとって、公的年金の運用実績は、一つの有力な参考になると言えるでしょう。