2018年9月、金融審議会「市場ワーキング・グループ」が再開され、高齢社会における金融サービスが議論されています。そのなかで注目しているテーマが、金融サービスのシームレス化と退職準備の「見える化」です。

シームレス化については、以前『退職後の資産活用から現役時代の資産形成を考える』で書きましたが、「見える化」に関しては、米国フィデリティ・インベストメンツの先行事例もあり、今回のコラムから数回にわたってまとめていきます。

現在の20代こそ本当に大変な時代に生きることに

65歳以上の人口比率が世界最高の28%台で、「高齢化の課題先進国」といわれる日本ですが、国立社会保障・人口問題研究所によると、2065年にはその比率は40%近くに達し、この課題はこれから一層深刻になりそうです。その時代に60代となる、現在20代の若年層こそ、その時代に向けて、これまでの世代以上に自助努力が求められることになります。

しかしフィデリティ退職・投資教育研究所が続けているサラリーマン1万人アンケートの2018年調査では、現在20代の50%以上が「退職準備資金は0円」と回答しており、その準備が簡単ではないことを物語っています。

とはいえ、同じアンケートでは最近、現役世代の資産形成に対する意識が少しずつ変わってきていることも示されています。2014年導入の少額投資非課税制度(NISA)が、「少額でも投資ができる」という理解につながり始めているようなのです。

というのも、前述のアンケート調査では、投資をしていない人に「その理由」を毎回聞いており、「投資するだけのまとまった資金がないから」と回答した人の比率は2010年の48.4%から2018年には27.8%にまで低下しているのです。

一連の非課税制度の導入を背景として、ここ数年で「まとまった資金がなくても投資はできる」という意識が浸透し、積立投資への認識が高まっているように思えます。

若年層の退職準備をさらに進めるための「見える化」

この流れをさらに広げるために、退職準備の「見える化」が重要です。そのために「住宅のリフォームにかかる費用」、「退職後のレジャー費用」、「医療費・介護費」など退職後の生活を想定して費用を積み上げる一般的な方法は、若年層には響きません。20-30代には遠すぎて自分ごとになり難いのです。

また「退職後のゆとりある生活に必要な資金は月額30数万円」といった定額アプローチも、若年層には「みんな一律でいいのか」といった懐疑的な見方が多くなりがちです。実際、若年層を中心に、働き方や生活スタイルは現在の高齢者と比べて多様化していますから、一律の金額を想定した議論は受け入れられません。

そのために若年層が遠い将来の退職という課題を生活資金の目標額として設定し、それを20代、30代、40代といった年代ごとの目標に引きなおし、これをわかりやすく示す必要があります。これが退職準備の「見える化」につながります(詳細は次回以降の記事で順次紹介していきます)。

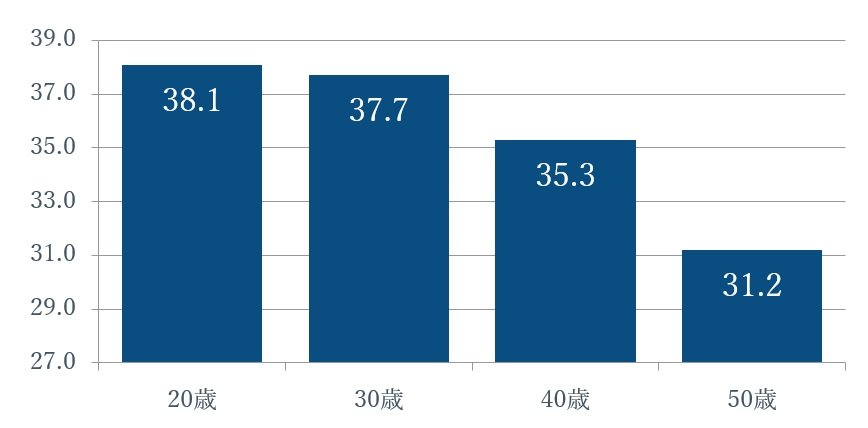

各年齢の人が65歳になるときの65歳以上の総人口に占める比率(単位:%)1/1

出所:国立社会保障・人口問題研究所のデータをもとにフィデリティ退職・投資教育研究所作成

注:それぞれの65歳以上人口の構成比は、20歳が2060年、30代が2050年、40歳が2040年、50歳が2030年の同比率を適用

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史