50歳代のおひとりさま世帯にとって、老後資金づくりは大きな課題となるでしょう。

とくに独身の場合、配偶者の年金や扶養がないため、現役時代の貯蓄ペースが将来の生活水準を大きく左右します。

最新調査によると、50歳代の単身世帯の貯蓄額には大きなばらつきがあり、「1000万円以上」蓄えている人もいれば、「ほぼゼロ」という人も少なくありません。

では、もし50歳から65歳までの15年間、毎月5万円を積立投資したら、老後資金はいくら準備できるのでしょうか。

実際のデータとシミュレーションで確認してみます。

1. 50歳代「おひとりさま世帯」の平均貯蓄額

まずは、50歳代単身世代の方はどのくらい貯蓄しているのかデータを見てみましょう。

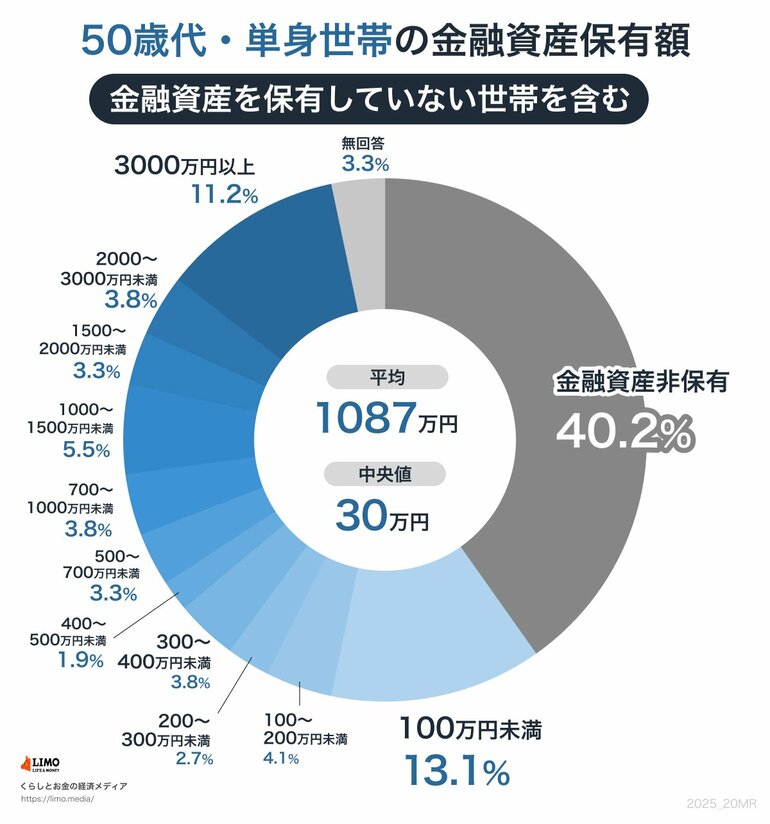

50歳代おひとりさま世帯の貯蓄額を理解する上で、平均値と中央値の両方を確認することが重要です。

- 平均値は、一部の多額の貯蓄を持つ世帯に引き上げられる傾向があるため、実態よりも高く見えることがあります。

- 中央値は、貯蓄額を低い順に並べたときに真ん中に位置する値で、より多くの世帯の実情に近いと言えます。

J-FLEC(金融広報中央委員会)「家計の金融行動に関する世論調査(2024年)」によると、金融資産を保有する50歳代の貯蓄額は以下の通りです。

※貯蓄額には、日常的な出し入れ・引落しに備えている普通預金残高は含まれません。

1.1 貯蓄額の平均値

- 1087万円

1.2 貯蓄額の中央値】

- 30万円

平均値と中央値には大きな差があり、多くの世帯の貯蓄額は平均値を大きく下回っていることがわかります。

また、同調査によると、貯蓄ゼロ世帯(金融資産を保有していない世帯)の割合は、約40.2%という厳しい現状が明らかになっています。