4. 扶養親族がいる人は注意

ここまで説明してきた還付は、基本的に手続きなしで受けられます。しかし、扶養親族がいる人で扶養控除を受ける際は、原則確定申告をしなければなりません。

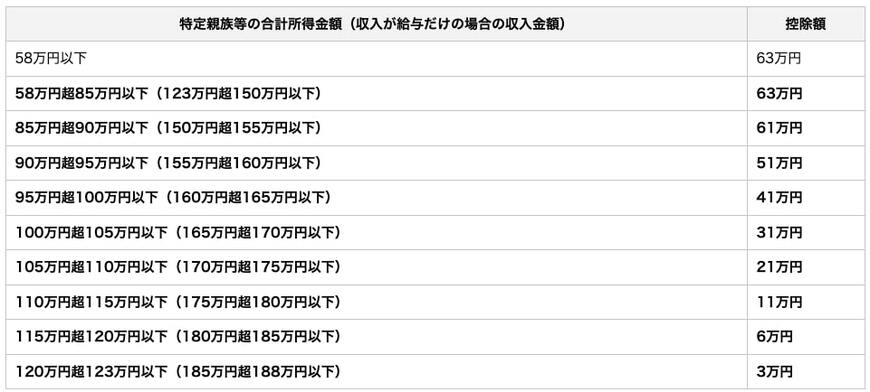

扶養控除についても、2025年度から改正されています。新たに創設された「特定親族特別控除」では、19〜23歳未満で所得が58万円超123万円以下の人を扶養する場合は、一定の金額が控除されます。(詳細以下画像)

また、扶養控除についても、対象となる扶養親族の所得要件が引き上げられています。

4.1 配偶者

- 配偶者控除:58万円以下(改正前:48万円以下)

- 配偶者特別控除:58万円超95万円以下(改正前:48万円超95万円以下)

4.2 扶養親族

- 58万円以下(改正前:48万円以下)

これまでよりも控除が適用されやすくなっているため、配偶者や扶養親族がいる人は有効活用してください。

5. まとめ

基礎控除の改正により、控除額は今まで以上に複雑になっています。しかし、多くの人がこれまでよりも控除額が拡大されるため、課税所得が減って税額が減る可能性も高いです。

源泉徴収額と実際の税額に差がある場合は還付も受けられるため、負担の緩和を実感しやすいでしょう。

参考資料

石上 ユウキ