マーケットサマリー

インド株式市場は10月下旬から上昇傾向にあり、債券市場は9月下旬から堅調に推移している。原油価格の下落やインフレ率の落ち着きが追い風となっている。

トピックス

パワーシフトの季節

インド市場では、12月のインド準備銀行(中央銀行)の総裁交代、与党インド人民党(BJP)の州議会選挙での敗北によって、先行きの不透明感が増している。

中央銀行のウルジット・パテル総裁は12月10日、任期を9ヶ月残して、「個人的な理由」で突然辞任した。政府は翌11日、シャクティカンタ・ダス元財務次官を中央銀行新総裁に任命した。突然の交代劇は、中央銀行と政府の対立がメディアで大きく報じられる中で起きている。

中央銀行新総裁が決まった12月11日に開票された5州の議会選挙では、モディ首相率いる国政与党インド人民党(BJP)は主要3州で最大野党・国民会議派(INC)に、残る2州では地元政党にそれぞれ敗北した。2019年5月までに行われる予定の総選挙を前にしてモディ政権に「警鐘」を鳴らす結果となった背景には、地方経済の困窮と若年層の雇用機会の不足があると言われている。全29州のうち、今回の選挙の結果、BJPが単独または連立で主導権を握る州は21州から16州に減った。

新中央銀行総裁

ダス新総裁はこれまで経済政策と深く関わっており、政府との政策調整やステークホルダーとの意思疎通は改善すると予想される。しかし、政府官僚としてのキャリア(財務省のインサイダーと見られている)を考えると、中央銀行の独立性に関する投資家の不安がすぐに払拭される状況は期待できそうもない。それでも、インフレ目標政策の追求を政策使命とし、金融政策の決定は委員会方式で行うという中央銀行組織の枠組みが、基本的な政策の継続性を保証するものと考えられる。

しかし、ダス新総裁が議長を務めることになる金融政策委員会(MPC)が全体としてタカ派色を薄める可能性はある。それは、ダス氏が「中立からややハト派的」と見られているからだ。MPCの残り5人のメンバーには変更がないが、タカ派色が薄いと見られる新総裁の就任で、MPCの金融政策が微妙に変わることはあり得る。委員会が可否同数の場合は総裁に決定権が与えられている。ちなみに、MPCは総裁交代以前の12月5日の会合でも既にタカ派色を薄め、政策金利を据え置いている。

金利政策以外でも、中央銀行と政府の軋轢の原因となっている次の問題についての新総裁の出方が注目される。政府は、①中央銀行の準備金を決める「経済資本枠組み(ECF)」の見直しと中央銀行の超過準備金の国庫納付、②ノンバンク金融事業会社(NBFC)を対象とする具体的な資金供給オペレーション、③銀行の自己資本基準の緩和、さらに銀行の経営破綻を未然に防ぐための早期是正措置(PCA)に基づく国営銀行(インドではPSB=public sector banksの頭文字=と呼ばれることが多い)の貸出基準の緩和、④中小企業の債務再構築、を求めている。

ダス総裁にとって初の中央銀行理事会は12月14日に開催されたが、ノンバンク金融事業会社と国営銀行への支援策を含む政府の要求については大きな決定はなかった。理事会は中央銀行のガバナンスの枠組みを取り上げたものの、さらなる調査が必要という決定にとどまった。

州議会選挙結果

2014年の総選挙で10年続いた政権をBJPに明け渡した国民会議派(INC)にとって、西部ラジャスタン州、中部チャッティスガル州、中部マディヤプラデシュ州での勝利は、党勢復活へのカンフル剤となった。

INCは、2019年の次期総選挙でモディ首相率いるBJPに対して優位に立つために、様々な地方政党との連携を強めようとしている。

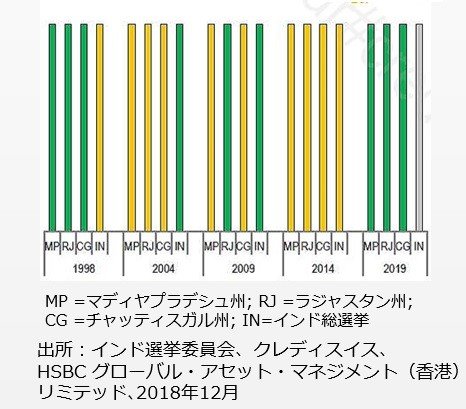

ただし、過去の経験では、州選挙の結果は国政選挙を予測するうえで信頼できる先行指標にはならない。州選挙と総選挙では有権者の投票行動が異なる傾向があることをデータが示している(図表1参照)。

いずれにしても、今回の州選挙の結果は総選挙を前にポピュリズムに歯止めがかからなくなるリスクを高めている。たとえば、州選挙で勝利した政党が総選挙では農家が抱える債務の免除などのポピュリスト公約を掲げ、それに対して国政与党BJPが州選挙の敗北を総選挙で繰り返さないために国民への経済優遇策を打ち出すことが予想される。

しかし、政府が総選挙までに景気を拡大しようとしても時間的余裕は限られている。これは、財政規律からの逸脱、あるいは(財政節度・規律の方針が維持される場合は)歳出の質の低下が起こるリスクがあることを意味する。

中央銀行新総裁の任命と州選挙結果は、インドが経済成長をより重視する金融政策と財政政策に傾く可能性を示唆しているように見える。その場合、金融政策ではノンバンク事業会社への潤沢な流動性の維持と銀行規制の緩和、財政政策ではポピュリスト政策の拡大などが考えられる。

株式市場

株式市場は10月下旬から上昇傾向

インド株式市場は2018年10月下旬から持ち直している(12月24日現在)。原油価格の下落と国内のインフレ率の落ち着きなどが相場を支えている。

当社の株式運用戦略

当社ではインド株式市場に対する強気な見方を維持している。インド経済は着実に成長しており、モディ政権による構造改革の進展から、成長率はさらに上振れると見られている。また、景気拡大に伴い企業収益が改善しており、株式市場を取り巻く環境は良好と考えられる。インド株式の運用では、持続的な収益性を有しながらバリュエーションに割安感のある銘柄を選別。業種別には、金融、一般消費財をオーバーウェイトとし、エネルギー、生活必需品、ヘルスケアをアン ダーウェイトとしている。

債券市場

上昇傾向続く(利回りは低下)

インド国債市場は、2018年9月下旬以降、上昇(利回りは低下)傾向にある(12月24日現在)。原油価格の下落や国内インフレ率の落ち着きがプラス要因となっている。

インド準備銀行は12月5日の会合で政策金利を6.5%に据え置いた。金融政策のスタンスは「調整された引き締め」を維持しており、今後、インフレ圧力が高まれば、追加利上げを行うことを示唆している。しかしながら、インフレ率は落ち着いており、利上げの必要性は後退していると見られる。

当社の債券運用戦略

インド債券市場は、グローバル投資家にとり、良好な投資機会を提供していると見ている。インド経済はインフレ率を抑えながら高い成長を続けており、ファンダメンタルズは良好である。また、インド国債は投資適格級ながら、利回りは7%台の高水準にある点も注目される。

インド債券の運用においては、流動性の高い残存期間5年から10年の国債の組入れを引き続き高めに維持。また流動性の高いルピー建て社債も選好している。

為替市場

インドルピーは10月下旬から上昇した後、12月に入り反落

インドルピーは2018年10月半ばまで下落した後、原油価格の下落などを受けて、対米ドル、対円で反発したものの、12月以降は再び弱含んでいる(12月24日現在)。

ルピー相場は、中長期的には、良好な経済ファンダメンタルズ、潤沢な外貨準備高が下支え要因になり、底堅い動きになると予想。