本記事の3つのポイント

-

供給不足が叫ばれていた半導体用300mmウエハー市場だが、主要各社の積極投資により需給バランスは改善に向かいつつある

供給不足が叫ばれていた半導体用300mmウエハー市場だが、主要各社の積極投資により需給バランスは改善に向かいつつある -

一方で足元ではNANDを中心に生産調整の動きもあり、肝心の需要面では陰りが見え始めている

一方で足元ではNANDを中心に生産調整の動きもあり、肝心の需要面では陰りが見え始めている -

メモリーはウエハー需要の減少リスクがあるものの、先端ロジックは引き続き高稼働をキープする見通しで、ウエハー供給各社自らの顧客ミックスで今後の影響は異なる

メモリーはウエハー需要の減少リスクがあるものの、先端ロジックは引き続き高稼働をキープする見通しで、ウエハー供給各社自らの顧客ミックスで今後の影響は異なる

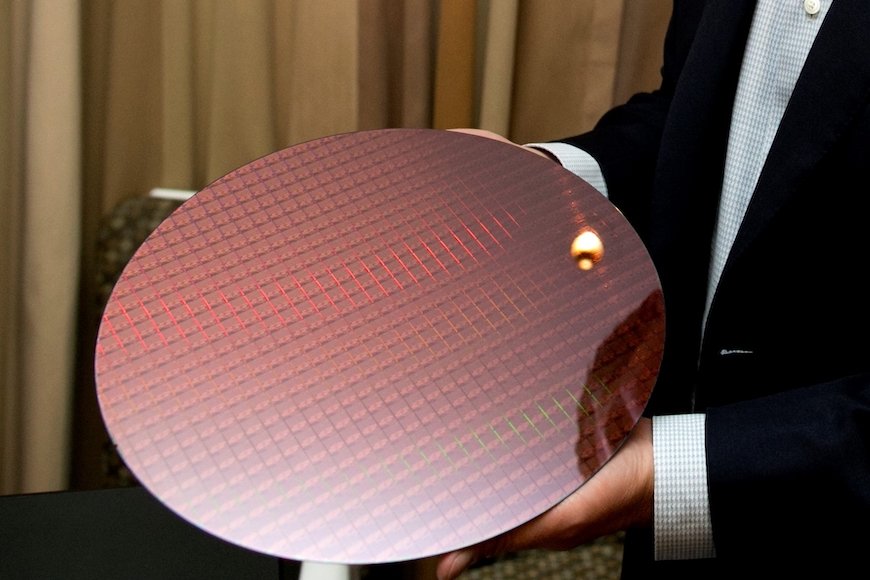

半導体用シリコンウエハー市場は300mmを筆頭に、全口径サイズにわたって需要が好調で、ウエハー供給メーカー各社の足元の業績も好決算が並ぶ。ウエハー供給各社は半導体メーカーの増産要請に応えるため、17年から本格的な増産投資に着手。18年からこれが寄与し始めており、以前のような深刻なアロケーション状態からは抜け出しつつある。

一方で、韓国や台湾などアジア系メーカーの積極的な増産投資により、19年は300mmウエハーを中心に需給バランスの軟化が危惧され始めている。

17年から値戻し本格化

業界団体SEMIによれば、直近の2018年7~9月期のシリコンウエハー出荷面積は、前四半期比3%増の32億5500万平方インチとなり過去最高を更新。15年末ごろに比べて3割程度出荷面積が伸びている。

ウエハーの需給逼迫は16年からすでに表面化しており、この時点で半導体メーカーからの増産要請は行われていた。しかし、ウエハー各社はまず価格改定(値戻し)を優先して進めることを条件として提示。過去の不需要期を経て、300mmウエハーの価格は下がったままの状態となっており、現状価格では増産後の償却負担に耐えられないというところまで来ていた。

こうした背景もあり、16年末ごろから価格改定に向けた交渉が加速。300mmウエハーは段階的に価格改定が行われ、18年末時点の価格は2年前の16年末に比べて約45%改善する見通しだ。値戻しが予定どおり進んだことで、ウエハー各社も増産投資に着手。当初はボトルネック工程の改善を中心に進めていたが、その後既存建屋内の空きスペースに製造設備を追加導入する「ブラウンフィールド投資」が業界全体で進んだ。

値戻し効果もあり、ウエハー各社の業績は好調だ。国内大手のSUMCOは18年(暦年)通年の営業利益として前年比2倍超の852億円(前年実績420億円)を見込む。同じく国内大手の信越化学工業の半導体シリコン事業は、18年度上期(4~9月)売上高が前年同期比28%増の1874億円、営業利益が同60%増の666億円の増収増益となった。売価の改善や出荷量の増加が大きく寄与したとしている。

供給各社は増産投資

単価の改善に加え、需要も堅調に推移すると見て、ウエハー各社の増産投資も活発化している。SUMCOは17年に月11万枚分の増強投資(19年上期に生産寄与)をすでに発表済み。信越化学工業も「顧客と交渉のうえ逐次増産」というスタイルを貫くが、17年に比べて18年末ベースでの生産能力は月30万枚程度増えると見られており、主要各社のなかでは最もキャパシティーが増えた供給メーカーと目されている。

台湾グローバルウェーハズ(GWC)は韓国での新工場建設を決定。月15万枚の生産能力を有し、19年7~9月期からサンプル出荷を開始。20年から量産を開始する。独シルトロニックは従来、18年通年の設備投資金額は2.4億~2.6億ユーロを計画していたが、第2四半期(4~6月)決算にあわせて、これを2.6億~2.8億ユーロに引き上げた。

17年に決定した月7万枚分のブラウンフィールド投資の投資総額は1.4億ユーロ。17年にすでに3000万ユーロ分を実施しており、残る1.1億ユーロを18年中に実施する。ただし、製造装置のリードタイムが長期化しているため、7万枚分の生産能力が寄与するのは19年中ごろとなる見込み。シンガポールの結晶引き上げ工程の増強については、18年6月に起工式を開催。19年後半に完成予定で、約1年がかりで設備導入を行い、20年末にはフル稼働に達する。

NANDは生産調整

ただ、当初想定に比べてウエハー各社の増産投資のペースが早く、足元では「一時のような過熱感はなくなった」(SUMCOの橋下眞幸会長兼CEO)状況で、急激な増量要求などは沈静化している。18年は業界全体で300mmの生産能力が月70万枚程度増えており、予想を上回るペースで供給能力が増加している。

これに対し、現状の需要は600万枚程度とみられており、供給過剰とはいえないまでも、少なくとも供給不足という状況ではなくなった。19年も業界全体で650万枚程度の供給能力が見込まれており、引き続き増産基調が続く見通し。

肝心の需要面では、東芝メモリのジョイントベンチャーパートナーである米ウエスタンデジタル(WD)が四日市工場でのウエハー投入量のカットを発表するなど、メモリー需要の低迷を背景に陰りが見える。WDに続き、サムスンやマイクロンも投入量削減を実施するもようで、需要減速に拍車がかかっている。

また、現在の技術トレンドを考えれば、ウエハー需要が伸びにくい側面もある。NANDの場合はそれが顕著で、従来の2D構造から3Dにシフトすることによって、ビット需要の拡大分を十分カバーすることができてしまっている。特に3D-NANDの場合は従来の2Dに比べて前工程のステップ数は2倍以上に膨らんでおり、同一クリーンルーム面積であれば、ウエハー必要枚数は減る。

例えば、NANDを生産する東芝メモリ四日市工場を例にとると、ここ数年第5製造棟(Y5)、新第2製造棟(N-Y2)、第6製造棟(Y6)と立て続けにクリーンルームの新設を行っているにもかかわらず、四日市工場全体のウエハーキャパシティーは月産50万枚をピークに、ほとんど増えていない。むしろ若干減っているという状況だ。つまり、NANDの年間平均ビット成長40%を考えれば、ウエハー需要はそれほど増えない。

顧客ミックスで影響度異なる

基本的な考え方として、現在のアジア系ウエハー各社の設備投資は需要を上回るペースで行っているとみるべきで、このままいけば19年以降は300mmウエハーの需要環境は軟化する可能性が高い。一方で国内大手のSUMCOや信越化学は、最先端領域を事業の主軸としていることから、同領域でシェアが低いアジア系企業の積極増産による需給悪化には巻き込まれないといった見方もできる。

仮に稼働率が極端に下がった場合は下位メーカーの低価格攻勢に影響を受ける可能性はあるが、先端ロジックは今後も高稼働をキープできる見通しで、先端領域を中心に値戻しは続くものとみられている。ただ、メモリーの場合はNANDを中心に生産調整のリスクがつきまとっているため、ウエハーメーカー自身のロジックとメモリーの「顧客ミックス」によって影響度は異なることになりそうだ。

電子デバイス産業新聞 副編集長 稲葉雅巳

まとめにかえて

半導体業界はメモリー投資の減速により、製造装置分野は調整局面に入っていますが、ウエハーをはじめとする材料分野は今のところ、堅調をキープしており大きな影響は出ていません。ただ、下位メーカーのシェア拡大を意識したような需要を上回る投資水準が続くと、一気に市況が悪化するリスクも孕んでいます。

電子デバイス産業新聞