1.2 PBR(株価純資産倍率)

PBRとは「株価純資産倍率」で、「会社が今すぐ解散したら、株主にいくら戻ってくるか」を表す数字です。

計算式は「株価÷1株当たり純資産」で、PERと同様に現在の株価が割高か割安かを判断する際に用いられます。理論上は、PBRが1よりも高ければ割高、1よりも低ければ割安と判断できます。

たとえば、現在の株価が1000円で1株当たり純資産が800円の場合、PBRは「1000円÷800円=1.25倍」です。

ただし、PBRが1倍未満だからといって、必ずしもお得とは限りません。会社の収益力が低く投資家からの期待が低かったり、業績が悪く将来の価値がどんどん下がる懸念があるためです。

PBRは、あくまでも「その会社の資産と比べて株価が適正か」を判断する目安です。過去のPBRの推移や同業他社との比較を通じて、最終的に判断を下すべきです。

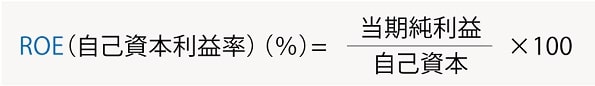

1.3 ROE(自己資本利益率)

ROEは「自己資本利益率」で、「株主が出したお金を使って、どれだけ効率よく利益を生み出しているか」を表す指標です。企業の収益力を測るうえで参考になり、ROEが高ければ高いほど経営の効率性が高く、収益力が優れています。

なお、計算式は「当期純利益÷自己資本×100」です。

大まかな目安にはなりますが、ROEが5%未満の会社は、効率的に株主資本を活かせていません。株価の上昇や株主還元を期待するためにも、ROEが10%以上かどうかを確認するとよいでしょう。

1.4 EPS(1株当たり利益)

EPSは「1株当たり利益」のことで、会社の収益性を測る指標です。「株を1株持っていたら、その会社の利益をいくら分けてもらえるか」を意味します。

計算式は「税引後当期純利益÷発行済み株式数」です。たとえば、税引後当期純利益が100億円で発行済株式数が1億株の場合、EPSは「100円」となります。

競合他社と比較してEPSが高い会社や年々EPSが上昇している会社は、順調に成長していると評価できます。逆に、EPSが下がっている会社は今後の業績に疑問があるため、投資は慎重に判断する必要があるでしょう。

1.5 自己資本比率

自己資本比率とは、純資産のうち自己資本(株主持分)が占める割合です。財務体質の強さを測る指標で、自己資本比率が高いほど、経営基盤が安定していることを意味します。

なお、計算式は「自己資本÷総資本×100」です。自己資本比率が高い会社は借金が少ないため、利息の支払いが企業の収益を圧迫するリスクが低いと考えられます。

また、経済危機や社会状況の変化が起こったときの耐性が高く、安心して投資できる会社といえるでしょう。