さて、問題はこれからです。投資家というのは身勝手なもので、いかに損失を最小限に抑え、利益を極大化することを常に考えています。つまり、利益(=プラスのリターン)はいくらでもいいが、損失は困る、というスタンスですね。

ということは、上記の例ではリスク資産の全体の値動きの大きさは分かりますが、損失が発生したときにどのくらいの値動きをするのかということも、投資家としては知っておかねばなりません。

このマイナスリターンの値動きの平均的なぶれ幅を下方偏差(かほうへんさ)と言い、計算方法は前述のリスク値の計算方法と同じになります。マイナス幅の平均的な価格の振れ幅を意味する数字ですから、大きければ大きいほど、価格が下落した際に大きなロスを発生させる可能性が高いことになります。

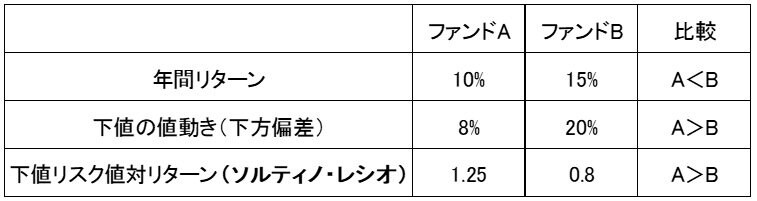

また、リターンを下方偏差で割った比率を「ソルティノ・レシオ」と言い、その比率が高ければ高いほど、マイナスリターン幅に対してより大きなリターンを得ていると考えられます。

仮に、ファンドAの下値ぶれ幅を8%、ファンドBを20%とした場合、ソルティノ・レシオはそれぞれ1.25と0.8になり、ファンドAのリターンはファンドBより劣りますが、プラスリターンはそれなりに獲得するとともに、全体の価格ぶれが小さく下値にも強いという特徴を持っていると理解できるでしょう。

まとめ

このように、投資信託のリターンはリターン値そのものだけを比較して優劣をつけるだけではなく、値動きの大きさも勘案して評価すべきなのです。

通常、投資信託におけるリターンや、ベンチマーク(運用目標となる指数等)との比較は多くの運用会社で開示していますが、前述のリスク値やシャープ・レシオ、下方偏差やソルティノ・レシオは、残念ながらごく一部の運用会社でしか開示されていません。

せっかくの機会ですから、ご自身が保有している投資信託のリスク値やシャープ・レシオ、ソルティノ・レシオを計算してみるのもいいかもしれません。

あれ、こんなはずじゃなかった、、、となる前に。

本稿は以上です。なお、GCIアセット・マネジメントでは、2019年から毎月数回、資産形成・運用などに関するさまざまなテーマで無料セミナーを開催いたします。ご興味のある方は、こちらからセミナー情報の詳細をご覧ください。