不動産大手CBREの調査レポートによれば、東京主要3区(千代田区、中央区、港区)の賃貸商業ビル※の需給動向は相変わらずタイトとなっています(※坪当たり2万7000円から5万000円までの大規模・中小規模の賃貸商業ビル)。

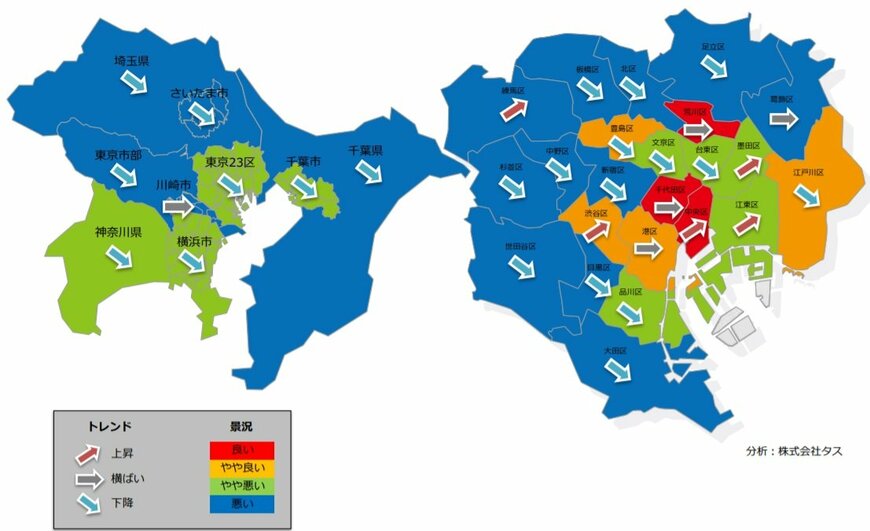

日本の経済成長率が1%そこそこであるにもかかわらず、東京地区のオフィスビルの賃料上昇率は3.4%、平均空室率は3%台であり、都内の優良地区ではビルを建てればほぼ満室になると言われる状況です。賃貸住宅も似たような状況で、東京都23区内の空室率は13.1%と、神奈川県(16.3%)、埼玉県(16.8%)、千葉県(16.3%)と比べ、都内は活況を呈しているといってよいでしょう。

さて、サラリーマン投資家にも人気のある不動産投資ですが、一方で不動産は高額、借金をしなければならない、物件の管理や確定申告が面倒といったイメージがあるのも事実です。さはさりながら、仮に読者のみなさんが不動産投資を行うとすれば、どのような考え方で臨めば成功する確率が高いのでしょうか。以下にまとめてみました。

大都市圏・駅から徒歩5分以内が目安

通常、最寄駅から物件まで徒歩でかかる時間は、80メートルを1分として換算します。5分というと400メートルですから、陸上トラックの1周分となります。徒歩5分圏内は近いという感覚ですが、5分を超えるとやや遠いと感じてしまいます。都心ではなおさらそうでしょう。

したがって、ユーザーの立場から考えても、賃貸物件に投資するなら徒歩5分以内が目安です。言い換えれば、購入後も不動産価格が安定的に推移しそうな地域以外での投資は控えるべきでしょう。また、一般論としてですが、単身世帯が増加していく状況下、戸建てよりもマンションの方が底堅い需要があると思われます。

ローンは家賃との見合いで

不動産投資で重要なのがローンの借り入れです。よっぽどの自己資金をお持ちである方以外はローンの借り入れが必須なので、借金が嫌いな方は不動産投資には向いていません。また、ローン返済も家賃でカバーできる範囲で借りるのがベターです。言い換えれば、最長期間で借り入れて月次の返済額を最少化し、家賃で返済をカバーするのが原則です。

ローンを借りる際には頭金が必要ですが、現状のような低金利下では、頭金なしで100%ローンを借りた方が絶対に有利です。賃貸後のキャッシュフローを考えても、なるべく頭金を払わない努力を惜しんではいけません。金融機関と交渉するのは必須です。