2018年10月25日に行われた、ネットワンシステムズ株式会社2019年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:ネットワンシステムズ株式会社 代表取締役社長 COO 荒井透 氏

ネットワンシステムズ株式会社 執行役員 管理本部 副本部長 福本英雄 氏

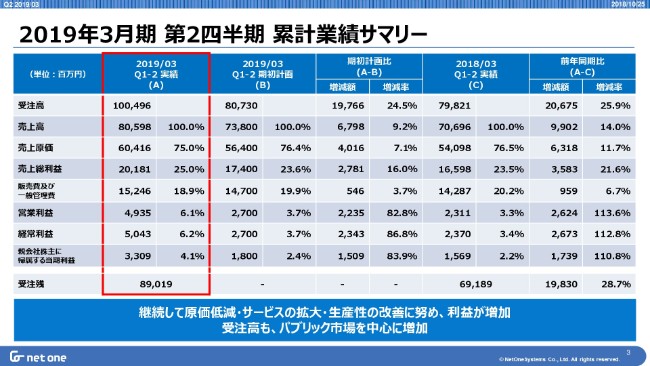

2019年3月期 第2四半期 累計業績サマリー

福本英雄氏:管理本部の福本です。9月28日に上半期及び通期の業績を上方修正させていただきました。その数値と若干差異が出ております。

まず資料3ページ目の上半期の業績サマリーから説明させていただきます。赤枠が当期の結果となります。継続して原価低減・サービスの拡大・生産性の改善に努め、利益が増加しました。受注高も、パブリック市場を中心に増加しております。

個別の数字をご説明いたします。最初に受注高です。付加価値ソリューションの展開が引き続き好調に推移しており、1,004億9,600万円。期初計画に対して24.5パーセント増。前年同期比で25.9パーセント増となりました。

売上高は805億9,800万円で、期初計画に対し9.2パーセント増、前年同期比で14パーセント増となりました。また売上総利益率が25パーセントとなり、期初計画に対し1.4ポイント増、前年同期比で1.5ポイント増となりました。

販管費率ですが、18.9パーセントとなり、期初計画に対し1ポイント減。前年同期比でも1.3ポイント減となりました。

その結果、営業利益は49億3,500万円で、期初計画に対して82.8パーセント増、前年同期比113.6パーセント増となりました。経常利益は50億4,300万円で、当期利益は33億900万円となりました。

受注残は890億1,900万円で、前年同期比で28.7パーセント増となりました。

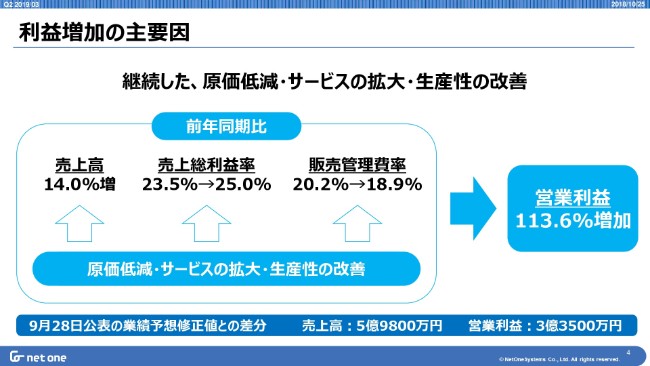

利益増加の主要因①

利益増加の主原因についてご説明させていただきます。当社グループは利益向上に向けて、継続して原価低減・サービス拡大・生産性の改善に注力しております。この結果、先ほどご説明しましたとおり、前年同期比で売上高及び売上総利益率が増加。そして販管費率が減少し、営業利益は113.6パーセント増という結果になりました。

なお、サービス売上が9月28日修正公表時点の想定より増加した影響で、四半期の業績予想修正値との差分といたしまして、売上高では5億9,800万円の増加。営業利益は3億3,500万円の増加となっております。

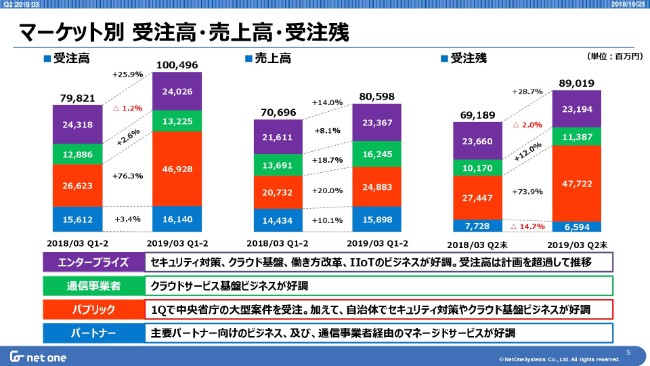

マーケット別 受注高・売上高・受注残

マーケット別の受注高・売上高・受注残についてご説明をさせていただきます。上から順に説明をさせていただきますと、紫色はエンタープライズ市場となっております。引き続き、セキュリティ対策・クラウド基盤・働き方改革、IIoTのビジネスが好調となっております。

受注高は前年同期比で減少しておりますが、計画は超過して推移しています。売上高は前年同期で増加いたしました。

緑色は通信事業者市場となります。注力している法人向けクラウドサービスの高度化基盤ビジネスが好調です。受注高・売上高ともに前年同期比で増加いたしました。

赤色はパブリック市場となります。第1四半期の説明会でも申し上げましたが、当第3四半期に予定していた複数の中央省庁の大型案件を、第1四半期に前倒しで受注しております。また自治体のセキュリティ対策やクラウド基盤ビジネスが引き続き好調に推移しています。これらによって、受注高・売上高ともに前年同期比で増加いたしました。

青色はパートナー市場となります。主要パートナー向けのビジネス及び通信事業者経由のマネージドサービスが好調です。受注高・売上高ともに前年同期で増加いたしました。

なお、いずれのセグメントにおきましても、案件パイプラインは増加しており、後ほどご説明いたしますが、通期受注高は期初計画よりも増加すると予想しております。

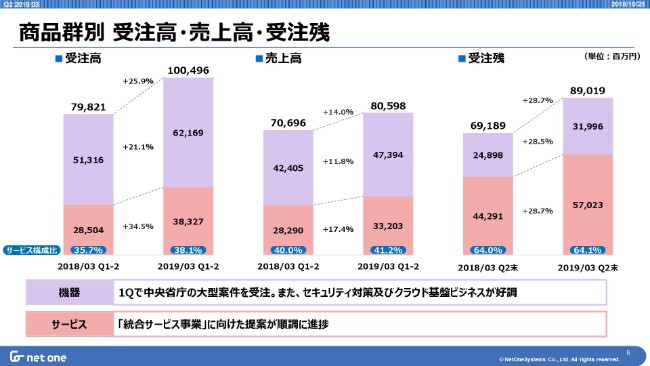

商品群別 受注高・売上高・受注残

商品群別の受注高・売上高・受注残です。上から順に、薄紫色が機器、ピンク色がサービスとなっております。機器商品群では、第1四半期では中央省庁の大型案件を受注し、またセキュリティ対策及びクラウド基盤ビジネスが好調でした。

受注高・売上高は、ともに前年同期比で増加いたしました。サービス商品群では、今期から弊社の活動すべてを統合サービス事業と定義しまして、計画導入に加えて、運用最適化のサービスまで含めたソリューション提案を進め、順調に進捗しております。

受注高・売上高ともに前年同期比で増加し、サービス比率も改善しております。

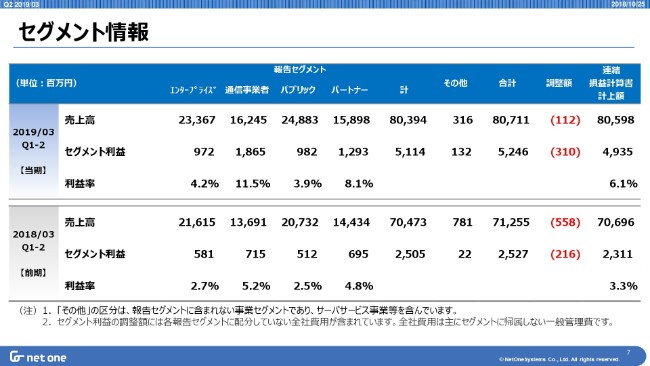

セグメント情報

セグメント情報となります。上段が当期、下段が前年同期となっております。全セグメント、前年同期比で利益額及び利益率が増加しています。

通信事業者事業及びパートナー事業は、付加価値ビジネスの割合が増加したことで、利益率が大きく向上しております。エンタープライズ事業及びパブリック事業も、前年同期比及び会社計画を上回って推移しております。

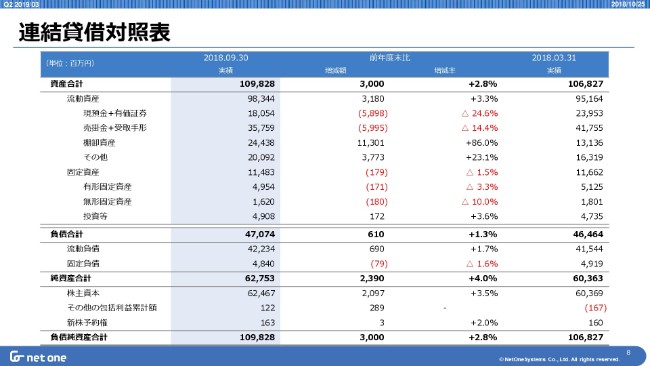

連結貸借対照表

貸借対照表になります。第1四半期の決算期にお伝えした内容から、大きな変動はございません。

為替レート等

為替レートについて、当四半期累計の平均レートは109.10円となりました。社員数は前年同期比で若干増加しまして、2,336名となりました。

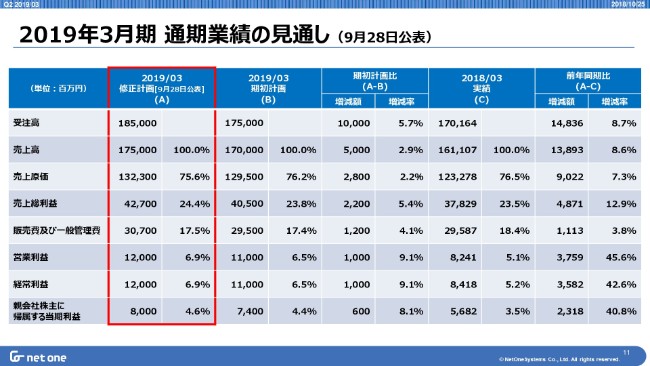

2019年3月期 通期業績の見通し(9月28日公表)

2019年3月期の通期業績の見通しを発表させていただきます。9月28日に業績を上方修正させていただきました。この表では、その時の情報に加えて、受注高及び売上原価や販管費についての見通しを記載しております。

受注高は、現在の案件パイプラインの状況を鑑みますと、期初計画から100億円増の1,850億円を見込んでおります。継続して原価低減・サービスの拡大・生産性の改善に注力することで、この計画を達成してまいりたいと考えております。

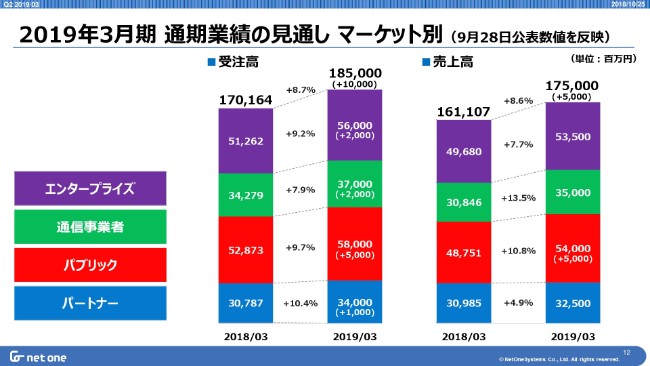

2019年3月期 通期業績の見通し マーケット別(9月28日公表数値を反映)

マーケット別の通期業績の見通しも、上方修正の数字を反映しております。受注高は、案件パイプラインの増加を背景として、パブリック市場を中心に全セグメントで増加を見込んでおります。売上高はパブリック市場での増加を見込んでおります。業績に関するご説明は以上で終了とさせていただきます。

荒井透氏:荒井です、よろしくお願いします。中計レビューに入る前に、見通しのページ(12ページ)についてです。9月28日に業績の上方修正を発表させていただいた時に、通期の見通しもつけさせていただきました。

その時の数字と変えてはおりません。その後いろんな方に、営業利益120億円は届くのですかという質問と、営業利益120億円を大きく超えますよねという質問とを両方いただいております。

現在、私どもが受注状況やパイプラインを見て計算をして、まずまず大丈夫だろうと思える数字を記載させていただきますので、120億円は必達ということで事業を進めていきたいと思っています。

売上高も、同じように積み上げて考えております。受注に関しては、パイプラインが柔らかいものも固いものもありますので、ここは少し変動するかもしれません。基本的には、この数字で今年度は通したいと考えていますので、よろしくお願いいたします。

また、この受注を見ていただくと、パブリックセクターが現状のパターンよりも抑えられてるかと思います。受注が上期に集中しましたので、少し抑えさせていただいています。一方で、エンタープライズや通信事業者、それからパートナー事業のセクターが伸びすぎるということで、パイプラインは非常に強いものが継続しますので、こちらでカバーをしたいと考えています。

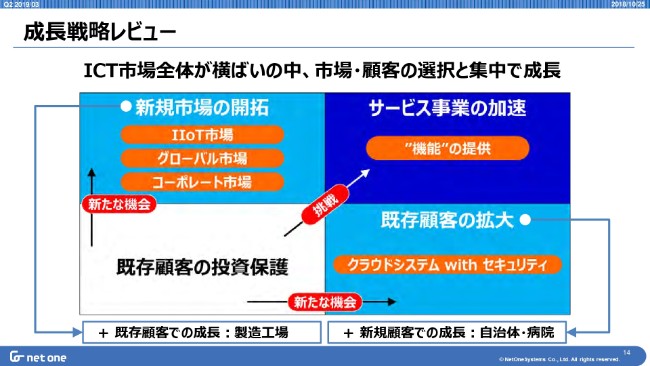

成長戦略レビュー

では、中計のレビューを簡単にさせていただきたいと思います。これは、3年前から扱っているチャートですが、ところどころ変えています。ここ(表の右上)の「挑戦」と書いてあった部分を「“機能”の提供」に変えさせていただきました。先ほど福本が「統合サービス」の話をしましたが、サービスを加速させるということで、機能を提供するかたちで加速させていくという意味で、ここに入れています。

また、IIoTで引っ張っている部分を追加させていただきました。基本的に、既存のお客様のIIoTの進捗が進んでいます。それから、新規の領域でここに(水色の)矢印をつけましたけれども、新しい自治体さんや、最近では病院さんの基盤の統合といった案件が非常に多くなっております。

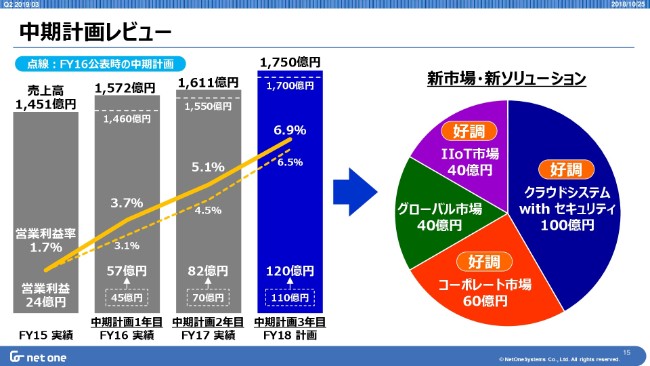

中期計画レビュー

中計は3年目ですので、最後の年になりました。この実線が現状の進捗になっており、最後は公表値で決算していますが、点線が3年前の計画になります。(計画を)オーバーして進んでいます。IIoTとクラウドは、後ほど説明させていただきますが……クラウドに関して100億円と書いていますが、既存のネットワークビジネスと非常に強くリンクして伸びていまして、ミックスになっているため、100億円と書いてありますが、ネットワークビジネスだけでは減少している部分をカバーしてるところがありますので、(100億円より)もう少し伸びていると思います。

IIoTは、後ほど説明します。グローバルだけ好調と書いていません。40億円ぐらいを3年で作ろうと思ったのですが、おそらく20億円ぐらいで着地すると思っています。再度考えるということで着地しております。

コーポレート市場は、短信などに記載させていただいていますが、ソリューションを横展開するサービスと、通信事業者さん経由でマネージドサービスをデリバリーする、この両方が好調ですので、想定の数字よりは上振れをして進捗しています。

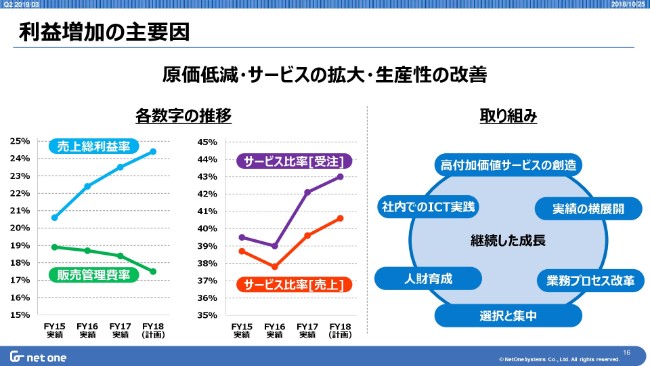

利益増加の主要因②

販管費率は下がっていますが、コントロールして少しずつ上昇するようなかたちでコントロールしています。トップラインは上がっていますから、当然比率は下がっていることになります。

売上総利益率が上がっています。販管費の問題もありますが、売上原価もよくコントロールできましたので、それなりの数値が出るようになってきたと思います。(そのとなりのグラフが)サービス比率ということで、売上と受注と書いていますが、売上より受注の方がはるかに上ですので、今後という意味では良い傾向にあると考えています。

(スライドの)一番右に「取り組み」を書いています。いかに継続して成長するかということが当社の命題になっています。とにかく付加価値をつけるということに一生懸命トライをしていまして、いろんなサービスという意味合いでも、我々にしかできないことを一生懸命実践しています。

その1つが、社内で実践したものの成功例・失敗例……失敗例の方が多いですが、失敗例をお客様に届けることが非常に好評でして、そうしたかたちで事業が展開しています。

後は、選択と集中。また、今年度は業務のプロセスというよりも、業務自身を大きく変えたいと思って取り組んでおります。デジタルトランスフォーメーションなどと言われていますが、なかなか日本では難しいと思いますので、判断基準が取れるようなデータをどう収集するかに、今トライを始めたところです。

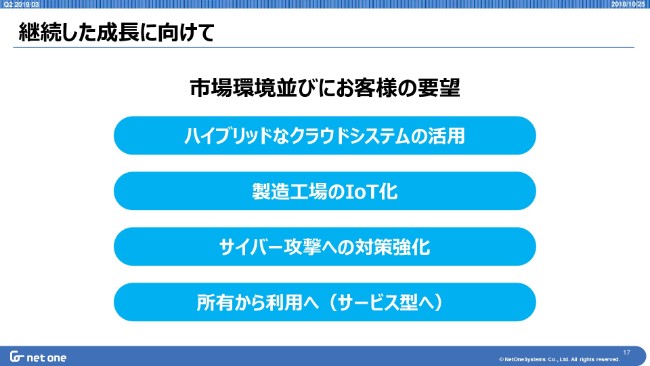

継続した成長に向けて

主要なお客様の要望です。クラウドの利用はかなり進捗していまして、多くのお客様から強い要望をいただいています。オンプレミス……自社に持たれている方が多く、いかに自社のデータセンターとクラウドをうまく使うかという案件が、かなり多くなってます。

その中で、工場系のIoT化などが進んでいます。クラウドとIoTを合わせたセキュリティという案件が非常に多くなっており、我々は「まるっとセキュリティ」などと呼んでいますが、お客様の中でいかにクラウドも含めて使うか、といった提案が功を奏しています。

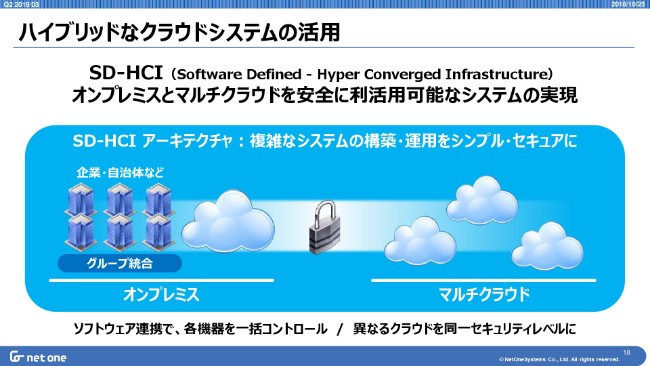

ハイブリッドなクラウドシステムの活用

また、ハイブリッドクラウドはかなり利用が進んでいます。北米ですと、最近はクラウドからまたオンプレミスに戻ってきている傾向が強いようですが、今の日本はクラウドへという話がすごく多く、それに対応するということ。さらに、1つのクラウドではなく(Microsoftの)AzureやAmazonなどが標準になっていますので……Office365が要因かと思いますが、それらをいかにつなぐかということで、非常に多くのご要望をいただいています。

結果として、ネットワークもすべて見直さなければいけませんので、我々の得意な分野で仕事ができていると考えています。

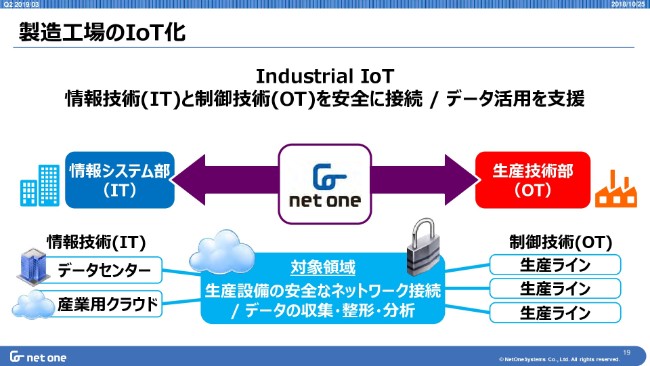

製造工場のIoT化

IoTについてです。向上経営の製造ラインに少しずつ入り始めました、というお話をしていたかと思います。2016年度で10億円、2017年度で35億円の実績ができました。2018年度は進捗中ですが、3年前に言いました「40億円」を超えて、もう少し上にいけると思っています。確実に進んでいまして、ここの部分のパイプラインはすごく太くなってきています。

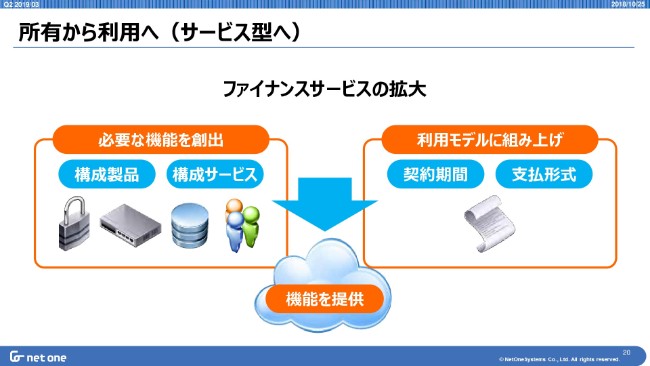

所有から利用へ(サービス型へ)

それから所有から利用という場面で、ファイナンスの話が多くなってきています。これも3年前からファイナンスのサービスを、リース会社さんの協力もいただきながら建てつけて、このビジネスも好評をいただいています。

リースですと、3年リースや5年リースなどがありますが、オペレーティングリースですと、もっと期間が短くなりますので、オペレーティングリースのような仕立てで、リカーリングモデルのようなことをするかたちでサービスを作っています。リース料と言いますか、金額全体は2016度で54億円、2017年度で83億円と成長しています。

2018年度はどこまでいくか、まだ見当がついていないのですが、上期で66億円ほどですので、大きな数字になろうかと思っています。これも、お客様からの要望が強い部分でございます。

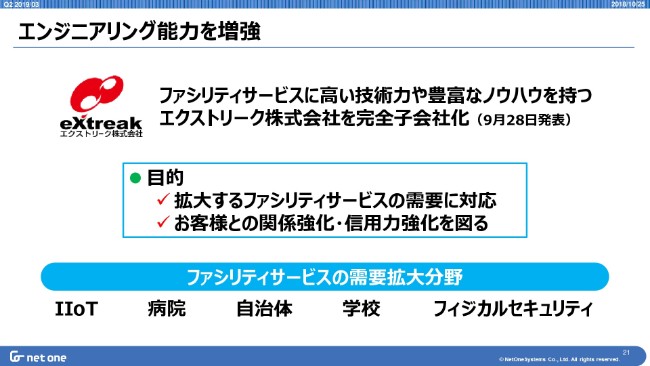

エンジニアリング能力を増強

続いて、9月28日に発表しましたが、エクストリークという会社を買収させていただきました。100パーセントの買収でございます。エクストリーク自身は小さい会社で、2018年3月期で売上高が13億円程度。営業利益は7,000万円程度で、50名ぐらいの会社です。4割ぐらいが、ネットワンの仕事をしていました。

工事関係の会社で、我々もファシリティ関連の部隊を持っていますが、そこを強化する目的で買収をさせていただきました。これはIoT絡みで、工場の配線や整備などの需要が多く、我々が直接行うわけではないですが、監督業務をしなければいけません。また設計もしなければいけません。その部分を思い切って強化するということで、買収させていただきました。

これからオリンピックなどもあって、フィジカルセキュリティを強化したいと考えています。カメラ、入出場管理、サイバーセキュリティをまとめて管理したいというお客様の要望も多くなってきましたので、このあたりに少し手を入れた次第でございます。

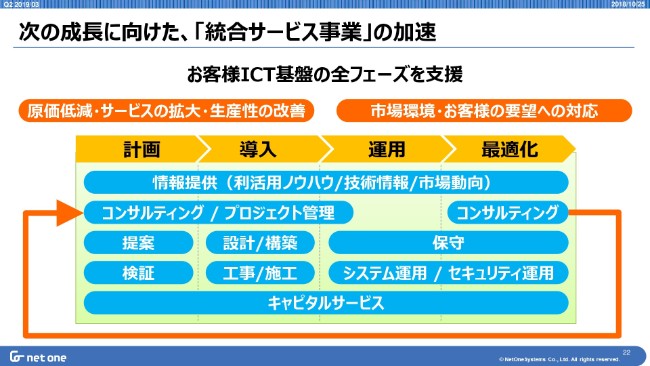

次の成長に向けた、「統合サービス事業」の加速

これが最後のチャートになります。先ほどから福本も、統合サービスというお話をさせていただいてます。統合サービスとは何かというところで、我々がお客様と接している活動のすべてがサービスですと、社内には言っています。

これは何を言ってるかと言うと、コンサルティングが入っていて、提案・構築・保守・運用……そこでまた、新たなコンサルティングが入って、ぐるぐると回る仕組みにしようと思っており、トライアルのお客様も増えてまいりました。

それをすべて、キャピタルサービスのようなものもあわせて、月額でもいいですし、1ショットでもいいですし、お客様の要望に対応していくということで進めたいと思っています。

リカーリングモデルになりますと、トップラインが一気にあがりますので、それを抑えるためにもキャピタルサービスのようなものを置きまして、トップラインを維持しながら月々の利益向上を図るという施策を打っていきたいと思っております。

私の説明は以上でございます。