2018年5月11日に行われた、日産化学株式会社2018年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日産化学株式会社 取締役副社長CFO 宮崎純一 氏

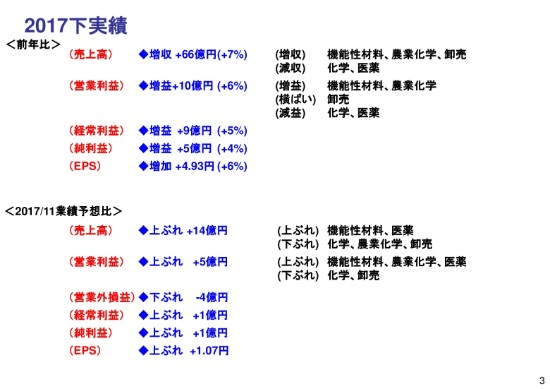

2017下実績

宮崎純一氏:よろしくお願いいたします。

それでは、まず表の3ページをご覧ください。下期でございますけども、営業利益が177億円、前年比10億円の増益でございました。純利益が139億円、前年比5億円の増益でございます。

計画対比でございますけども、営業利益が5億円の上ぶれ、純利益が138億円よりも1億円の上ぶれという結果でございました。

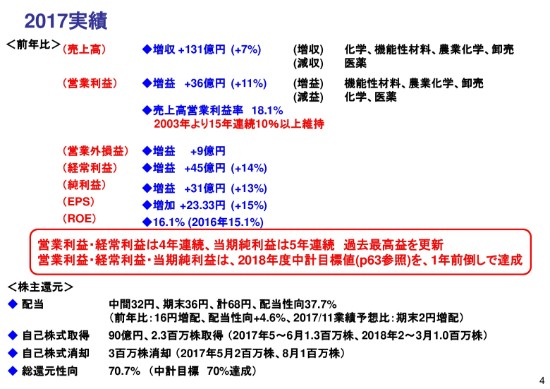

2017実績

続いて4ページは通算でございます。営業利益が50億円、前年比36億円の増益、11パーセント増ということになりました。その結果、2003年より15年連続で、10パーセント以上の売上高営業利益率をキープしております。

当期純利益が271億円、前年比31億円の増益。EPSが23円33銭の増加になり、ROEは16.1パーセントでございます。赤い囲みの中に書いてございます通り、営業利益・経常利益は、4年連続、当期は過去5年連続の過去最高益を更新しております。

それから各利益につきましては、後ろの方の63ページにございますが、2018年度の中計目標を1年前倒しで達成したという数値でございます。

株主還元でございますけども、通期で68円の配当ということで、配当性向は37.7パーセントとなります。前年(2017年)に比べまして、16円の増配ということでございます。また、11月の業績予想の発表時よりも、2円の(期末)配当の上乗せでございます。

自己株式取得を90億円行いましたので、総還元性向としますと70.7パーセントということで、お約束通りの推移となりました。

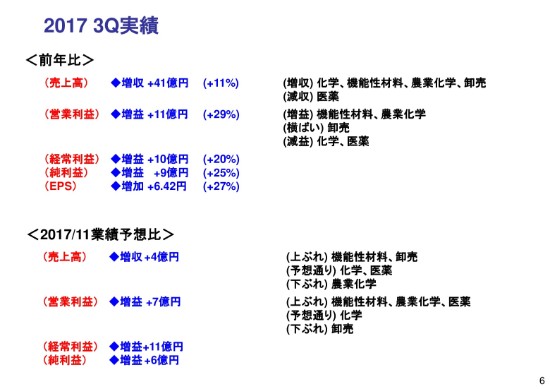

2017 3Q実績

それから、5ページをご覧いただきたいと思います。下期の実績を第3四半期、第4四半期に分けて表示をしてございます。

第3四半期については、すでにご承知のとおり予想を上回っておりましたが、第4四半期については下ぶれたということで、先ほどのような業績予想値の結果となりました。主に下ぶれたのは、化学品と機能性材料でございます。

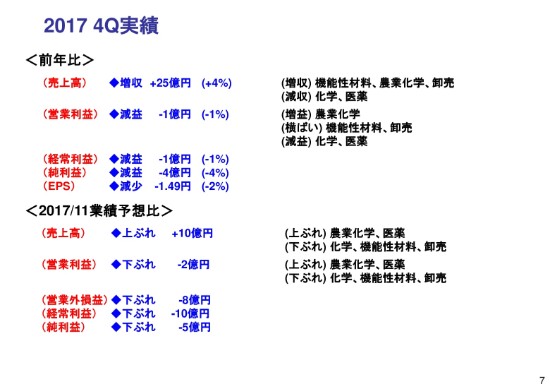

2017 4Q実績

それでは7ページをご覧いただきますと、第4四半期の成績でございます。2017年11月の業績予想比ですが、営業利益でマイナス2億円となりましたが、ご覧のとおり化学品と機能性材料が下ぶれております。

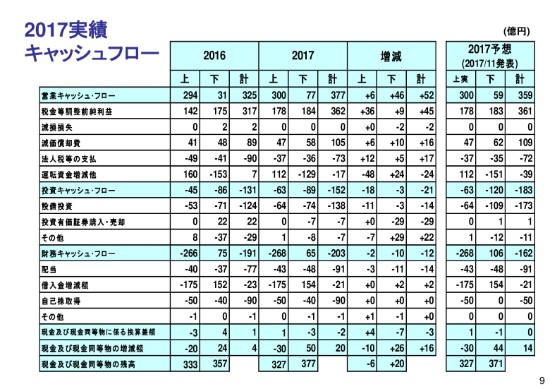

2017実績 キャッシュフロー

続いて9ページ、キャッシュフローでございます。2017年のキャッシュフローについては、昨年同様に順調で潤沢なキャッシュフローを上げることができました。したがいまして、現預金の残高ですが2016年度末が357億円、2017年度末が377億円ということで、20億円の増加ということになりました。

2017 貸借対照表

10ページはバランスシートございます。自己資本比率は70.1パーセントということで、昨年(2017年3月期)並みの数字をキープしてございます。

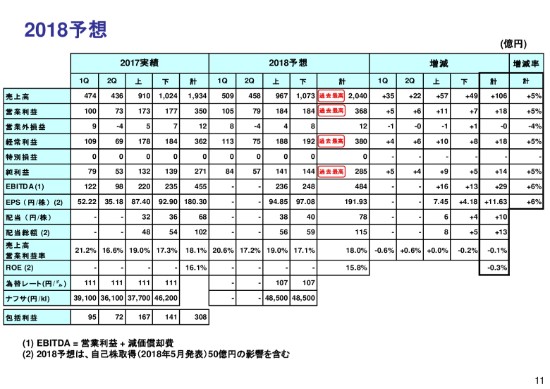

2018予想①

続いて11ページ、2018年度の予想でございます。営業利益につきましても368億円ということで、(前年比)18億円の増益、5パーセントの増を見込んでおります。当期(の純利益)につきましては285億円で、(前年比)10億円の増加、同じく5パーセントの増を見込んでおります。

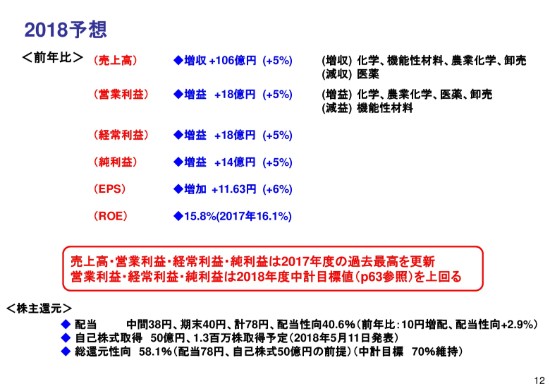

2018予想②

下に赤字の囲みがございますけども、今年度も(2017年度の)過去最高益を更新し、それから2018年度の中計目標を上回る数字を見込んでございます。

株主還元でございますけども、この数字に基づきまして配当については78円ということで、(前年比)10円の増配(でございます)。この推移でいきますと、配当性向として40.6パーセント、お約束の40パーセントを達成する数字ということになります。

今日(2018年5月11日)、自己株式の取得の50億円を発表しましたので、この段階では総還元性向58パーセントということでございますが、お約束の70パーセントにすべく、後ほどまた自己株式のさらなる取得がございます。

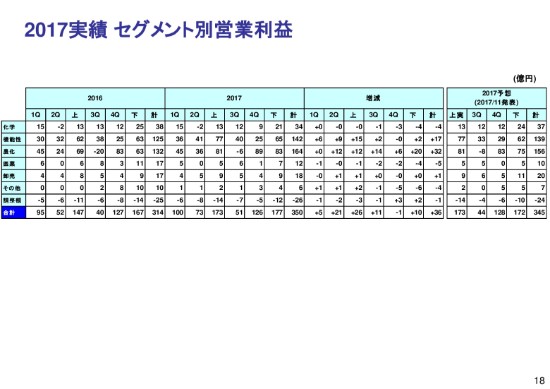

2017実績 セグメント別営業利益

18ページの第4四半期のところを見ていただきたいに思いますが、YoYでいきますと(2016年)127億円から(2017年)126億円でマイナス1億円、予算比でいきますとマイナス2億円ということになりました。

下期全体としますと、YoYではプラスの10億円、予算比ではプラスの5億円ということとなりました。

第4四半期の増減要因でございますが、下ぶれ要因(それぞれ予算)が化学品は12億円が9億円、機能性材料は29億円が25億円、それから農業化学品は83億円が89億円と、こういった仕上がりでございました。

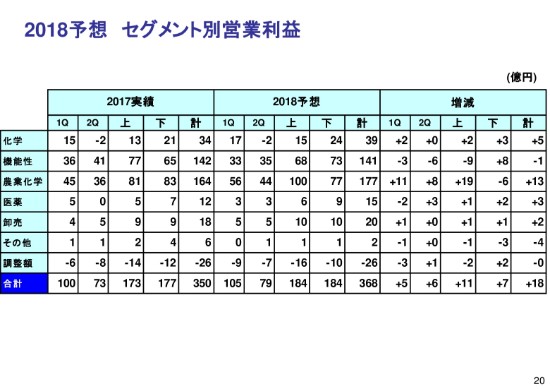

2018予想 セグメント別営業利益

続いて、2018年度のセグメント別予想でございます。上期につきましては、第1四半期、第2四半期に分けて予想を表示してございます。

20ページの利益の予想で見ていただきますと、全体では(2017年実績の)350億円から(2018年予想の)368億円でございました。セグメント別には、化学品でプラスの5億円、機能性材料でマイナスの1億円、農業化学品でプラスの13億円、医薬でプラスの3億円という予想でございます。

上下別で見ますと、上期でプラスの11億円、下期で7億円という予想でございます。

機能性材料につきましては、ご覧の通り上期はマイナスの9億円、下期はプラスの8億円という予想をしてございます。

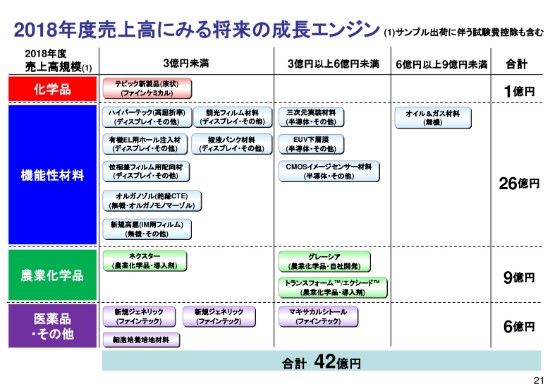

2018年度売上高にみる将来の成長エンジン

続いて、21ページをご覧いただきたいと思います。今ご説明しましたとおり、2017年から2018年にかけての営業利益率の増加率は5パーセントということで、昨年は11パーセントでしたので、利益率としましても下がることになるわけですけども、この期におきましては将来の成長エンジンがかたちを見せ始める年と認識をしてございます。

ここにいくつか列挙してございますけども、売上高の規模でいきまして今年は3億円未満、3億円以上6億円未満、それから6億円以上9億円未満ということで、いくつかの将来の成長の候補の品というものを列挙してございます。

化学品につきましても、テピック新製品の液状タイプのテピックを中心として、より付加価値の高い電子材料向けのものを重視してまいります。

機能性材料はかなり多くの製品がございますが、3億円未満というところで見ますと、有機EL関係でホール注入材、撥液バンク材料、位相差フィルム用配向材といったようなものがございます。

それから高屈折材料で「ハイパーテック」、それから別途インデックスマッチング用の高屈材料等もございますし、調光フィルムもございます。

3億円以上6億円未満の縛りの中でいきますと、すべて半導体関係ですが三次元実装材料、EUVの下層膜、CMOSイメージセンサー材料がございます。

一番大きな数字なのは、オイル&ガスのところのシェールオイル・ガス向けの材料になります。

農業化学品につきましては、シンジェンタ社から導入しました「ネクスター」という材料(でございます)。それから「グレーシア」、これは自社開発品でございますけども、国内では2019年上市ですが、韓国では今年(2018年)上市が確実となってます。「トランスフォーム/エクシード」はダウ社からの導入でございます。

医薬品につきましては、新規ジェネリック剤をファインテックで受託するということと、「マキサカルシトール」というところもまた伸びると見てございます。

すべてをカバーする訳にもいきませんので、代表的なものだけそれぞれ絵でご説明をしてございます。

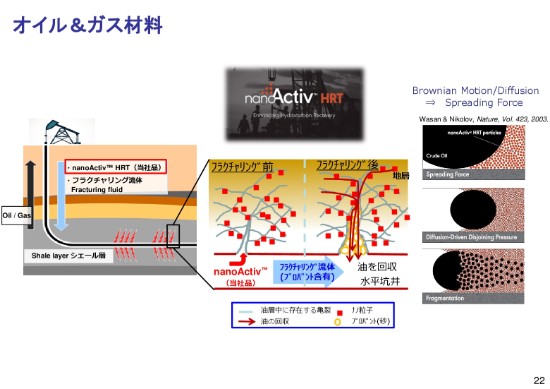

オイル&ガス材料

まず、22ページがオイル&ガス材料の「nanoActiv HRT」でございます。これはシェールガスの回収量の向上に資するということで、既存の材料に比べて効果が持続し、早く効いて吸着し、変質のロスが少ないといった材料で、今アメリカで販売をしてございます。

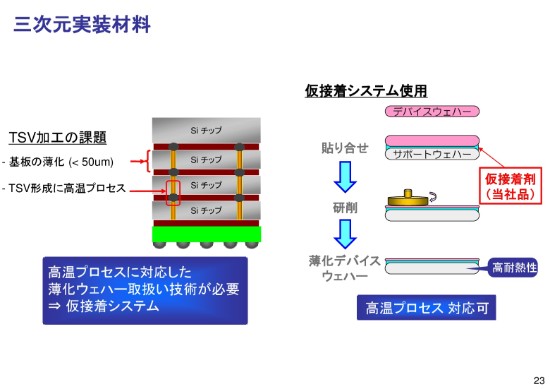

三次元実装材料

23ページにまいりますと、半導体のほうで三次元実装材料、これは仮貼り合わせ材料というものになりますけども、TSV加工ということになりますと、高温プロセスに適応した材料が必要となります。当社のものは非常に耐熱性に優れ、それから室温で物理的に簡単に剥離できるという、優れた特長をもった材料でございます。

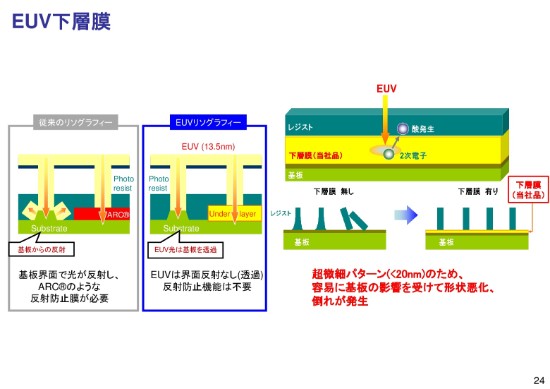

EUV下層膜

24ページ、EUVの下層膜です。こちらはEUVのリソグラフィーにおいて、(下層膜があることにより)倒れを防ぐようないい材料ができています。

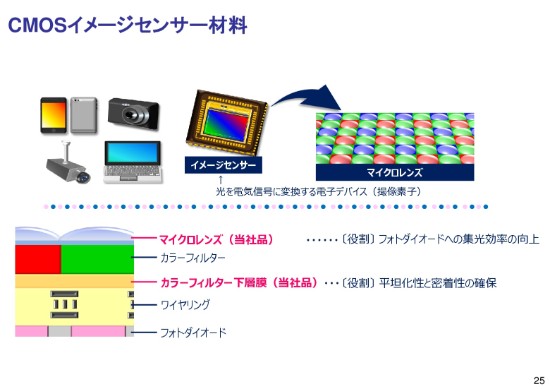

CMOSイメージセンサー材料

25ページにいきますと、CMOSイメージセンサー材料、これは私どもの中では半導体材料の流れの中でございますが、マイクロレンズあるいはカラーフィルター下層膜ということで、例えば既存のものに対して耐熱性、対抗性、信頼性に優れているような材料ができてきてございます

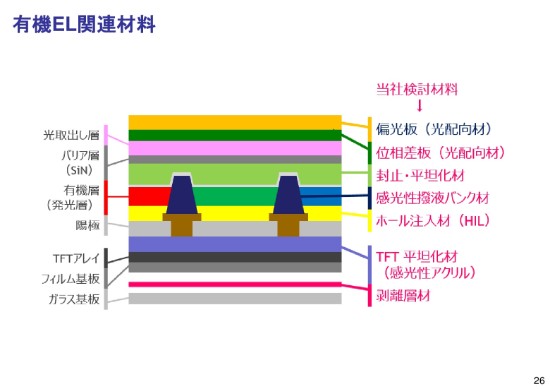

有機EL関連材料

有機EL関係はいろいろございますけども、まだ塗布型のテレビというのは上市は先だと思っておりますが、いくつかの材料についてはそろそろ出荷が始まってくるという状況でございます。

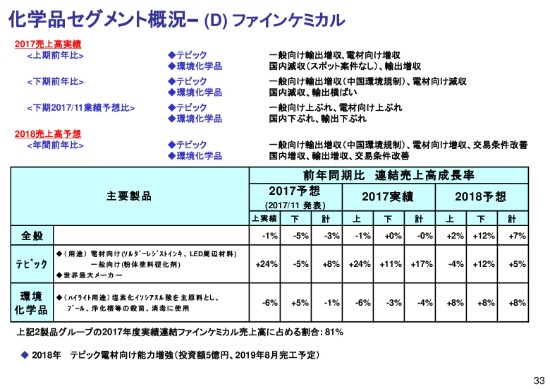

化学品セグメント概況-(D)ファインケミカル

続いて、各セグメントにまいりたいと思います。まず、化学品でありますけども、33ページまで飛んでいただきます。

まず、ファインケミカルでございますけども、表がございますがテピックが非常に好調で、YoYではプラスの17パーセントということでしたが、他の非主力の製品の減収で全般的にはフラットということになりました。

2018年は、テピックや環境化学品ともに値上げ数の増量を見込んでおりまして、全体で7パーセントの増収を見込んでおります。

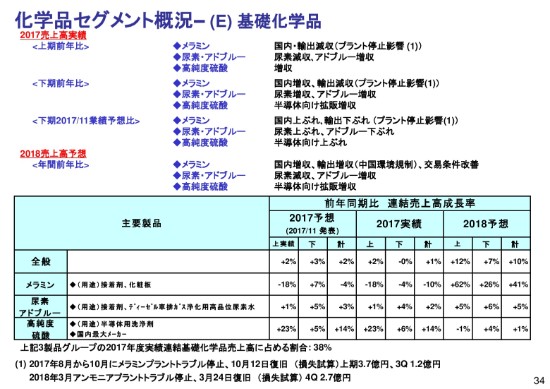

化学品セグメント概況-(E)基礎化学品

34ページが、基礎化学品でございます。こちらの欄外の注(1)をご覧いただきたいと思います。(2017年8月から10月の)第2四半期、第3四半期に跨いだ(メラミンプラント)トラブルが発生し、これは前回の決算説明会でもご説明した事案でございます。これに続いて、(2018年3月)第4四半期でもアンモニアプラントトラブルが発生し、ご覧のような数字の機会損失を被ってございます。

その結果、2017年の下期についてはメラミンが下ぶれ、基礎化学品全般も予想を下ぶれた結果となりました。2018年についてはトラブル影響もなくなりますし、値上げ数の増量も見込んでおりますので、全体では10パーセントの増収を見込んでございます。

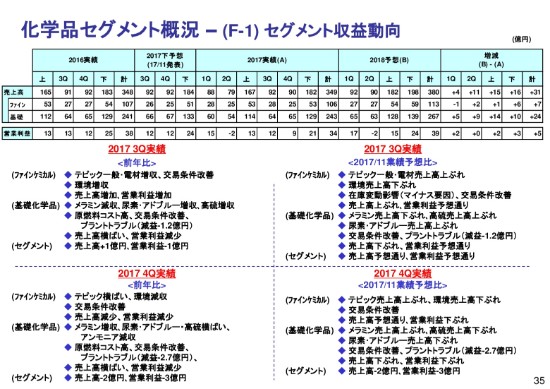

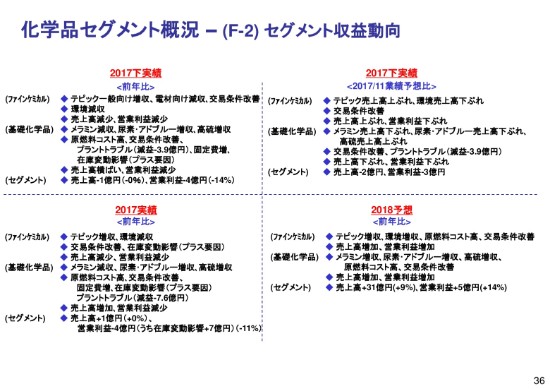

化学品セグメント概況-(F-1)セグメント収益動向

続いて、収益の動向でございます。今年から第3四半期、第4四半期、下期、年度とご説明してございますが、時間もございますので2017年実績と2018年予想について触れたいと思います。

ファインケミカルについては、2017年は売上高が減少し、営業利益も減少いたしました。基礎化学品につきましては、原燃料コスト高、交易条件の改善等がございましたが、プラントトラブル等もあったということで、営業利益も減少しております。全体としては、営業利益がマイナス4億円ということとなりました。

化学品セグメント概況-(F-2)セグメント収益動向

2018年の予想が表の右下になりますが、先ほどのとおり増収を見込んでございます。トラブル影響がなくなるということでございますが、マイナス面としますと、原料価格のアップということがございますが、価格アップで対応するということで営業利益は5億円のプラスを見込んでございます。

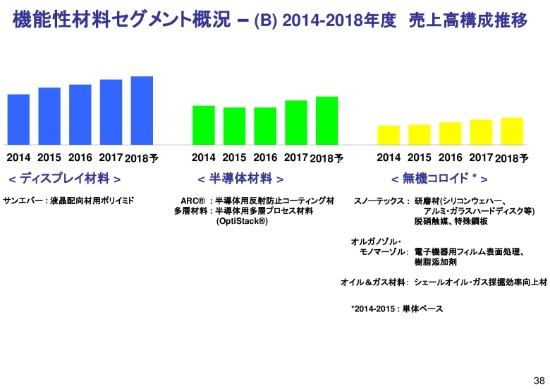

機能性材料セグメント概況-(B)2014-2018年度 売上高構成推移

続いて、機能性材料についてまいります。38ページでございます。新しいグラフでございますけども、機能性材料の中ではディスプレイ、半導体材料、無機コロイド、これは3つのサブセグメントということになりますが、それぞれの売上高をここに表示してございます。

セグメントの中で、ディスプレイ材料は全体の57パーセントを占めておりました。半導体材料については30パーセント、無機コロイド材料は黄色の棒グラフですが、(全体の)20パーセントを占めておりました。

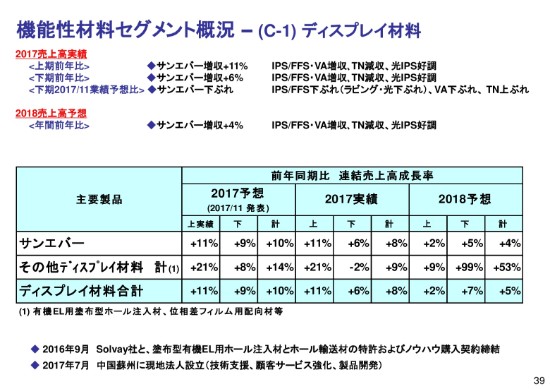

機能性材料セグメント概況-(C-1)ディスプレイ材料

それから、39ページにまいります。サンエバーでございますけども、2017年度の第4四半期につきましては、ハイエンドスマホの生産調整がございまして、下期はYoYで6パーセント増ということになりまして、予想の9パーセントを下回っております。年間では8パーセントの増収を達成してございます。

2018年につきましては、引き続き光IPS、VAの数量増を見込んでおりますが、光IPSにつきましては値下げも想定し、サンエバ―ではYoYで4パーセントという成長率を見込んでおります。

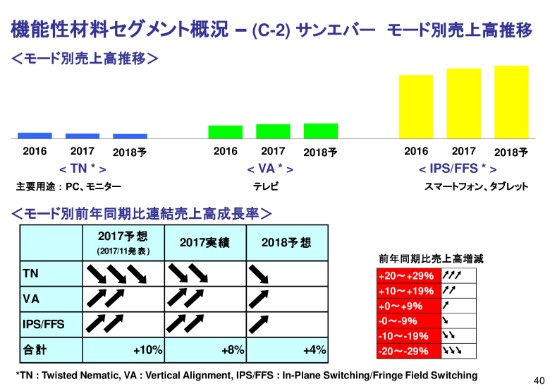

機能性材料セグメント概況-(C-2)サンエバー モード別売上高推移

40ページですが、これも新しいグラフになりますが、サンエバ―の売上の構成を示してございます。TNにつきましては、サンエバ―の約5パーセントが2017年度の実績、VAについては全体の15パーセント、IPS/FFSについては80パーセントという構成となってございます。

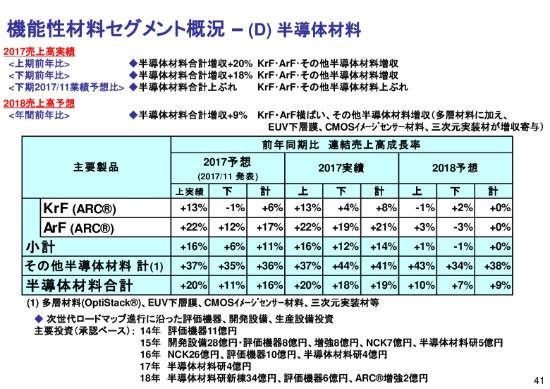

機能性材料セグメント概況-(D)半導体材料

それから、41ページをご覧いただきまして、半導体材料でございますけども、2017年はロジックの回復は緩やかでございましたが、ディーラも3D(三次元構造のNAND型)フラッシュメモリーが好調に推移をしまして、YoYでは全体で19パーセントの増収と高い成長を達成いたしました。

2018年度につきましては、より先端世代の成長を見込んでおりまして、ARCについてはフラット、その他の材料では38パーセントの増収を見込んでおります。この中には先ほど申し上げました、EUV下層膜、三次元実装材、CMOSイメージセンサー関係の材料が入ってございます。

なお、41ページの一番下の行にございますが、2018年については、半導体の材料研の新棟を建設することで、34億円の投資を予定しております。

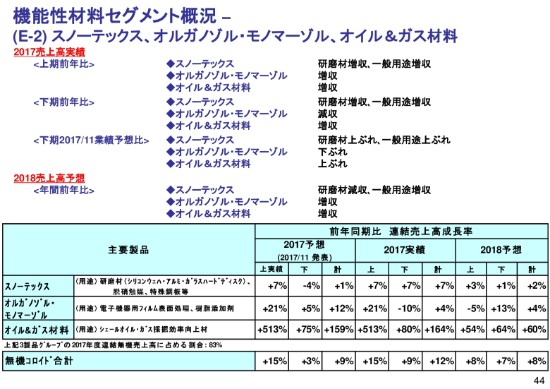

機能性材料セグメント概況-(E-2)スノーテックス、オルガノゾル・モノマーゾル、オイル&ガス材料

続いて44ページ、無機コロイド材料でございます。無機コロイド材料につきましては、この表の中で新しくオイル&ガス材料というのを加えております。立ち上がったばかりですので、YoYの数字は非常に大きくなっております。無機コロイドにつきましては、スノーテックス、オルガノゾル・モノマーゾル、それからオイル&ガス材料が、好調に推移をして売上を伸ばしてきているという状況でございます。

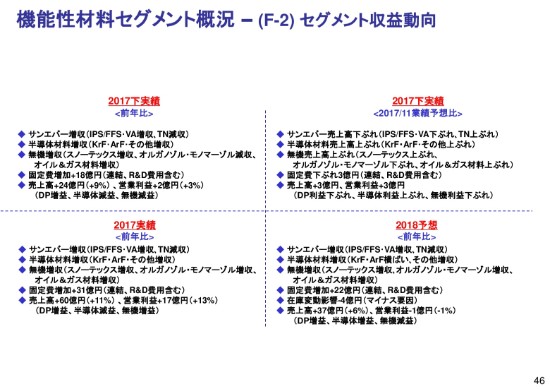

機能性材料セグメント概況-(F-2)セグメント収益動向

46ページにまいりまして、機能性材料の利益の動きでございます。2017年全体ですけども、サンエバ―、半導体材料、無機コロイドのいずれも増収ということでございまして、固定費が31億円と大幅に増えましたが、全体として利益は17億円ほど増加してございます。

ディスプレイ材料は増益、半導体材料は固定負担が大きく減益、無機コロイドが増益ということでございました。(表の右下)2018年予想につきましては、やはり増収ということで3セグメント見ておりますけども、固定費増が続きますので前年比の利益はマイナス1億円で、フラットという見方でございます。

ディスプレイ材料、半導体材料ともに増益ですが、無機コロイドについては固定費が増えるということでマイナスを見込んでおります。

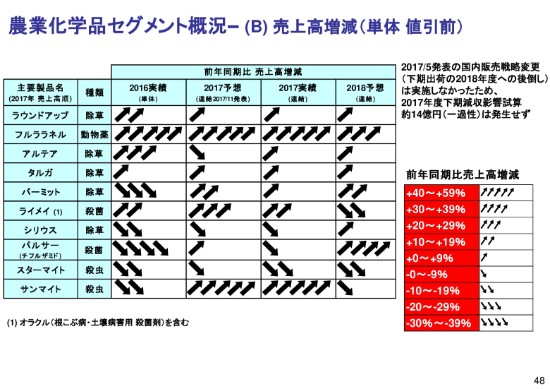

農業化学品セグメント概況-(B)売上高増減(単体 値引前)

続いて農業化学品セグメントです、48ページをご覧ください。

農業化学品につきましては、表の右側に出ておりますけども、国内の販売戦略の変更ということを2017年度に考えておりましたが、最終的にその戦略変更を行いませんでしたので、下記の減収要因の14億円というものは発生いたしませんでした。

したがって、(減収要因と試算していた)14億円が売上にのるというのが素直な考えですが、3つの要因がございまして実はほとんどのりませんでした。

1つ目、下期の国内の天候不順です。これはだいたい3億円くらい下ぶれております。2つ目、輸出については荒天が続きまして、船が接岸できないという事態が生じておりまして、これで6億円ほど下ぶれ(ております)。それから3つ目、フルララネルの一部につきましても出荷が遅れておりまして、(影響が)4億円くらいでております。

この販売戦略の変更を打ち消すような、マイナス要因があったというように思います。

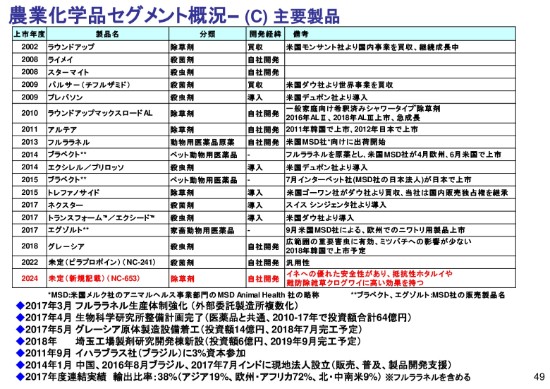

農業化学品セグメント概況-(C)主要製品

49ページをご覧いただきたいと思います。農業化学品セグメントのトピックスでございますが、この表の下から3つ目「グレーシア」です。先ほど申し上げましたが、韓国において2018年に上市ということが見込まれております。

それから(表の)一番下を赤く記しておりますけども、新しくパイプラインとして「NC-653」という新規の除草剤が載っております。

ご覧のとおり、イネへの優れた安全性があって、抵抗性ホタルイや難防除草剤のクログワイに高い効果を持つものを期待をしてございます。

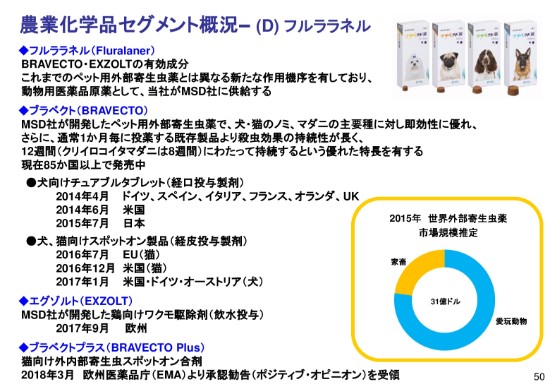

農業化学品セグメント概況-(D)フルララネル

50ページフルララネルの状況でございますが、一番下のブラベクトプラス(BRAVECTO Plus)という猫向けの外内部寄生虫、(つまり)外部と内部の寄生虫を合わせた対応をできるスポットオン合剤を、この(2018年)3月に欧州でポジティブ・オピニオン(承認勧告)を受領しましたので、間もなく上市という運びになります。

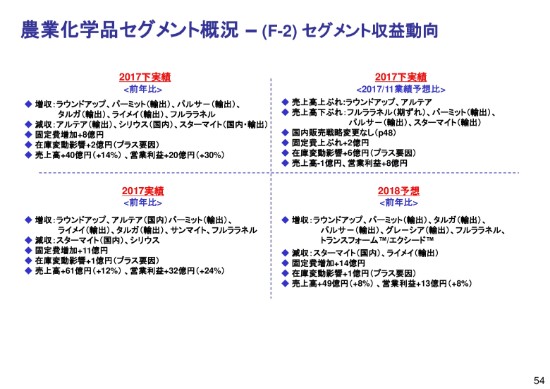

農業化学品セグメント概況-(F-2)セグメント収益動向

それから54ページ、農業化学品の利益の動向でございますが、左下の2017年の実績でございますけども、固定費の増加が11億円ございましたが、順調に売上高が61億円の増収、営業利益が32億円の増益ということとなりました。

(右下の)2018年の予想でございますけども、売上高が49億円の増収、営業利益が13億円の増益ということを見込んでございます。

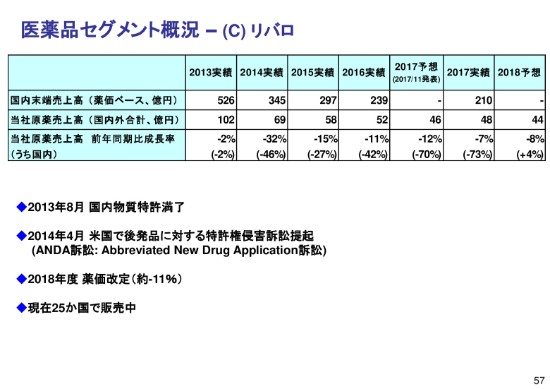

医薬品セグメント概況-(C)リバロ

続いて、医薬品です。リバロの状況ですが、まず2017年の実績はこの表の右から2番目でございますけども、国内についてはマイナス77パーセントの減収ということでございましたが、輸出が約30パーセント増えましたので、全体としては7パーセントに留まっております。

2018年は、逆に国内は末端在庫がなくなりまして、微増とみておりますけども、輸出が逆に今年度の調整が入って、マイナスということを見込んでございます。

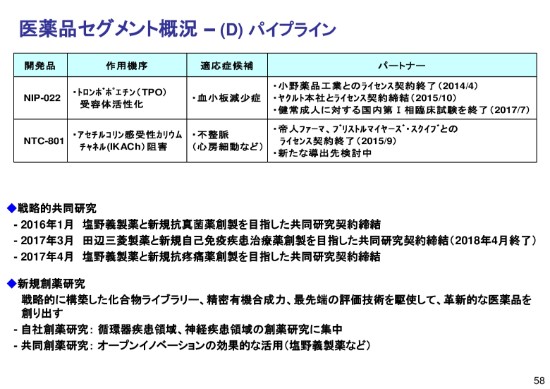

医薬品セグメント概況-(D)パイプライン

58ページのパイプラインでございます。戦略的共同研究の2件目、田辺三菱製薬さんとの研究につきましては、所定の効果が得られませんでしたので、この契約については(2018年)4月に終了してございます。

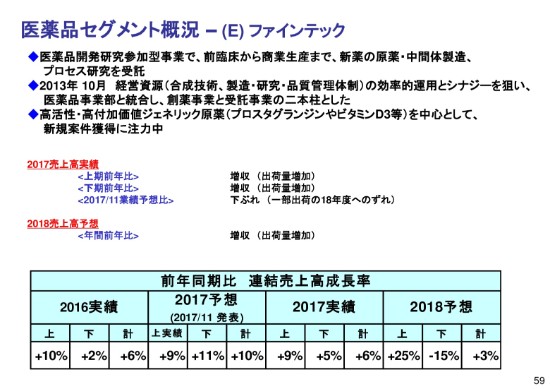

医薬品セグメント概況-(E)ファインテック

それから59ページのファインテックでございますけども、こちらの事業につきましては順調に成長を続けております。

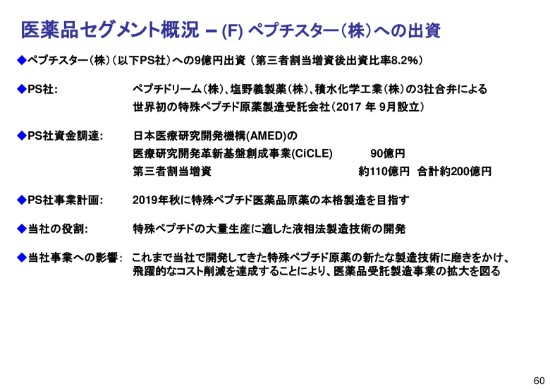

医薬品セグメント概況-(F)ペプチスター(株)への出資

60ページでは、ぺプチスター(以下、PS社)への出資ということでございまして、これについてはすでにプレスリリースさせていただいていますけども、9億円の出資を行いました。これはPS社のもともとの株主でございます、ぺプチドリーム社、塩野義製薬さん積水化学工業さんの3社に次ぐ、ティアの規模の出資額ということになります。

PS社については、2019年に特殊ペプチド医薬品原薬の本格製造を目指しているわけですが、当初は固相法の生産ということになりますが、当社は液相法で高い技術を持っておりますので、これをもって貢献をしたいと考えてございます。

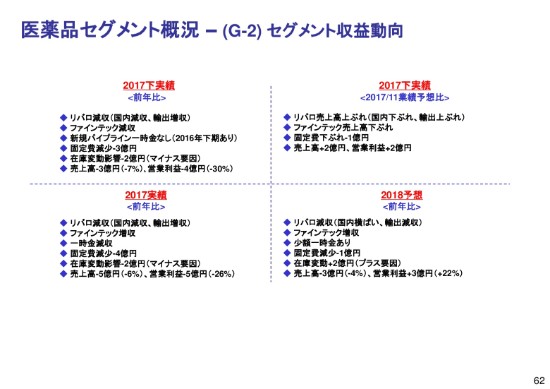

医薬品セグメント概況-(G-2)セグメント収益動向

続いて62ページ、医薬品の利益の売上でございますけども、2017年の実績につきましては、リバロの減収、ファインテックの増収、一時金も減収ということで、売上高・営業利益ともにマイナスの5億円という成績となりました。

続いて(右下の)2018年の予想でございますけども、売上高はマイナスの3億円ということですが、営業利益はプラスの3億円と(しております)。これは、ファインテックの在庫調整の影響で2億円(のプラス要因がある)というのも聞きまして、プラスという方向に動くというふうに見ております。

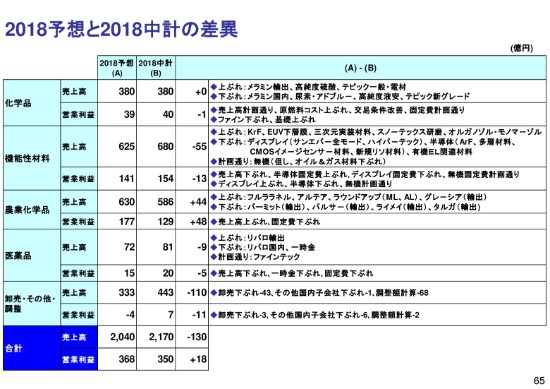

2018予想と2018中計の差異

それから、65ページを見ていただきたいと思います。2018年は2016年から始まった、我々の中計のステージワンの最終年です。予想の段階で、中計の数字と比較したものがここにございます。

全体の売上高でいきますと、2,040億円という予想は中計の2,170億円よりもマイナスの130億円。ただ、営業利益予想につきましては368億円ということで、中計の350億円を18億円ほど上回る予想となっております。

セグメント別には、ここに書いてあるとおりでございますけども、化学品はほぼ中計どおりの予算となっております。機能性材料については売上高の下ぶれ、営業利益についても下ぶれておりますが、大きな理由としてはディスプレイは(中計を)上回っておりますけども、半導体のところでかなりお客様の野心的な計画にしたがった数字を見ておりましたので、ここが下ぶれているということになります。

農業化学品につきましては、好調な材料が多くフルララネル、アルテア、ラウンドアップ、それからグレーシアということで、計画値を大きく48億円上回った予想でございます。

医薬品につきましては、営業利益でマイナスの5億円ですが、これは一時金をほとんどのプロジェクトで見込んでおりましたが、これがないというのが大きな理由でございます。

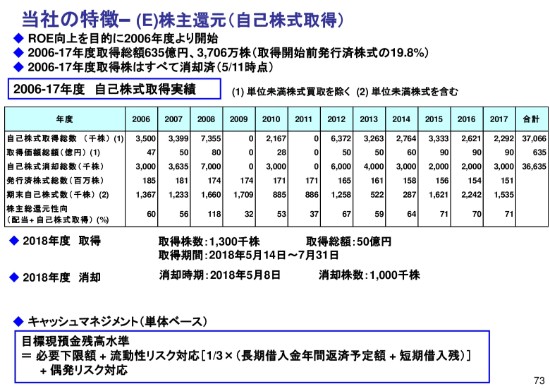

当社の特徴-(E)株主還元(自己株式取得)

それでは73ページまで飛んでいただきまして、株主還元の自己株式の状況でございます。

ここにございますとおり、2006年から2017年の(取得総額が)合計で635億円、株数でいきますと3,706万株取得をしてございます。取得開始前発行済株数の20パーセントの取得をここまで行ったということでして、すべての取得株は消却を行ってございます。

ご覧の通り、3,706株の取得と合計にありますけども、3,660万株消却をしてございます。

2018年度につきましては、とりあえず50億円の取得を今発表したところでございます。

2017年度の実績と、2018年度の予想については以上でございます。