あなたの物件、あなたの戦略に合うものですか?

あなたの不動産投資戦略はどのようなものでしょうか。

インカムゲイン(賃料収入)狙い? それともキャピタルゲイン(売却益)狙い?

ご自身の考え方にもよりますが、ご自身の状況によっても取るべき戦略は異なります。たとえば、自己資金が潤沢でない方は、とにかく毎月・毎年のキャッシュフローを狙う必要があるでしょうし、逆にある程度余裕がある方はできるだけ売却益を狙える物件を探していくのが良いと言えます。

ただし、ご自身の考え方に関わらず、物件の購入条件によってその後の戦略が変わりますので、ご自身の物件がどういう特徴があるのかをしっかりと理解していくことが必要です。

では、キャッシュフローの良い物件、売却益を狙える物件とはどのようなものでしょうか。

前回は不動産投資における4つの物件タイプについてご説明しました。

- バランス型

- 短期インカム型

- 短期キャピタル型

- 節税効果型

物件のタイプは大まかにいうと売却益を取るキャピタル狙いか、キャッシュフローを求めるインカム狙いか、間を取っていくかになります。

今回はこれらのタイプを、グラフをもとにご説明します。

4つの物件タイプをグラフで表すと・・・

実際に4つのタイプの30年間の推移をシミュレーションしてみました。

<基本条件>

RC造/残耐用年数:30年

売買代金:2億円/表面利回り:8%

家賃収入(年):1,600万円/家賃下落率:5年毎に2%

借入条件:フルローン(30年2%)

固定資産税:150万円/運営経費:家賃収入の約20%

税率:40%

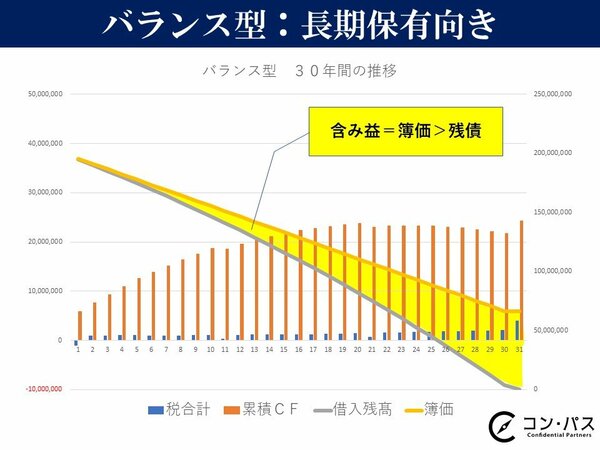

バランス型(今回のケースの場合、建物比率55%程度)

長期保有向きの物件。典型例として挙げるならば、都市部の中古RC。都市部なので土地建物比率における土地の価格が高いため、減価償却での簿価の下がり方が緩やか。当初から簿価>残債の状態であり、純資産(=「含み益」)も年を経るごとに増える傾向の上、キャッシュフローもそこそこ見込める。長く持っていても税金が税引き前キャッシュフローを上回るデットクロスが来るのが遅い。

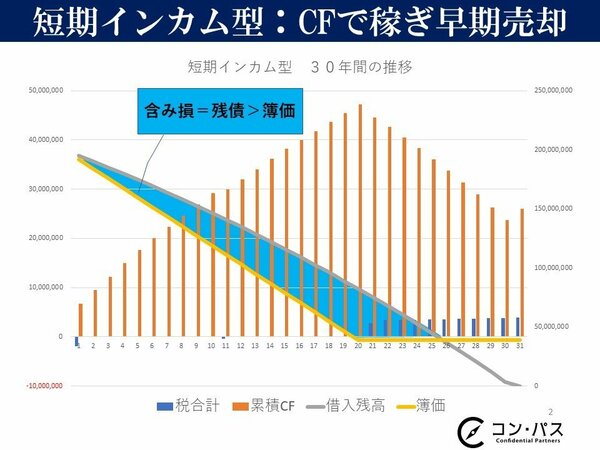

短期インカム型(耐用年数20年、建物比率80%)

短期転売向きの物件。典型例として挙げるならば、地方の中古RC。土地建物比率における建物の割合が高めなため、前半は減価償却のおかげで税金があまりかからずキャッシュフローが多い。その分簿価の減りも早く、長期間にわたり残債>簿価の状態(=「含み損」)が続く。売却時の税金が高くなる傾向にあるため、ある程度キャッシュフローを取り切ったら早めの売却が必要になる。

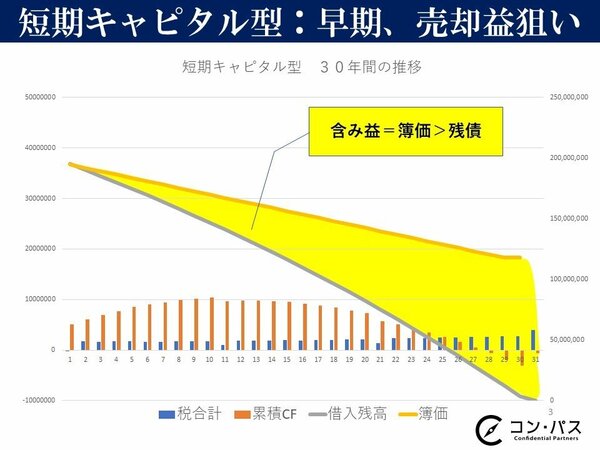

短期キャピタル型(建物比率40%)

短期転売向きの物件。典型例として挙げるならば、都市部の新築木造or築浅木造物件。土地建物比率は土地がかなり高く、減価償却による簿価の減りが少ないため、純資産(=「含み益」、簿価-残債)が増えやすい。また、都市部の築浅の場合は売値があまり下がらず出口も取りやすい。反面、利益が出やすく税金が多くなるため、毎年のキャッシュフローはあまり見込めない傾向にある。

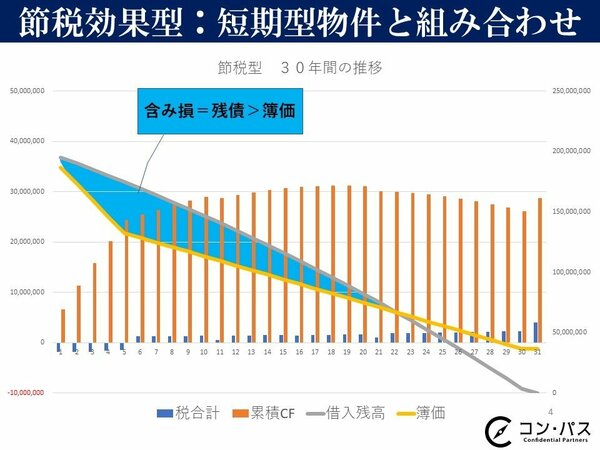

節税効果型(建物比率80%、内、附属設備30%で5年償却)

現状、利益が多く、税負担が重い場合等に利益圧縮を図るための物件。典型的な例として挙げるならば、地方の築古RCや区分マンション。土地建物比率でいうと建物がかなり高めなので減価償却を一気に取れ、税引き後キャッシュフローの増加が見込める。ただし、残債>簿価(=「含み損」)の状態が拡大していくため、売却時の税金に注意が必要。

ほとんど同じ条件であっても、土地建物比率等の違いでキャッシュフローや簿価の推移が大きく変わることがお分かりいただけましたでしょうか。

物件をお持ちの方は、ご自身の物件はどのタイプに該当するでしょうか? ご自身の戦略に合ったものでしょうか?

どのタイプも一長一短であり、これが正解というものはありませんが、人によって合う・合わないということはありますので、一度シミュレーションをしてみてください。

自分の物件タイプを意識しよう!

前回もお伝えしましたが、物件タイプを意識することで次に購入するべき物件、入れ替えるべき物件の狙いも明確になります。ご自身の投資の狙いをよく考え、ポートフォリオを描くことで専業大家への明るい未来も見えるでしょう。

不動産投資自体は出口が見える、戦略的な事業です。投資家の皆さんに知識と考える力を持っていただければ、世の中の悪徳業者は減り皆さんも利益を得ることができると確信しています。

そうした基本的な不動産事業の知識と市況をお伝えするオンラインセミナー、「首都圏不動産投資」実践会 を行っています。ご興味お持ちの方は、ご覧いただければと思います。

以上、村上俊介でした。