本記事の3つのポイント

-

太陽電池メーカーの業績低迷が長期にわたって続いている。要因の1つとなっているのが原材料であるポリシリコンの価格。高値にもかかわらず原材料確保を優先した長期契約が仇となって、長年参入メーカーを苦しめている

太陽電池メーカーの業績低迷が長期にわたって続いている。要因の1つとなっているのが原材料であるポリシリコンの価格。高値にもかかわらず原材料確保を優先した長期契約が仇となって、長年参入メーカーを苦しめている -

同様にポリシリコンメーカーも価格下落の影響を受けて、厳しい事業環境に晒されている。また、薄膜太陽電池の需要増を見込んで生産能力を拡大した材料ガスメーカーなども事業撤退を余儀なくされている

同様にポリシリコンメーカーも価格下落の影響を受けて、厳しい事業環境に晒されている。また、薄膜太陽電池の需要増を見込んで生産能力を拡大した材料ガスメーカーなども事業撤退を余儀なくされている -

結晶系太陽電池が主流を占めるなか、これに代わる新たな太陽電池の開発も活発化している。近年ではPSC(ペロブスカイト太陽電池)が注目を集めるが、本当の意味での普及にはコストの壁を打ち破る必要がある

結晶系太陽電池が主流を占めるなか、これに代わる新たな太陽電池の開発も活発化している。近年ではPSC(ペロブスカイト太陽電池)が注目を集めるが、本当の意味での普及にはコストの壁を打ち破る必要がある

京セラの太陽電池事業(PV事業)が2017年度(18年3月期)に大幅な赤字となった。販売減に加えて、原材料であるポリシリコン(ポリSi)の長期契約に伴う引当損失(500億円強)を計上したことが主な要因だ。シャープも14年度(15年3月期)に同様の引当金を計上したことで、セグメントでは巨額の営業赤字に転落した経緯がある。

海外メーカーも例外ではない。中国の大手PVメーカーのYingli Green Energyは、Siメーカーとの間で供給停止や違約金といった長期契約に関するトラブルを抱えているという。

果たして、PVメーカーを苦しめるSiとは?

PVの主流は結晶Si

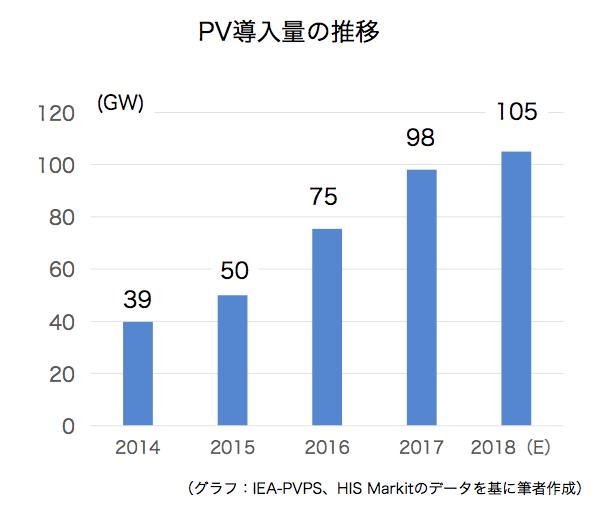

2017年、PVの年間導入量がついに100GWの大台に達した。最大市場である中国の成長に依存している側面もあるが、インドをはじめとする新興市場も相次ぎ立ち上がっている。発電コストが下がったことで、補助金などに頼らない自律成長も見えてきた。

世界規模で導入が進むPVだが、そのほとんどがSiベースの結晶系PVである。結晶SiPVは米ベル研究所で産声を上げたが、半世紀以上経過した今でもPVの主流であり続けている。資源的な制約がない、安全で無害、変換効率が高いなど、いくつか理由はあるが、発電コストが急速に下がったことが最大の要因だ。

ちなみに、半世紀前のPVのコストはWあたり数百ドルもしていたらしい。こんな価格では普及するわけがないが、実際、普及しなかった。時は流れて2018年。結晶系PVモジュールのスポット価格はWあたり0.3ドル前後(PVinsights調べ)で推移している。

国内でも非住宅用発電コストは13.3円/kWhまで下がり、20年の目標である14円/kWhを前倒しで達成している。つまり、結晶SiPVは十分とは言えないまでも、劇的に価格が下がっていると理解していいだろう。

17年におけるモジュール出荷トップの中国Jinko Solarを筆頭に、トップ10にランクインしたPVメーカーはすべて結晶SiPVを製造・販売している。10社中、9社が中国勢(残る1社は韓国)で、10社の年間出荷量は合計60GWに達する。残念ながら、かつて市場を牽引した日米独は見る影もない。

理論変換効率に迫る

結晶Siの競争力の源泉となっているのが高い変換効率である。変換効率は入射する光エネルギーに対し、どの程度電気エネルギーに変換できるかを示す数値だ。もちろん理想は100%だが、実際は様々な損失要因があるため、結晶Siの理論変換効率は30%弱となっている。

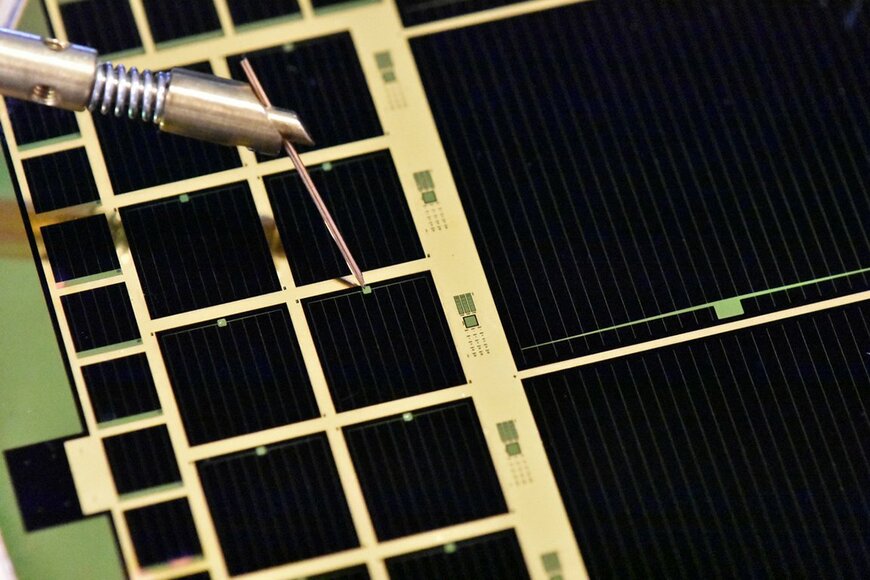

そして、結晶SiPVの変換効率はこの理論効率に近づきつつある。結晶Siの高効率化で必須とされるのがヘテロ接合とIBC(バックコンタクト型)だが、これを組み合わせたHBCで変換効率の改善が進んでいる。ここでは日本勢が大きな存在感を示している。

これまでに、パナソニックが25.6%(セル面積143㎠)、シャープが25.1%(同3.72㎠)、カネカが26.33%(同180㎠)の変換効率を実現しており、18年にはシャープが6インチ(同240㎠)サイズのセルでは世界最高効率となる25.09%を達成した。

現在の出荷競争では中国勢に大きく水をあけられている日本メーカーだが、こうした高効率化技術を低コストで量産できれば、シェア回復の道も残されている。

悩ましいSi

効率改善とコスト低減が進む結晶SiPVだが、今も昔もPVメーカーにとってSiは悩みの種である。Siは元素としては資源的な制約がなく、安全で無害な材料だが、タダで手に入るわけではない。PVに使用(半導体も同じ)できるSiを作るには、コストと手間がかかるのだ。

簡単に結晶SiPVの製造フローを見てみよう。出発原料の珪石(SiO2)はどこにでもあるが、このままでは役に立たない。プロセスの詳細は省略するとして、還元プロセスで純度98%程度の金属Siを作り、さらにトリクロロシラン(SiHCl3)を経て、最終的にはイレブンナインと呼ばれる高純度のSiができる。

その後、再度これを溶融して、単結晶の場合はCZ法で引き上げ、多結晶はキャスト法による一方向凝固でインゴットができる。ここから先は共通で、ある大きさのブロックを切り出し、ワイヤーソーでスライスすれば、単結晶&多結晶のSiウエハーができる。この後にセル&モジュール工程が続く。

ボトルネックになるのは高純度のSiである。従来は半導体用途がほとんどだったが、00年代後半からPVの需要が急増したことで、Siの需給が逼迫した。結果、08年には、kgあたりのスポット価格が500ドルまで高騰した。

ところが、08年末から急速に価格が下落し、09年には100ドルを下回る水準まで下がった。当時、長期契約の価格は50~100ドル/㎏で推移したもようで、なかには50ドルを下回る契約もあったという。

IEA(国際エネルギー機関)の調査によると、16年におけるポリSiの生産量は36万tで、半導体用は3万t、残りがPV用だ。生産能力は49万t/年だが、17年以降も増強が続いている。

気になる価格はどうか。10年前には異常なまでに価格が高騰したSiだが、現在はkgあたり15ドル前後(PVinsights調べ)で推移している。16年には13ドル以下まで下落したが、その後値を戻し、今のところ安定した価格に落ち着いている。

もっとも、Siの需給が逼迫した06~10年ごろに長期契約を交わしたPVメーカーの中には高値づかみしたところもあるようで、これがコスト増の原因になっている。冒頭のシャープ、京セラ、Yingliの例はこれが表面化した結果と思われる。

売り手も大きなリスク

Siは買い手だけでなく、売り手にも大きなリスクが伴う。トクヤマはポリSiの生産増強を図るため、09年に100%子会社のトクヤママレーシアを設立し、第1期プラント(6200t)、第2期プラント(1万3800t)を相次ぎ建設した。

ただ、半導体用Siを製造する第1期プラントは析出装置の問題で本格稼働ができず、PV用Siを製造する第2期プラントも厳しい価格競争に直面したことから、これ以上の事業継続は困難と判断、17年にプラントおよび商権をすべて韓国OCIに売却した。

ポリSiではないが、大陽日酸もSi系材料で苦い経験がある。PVの需要増でポリSiの需給が逼迫した際、脚光を浴びたのが薄膜Siだった。シャープもこれに乗じて大阪・堺とイタリアに薄膜SiPVの大型工場を建設した。

薄膜Siの原料となるモノシラン(SiH4)の需要増加を見込んで、大陽日酸はエボニック デグサ ジャパンと共同で三重県四日市市に年産1000t規模のプラントを建設したが、計画した販売が見込めないとして、200億円近い違約金を支払い、12年に同事業から撤退した。

PSCはコストの壁を突破できるか

発明から半世紀を経て、結晶SiPVは十分にその役割を果たしたし、今後も果たし続けるとは思うが、Siの問題を根本的に解決するには、Siを使わないという選択が必要だ。大きくはⅢ-V族、CdTe、CIGSのような無機の化合物薄膜と、色素増感型(DSC)、有機薄膜型(OPV)、ペロブスカイト(PSC)のような有機系の2つのアプローチがある。

化合物薄膜はすでに量産化(Ⅲ-V族は非常に高価)しており、DSC、OPVも商業化が始まっている。世界中で研究開発が加速するPSCも事業化が近づいている。

今のところ、変換効率が高く、長期耐久性に優れ、価格が安い結晶SiPVを完全に置き換える技術は見当たらないが、当面は設置場所や用途に応じてSi系と非Si系を使い分けることになるだろう。

例えば、車載用途のように、設置面積に制約がある場合は高効率のⅢ-V族が望ましい。一方、建物の壁面などは軽量で入射角度依存性が少ない有機系が適している。ただし、いずれにしろ、最後に物を言うのはコストだ。

先行事例を見るまでもなく、いかに斬新なアイデアであっても、工業製品は安価でなければ普及しない。トヨタも車載PVにはⅢ-V族が理想としながらも、コストが見合わないと採用は難しいと話す。

PVの研究開発で最もホットな話題であるPSCについても、本当に意味でコストの壁を突破できるか、もうしばらく見極める必要があるだろう。

電子デバイス産業新聞 編集部 記者 松永新吾

まとめにかえて

国内の太陽電池メーカーを取り巻く事業環境は、00年代後半から一気に激変しました。国内のFIT(固定価格買取制度)の見直しや、中国をはじめとする海外勢の台頭により、事業撤退や縮小などが相次いでいます。記事にもあるとおり、ポリシリコンの原料価格の高値づかみは今だに参入メーカーの首を苦しめる状況です。そういった意味でも価格競争の色合いが強くなっている結晶系太陽電池から、有機系や化合物系など次世代の太陽電池に軸足を移そうとする動きは、ごく自然なものといえます。課題となっているコスト低減と同時に、海外勢と一線を画すような技術開発、さらには事業戦略の構築が今後太陽電池メーカーには求められてくることになりそうです。

電子デバイス産業新聞